中金:再度聚焦美国公司债压力

本文来源微信公众号“中金宏观”。

随着卫生事件在全球扩散加快,美国感染人数也较快上升,令经济面临的不确定性增大,投资者再度聚焦美国企业部门的债务压力。本篇报告中,我们从宏观视角,对美国企业部门债务压力进行更新梳理[1]。我们预计,若卫生事件造成美国经济放缓,叠加油价偏弱,本已杠杆偏高的美国企业部门债务压力可能增大,公司债信用息差可能进一步上升;尤其关注能源、零售等受到冲击较大的板块。若信用息差攀升导致金融条件显著收紧,美联储有望继续降息对冲。

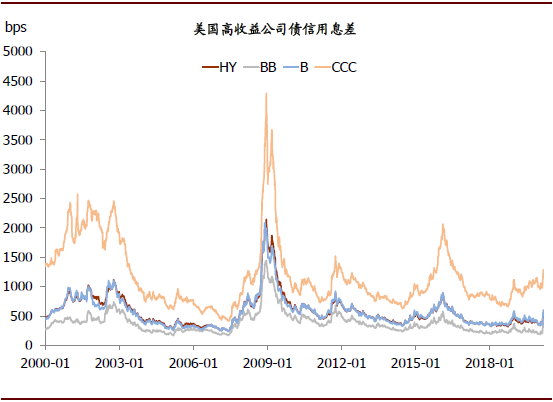

近期美国公司债承压,信用息差上升速度甚至快于此前两轮波动时期。

2月20日卫生事件在全球扩散加速以来,美国公司债信用息差走阔,速度甚至快于2014~2016年油价下跌、及2018年底美国经济下行两轮波动时期。期间投资级信用息差攀升47bps至149bps,接近2018年底局部高点的156bps;高收益债息差攀升207bps至564bps,业已超过2018年底时期局部高点。3月6日油价大跌9%后,能源高收益债息差单日攀升104bps,整体高收益债券息差也相应攀升59bps。虽然整体看公司债信用息差依然低于2016年全球通缩风险蔓延之际,但如此快速的息差攀升,反映投资者再度聚焦美国企业部门债务压力。

图表: 近期美国公司债再度承压,信用息差攀升幅度较大,尤其是高收益债

图表: 投资级中各类评级息差均上升较快,基本接近2018年底时期的高点

资料来源:中金公司研究部

图表: 高收益中各类级别息差攀升也较快,且已经超越2018年底时期的高点

资料来源:中金公司研究部

触发因素是卫生事件全球扩散加快,美国感染人数也在较快上升,令经济下行风险陡增:

► 不可否认,截至2月美国经济依然处于不错的扩张趋势中。截至2月的数据显示,美国经济动能在2019年下半年美联储连续三次“预防式”降息共75bps后正在修复。虽然制造业偏弱,但消费者信心不断攀升,劳动力市场就业增长强劲,经济处于不错的扩张趋势中。

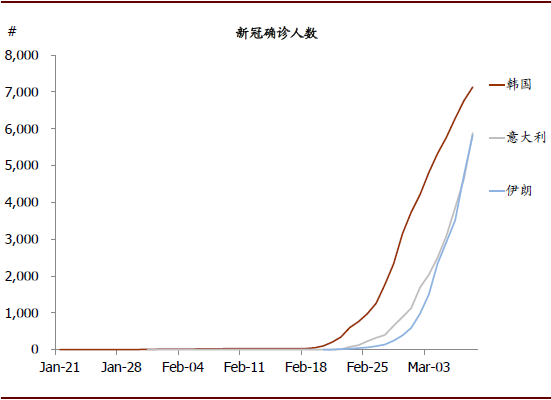

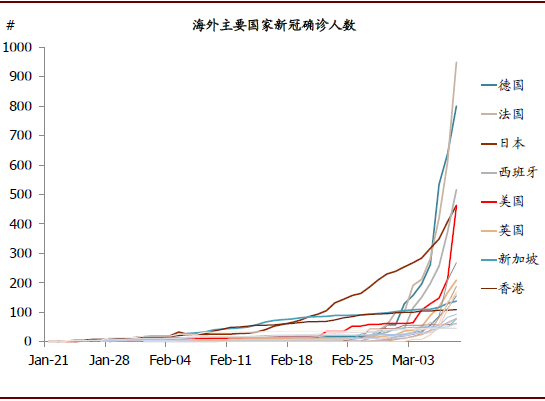

► 但全球卫生事件发展较快,且美国本国的感染人数也在上升,令其经济下行风险陡增。2月20日以来,海外卫生事件扩散加快。海外每日新增确诊人数已超过中国,全球确诊人数也超过10万人。虽然目前卫生事件发展较快和感染人数较多的海外经济体主要集中在韩国和欧洲,但美国近期确诊人数也上升较快,3月8日已经达到436人,显示其可能也难以“独善其身”,令美国经济面临下行压力陡增。也因此,美联储在3月3日紧急降息50bps以对冲卫生事件风险[2]。

图表: 卫生事件已经成为全球传染事件,令市场担忧情绪加剧

资料来源:WHO, 中金公司研究部

图表: 韩国、意大利和伊朗感染人数均在较快增长中

资料来源:WHO, 中金公司研究部

图表: 虽然卫生事件在美国依然处于初期,但感染人数正在上升,未来发展有较大不确定性

资料来源:WHO, 中金公司研究部

► 供应压力加剧油价下跌,能源高息债承压明显。原本被市场寄予厚望的3月6日OPEC+减产会议上,OPEC与俄罗斯未能达成减产协议,令本已经受需求冲击而下行的油价当天再跌9%。油价下行可能加剧能源债尤其是能源高息债的压力。

图表: 油价下跌进一步加剧能源债压力

资料来源:中金公司研究部

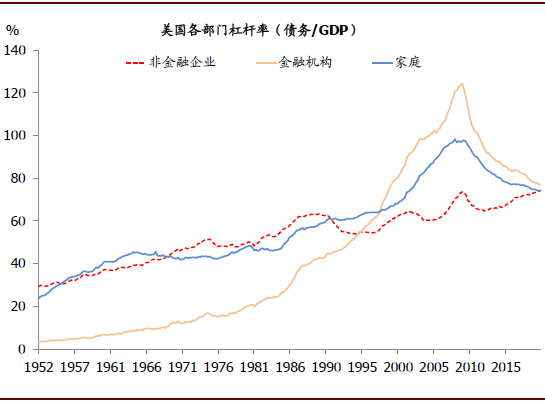

但根本原因是美国企业部门危机以来并未经历充分去杠杆,反而因为资质下沉等因素脆弱性上升:

► 美国非金融企业在金融危机后并未经历充分去杠杆。宏观层面,2008年金融危机以来,美国家庭经历了显著去杠杆历程;但相比之下,非金融企业并未经历真正意义上的去杠杆。美联储数据显示,截至2019年3季度,美国非金融企业债务/GDP占比达到74.2%,业已超越2009年1季度73.6%的历史高点。

图表: 相比美国金融机构和家庭部门,金融危机以来美国非金融企业部门并未经历真正意义上的去杠杆

资料来源:Haver Analytics, 中金公司研究部

上市公司层面,标普500指数非金融企业债务/资产比率业已高于2009年1季度高点。其中危险企业(投机级/无评级)债务/资产比例达到45%,高于2009年1季度的40.7%。高杠杆使得企业面对经济增长放缓、以及借贷利率上升时的脆弱性显著增加。

图表: 上市公司层面,标普500指数非金融企业资产负债率已经超越危机前高点

资料来源:美联储, 中金公司研究部

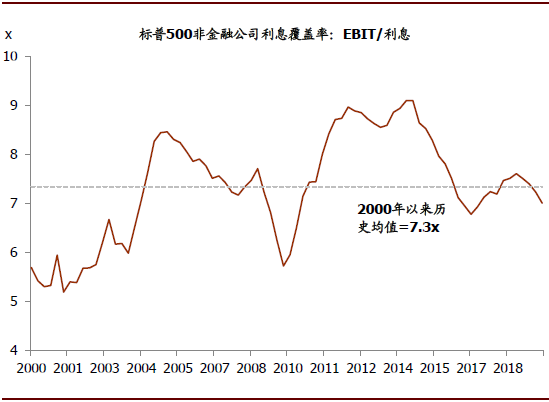

► 利息覆盖率偏低。从利息覆盖率看,标普500非金融企业利息覆盖率(EBIT/利息)于2019年末降低至7.0x,已经低于2000年以来7.3x的历史均值。如果经济进一步放缓,企业盈利受到冲击,利息覆盖率可能进一步下降。

图表: 标普500指数非金融企业利息覆盖率倍数已经低于历史均值

资料来源:中金公司研究部

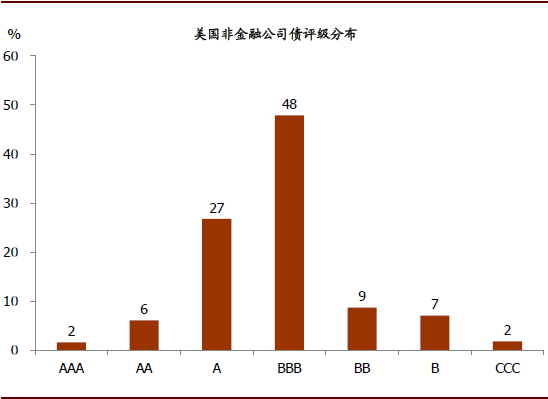

► 低资质企业占比持续攀升加剧脆弱性。非金融企业整体持续攀升背景下,内部低资质企业占比持续上升使得情况进一步复杂化。

首先,即使是投资级债券,其中已经多数为最低等级的BBB级别债券。根据美银美林债券指数,美国非金融公司债指数BBB级别债券市值占全部公司债(投资级+高收益)比重从2011年中时期的35%上升至最新的48%左右。

图表: 美国非金融公司债(投资级+高收益)中,BBB级别债券占比高达48%

资料来源: 中金公司研究部;注:数据截至2020年3月6日

图表: ……这一比重相比2011年中时期的35%显著上升

资料来源:中金公司研究部

其次,尽管近年来美国公司债中高收益债占比下降,但实际上背后反映的是较多企业转向杠杆贷款这一融资形式[3]。美联储统计显示,截至2019年中,美国杠杆贷款量达到1.14万亿美元[4]。这些杠杆贷款流向的企业中,高杠杆企业比例越来越高,低杠杆的企业占比迅速下降。其中,债务/EBITDA(息税前利润)超过6倍的高杠杆企业占比,从2010年的不足6%,上升至2019年的36%;债务/EBITDA在4倍以下的低杠杆企业,则从2010年的54%,迅速下降至2019年的不足20%。

图表: 近年来新发行的杠杆贷款,大量给了资质较差的高杠杆企业

资料来源:美联储, 中金公司研究部

► “债务墙”令企业再融资压力挥之不去:未来5年到期量达3.5万亿美元。向前看,未来5年美国公司债到期量约3.5万亿美元,年均到期约7000亿美元;其中非金融公司债到期量约2.5万亿美元,年均到期超过5000亿美元。较大的到期量,令企业再融资压力挥之不去,一旦遇到如2018年底那样的发行冻结,较易出现流动性风险。

图表: 美国企业面临 “债务墙”令其再融资压力挥之不去;未来5年到期量将高达3.8万亿美元

资料来源:中金公司研究部

未来可能演化路径及“观察点”:卫生事件发展及隔离措施;部分行业受卫生事件冲击更大;油价波动对能源高息债影响:

► 全球尤其是美国卫生事件发展依然具有高度不确定性,隔离防护措施是否能够及时到位、并有效控制卫生事件将是关键[5]。当前卫生事件在欧洲地区继续较快发展,每日新增确诊超过千人。美国虽然目前感染人数较少,但可能只是因为其处于非常早期的发展阶段。不过8日新增确诊达到246人,显示其发展可能加速。后续卫生事件发展,以及隔离防护措施是否能够及时到位、并有效控制卫生事件将是关键。未来几周需要密切观察美国确诊人数的上升速度来判断其卫生事件演化。

► 部分行业可能受到卫生事件冲击相对更大:如零售,传媒,休闲娱乐,交运,地产等。如果后续卫生事件在美国继续发酵,其可能在需求和供给两方面同时对增长造成冲击。需求方面,随着卫生事件导致居民活动受限,以及外出活动的减少,相关需求如餐饮住宿、运动娱乐、影院消费、公共交通、团队旅游等均可能下降,这些需求占2018年名义GDP比重约8.6%。另外,外国游客在美国的支出也可能下降,其占GDP比重约1.1%。因而,谨慎来看加总共有占GDP比重9.7%的需求将受到直接抑制。供给方面,因为工厂以及其他生产场所的开工受到限制,包括地产、制造业、批发零售、建筑、采矿等行业的生产活动均可能下滑。那么,这些行业的相关企业可能受到冲击更大。这些行业占GDP比重约41.7%。因而,整理加总我们发现,美国经济活动占GDP高达51.3%的相关经济活动可能受到卫生事件影响。

图表: 卫生事件将同时冲击美国经济的需求和供给端

资料来源:Haver Analytics, 中金公司研究部

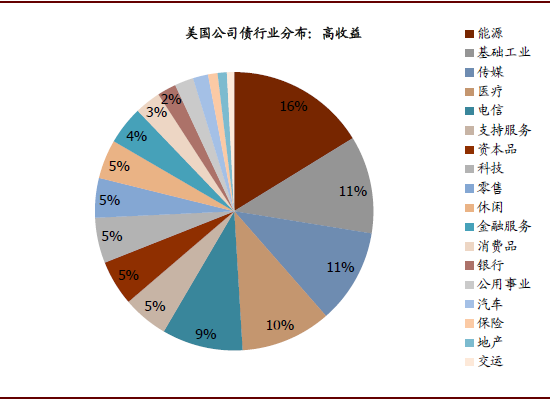

债券指数层面,相对应地,我们整理发现,美国公司债指数(投资级+高收益)中,受影响行业,包括能源,工业,传媒,零售,休闲,地产,以及交运这些行业,占比约33%。其中,投资级中占比约29.2%,高收益债中占比则高达49.6%。

图表: 美国公司债可能受卫生事件影响行业占比,投资级为29.2%,高收益债则高达49.6%

资料来源:中金公司研究部;注:数据截至2020年3月6日

► 若油价继续调整,高收益债尤其是能源高收益债压力可能增大。当前美国能源板块高收益债存量约1745亿美元,占整体高收益债券比重约16%(2016年高点时期曾经超过18%),是最大的一个板块。鉴于2014~2016年以及2018年底两轮波动时期的经验,能源高收益债的波动一度导致美国整体公司债市场信用息差大幅攀升,因而这一市场未来的演化无疑是需关注的重中之重。

图表:能源板块在美国高收益债中占比约16%,是最大的一部分

资料来源:中金公司研究部;注:数据截至2020年3月6日

根据美银美林统计,当前这1745亿美元能源公司高收益债的市值已经跌至1420亿美元,仅为面值的81%。目前为止,高收益能源债息差已经攀升至1099bp,远高于2018年时期690bp的局部高点,不过与2016年时期1984bps的高点尚有一段距离。但若后续油价继续维持低位、甚至继续下跌,高收益能源债面临的压力可能显著加剧。历史统计显示,在油价处于当前45美元附近时,油价每下跌1美元,将导致能源高息债息差上升26个基点。而且需要注意的是,油价下跌与能源高息债息差走阔之间呈现一种非线性关系。在油价低于40美元/桶左右后,油价每下跌1美元,带来的高息债息差攀升将迅速增加。例如,根据我们计算的统计关系,在油价为25美元/桶时,油价每下跌1美元,高息债信用息差将上升近40个基点。极端情形下,也需要担心由此引发的流动性风险(例如2015年投资者的大量赎回导致了Third Avenue被迫停止赎回并清盘了其旗下的垃圾债基金)。

图表: 当前美国能源高息债市值/面值比例仅仅为81%

资料来源:中金公司研究部

图表: 根据历史关系,油价在当前45美元左右时,油价每下降1美元,能源高息债息差上升26个基点

资料来源:Factset, 中金公司研究部

如果公司债调整继续,其可能造成的影响包括:

► 公司债市场的继续调整将不仅令企业融资条件进一步收紧,也可能带来风险在信用和股票等不同市场之间相互传导。

首先,加剧企业融资难度。截至2018年3季度,美国公司债存量约9.1万亿美元,是大中型公司融资的主要渠道之一。鉴于公司债在美国企业融资中的重要地位,信用息差的快速走阔令企业融资条件较快收紧。

其次,与股市等融资渠道相互反馈,导致整体金融条件收紧。从2014~2016年以及2018年的经验看,公司债市场的迅速恶化,也可能对包括股市在内的更广泛金融市场造成扰动。例如,2018年底时期通用电气(GE)被评级公司下调评级,对通用及与其类似公司股票造成压力[6]。同样,近期美国股票市场也正经历调整,其压力也正在相应传导至公司债市场。这种不同金融市场之间的风险相互传导,尤其值得重视。

► 美联储可能继续降息以对冲信用息差攀升导致的金融条件收紧。

对于美联储而言,货币政策不是万能药,尤其不适合对冲卫生事件造成的供给侧冲击。但对于公司债信用息差走阔导致的金融条件收紧,及公司债发行冻结造成的流动性干涸,均可用货币政策应对。2018年底历史经验表明,面对公司债市场剧烈波动,美联储难以做到“袖手旁观”。因而,我们预计如果公司债市场继续大幅波动,美联储有望继续降息以对冲金融条件收紧。当前市场预期美联储3月降息65bps,全年降息至零。

图表: 当前市场预期3月降息65个基点,全年降息至零附近

资料来源: 中金公司研究部

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP