突然降息,美联储为何急不可待?

本文来自微信公众号“国泰君安证券研究”。

北京时间3月3日晚间,美联储在非议息会议时段宣布,将联邦基金目标利率下调50个基点,同时将超额准备金利率(IOER)下调50个基点。

受此消息影响,尽管美股短线冲高,但很快回落。10年期美债大幅下行跌破1%,原油、金银的期现货价格均录得显著涨幅。

国泰君安宏观团队和固收团队第一时间发布报告,对非常规降息的原因和影响进行了分析。美联储为何急不可待?非常规降息又会有哪些意想不到的后果?

降息本身并不意外

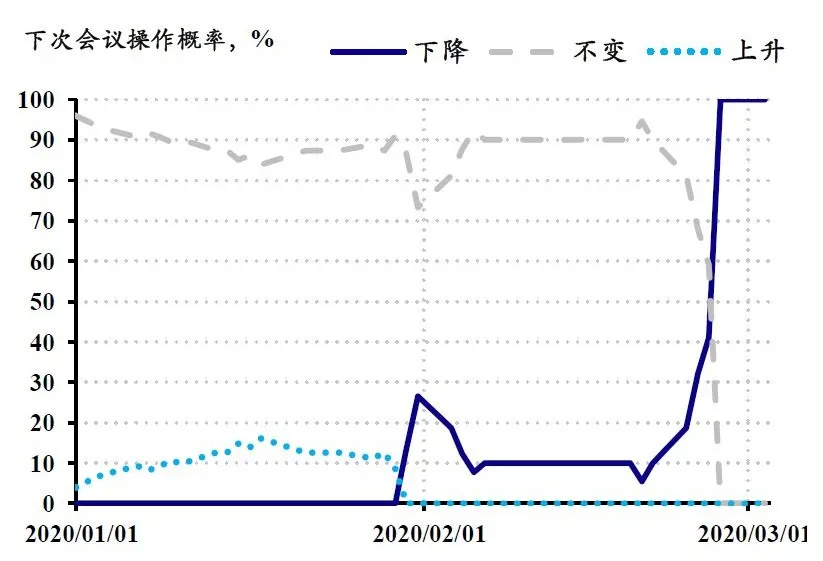

近期,随着公共卫生事件的发酵、全球资本市场向risk-on切换,市场隐含的降息预期快速上升,3月会议降息的概率已达100%。此外,也有外资投行在周初预测联储将会在非会议时段降息50bp。

美股周一大涨,然而在周二降息公布后的第一反应却是冲高回落,暗示着市场已经提前透支了这一利好。

从这个角度来看,联储降息对于市场而言可能并没有那么意外。

▼市场对降息预期已经打满

国泰君安宏观团队也在早先的2020年度全球经济展望更新报告中指出,考虑政策对冲后下调了美国2020年上半年GDP增速0.6个点,因此2020年上半年美联储或降息75bp。

但为什么说是情理之外?

相对于历史上的“非会议降息”,此次降息明显有些情理之外:

首先,从实体经济软硬数据来看,当前没有必须降息的理由。相对于历史上的非会议降息,当前公共卫生事件对于经济的冲击尚未由数据证明。从软硬数据来看,美国经济仍然较为平稳。全球公共卫生事件的经济冲击除了中国的PMI之外,仍处于预期阶段。

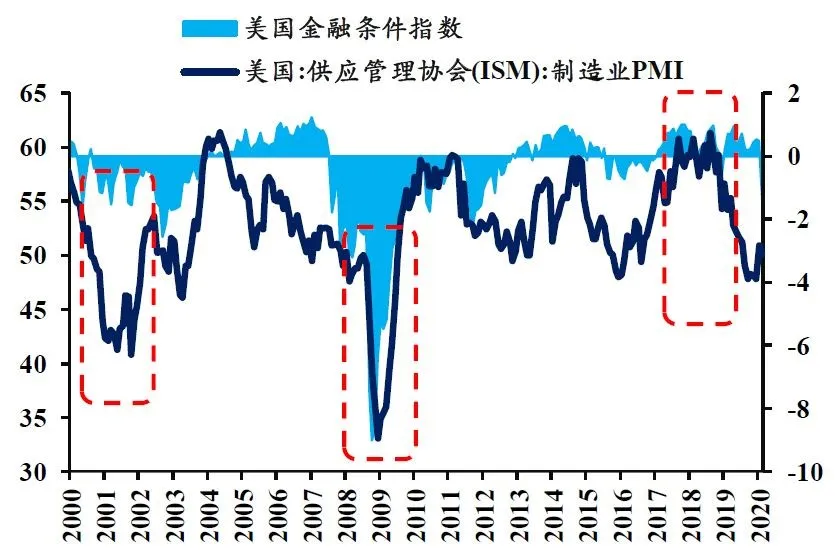

其次,金融条件也未恶化至历史极值位置。从金融条件来看,虽然近期投机级债券利差、Libor-OIS利差等出现快速飙升的迹象,但放在历史维度下,美国资本市场的金融条件的恶化并不突出。综合来看,当前经济金融状况比联储“果断转鸽”的2018年末要差,但是明显好于历史上非常规降息时段(2001,2008)。

▼当前经济金融状况优于2001和2008,但弱于2018

换言之,除了资本市场本身的价格信号之外,当前缺乏实体金融数据层面的证据,支撑采用非会议降息这样的非常规操作。

那么,美联储为何明显脱离data-driven的路线,采取超预期降息的操作呢?

急不可待的背后原因

历史上,美国非常规降息往往面临危机局面——1998年以来非常规降息达8次:1998年10月降息25点;2001年1月降息50点;2001年4月降息50点,2001年9月降息50点;2007年8月调降贴现利率50点;2008年1月降息75点;2008年10月降息50点;2020年3月降息50点。

除本次外,均对应危机环境。

而此次非常规降息,我们认为有两大原因——美联储需要面对金融市场的压力以及政治层面的敏感。

首当其冲的是为了面对金融市场的压力。

美国经济的第一动力是消费,美国家庭资产的第一权重是权益类资产,两者通过财富效应和消费信心耦合。一旦美股创纪录的历史长牛结束,将重创消费者信心,拖累美国经济进入衰退。

而对于杠杆高企的企业部门和依赖回购的美股牛市而言,金融条件将异常重要,因此美联储对于股市波动和金融条件恶化的忍耐明显低于历史。2018年末和当前联储的迅速转鸽,均符合这一模式。

在联储声明后的新闻发布会上,鲍威尔也承认,在对冲公共卫生事件带来的经济冲击方面,货币政策能做的比较有限,但是降息却可以避免金融条件指数的紧缩。

其次是为了应对美国大选的敏感时期。

如果美国经济进入衰退,那么桑德斯赢得党内初选、进而入主白宫的可能性将会显著提升,而华尔街对此的进一步定价将会加速股市的下跌,这将可能形成一个自我实现、反馈加强循环。

换言之,如果此时出现衰退,那么美国可能在特朗普这个“非典型”的反建制总统后,迎来另一位更彻底的反建制总统,而且这位总统还很有可能将前任的工作推到重来,美国政治经济将难免进入动荡时期。

美联储固然秉持政治中立、只关心经济,但是在这样敏感而重要的时刻,稳定美股进而稳定美国经济,未尝不是另一种意义上的政治中立。

那么,降息有用吗?

此前美联储所应对的问题,大多肇始或者爆发于金融市场,无论是98年的俄罗斯主权债务风波、2000年的科网泡沫破灭、2008年次贷危机,均是如此。一旦联储降息、注入流动性和信心,那么最危险的时段就已经过去。

然而不同以往的是,此次的风险源头来自于自然界的冠状病毒,资本市场的信心将跟随公共卫生事件动态波动。以国内作为案例,人行的一系列操作固然重要,但面对公共卫生事件,真正的信心来自于政府的应对和一线医护的奋战。

因此,此次非常规降息所应对的风险源并不受人类“控制”,而且风险可能尚未真正暴露。

换言之,美联储针对资本市场和经济冲击的预期做出了提前操作,但是当前的资本市场预期仍然建立在当前美国公共卫生事件仍未大规模爆发的基础上。一旦未来美国本土公共卫生事件出现显著恶化,那么资本市场可能会面临较大的增量利空。

而不幸的是,届时市场将会发现,药效猛烈的子弹已经打出,美联储的弹药库中的所剩选项已经不多,目标利率距离零利率已经不远,QE操作可能成为必须。

甚至极端情况下,资本市场会对于美联储的操作展开“反向操作”。由于联储的非常规降息,从行为上确认了市场悲观预期的合理性,甚至引发市场猜测——联储在上帝视角中,看到了比市场更多的风险。

此前公共卫生事件确定爆发的韩国央行并未降息,就有避免传递过于悲观信号的这一层考虑。

类似情况在A股2015年的股灾中就曾经发生,降息反而导致了A股更为悲观的情绪,而事实上当前诸多市场分析人士认为,美股因为ETF和量化策略等被动操作过多,市场结构的脆弱性和当时的A股高杠杆有不少相似性。

下一步,再宽松

从美联储来看,历史上的非常规降息均不是一次性行为,一旦开启均有后续降息行为跟进,此次非常规降息大概率不是宽松的终结。

正如鲍威尔所言,针对公共卫生事件货币政策能力有限,(降息)是为了避免金融条件紧缩,那么未来若相关利率仍维持高位、金融条件仍然偏紧,联储大概率还将增加流动性注入。

而从全球央行来看,澳洲央行已经在早些时间降息,而美日欧央行行长都公开发表了密切关注、采取必要措施的声明,G7之中公共卫生事件和经济综合情况尚且较好的美国已经显著宽松,其它主要央行不太可能独善其身。

对于中国而言,随着近期人民币走强、全球如主要货币政策走软,内外平衡压力减小,一旦国内复工相关进度完成,实体融资需求伴随总需求政策发力抬升,基准利率调整的窗口期也将打开。

国泰君安宏观团队预计,上半年美联储将继续降息1-2次,下一次或是4月底。中国央行则或将定向降准100个基点,下调LPR40个基点和存款基准利率25个基点。

(编辑:程翼兴)

扫码下载智通APP

扫码下载智通APP