美股大跌后“何去何从”?——逆周期的“负隅顽抗”

本文来自微信公众号“广发港股策略”,作者:廖凌、朱国源。

报告摘要:

引言:美股大跌,是“技术调整”,还是“牛市终曲”

当“大宽松”逻辑仍然成立时,基本面是否因公共卫生事件而逆转,是决定美股趋势的重要变量。2020年美国经济和盈利仍可能出现下行中的阶段性“抵抗”,暂不会构成美股“螺旋牛市”的下拉力量,当前美股回调更多是估值因风险溢价和波动率上行带来的高位回撤,预计累计幅度在15%以内。

2020年美国经济展望:逆周期的“负隅顽抗”

长周期视角之下,当前美国经济仍具备后周期(Late Cycle)特征,2020年的下拉力量来自消费增速放缓、财政刺激空间受限、税改效应减弱等;但在联储“预防式”降息后,耐用品、地产等利率敏感型行业基本面将出现好转,而制造业补库周期有望在年内开启,并对经济增长形成支撑。

盈利或小幅改善,但暂非美股投资“胜负手”

“逆周期”政策和利率下行刺激下,美股盈利在回落趋势中将出现“阶段性抵抗”,较2019年弱改善。公共卫生事件基准假设下,我们“自上而下”对2020年标普500成份盈利预测增速为5.7%,和市场一致预期接近。预计盈利增长预期产生过度偏离的概率不高,对美股投资收益暂不会产生决定性的影响。

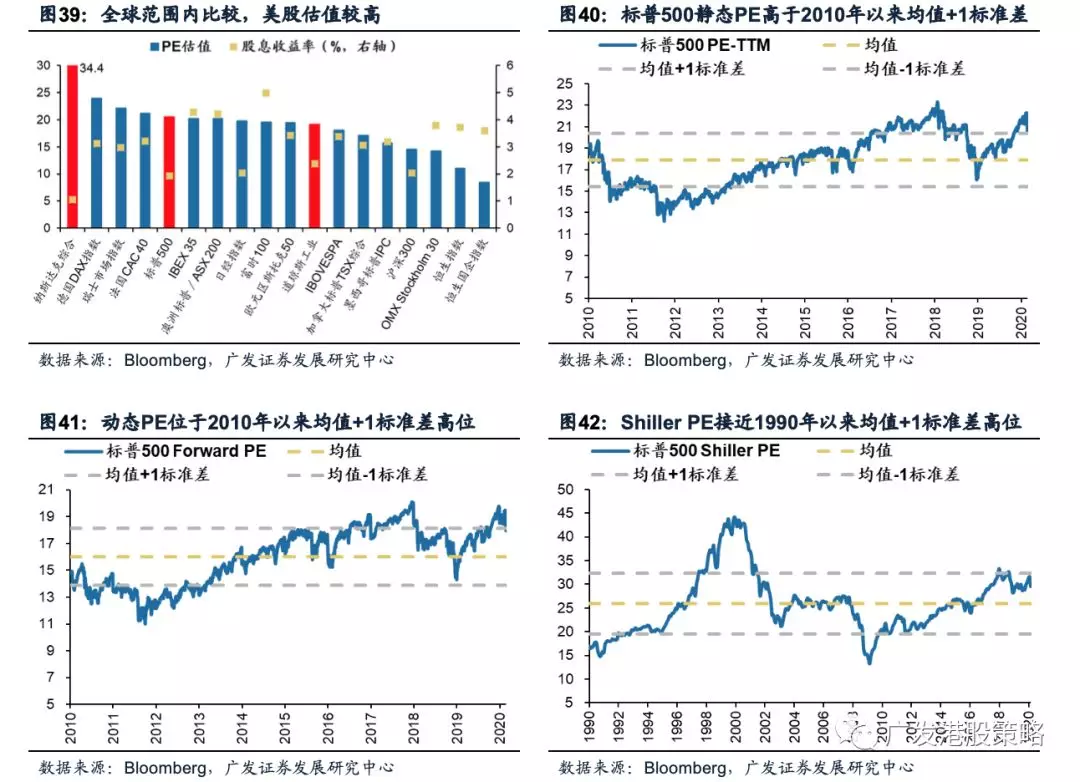

高估值仍是核心矛盾,警惕风险溢价上行

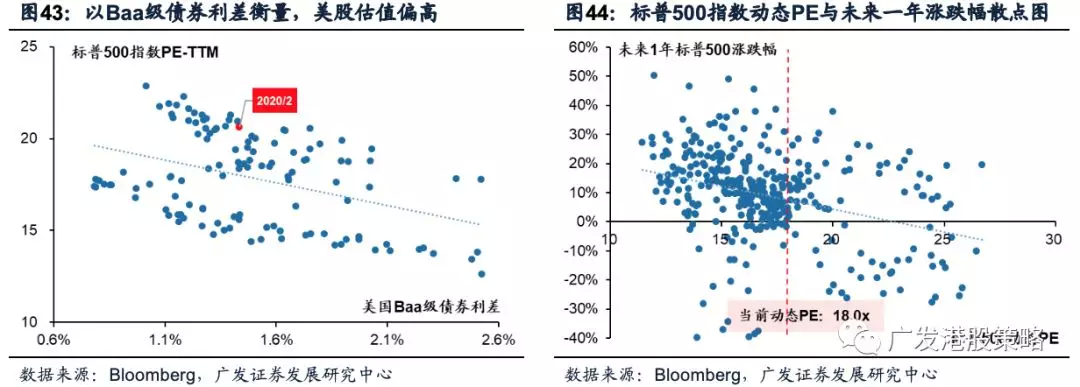

本轮估值调整的触发因素包括:(1)从PE(TTM)/ Forward PE / Shiller PE / “PE-Baa级利差散点图”等多个维度,美股估值一度偏离历史上限;(2)美股低波动率、低风险溢价的估值扩张“稳态”被打破,资金避险、美债利差倒挂、高收益债利差走阔等不利因素造成了估值快速回调。

政策环境:“大选效应”和贸易政策“相伴相生”,对美股影响中性

2020年特朗普大概率连任,美股“大选效应”偏离市场预期的概率不高;而大选结果尘埃落定前,中美贸易环境预计保持相对缓和,对市场影响偏中性。

投资策略:预计短期内美股仍有下调空间,基准情形下等待海外状况由“恐慌→缓和”后,美股经历调整后将于Q2恢复上涨

全年来看,以标普500指数为例,EPS增长对美股投资收益将实现小幅正贡献,而最新Forward PE估值经历回调后已低于2010年以来均值+1标准差,若悲观情形下回调至16X历史均值,估值尚有12%的下跌空间。

市场风格:海外状况缓和后,预计价值风格占优。等待海外公共卫生事件进入缓和期后,伴随利率水平趋缓或小幅上升,加上经济“韧性”和通胀温和抬升,具备低估值、高性价比、盈利后周期和低波动特性的美股优质价值龙头有望开始跑赢,重点关注等金融等低估值板块。

核心假设风险

公共卫生事件在美国流行;美国经济衰退预期抬升;美债收益率曲线倒挂;美国大选结果和市场预期过度偏离。

引言:美股大跌,是“技术调整”,还是“牛市终曲”?

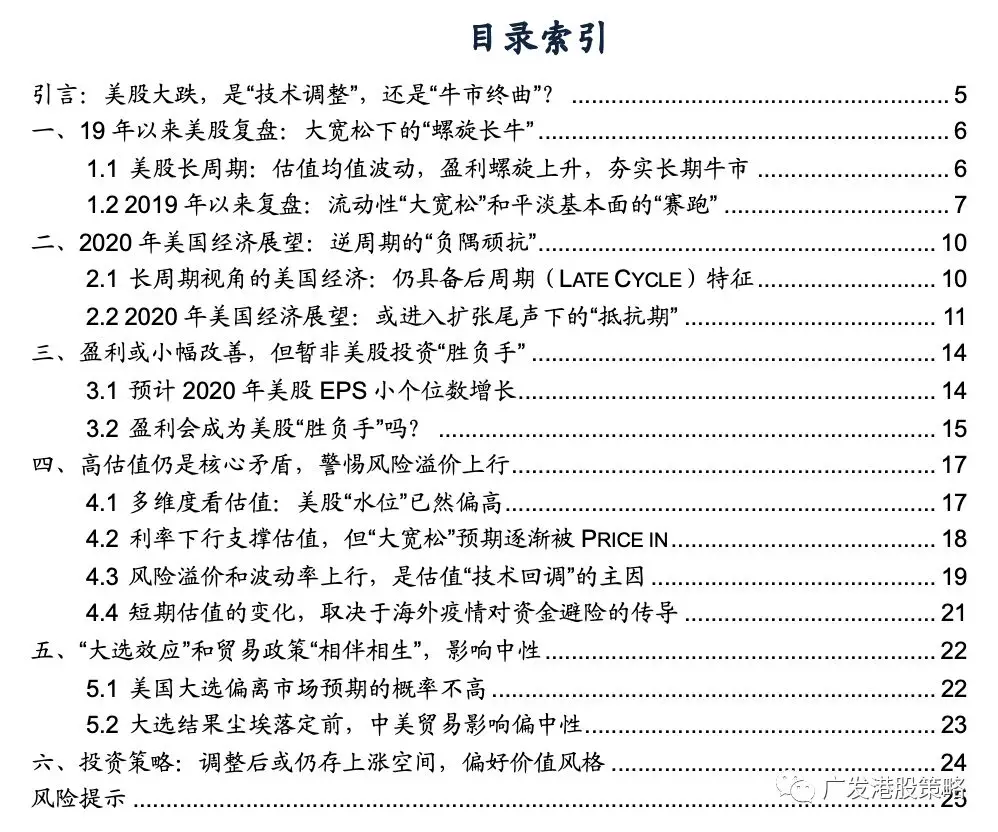

今年1月下旬以来,公共卫生事件迅速“爬坡”,近两周全球除中国外的其他国家新增确诊病例数大幅提升,以韩国、日本、意大利等地为代表。此带来了全球资产波动性增加,美股自上周开始快速回调。市场忧心忡忡的背后,风险溢价和市场波动大幅上行造成估值高位回落,是本轮美股大跌最直观的表征。

美股大跌之后,市场“何去何从”?近期“快跌”之后,是意味着长期“螺旋牛市的终曲”,还是一次正常的“技术回调”?我们从美股长线的投资规律得出的核心结论是,当“大宽松”逻辑仍然成立时,基本面和盈利是否因此事件而逆转,可能是解决该疑问的核心变量。

对于2020年美国经济和美股盈利走势,我们将其形容为逆周期的“负隅顽抗”——趋势下行的力量正在不断累积,但“大选效应”、逆周期对冲政策、中美贸易缓和、制造业补库存等有利因素的存在,使得2020年仍可能出现阶段性“抵抗”;在此事件未在美国大规模流行的基准假设下,标普500指数EPS增速可能较2019年出现小幅改善,2020年“自上而下”预测EPS增长为5.7%。

因此,本轮美股回调并非“危机式”地回调,预计标普500指数自历史新高计算累计回调幅度在15%以内,弱于2018Q4的极差情形,下跌的主要触发因素来自于:(1)从PE(TTM)/ Forward PE / Shiller PE / “PE-Baa级利差散点图”等多个维度,美股估值一度偏离历史上限;(2)美股低波动率、低风险溢价的估值扩张“稳态”被公共卫生事件所打破,资金避险、美债利差倒挂、高收益债利差走阔等不利因素造成了估值快速回调。

从投资策略来看,预计短期美股仍有下调空间,基准情形下待海外公共卫生事件由“恐慌→缓和”后,经历调整后将于Q2恢复上涨。全年来看,以标普500指数为例,EPS增长对美股投资收益实现小幅正贡献,而最新Forward PE估值经历回调后已低于2010年以来均值+1标准差,悲观情形下若回调至16X均值,估值有12%的下跌空间。

从市场风格来看,等待海外公共卫生事件进入缓和期后,伴随利率水平趋缓或小幅上升,加上经济“韧性”和通胀温和抬升,具备低估值、高性价比、盈利后周期和低波动特性的美股优质价值龙头有望开始跑赢,重点关注等金融等低估值板块。

1.19年以来美股复盘:大宽松下的“螺旋长牛”

1.1 美股长周期:估值均值波动,盈利螺旋上升,夯实长期牛市

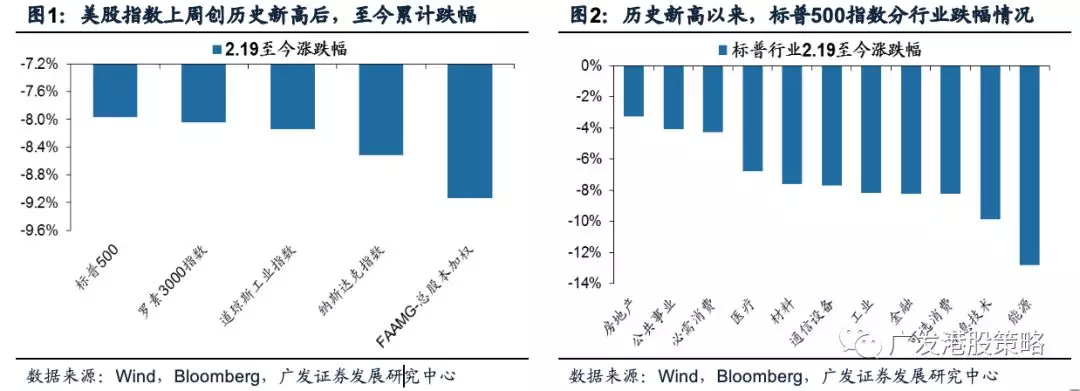

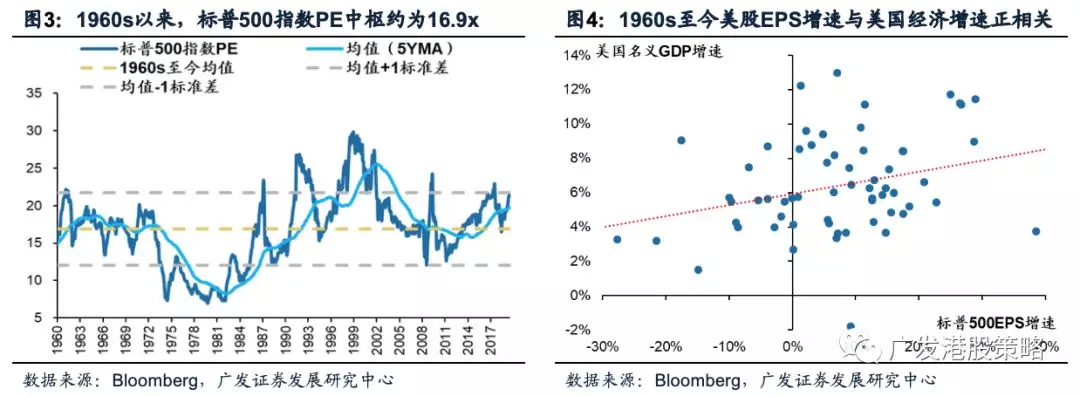

在投资的历史长河里,美股市场为投资者提供了丰厚的复合回报。1990年以来,标普500指数累计涨幅接近10倍。从长周期表现拆分看,美股估值始终围绕均值做“钟摆运动”;而美国企业盈利增长作为“基石”,带动了美股的“螺旋长牛”,正所谓“长期来看,股市是一个称重机”。

美股“牛长熊短”特征明显,史上最长牛市在经历短期波折之后,仍得以延续。08年金融危机以来美联储经历“宽松——紧缩——重启宽松”三阶段,期间美股虽在11Q3、15Q3-Q4、18Q4出现短期大幅下跌的情形,但均很快修复。目前本轮美股牛市已持续131个月,超过上世纪90年代成为史上最长牛市。

1.2 2019年以来复盘:流动性“大宽松”和平淡基本面的“赛跑”

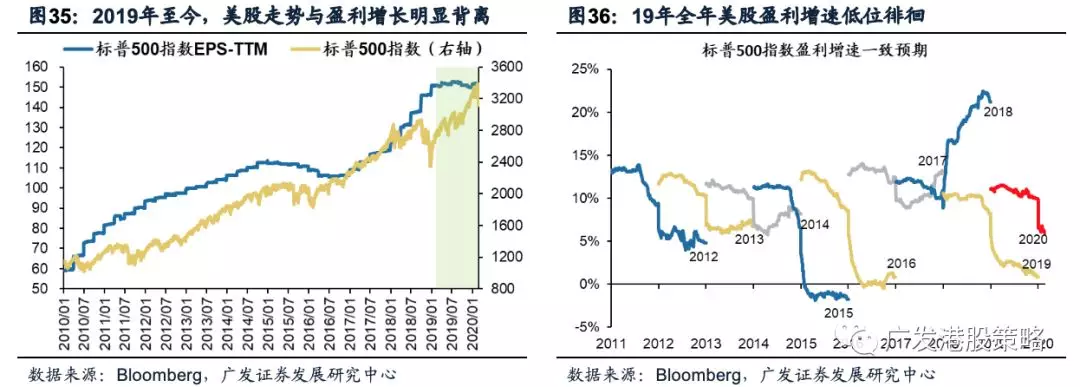

近期美股遭遇了“波动率上行、风险溢价飙升和估值回踩”的迅速下跌,让人再次联想到最近的一次大跌是发生在18Q4,期间标普500指数一度下跌20%,彼时市场不乏认为美股“牛市终结”的声音。但与18年末市场普遍看衰美股不同,2019年以来标普500指数累计上涨近30%,2019年度涨幅在最近10年中仅次于2013年。要理解近期为何大跌,我们需对19年以来的美股走势进行拆解。什么因素造就了19年以来的美股上涨?——我们认为,EPS增长预期相对平淡的背景下,无风险收益率下行与EPR下降共同推动了美股估值扩张,几乎贡献了美股全部涨幅。2019年以来美股回报率分解显示出“估值涨、盈利平”的规律,其中估值扩张贡献近30%。主导估值扩张的因素既包括利率的下行,也来自市场风险偏好的提升。在不同阶段内,起到决定性作用的因素存在差异:

19Q1美股上涨主要贡献来自风险溢价的下行。19年年初全球央行转向“鸽派”,同时中美贸易摩擦边际缓和、英国“硬脱欧”风险下降,美债无风险利率和风险溢价(ERP)同步下降,使得风险资产迎来一段“蜜月期”;但美债利率下降幅度有限,美股涨幅主要贡献来自市场风险偏好的提升;

19年4-8月美债利率大幅走低,支撑美股估值进一步扩张。19Q2-Q3中美贸易环境再次恶化,美国国内制造业、工业等经济数据连续低于预期,市场对美国经济衰退的担忧增强,无风险收益率大幅走低。此外,全球负利率债券规模飙升,资金大量涌入具有相对吸引力的美债市场,进一步拉低了美债利率中枢。

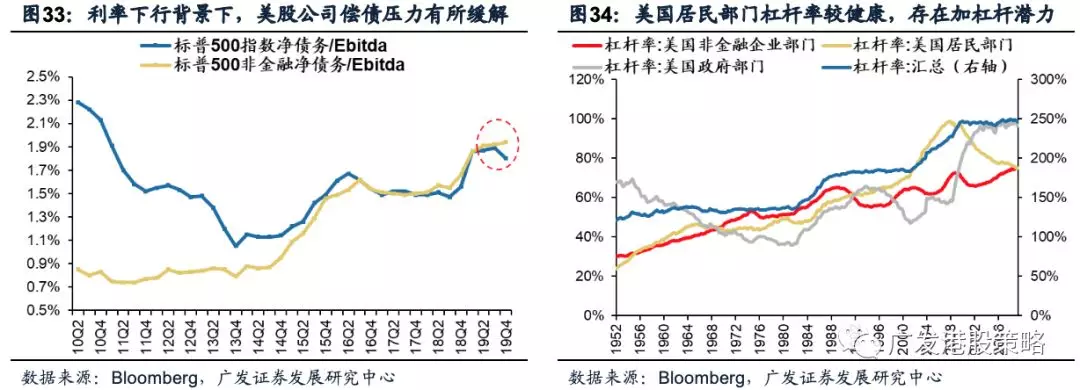

19年9-12月,风险溢价的下行再次成为美股走强的关键因素。19Q4美国制造业数据企稳并小幅反弹,市场对经济衰退的担忧下降;同时中美贸易摩擦、英国脱欧等风险事件取得积极进展,市场风险偏好提升接力无风险利率下降,再次推动美股估值迅速扩张。

2020以来,市场风险偏好存在反复,无风险收益率下行重回主导。2020年1月下旬公共卫生事件在中国爆发,加上近期在全球多国出现明显蔓延趋势,美股风险偏好出现明显波动。但另一方面,2020年以来美债利率持续下行,对位于高位的美股估值形成一定支撑。

总体来看,19年以来在流动性宽松与基本面下行的“赛跑”中,美股不断创新高。之所以流动性始终领先“半个身位”,美联储宽松操作功不可没——19年下半年以来,美联储先后重启降息、结束缩表、启动“mini-QE”。而宽松带来的效果也立竿见影,19Q4美股波动率中枢明显下行,标普500指数股权风险溢价(ERP)19年末回落至历史均值-1倍标准差低位。

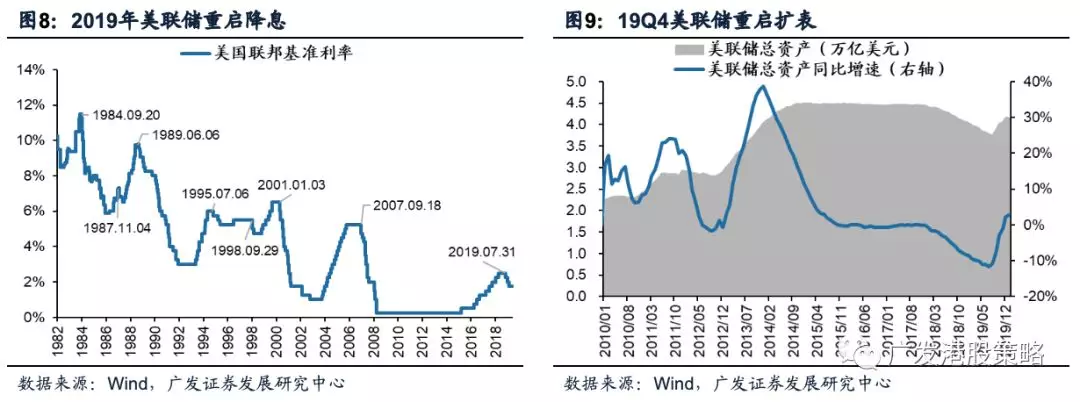

19年初联储转“鸽派”,7月FOMC宣布下调基准利率25bp,为金融危机后首次,随后9月、10月美联储再度降息;但在连续3次降息后,12月FOMC会议联储维持基准利率不变,声明也更加中性;

美联储5月开始缩减美债收缩规模,9月份停止缩表。由于存在流动性过于紧缩导致金融市场大幅波动的“前车之鉴”,联储呵护金融市场的信号意义明显;

9月份美国回购市场隔夜利率一度飙升至10%,随后美联储宣布从10月15日开始购买短期国债。本轮“mini-QE”与前三轮QE购买长期国债存在差异,但对美联储资产负债表规模仍起到扩张作用。值得关注的一点是,今年1月底以来公共卫生事件发酵这一新增变量影响,使得美股市场波动率和风险溢价快速上升,市场估值出现下降。短期来看,公共卫生事件能否可控仍是影响市场情绪的重要变量。

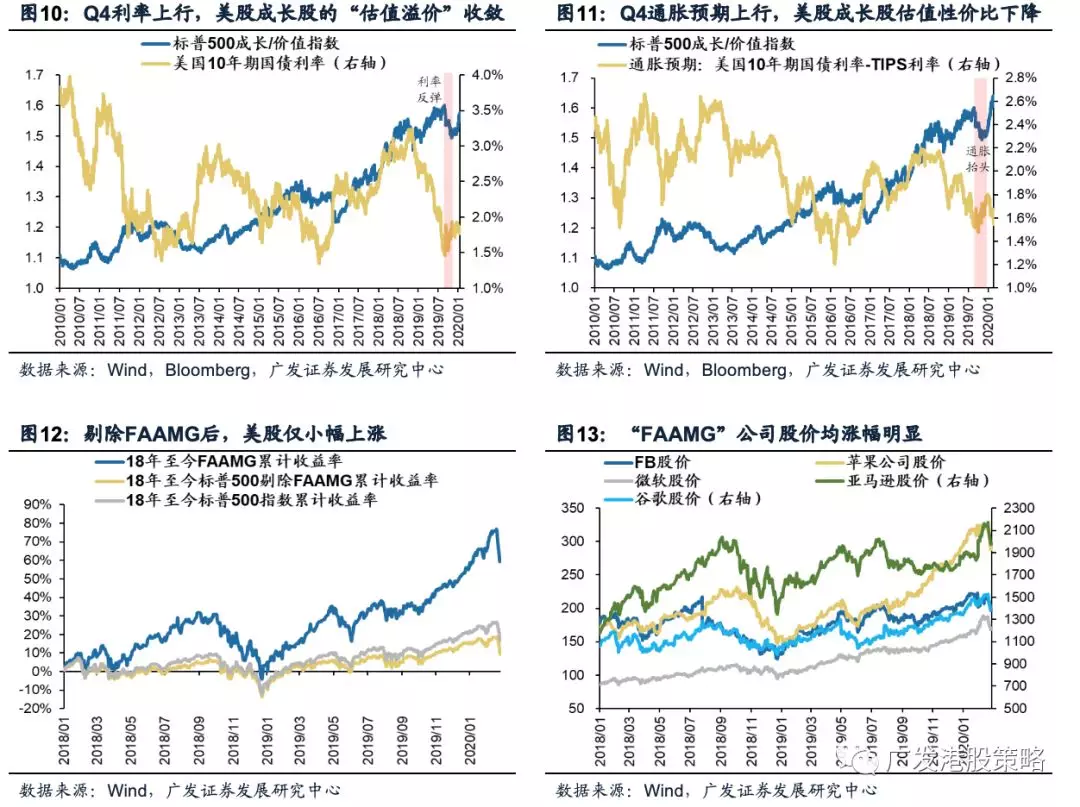

就美股市场风格走势来看,19年至今划分为三阶段:Q1-Q3成长品种跑赢,Q4市场风格转向价值,2020年以来成长相对表现再次占优:

2019Q1-Q3、2020年初宏观层面的相同点在于实际利率下行,更利于成长品种估值扩张;此外资产负债表更“轻”的科技股还可通过低成本回购“锦上添花”。以美股科技巨头FAAMG为例,2019年至今FAAMG累计收益率高达57.3%,剔除FAAMG后标普500指数累计收益率仅23.6%。

而2019Q4成长/价值剪刀差出现收敛同样与宏观背景相关——19Q4宏观政策走出“衰退式宽松”预期、通胀预期的抬头,让美股成长风格受益于实际利率下行的“确定性溢价”有所下降。同时投资者开始关注盈利基本面和估值的匹配度,价值风格阶段性受到青睐。

2.2020年美国经济展望:逆周期的“负隅顽抗”

2.1 长周期视角的美国经济:仍具备后周期(Late Cycle)特征

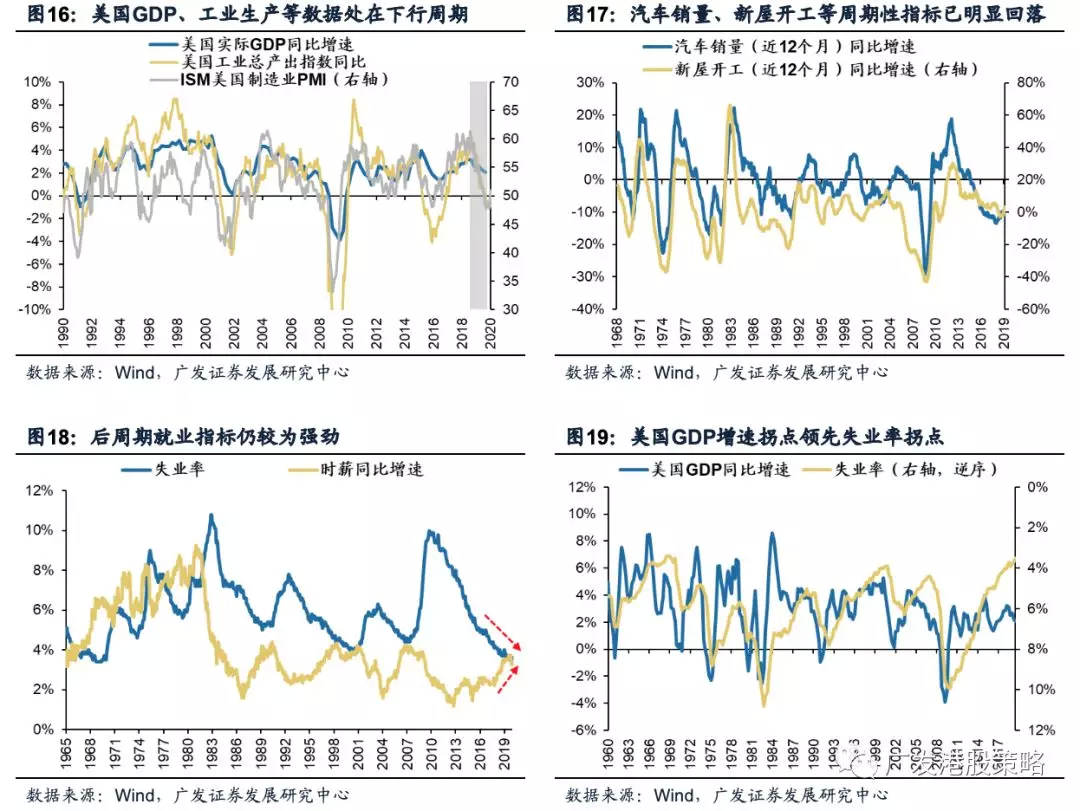

美国本轮经济扩张周期为1900年以来最长。参考NBER的划分,金融危机后美国经济已连续128个月扩张,从时间跨度上看,已超过上世纪90年代,成为1900年以来最长的一轮经济扩张周期。

虽然仍处在扩张周期,但不可否认的是,美国经济增长动能已不断趋弱。根据历史经验,在经济扩张周期末端,经济景气度向下,与基本面相关性较高的总量指标往往开始走弱,而经济周期的滞后指标往往保持韧性。此外在扩张周期末端,政策往往发力,对冲经济下行。目前美国总量和结构指标分化,经济“后周期”特征显著:

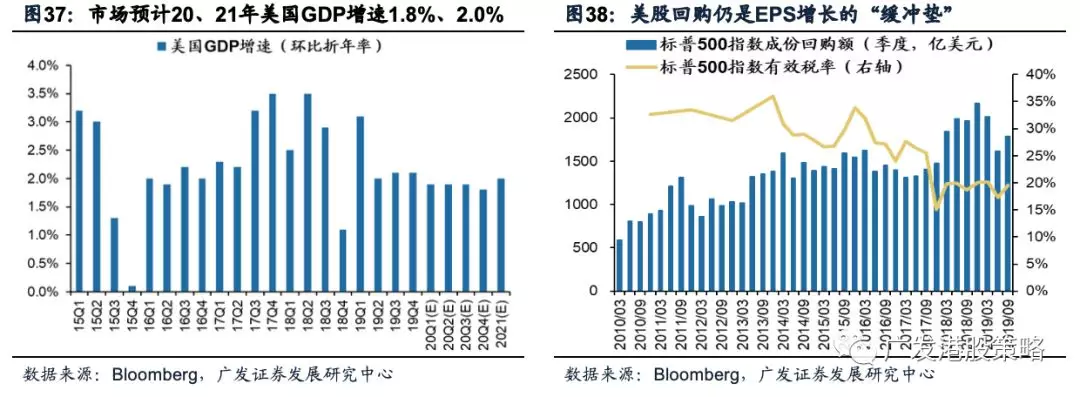

总量指标跟随经济同步放缓。美国经济在16-18年Q3实现反弹,主要受全球经济景气改善、内生需求回暖、财政刺激、特朗普税改等因素推动推动。本轮美国GDP增速高点出现于18Q3,2019年四个季度实际GDP增速分别为2.7%、2.3%、2.1%、2.3%,呈递减趋势。其它与经济周期同步性较高的指标如工业生产、汽车销量、地产开工等与GDP走势一致,2019年全年增长中枢明显低于2018年;

后周期就业数据依然强劲。失业率作为经济增长的滞后指标,向上拐点往往出现在经济增长转弱一段时间后。目前美国失业率跌至近50年以来低位,但考虑到经济指标到就业数据的滞后传导效应,预计未来就业数据延续强劲表现的可能性减弱。

政策进入“逆周期”阶段。2019年以来,经济增速开始放缓,扩张性财政政策进一步加码,同时美联储开启降息周期,政策从“顺周期”扩张转向“逆周期”对冲。

2.2 2020年美国经济展望:或进入扩张尾声下的“抵抗期”

2020年美国经济存在下行压力,下拉力量来自消费增速放缓、财政刺激空间受限、税改效应减弱等。但在联储预防式降息后,耐用品、地产等利率敏感型行业基本面将出现好转,而制造业补库周期有望在年内开启,并对经济增长形成支撑。

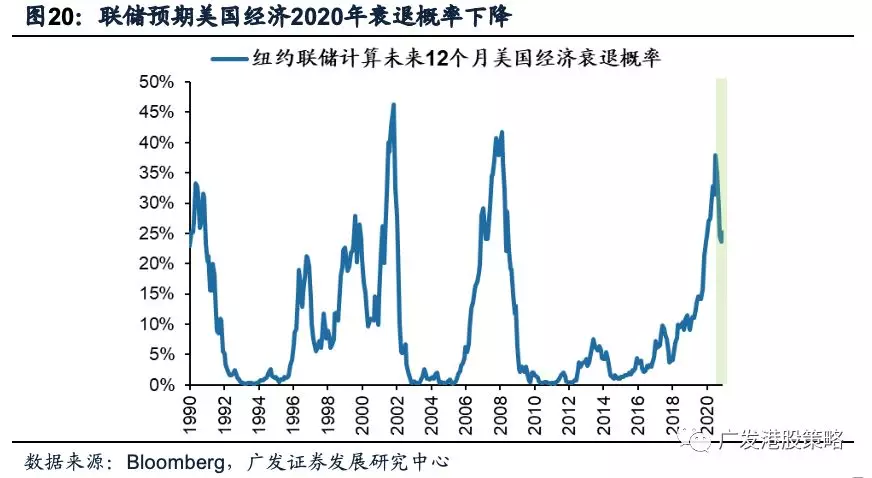

整体而言,尽管经济超长扩张期进入尾声,但“逆周期”政策对冲、利率下行带来的支撑使得经济增长呈现出下行阶段中的“抵抗”——趋势力量已然弱化,但短期还存在支撑。从纽约联储模型看,近期模型预期2020年美国经济陷入衰退的概率明显下降:

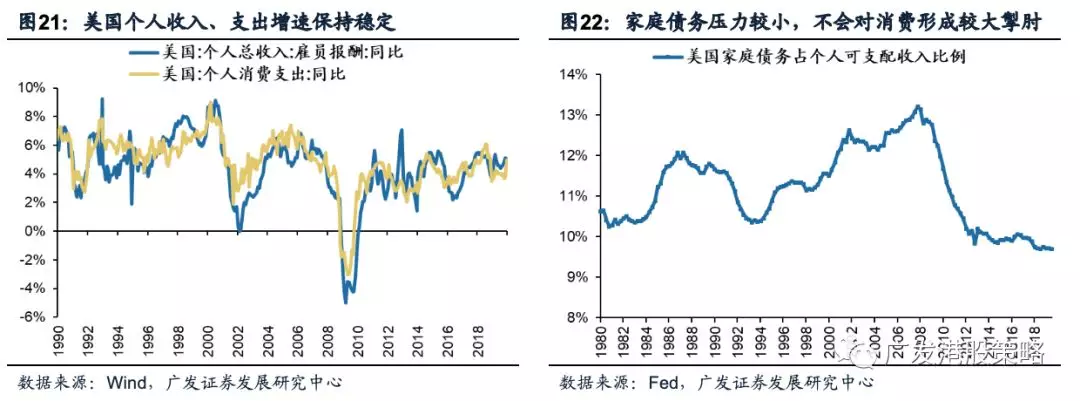

消费增长面临压力,但下行中仍将保持韧性。19年美国经济增长下行但未明显失速,消费是主要支撑;考虑到就业指标或在2020年走弱,消费保持高增速将面临更大压力。但另一方面,以家庭债务占可支配收入衡量的美国家庭杠杆率仍然偏低,负债端不会对居民消费形成掣肘;因此虽然消费增长下行压力不减,但在下行中仍将保持韧性;

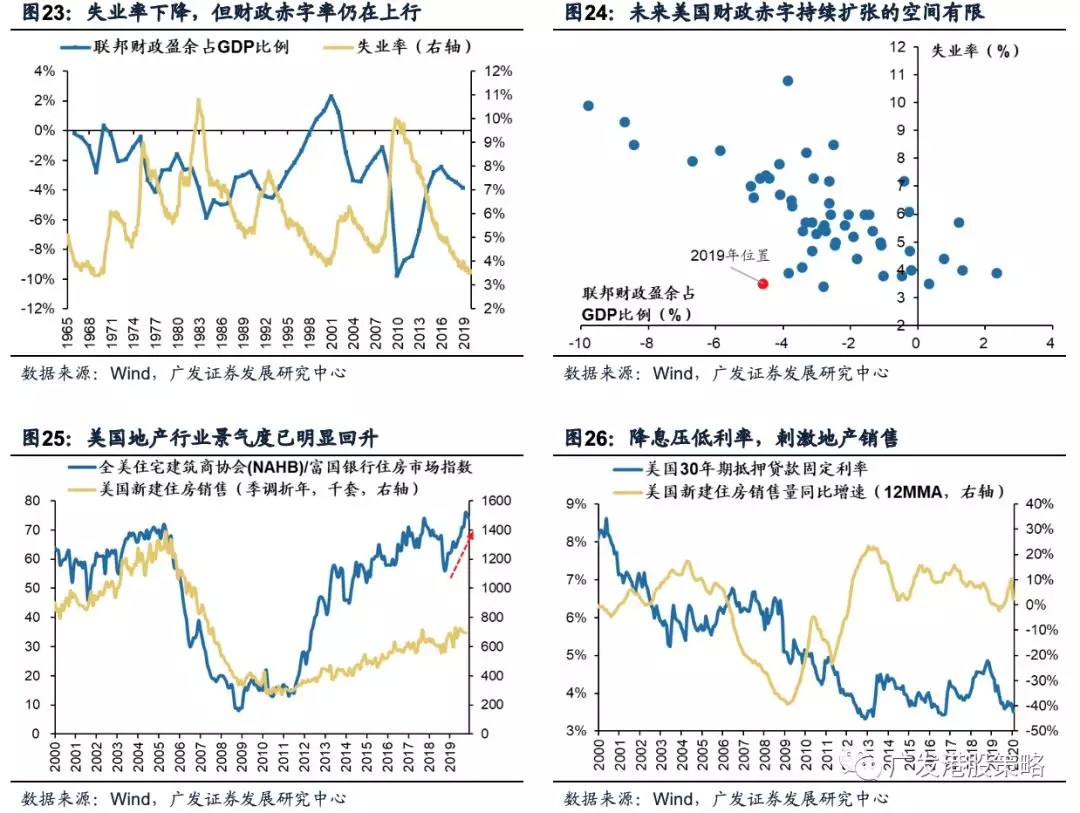

两党“割裂”限制财政扩张空间,但“大选效应”下的经济增长又不至于太差。参众两院的意见“拉扯”制约执政党实施更大规模财政刺激,从目前市场预期看,2020年美国大选出现“分裂”国会情形的概率不低。但“大选”年下的经济刺激效应可能使得短周期内增长滑坡的概率有限。

预防式降息后,利率敏感型行业基本面下行势头逆转,地产或延续景气改善势头。受益于美联储去年7月重启降息,部分利率敏感型行业基本面出现好转,其中地产行业受贷款利率下行刺激地产销售影响,整体景气度大幅提升,目前该趋势仍在延续;

美国年内或进入新一轮制造业补库周期。美国本轮制造业库存周期向上拐点始于2016年2月,2018年7月达到顶点,目前仍处于去库阶段。从前两轮库存周期经验看,本轮库存周期或于年内见底,制造业潜在的补库需求有望成为经济增长的另一支撑。

3.盈利或小幅改善,但暂非美股投资“胜负手”

3.1 预计2020年美股EPS小个位数增长

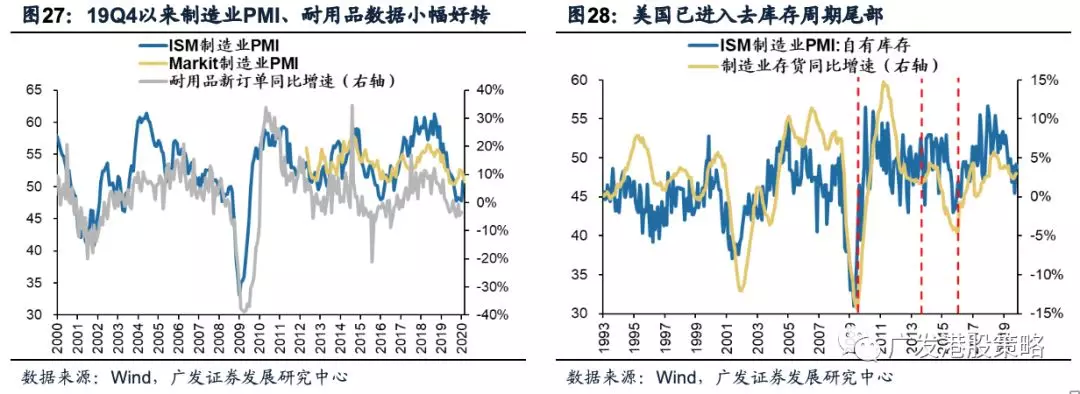

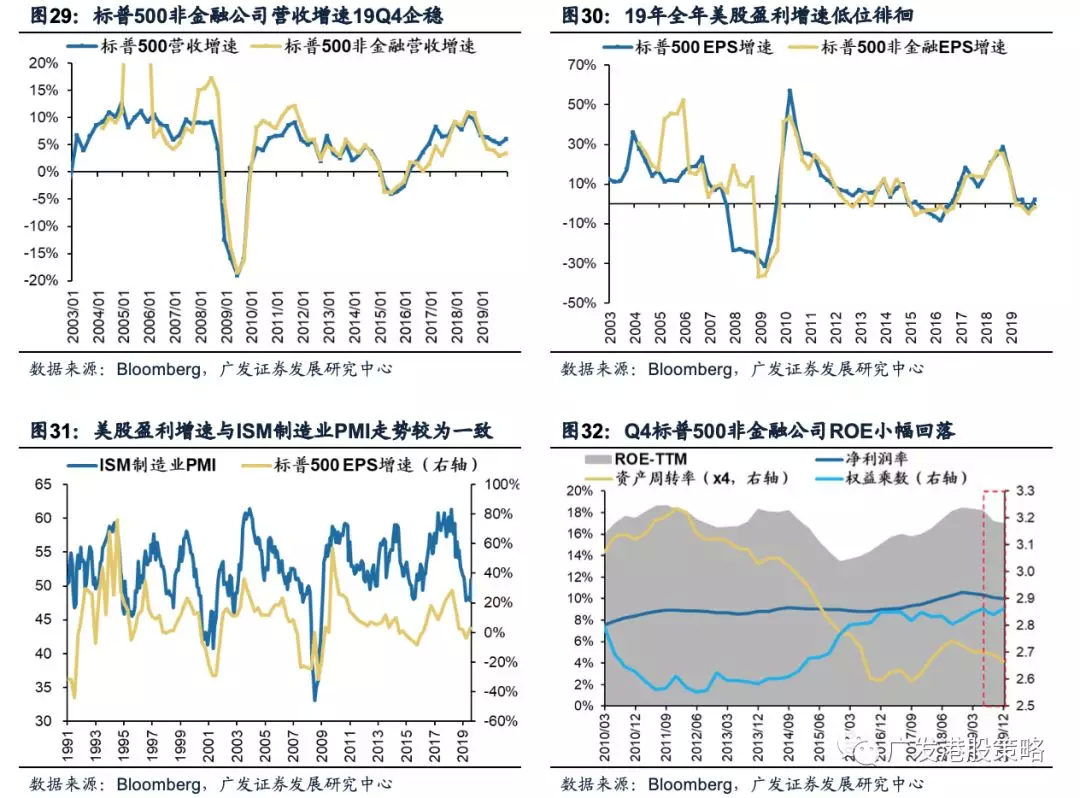

从增长趋势来,截至目前统计出的19年Q4财报数据体现出与宏观周期类似的规律,即“逆周期”政策和利率下行刺激下,盈利在回落期中出现“阶段性抵抗”——收入增长低位波动,盈利增长底部小幅反弹,整体呈现出窄幅波动。2019年Q4,标普500公司营收增速低个位数增长,EPS约0增长,较17、18年明显回落,但较19Q3小幅改善。

从盈利能力趋势来看,19Q4的ROE仅小幅回落,预计2020年有望保持相对稳定。19年对ROE产生压制的主要因素可能迎来改善:如2020年“大选年”宏观增长存在韧性、中美贸易格局由恶化转向平和、利率下行后企业负债成本改善提升加杠杆意愿、地产景气度改善背景下居民部门存在加杠杆潜力。

总体而言,2020年的美国宏观经济呈现出逆周期的“负隅顽抗”特征,尽管美股EPS增速面临中期回落压力,但2020年仍可能恢复正增长——预计今年美股EPS增长延续19Q4小幅改善的趋势,重要驱动来自于需求韧性、成本改善、ROE企稳等。

3.2 盈利会成为美股“胜负手”吗?

2019年以来,美股走势与盈利增长出现背离,考虑到EPS增长预期于年初下修得较为充分,之后EPS实际增速的小幅下滑完全被“大宽松”预期所对冲,因而对美股的影响“微乎其微”。那么进入2020年,盈利增长会成为投资美股的“胜负手”吗?

参考历史经验,投资者对于EPS的增长预期是否产生过度偏离,对于未来的投资收益有重要影响——过高的预期对应偏低的实际增速,意味着更多的负贡献;反之亦然。最新市场对于标普500成份股EPS一致预期增速为6%,较19年0%左右的实际值略高。

而在中性情形下,基于市场一致预期美国GDP增速(2020年1.8% YOY),我们“自上而下”对2020年标普500成份股盈利预测增速为5.7%,和市场一致预期相差不大。因此,假定美国经济未出现重大外生冲击(如公共卫生事件在美国境内大规模蔓延)的基准情形下,盈利增长预期产生过度偏离的概率不高,对于美股投资收益暂不会产生决定性的影响。

另外,美股回购对EPS增长的“缓冲垫”仍会发挥效用,尽管由于税改效应消退的负面影响增强,但利率下行背景下美股回购动力不减,回购总量仍在高位。

4.高估值仍是核心矛盾,警惕风险溢价上行

4.1 多维度看估值:美股“水位”已然偏高

不可否认的是,多维度的指标体系来看,美股估值均处于高位区域:

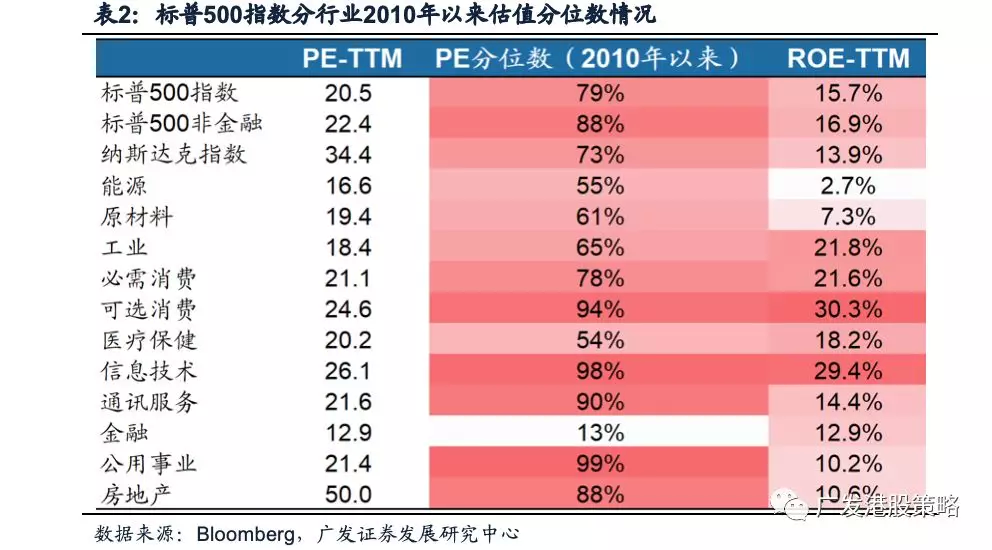

其一,全球横向来看,美股PE偏高、股息率中等偏低,估值吸引力并非美股优势;其中纳指的静态估值水平偏高,

其二,纵向来看,标普500最新静态PE、动态PE分别为20.5x、18.0x,位于2010年以来均值+1倍标准差高位;纳指PE(TTM)达34.4倍,偏离均值的幅度更高。

其三,从部分调整后的估值指标来看,美股估值仍处于历史上限附近:(1)经周期调整后的标普500指数Shiller-PE高达29.6倍,经历近期回落后,仍相当于18Q4水平;(2)美股仍属于“PE-Baa级利差散点图”中的高估区域。

但我们必须强调的一点是,低估值并非“万能灵药”,高估值也并不一定必然导致下跌,美股的长周期经验即是一个很好的例证。若仅从美股“动态PE与未来一年涨跌幅散点图”来粗略判断,当前的动态PE水平下,反而隐含着一定的上涨概率。

4.2 利率下行支撑估值,但“大宽松”预期逐渐被Price in

对于美股估值而言,联储宽松恰似一瓶“解药”,推动估值“水涨创高”,也是19年以来市场上涨的驱动因素之一——2019年三次降息、美联储实施2008年以来首次隔夜回购、联储重启QE的预期提升,均对当前高估值具有合理的解释力。

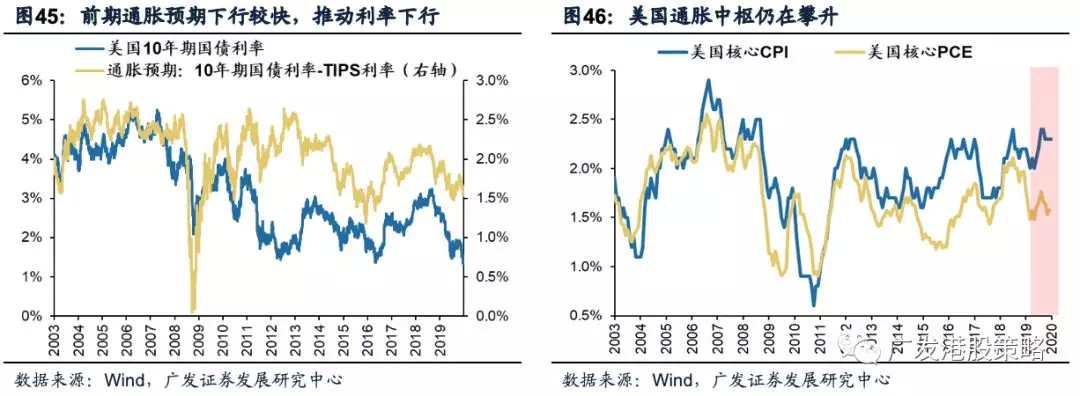

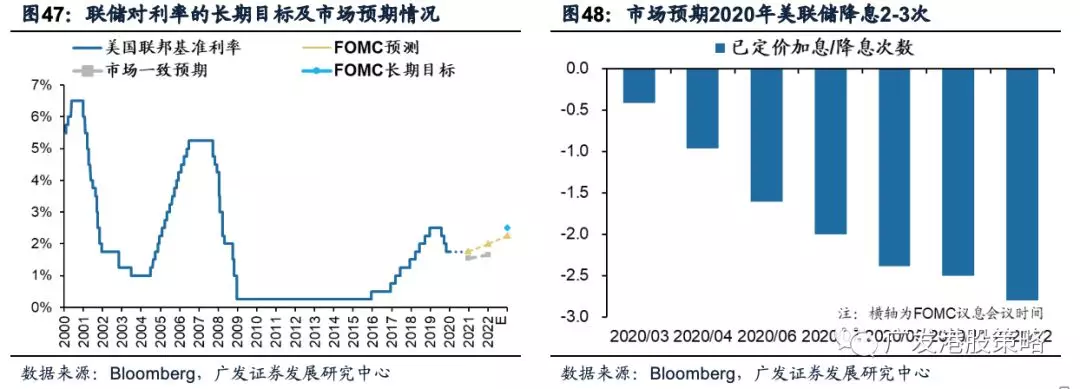

放眼未来,利率下行和流动性“大宽松”的预期会如何演绎?这决定了市场高估值能否维持。我们倾向于认为,上半年美债利率下行速率最快的阶段或已过去:

公共卫生事件发酵背景下,美债利率下行速率或短期“超调”。1月中下旬以来因事件发酵、中国增长引擎预期向下、全球资金避险带来的长端美债利率下行速率偏快;而若事件最终未在美国迅速蔓延,考虑大选年经济增长的“韧性”加上避险情绪的修复,或将驱动美债利率向上修复;

通胀预期的扰动仍是一个潜在变量。短期内,通胀预期下行推动利率下跌,但工资市场活跃、中美贸易滞后影响、增长韧性等因素意味着通胀压力并未消除。

市场对联储降息的预期仍有波动。联储长期利率目标高于市场预期,近期美债利率大幅下跌后,市场预期利率水位进一步下降,目前市场预期年内降息2-3次。但参考18Q4经验,一旦联储操作不如市场预期的鸽派,高估值稳态或被破坏。

4.3 风险溢价和波动率上行,是估值“技术回调”的主因

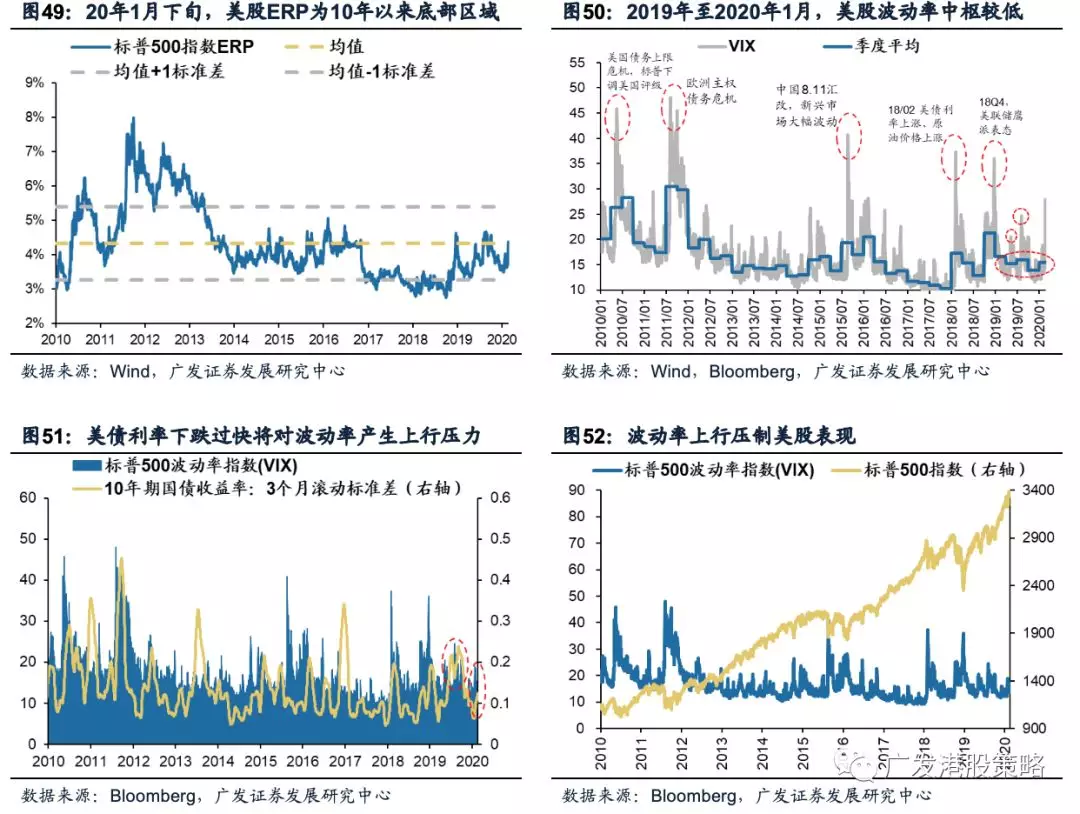

2019年整体是一个低风险溢价和低波动率中枢的“双低”环境(图49和图50),美股PE估值继续突破均值+1标准差上限。但“双低”环境在2020年迎来更多挑战,使得高估值面临更多压力。

近两周美股估值回调的直接元凶是谁?我们首先可以暂时排除利率的因素,甚至中国公共卫生事件的爆发可能都并非最直接的催化(美股于1月下旬小幅回调后,2月重新创下历史新高),但“海外恶化→经济下行预期、全球避险”的传导链条在日本、韩国、意大利等地发酵后变得更加显著,对于本就已经极低的美股风险溢价和波动率中枢构成快速上拉力量——因海外公共卫生事件演绎下的市场风险性偏好快速下降,可能是近期市场估值自高位回落的第一大推手。

那么怎么去衡量美股风险溢价和波动率的变化?我们主要从美债利率波动率、美债期限利差、高收益债利差三个维度加以甄别:

美债利率下跌过快对波动率产生上行压力:历史上美债利率短期内快速上行,或快速下行,市场波动率往往“跳升”。近期美债利率大幅下行,隐含了市场对于全球不利情况扩散和经济下滑的悲观预期,10年期美债收益率盘中一度创下历史新低,股票市场波动加剧。

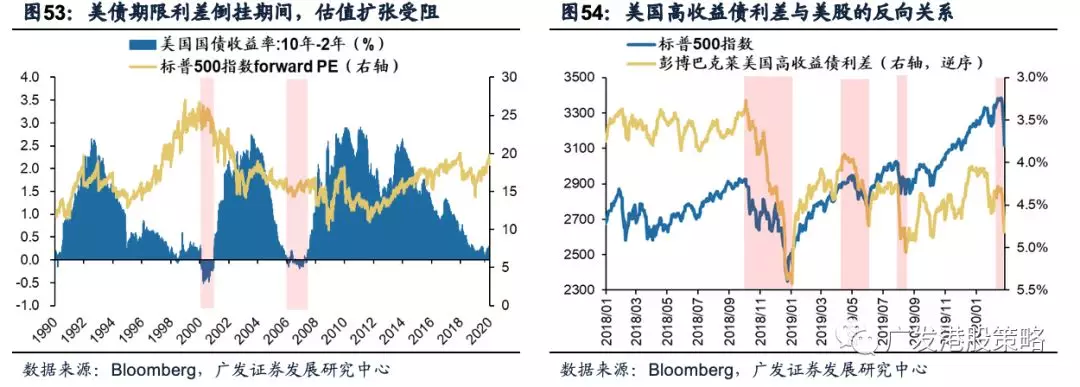

美债期限利差倒挂:2019年美债期限利差一度倒挂,但随后美联储连续三次降息,美债利率曲线正常化。近期受公共卫生事件影响,市场再次大量买入美债避险,引发长端利率与短端利率二次倒挂。结合历史经验,虽然美债期限利差倒挂不必然引发美国经济衰退与美股崩盘,但会推高市场波动率指数VIX,同时压制美股Forward PE的扩张;

高收益债利差走阔,意味着风险溢价上行:美国高收益债市场可视为美股“煤矿中的金丝雀”,高收益债市场的波动往往早于或同步于美股波动。近期美国高收益债相比10年期美债的信用利差均再次明显上涨,伴随波动率中枢的大幅抬升,使得美股估值显著受压。

4.4 短期估值的变化,取决于海外公共卫生事件对资金避险的传导

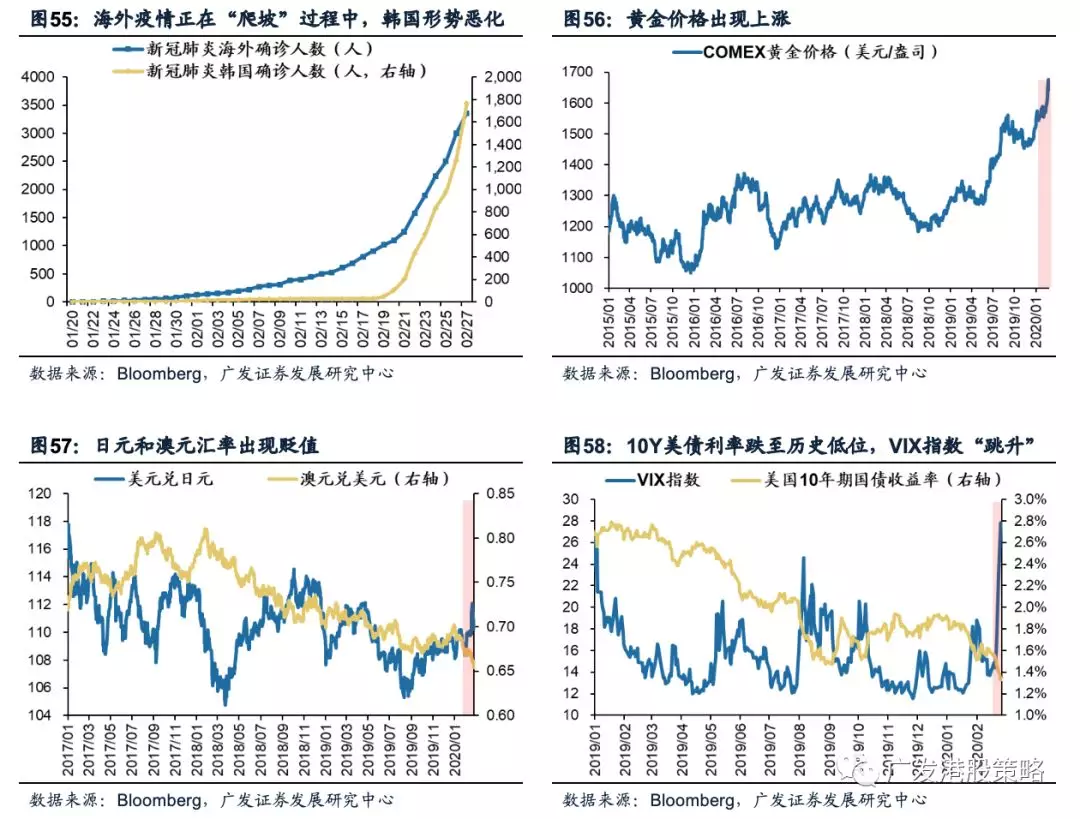

上周开始此事件在海外市场出现“爬坡”迹象,韩国、日本等地确诊病例数迅速攀升;本周以来,国外扩散情况继续升级,确诊国家数量不断增加,意大利、伊朗等国成为新的爆发点。尽管在美国国内还未出现扩散迹象,但根据美国疾控中心(CDC)2月25日的最新表态,新冠病毒随时可能在美国出现大规模爆发。

受此影响,近期衡量资金避险的指标出现异动,例如:国际黄金价格上涨并创下2013年以来新高;澳元和日元兑美元汇率“跳贬”、10Y美债收益率快速下跌至历史最低位水平、VIX指数“跳升”等。

从对美股估值的影响看,预计市场避险情绪的变化仍将与相关发展情况相关,并对短期美股估值产生较大影响。未来市场风险偏好的短期波动,主要取决于海外的发展,投资者从“恐慌→缓和”的情绪变化大约需要2周-1个月左右的时间来加以验证。

5.“大选效应”和贸易政策“相伴相生”,影响中性

5.1美国大选偏离市场预期的概率不高

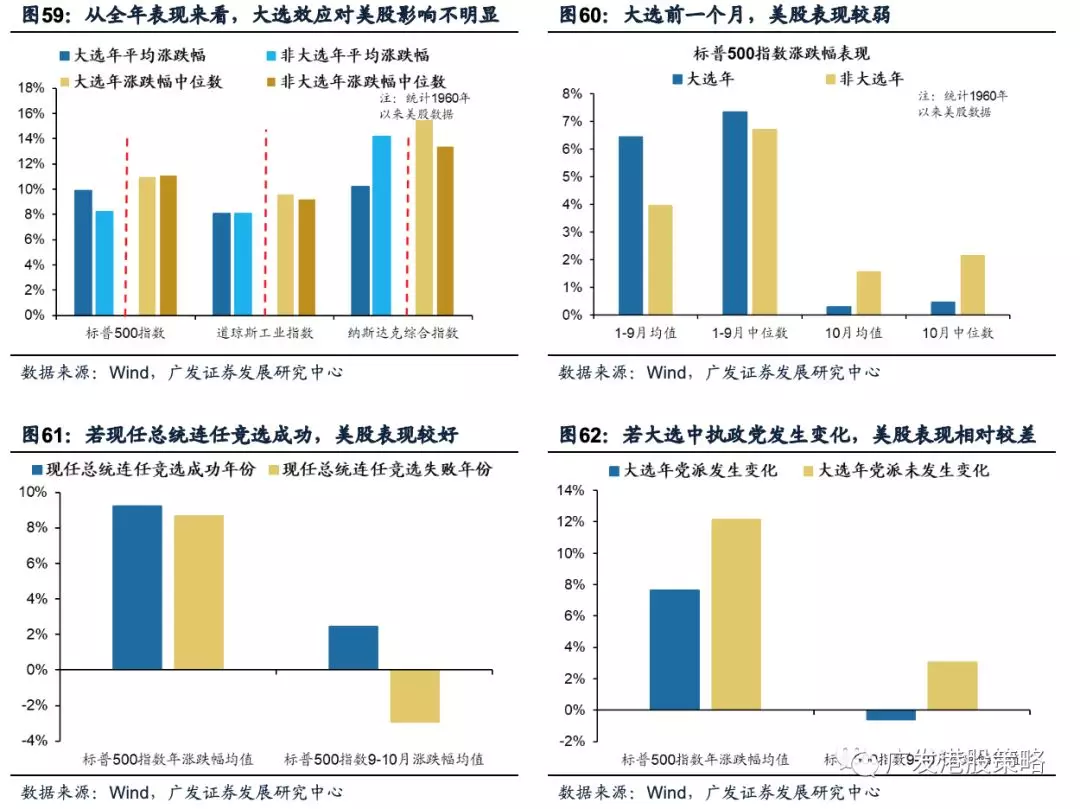

美股的“大选效应”如何?数据统计表现,历史上在大选年1-9月,美股表现好于非大选年同期,但大选年10月表现显著弱于非大选年。这是由于大选前一个月政治不确定性将大幅上升,压制市场风险偏好,并成为影响10月美股走势的重要变量。

另外,连任效应与党别效应影响美股短期表现。美国的两党制度与总统任期要求意味着在总统大选时,会出现现任总统是否连任、执政党派是否更换等不同情形。无论是美股全年表现,或是对大选更敏感的9-10月份走势,在大选中若现任总统连任、执政党派未发生变化,美股表现更好。

2020年特朗普大概率连任,美股“大选效应”偏离市场预期的概率不高。历史上在任总统在连任选举当年或前一年美国经济若出现衰退,在任总统成功连任的案例仅有1次,出现在1924年;而如果美国经济运行正常,在任总统均顺利赢得总统竞选。从支持率来看,特朗普连任成功的可能性较高,偏离市场预期的概率偏低。

5.2 大选结果尘埃落定前,中美贸易影响偏中性

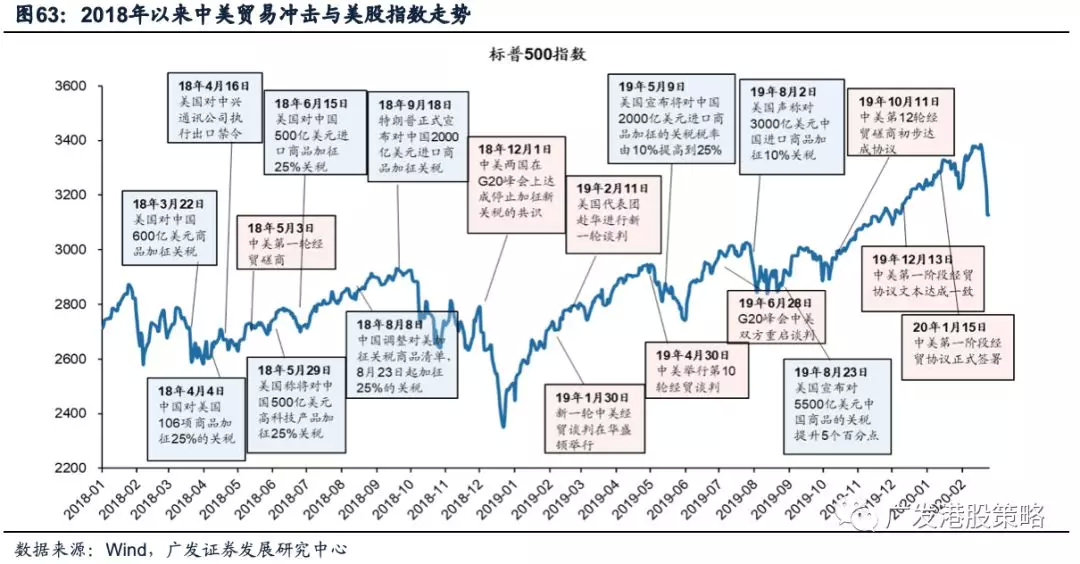

2020年1月15日,中美第一阶段经贸协议正式签署,涉及农业、制造业、科技、金融等多个领域;同时美国开始履行分阶段取消对华进口商品加征关税的承诺。

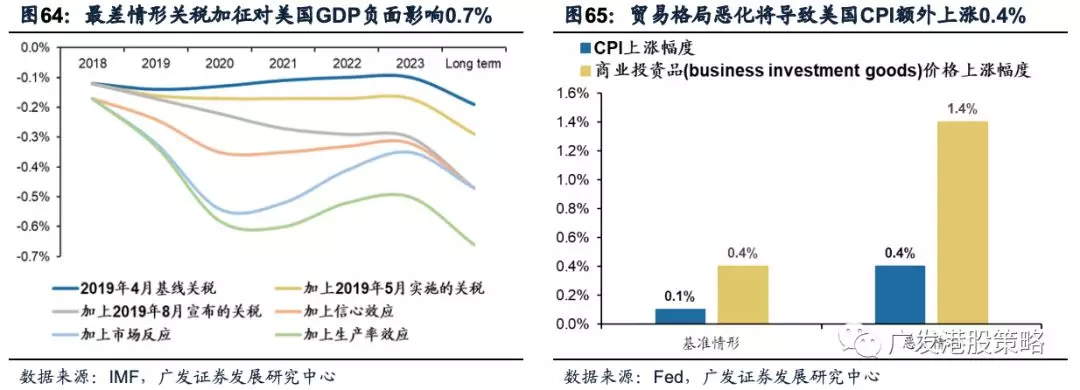

对于美方而言,在现有第一阶段(Phase I)协议基础上分阶段谈判符合核心利益。一旦贸易战升级,潜在负面影响还涉及通胀和基本面,根据IMF预测,在去年8月最坏的关税加征背景下,贸易摩擦对美国GDP的长期负面影响接近0.7%;而在贸易恶化情形下,美国CPI将被动抬升0.4%,商业投资品价格上涨1.4%。

此外, 2020年特朗普面临大选,核心诉求是连任。在美国经济受其冲击、中东局势更不明朗的背景下,中美贸易缓和有助于特朗普“稳经济”、“稳票仓”。因此,“大选效应”和对抗滞胀的双重要求下,中美贸易短期缓和为基准情形,对美股影响已经弱化。

6.投资策略:调整后或仍存上涨空间,偏好价值风格

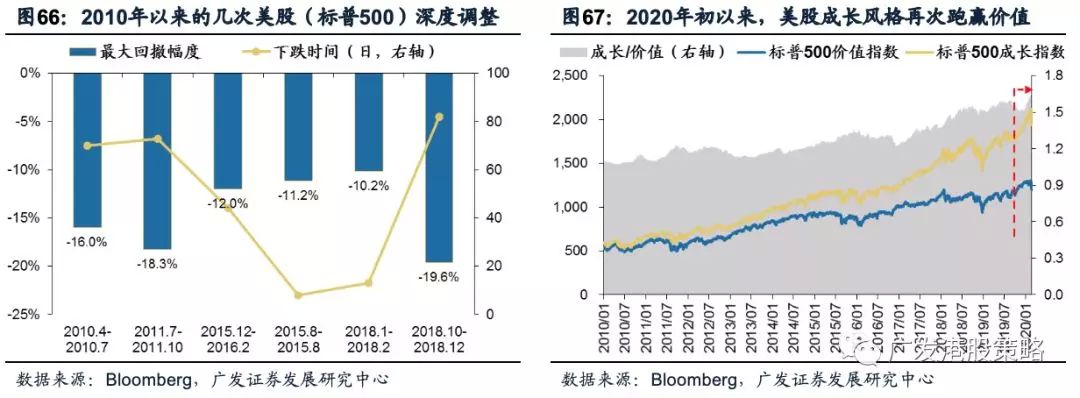

从宏观经济、盈利增长、估值水位、政策环境等多个角度出发,我们对大跌之后的美股进行了中期、短期的维度的全方位“体检”——海外卫生事件“爬坡”周期下,风险溢价和波动率上行带来了美股估值的高位迅速回落,但基本面和盈利的基础依然“夯实”,假定海外事件未演绎成全球扩散及美国境内流行的情形,美股估值的回调预计将更多体现为“技术回调”。从2010年历次美股深度调整的规律来看,历次非“危机式”地估值高位回撤,幅度介于10%-15%之间。

从下跌空间来看,标普500指数自2月19日历史新高后回调幅度达8%,预计本轮累计回调幅度或小于15%:

(1)EPS一致预期下调空间较为有限:中性假设下,标普500指数2020年EPS增速预计为5.7%,与市场一致预期增长基本持平;

(2)最新Forward PE估值经历回调后已低于2010年以来均值+1标准差,若回调至16X均值,估值尚有12%的下跌空间,这或许是公共卫生事件基准情形和流动性“大宽松”预期下的较为悲观情形。(3)参考历史规律,我们预计本轮美股调整幅度应小于18Q4“美债利率曲线倒挂、联储加息、中美贸易冲突”的极差情形,标普500指数回调幅度将低于20%。

从市场风格来看,和19Q4的规律不同,2020年美股成长再次跑赢价值风格,核心驱动因素来自于美债利率的大幅下滑,实际利率下行驱动高估值的成长股占优。但在此事件未在美国大规模流行的基准假设下,预计等待公共卫生事件由“爬坡”进入缓和期后,伴随利率水平趋缓或小幅上升,加上经济“韧性”和通胀温和抬升,具备低估值、高性价比、盈利后周期(Late Cycle)和低波动特性的美股优质价值股龙头有望开始跑赢;行业方面,关注估值分位数较低的价值板块,如美股金融板块。

风险提示

公共卫生事件在美国境内流行的风险;美国经济衰退预期抬升的风险;美债收益率曲线倒挂的风险;美国大选结果和市场预期过度偏离的风险。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP