中信证券:比亚迪股份(01211)已具备较高安全边际 龙头价值将在中长期显现

本文源自“CITICS汽车研究”微信公众号,作者:宋韶灵、陈俊斌,原文标题为《比亚迪深度报告:对外开放加速,潜在价值显现》。

核心观点

受新能源汽车补贴退坡影响,比亚迪股份(01211)公司电动车销量和盈利承压,市场预期很低。我们认为公司价值不仅体现在整车品牌,其自有供应链潜在价值巨大,随着公司中性化战略在加速落地,有望成为“整车品牌”+“电动化解决方案供应商”,从封闭体系到对外开放,将催化公司内在价值显现,公司股价位于底部具有较高的安全边际,重点推荐,维持“买入”评级。

投资要点

回顾:补贴退坡导致盈利能力下行,市场预期低。2019下半年以来,受到电动车补贴退坡及乘用车行业低景气影响,公司电动车销量和盈利能力大幅下行,市场预期低,公司股价下跌明显。2019年公司A/H股价分别下跌-6%/-22%,大幅跑输大盘(Wind全A和恒生指数涨幅分别为+33%和+11%)。

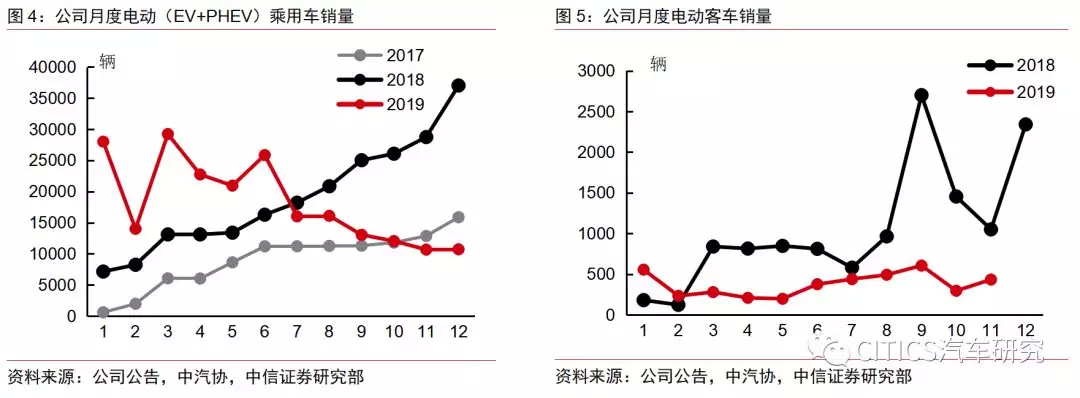

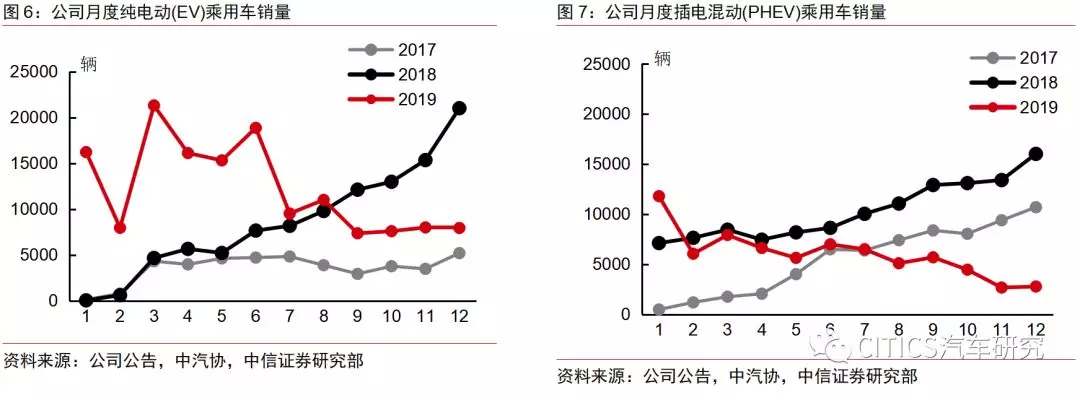

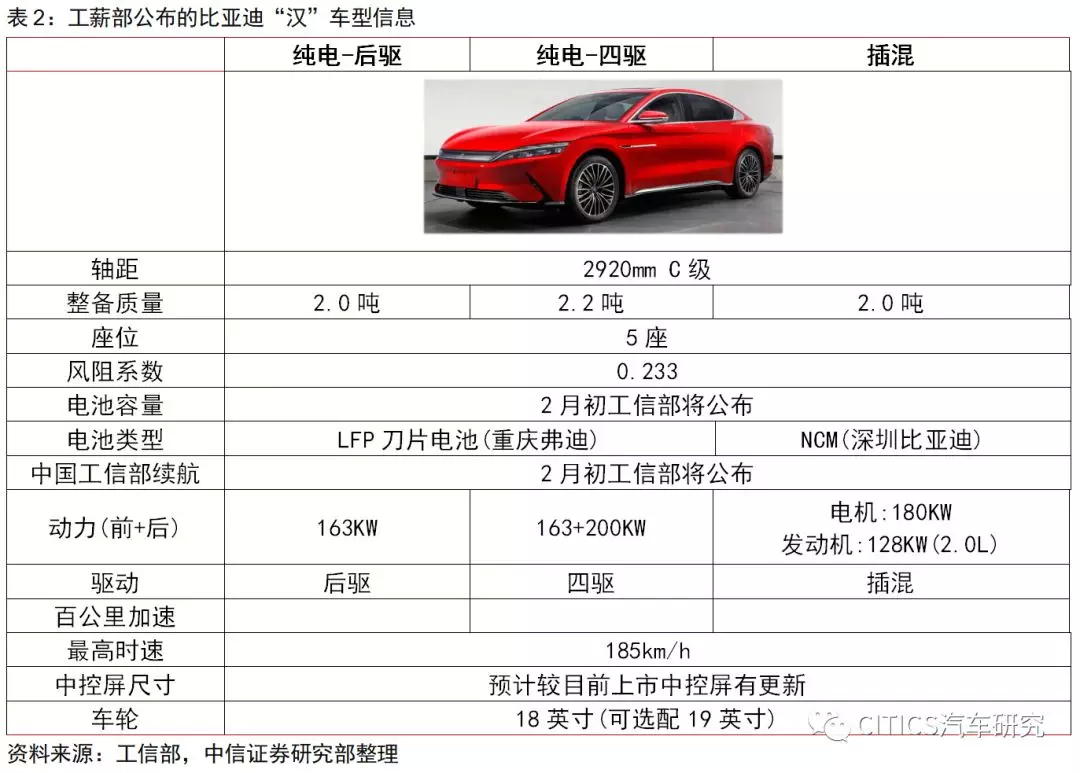

当前:公司电动车销量增速与盈利能力均处于底部。公司2019年Q1/Q2/Q3/Q4增速分别为+147%/+60%/-32%/-65%,2019年下半年以来电动车月销量持续负增长,,短期销量增速处于底部。公司2019Q1/Q2/Q3毛利率为19.1%/15.3%/13.9%,同比+1.9/+0.4/-3.4pcts,公司Q1/Q2/Q3/Q4E单季度归母净利润为7.5/7.0/1.2/1.0亿元,当前盈利能力也处于底部区间。

展望(一):供应链开放稳步推进,价值有望重估。公司汽车及新能源汽车产业群包含整车及零部件,尤其电动化的核心技术,包括电池/电机/电控、热管理、半导体部件、材料等。随着公司中性化战略加速落地,有望成为“整车品牌”+“新能源汽车解决方案供应商”。例如,1)公司动力电池进入丰田供应链,同时双方成立合资研发公司共同开发纯电车型;且动力电池也正与奥迪洽谈配套,2020年1月北汽新能源也表示正与比亚迪探讨评估动力电池配套。2)半导体:公司2005年起开始布局IGBT业务,目前已累计申请专利超过200件,有望打破海外的垄断格局,预计未来有望分拆上市。

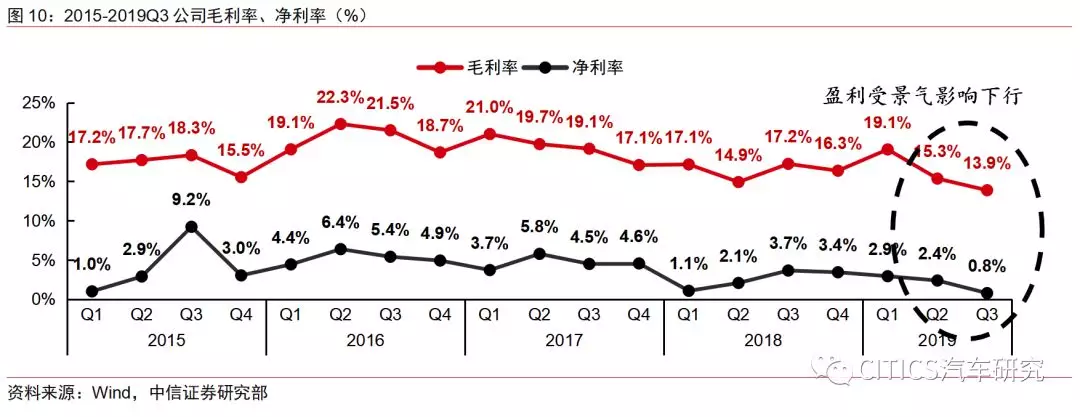

展望(二):公司电动乘用车景气2020H2有望改善。1)从车型看,“汉”将在2020年上市,同时唐、秦、宋等王朝系列电动车型有望迎来改款,推动销量企稳。2)从成本上看,比亚迪高体积密度LFP“刀片电池”在年内搭载“汉”上市,同时公司继续推动电动平台优化,2020年有望推出e平台三合一技术、DM4.0技术,有望进一步保障降本增利。3)从产品和品牌看,2019年设立全球设计中心,组建由前奥迪造型总监艾格、奔驰内饰设计总监加帕内蒂、法拉利外饰设计总监洛佩慈组成的“设计天团”,预计公司品牌力将迎来再次提升。

风险因素:公司新能源汽车产销不及预期;新能源汽车政策波动;动力电池、IGBT板块分拆进度不及预期。

投资建议:2019下半年补贴退坡导致的电动车行业低景气,公司短期盈利受到一定影响。当前股价处于底部位置,具备高安全边际。中期看,随着公司中性化战略加速落地,向“整车品牌”+“新能源汽车解决方案供应商”发展,有望催化股价上涨。当前A股价格54.09元,对应2019/20/21年89/76/37倍PE;H股价格45.5港元,对应19/20/21年66/56/27倍PE。公司是中国电动车行业龙头,拥有自主可控的电动化技术,随着供应链中性化战略稳步推进,长期价值有望显现显,继续推荐,维持公司(A+H股)“买入”评级。

报告正文

01回顾:补贴退坡,盈利能力下行

补贴退坡,盈利能力下行

2019年新能源汽车补贴继续退坡,在2019年3月26日-6月25日的过渡期内,电动乘用车补贴在2018年基础上退坡40%;进入6月25日后的正式期,不同车型国家补贴相比2018年退坡50-60%,并且地方补贴被取消。以纯电动车可获最高补贴为例,2019年过渡期为5.9万元(相比2018年正式期下降40%),正式期为2.8万元(相比2018年正式期下降72%)。受此影响,公司毛利率从2016年的20.4%下降至2019年前三季度的16.0%,盈利能力下滑明显。

市场预期处于底部,2018年以来股价涨幅落后于大盘

对2018年至今的股价走势做复盘,可分为三个区间:

1)2018年1月至7月,受补贴退坡影响,市场担忧公司盈利能力下行,至2018年8月初,公司股价较年初最大跌幅达40%,明显落后于沪深300指数;

2)2018年8月至12月,公司车型周期向上,以唐DM、元EV、秦DM为代表的王朝系列车型陆续推出,推动公司电动销量大幅增长,股价超额上涨明显。而实际本轮驱动股价上涨的因素是车型周期;2020年补贴预计继续退坡,单车盈利仍有压力,且大众、宝马、丰田等合资车PHEV车型投放对公司前期优势的PHEV产品竞争力有一定影响。

3)2019年6月至2019年底:补贴继续退坡,叠加新车型投放相对放缓,公司短期电动销量、利润受到双重负面影响,2019单Q3归母净利润仅1.2亿元,并预告Q4单季度归母净利润0.1-2亿元。

02 当前:公司处于基本面底部

电动销量2019下半年起下滑明显,预计2020上半年同比仍处相对低位

受电动行业低景气影响,2019年7月起公司电动车月销量同比持续负增长,预计2020年上半年在2019上半年同期高基数下同比仍处相对低位,而2020年下半年起电动车销量增长有望企稳改善。

受补贴退坡影响,公司盈利能力下行,2019Q3/Q4进入底部

比亚迪2019Q1/Q2/Q3毛利率为19.1%/15.3%/13.9%,同比+1.9/+0.4/-3.4pcts,净利率为2.9%/2.4%/0.8%,同比+1.9/+0.3/-2.9pcts。

03 展望(一):供应链开放,打开成长空间

比亚迪电动化技术积累长达十几年,在电池/电机/电控、动力总成、半导体、充电桩、Di-link系统等领域均深度布局,掌握了电动化核心技术。此前这些部件基本对内供应,其内在价值尚未得到完全体现。当前公司正积极推进供应链开放战略,预计2021年起逐步落地。长期看,公司有望成为“新能源汽车解决方案供应商”,零部件将迎来重估值。

电动化技术和产品有望在2021年加速外供

动力电池配套丰田,并共同研发纯电车型。2019年6月7日,丰田在东京宣布采购比亚迪动力电池。2019年11月7日,比亚迪与丰田公告:双方签订成立纯电动车研发公司协议,合资公司预计于2020年在中国成立,由双方各持股50%。双方将共同开发轿车、低底盘SUV的纯电动车型(使用丰田品牌),并计划2025年前投放中国市场。

配套奥迪动力电池正在洽谈。近日,奥迪方面确认在和比亚迪就动力电池采购进行洽谈。奥迪有望成为公司动力电池首个欧洲电动车企客户。12月31日,比亚迪弗迪电池有限公司授牌成立,并由集团副总裁何龙担任董事长。我们认为,此前公司动力电池相对于整车业务的独立性问题对动力电池业务快速拓展三方客户有一定影响,此次电池业务成立单独法人实体后,更市场化的员工激励、业务运作有望提升内部效率,同时加速外供进展。

配套北汽新能源动力电池正在探讨评估。根据Wind报道,2020年1月15日北汽新能源总经理马仿列表示:“我们和比亚迪的电池合作正在探讨和评估中。”我们认为这是公司1月1日起动力电池业务部门成立独立法人后,具备标志性意义的电池外供进展,表明公司动力电池正通过独立法人逐步兑现供应链价值。

电池分拆持续推进,预计2022年有望完成。分拆上市将增强电池事业部的独立性,提升市场获取整车厂客户订单竞争力,我们预计分拆有望于2022年将正式完成。

半导体业务

公司IGBT((Insulated Gate Bipolar Transistor,绝缘栅双极型晶体管)是目前市场关注度极高的新能源汽车零部件之一,目前全球市场基本被英飞凌垄断,我国90%以上市场份额依赖进口。比亚迪从2005年开始布局IGBT业务,通过高额的研发投入,实现产品的快速迭代,目前成为国内唯一一家覆盖芯片设计和制造、模组设计、制造、大功率器件测试应用平台等环节的车企。截至2018年11月,公司累计申请IGBT相关专利超过200件,其中授权专利超过100件。

IGBT4.0发布,性能市场领先,预计业务将于2021年分拆上市。2018年12月,公司发布了在车规级领域具有标杆性意义的IGBT4.0,并宣布已投入巨资布局性能更优异的第三代半导体材料SiC(碳化硅),有望于2019年推出搭载SiC电控的电动车。公司的IGBT

4.0技术在电流输出能力、综合损耗以及温度循环寿命等方面均领先于行业主流产品,市场竞争力强。

其他传统零部件

与弗吉亚合作,座椅已经实现分拆。2018年7月,公司与佛吉亚合资成立的汽车部件公司在深圳揭牌,2019年公司座椅产量约46万套,预计2022年销售额有望超20亿元。佛吉亚是全球领先的汽车零部件科技公司,在汽车座椅领域位列全球前三。剥离座椅业务意味着公司更加聚焦整车业务,供应链由封闭转向开放,更好地实现高速发展。

比亚迪2020年1月1日起成立零部件独立法人,电动零部件外供迈出实质性进展。为了进一步实现对外供应,2019年12月31日比亚迪并成立了五家全资子公司:弗迪模具有限公司、弗迪动力有限公司、弗迪电池有限公司、弗迪视觉有限公司、弗迪科技有限公司。一方面,各零部件子公司将自主经营、自负盈亏,员工与管理人员激励也将更加市场化;另一方面,零部件子公司独立性提高也将直接有利于公司开拓零部件外供。

04 展望(二):2020H2起电动乘用车有望改善

市场端:新车型与改款车型是2020年下半年销量增速企稳的保障

公司2020年将推出“汉”车型,预计售价有望在30万元以内,同时唐、秦等王朝系列车型有望改款,造车技术方面DM插混技术预计升级至第4代。我们预计公司电动乘用车销售2020下半年有望触底回升。

公司战略预计在市场、品牌端发力。公司学习、调整能力很强,有望开启“技术+外观”双轮驱动。从公司造车历史来看,从燃油SUV(S6)到电动SUV(一代唐、二代唐、汉),造车能力持续提升;在车型外观方面,前奥迪造型总监艾格显著提升了公司王朝系列车型外观,公司2019年组建由前奥迪造型总监艾格、奔驰内饰设计总监加帕内蒂、法拉利外饰设计总监洛佩慈组成的“设计天团”。

近期,甘文维(Kevin Wale)出任比亚迪董事长高级顾问,为比亚迪集团的汽车业务提供顾问咨询服务,包括为汽车业务发展策略、运营策略、市场营销策略、品牌建设及销售服务体系提升等方面提供咨询、指导服务。甘文维于1975年加入通用汽车公司,并在2005年-2012年担任通用汽车(中国)有限公司总裁兼总经理,拥有极为丰富的全球汽车业管理经验。我们预计公司品牌力有望持续提升。

成本端:公司2020年电动造车成本降继续降低,主要包括:

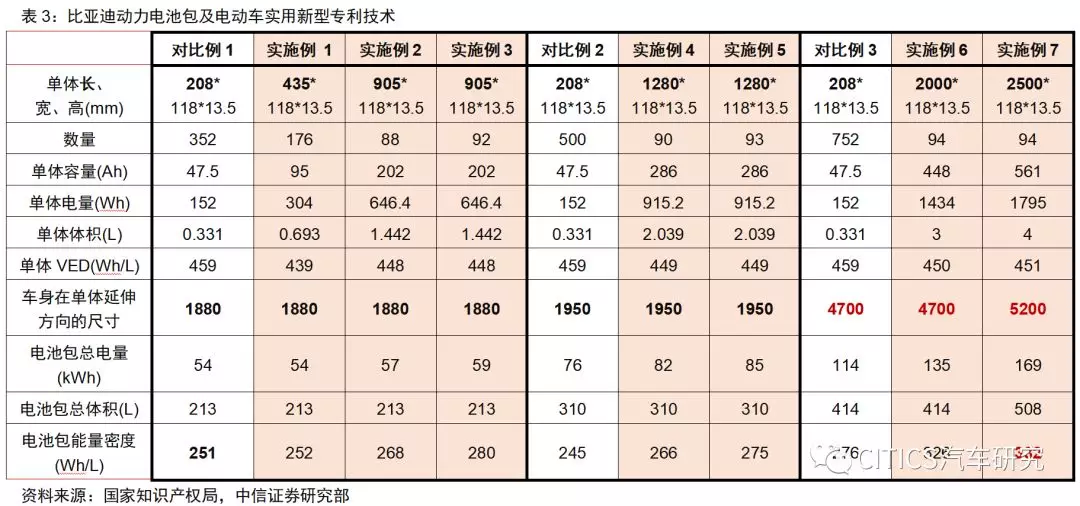

(1)发力LFP电池低成本技术,拓展与高镍三元电池差异化的长期降本路径。LFP“刀片电池”体积比能量密度最高可提升30%以上,预计成本下降30%。根据国家知识产权局查询到比亚迪“刀片电池”专利,仅通过“刀片”电池专利技术,可以使得普通电池包体积比能量密度从251Wh/L提升至332Wh/L,提升比例达30%以上,同时由于单体电池本身可承担机械加强作用,使得电池包的制造工艺简单,制造成本降低;本专利可直接将多个单体电池并列布置在电池包中,既节省物料成本,又降低了了人工费用,我们预计综合成本会降低30%。

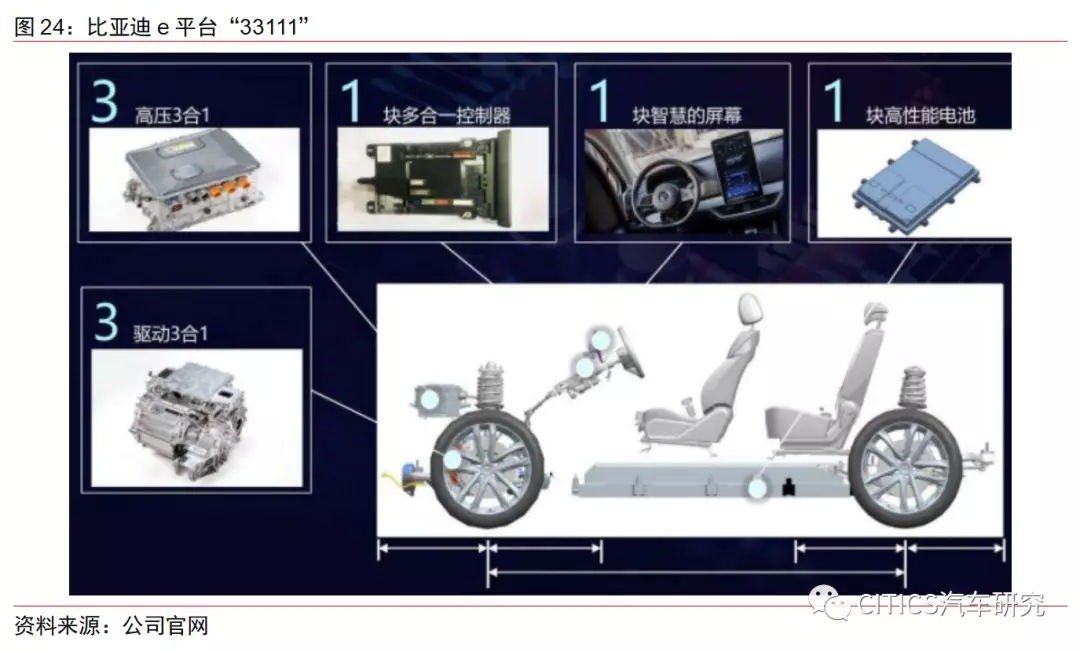

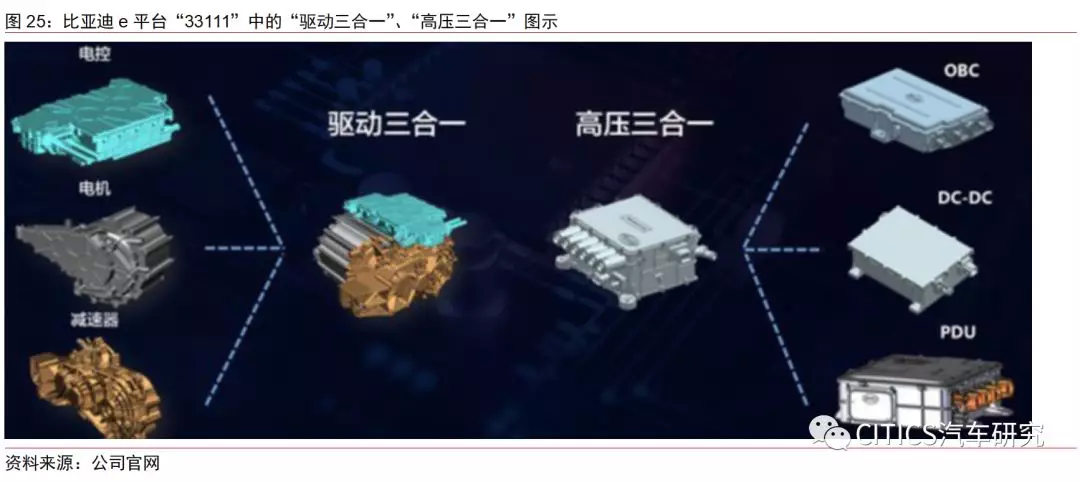

(2)e平台。比亚迪低成本战略领域持续投入,通过“33111”,即驱动3合一、高压3合一、1块多合一控制器、1块智慧屏幕、1块高性能电池,保持了在行业内的集成化、平台化程度领先。

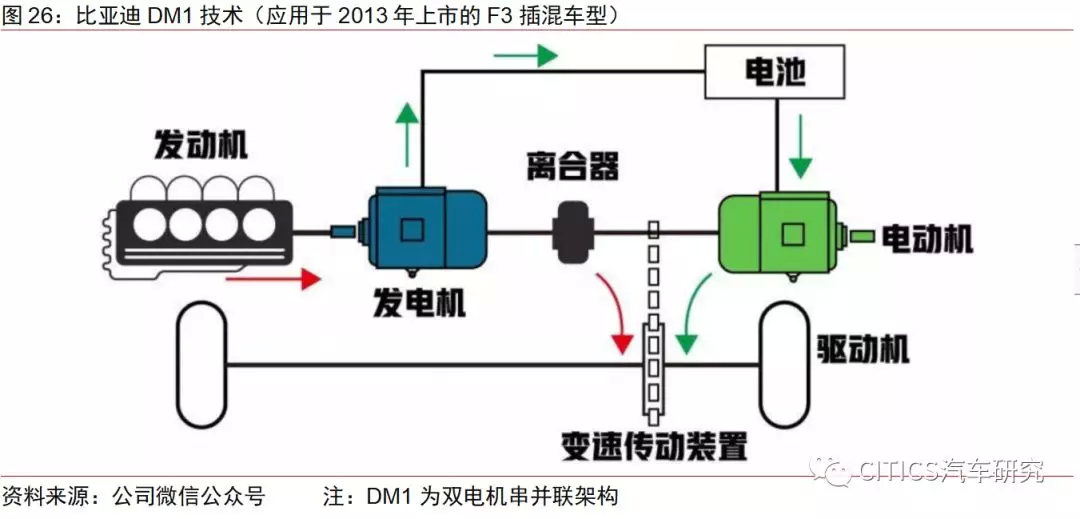

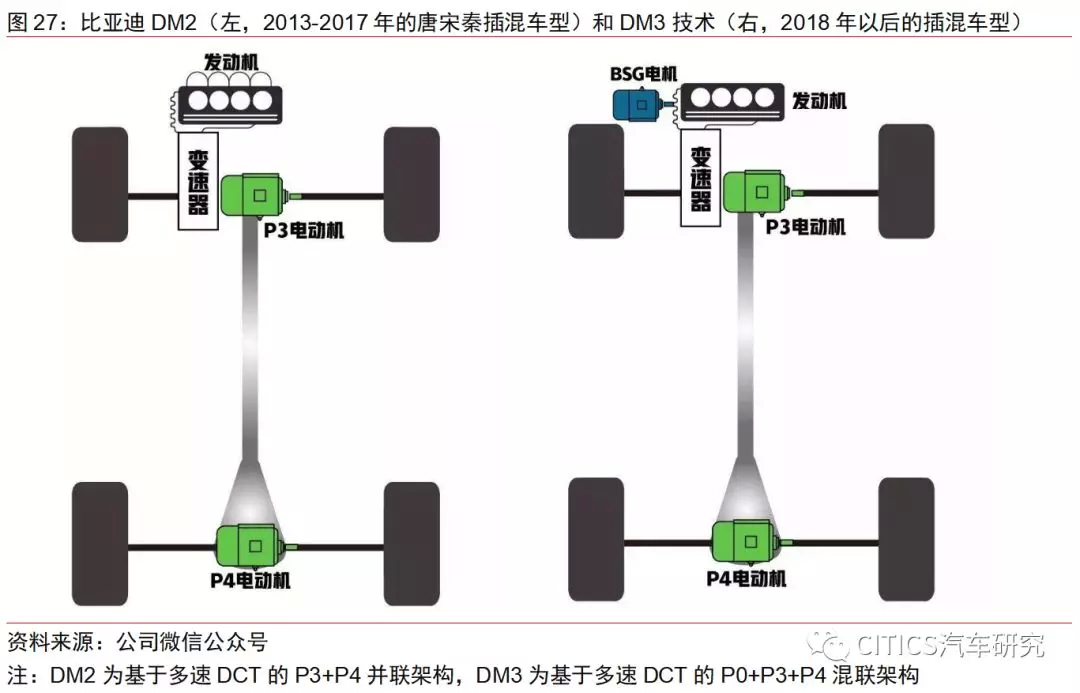

(3)DM4技术有望保持插混车型成本优势。公司DM1、DM2、DM3技术持续更新发展,重点提升了公司PHEV车型的切换平顺与动力性能。公司预计2020年底将推出新的DM4第四代技术,2021年所有车将有望搭载DM4。DM4除了性能、集成度进一步提升外,最重要的是成本有望继续下降,对于典型的15-20万元级别主力电动车型有望实现电动仅比燃油车价高约2万元。

05 如何估值

考虑到公司供应链中性化战略稳步推进,采用分部估值如下:

整车业务:公司整车业务分为燃油乘用车、电动乘用车、电动商用车(含客车、货车、叉车等),考虑到比亚迪动力电池内供,因此当对比亚迪动力电池估值采用市场公允价格进行估值分析时,必须给予对其整车业务盈利能力给予适当折价。考虑到电动乘用车、电动商用车行业尚未进入稳定盈利状态,因此对公司整车业务采用PS估值。

1)燃油乘用车:对标长城汽车(A+H)、吉利汽车2020年PS为0.76(A)/0.65(H)/1.21,保守给予0.5倍PS。2)电动乘用车:考虑电动车估值要高于传统燃油车,谨慎考虑给予0.9倍估值。3)电动商用车:对标宇通客车2020年PS为1.0,保守给予0.6倍PS。

动力电池业务:公司动力电池业务技术成熟且持续通过“刀片电池”等创新技术保持行业领先,出货量稳居国内第二位。对标龙头宁德时代当前估值水平,从中长期角度判断到2025年比亚迪动力电池出货有望实现其至少35%体量规模,参照宁德时代可以给予相应估值。

半导体业务:预计2020年有望实现盈利约2亿元,如果后续顺利实现分拆上市,考虑到公司IGBT等具备核心竞争力,中长期有望逐步实现国产替代,可给予75倍PE。

综合看,我们认为当前公司股价没有合理反映其供应链巨大内在价值,存在一定低估。公司各业务板块整体内在价值在1880亿元以上,当前公司A股市值1476亿元、H股市值1099亿元(人民币),距1880亿元分别有28%、71%空间。

风险因素

(1)公司新能源汽车产销不及预期;

(2)新能源汽车政策波动;

(3)动力电池、IGBT板块分拆进度不及预期。

投资建议

2019下半年补贴退坡导致的电动车行业低景气,公司短期盈利受到一定影响。当前股价处于底部位置,具备高安全边际。中期看,随着公司中性化战略加速落地,向“整车品牌”+“新能源汽车解决方案供应商”发展,有望催化股价上涨。当前A股价格54.09元,对应2019/20/21年89/76/37倍PE;H股价格45.5港元,对应19/20/21年66/56/27倍PE。公司是中国电动车行业龙头,拥有自主可控的电动化技术,随着供应链中性化战略稳步推进,长期价值有望显现显,继续推荐,维持公司(A+H股)“买入”评级。

扫码下载智通APP

扫码下载智通APP