海外资产配置1月报暨2019年盘点 中金:继续向“低处”配置

本文来自微信公众号“Kevin策略研究”,作者:刘刚 董灵燕。文中观点不代表智通财经观点。

资产配置建议:更多向“洼地”资产与市场倾斜。从配置方向上,我们建议继续并更多向“低处”配置,主要是由于其“进可攻(弹性更大)、退可守(受波动扰动小)”。反之,我们因部分市场估值和预期过高而担心弹性不足的判断并非是基于基本面,因此如果估值回到舒适区(通过盈利增长或者价格下跌)后仍会有较好空间。

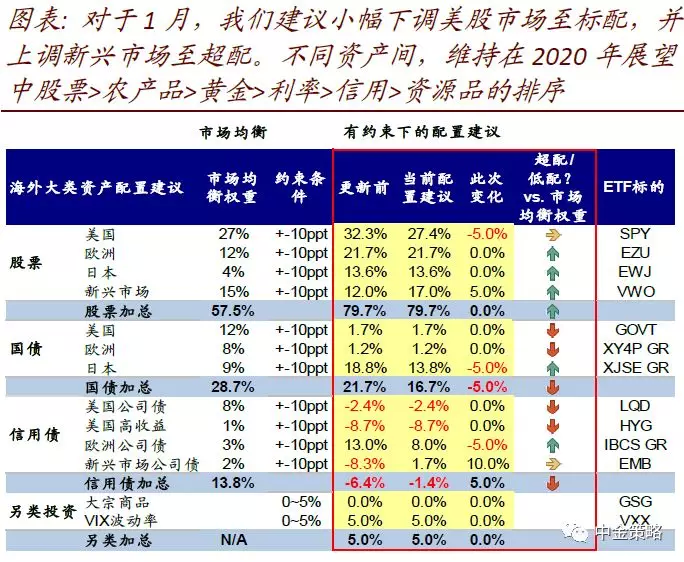

我们建议小幅下调美股市场至标配,并上调新兴市场至超配。不同资产间,我们维持在2020年展望中股票>农产品>黄金>利率>信用>资源品的排序。

海外资产配置1月报:继续向“低处”配置。

12月回顾:全球risk on继续,新兴市场和大宗商品领涨,水往低处流

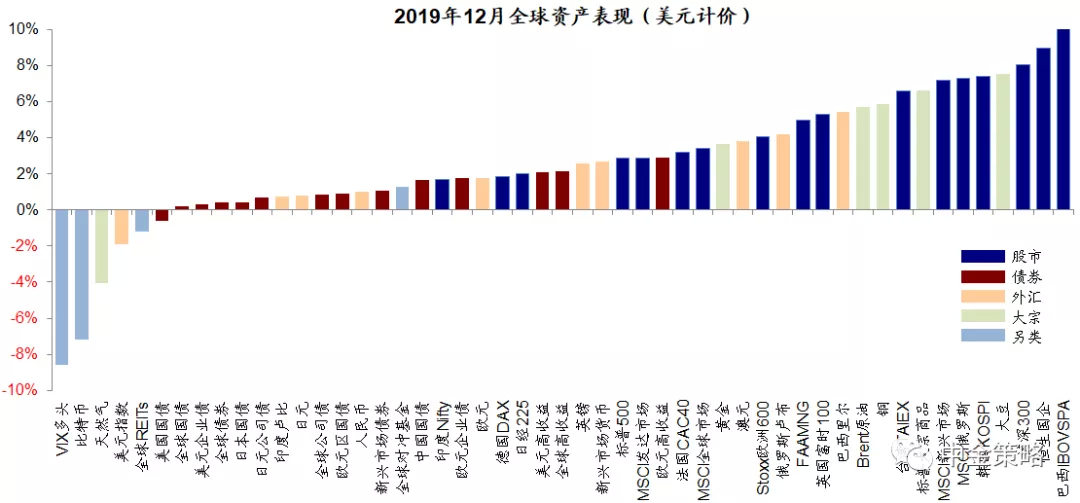

12月,在一系列事件的积极进展(中美贸易协议、英国大选、12月FOMC会议)消除了市场担心的尾部风险之后,叠加多项数据进一步确认短期全球增长企稳以及政策利好的推动,全球主要资产risk on势头得以延续并进一步强化,新兴市场和大宗商品明显领涨,全球资金也持续流入此前洼地。整体看,美元计价下,巴西、港股、A股、大豆、韩国和俄罗斯领涨;VIX多头、比特币、天然气、美元、REITs和美债则下跌。

12月,1)跨资产,大宗>股>债;2)权益市场,新兴好于发达;发达中,美国>欧洲>日本(本币);新兴中,阿根廷、港股、俄罗斯领先,泰国、印度落后;多数市场成长股依然跑赢;3)债券市场,发达市场利率小幅回升,中国基本持平;利率债下跌,但得益于信用利差收窄,信用债上涨;油价上行支撑高收益债表现;4)大宗商品表现强劲,原油涨但天然气跌;金属、农产品悉数上涨;波罗的海干散货大跌;5)汇率:欧元、英镑走强,美元走弱,新兴汇率大涨;6)另类资产,比特币、VIX多头、REITs均下跌。

资料来源:CEIC,Factset,EPFR,中金公司研究部

12月,全球流动继续改善,资金继续流入处于相对洼地的市场,如新兴和欧洲等,但美股一度出现2018年底以来最大的周度流出。金融条件方面,主要市场均趋向宽松。中国欧洲经济意外指数回升,美国回落。

1月展望:整体积极,部分市场预期偏高;关注业绩期与地缘事件

2019年的收官月,海外市场依然延续了10月中以来的risk on势头,并得到进一步强化。全球资金的大幅回流使得落后资产和市场成为12月的最大赢家,如巴西、港股、A股、大豆、韩国等。

在整体流动性改善、且更多数据佐证短期全球增长企稳的背景下,中美就第一阶段协议文本达成一致以及英国大选保守党大比例获胜消除了市场担心的尾部风险,也打消了投资者的顾虑,进而推动风险偏好进一步改善和全球资金“往低处流”,这与我们在12月报《流动性好转遇上基本面改善》中的判断基本一致,也与我们在2020年展望《“水”往“低处”流》中更为看好配置比例和估值较低、同时存在基本面和政策/政治环境边际改善空间的市场和资产的观点相符。

进入2020年1月,整体上来看,全球流动性改善、基本面边际企稳、政策整体积极这三个推动此轮风险偏好抬升的因素依然成立。但同时,也有一些边际上的变化值得关注。

具体而言:

1)全球流动性继续改善,水往低处流。

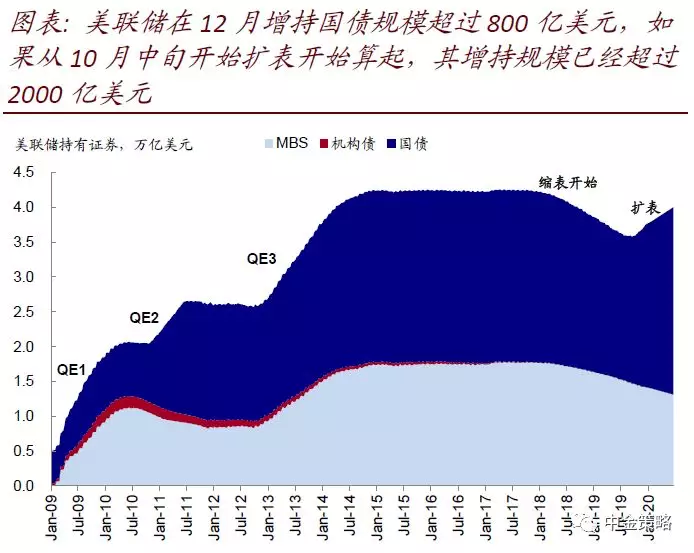

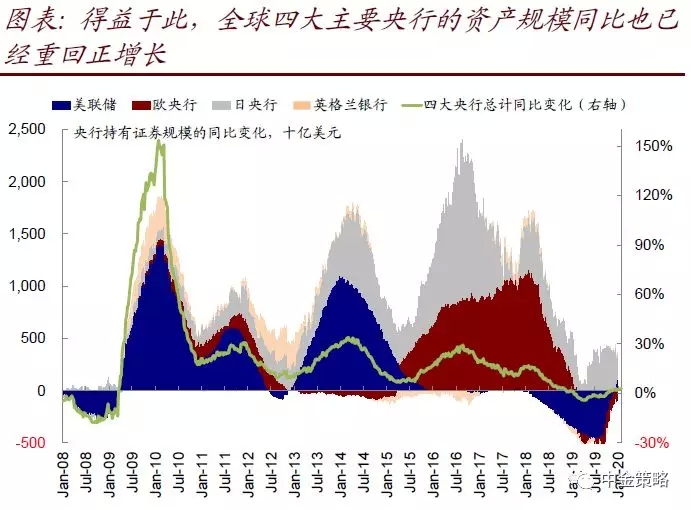

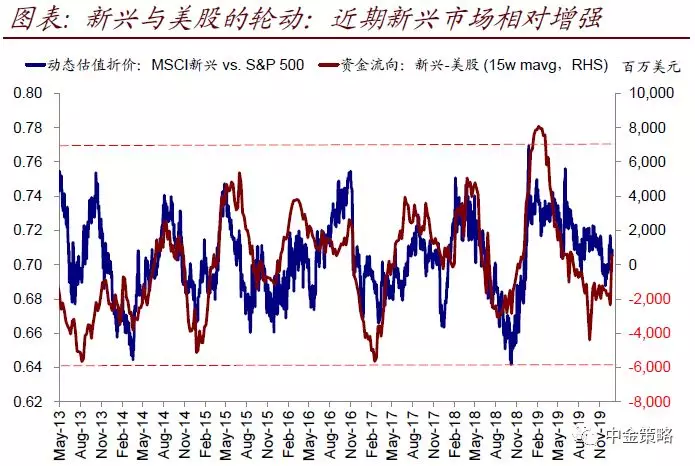

美联储仅在12月增持的国债规模超过800亿美元,如果从10月中旬开始扩表开始算起,其增持规模已经超过2000亿美元,同比变化已经重新转正。得益于此,全球四大主要央行的资产规模同比也重回正增长。在整体流动性好转的背景下,全球资金流向的内部结构也在发生明显变化,表现为资金更多回流风险资产(股市)和落后市场(如部分新兴市场和欧洲),这又进一步推动了这些落后资产和市场的大幅领涨。相反,美股市场却出现2018年底以来最大幅度的资金流出,这也一定程度上解释了近期美元的弱势和投机性仓位的明显回落。

资料来源:CEIC,Factset,EPFR,中金公司研究部

2)政策整体延续积极方向。

对于市场最为关注的中美贸易协议,特朗普总统在推特上表示将于1月15日签署第一阶段协议 ,尽管这对市场而言并非没有预期,但在短期内仍能够起到消除尾部风险的作用。英国方面,自英国大选保守党赢得多数并顺利将退欧法案通过议会“二读”后,接下来流程上正式退欧已经是水到渠成(1月31日为当前设定的截止日期),尽管后续过渡期内的谈判仍有挑战,但持续困扰英国和全球市场的“硬退欧”风险在短期内也被消除了。中国方面,中央工作经济会议后的稳增长政策预期和央行开年全面降准50个基点的决定对于稳定投资者预期和风险偏好也将有积极作用。

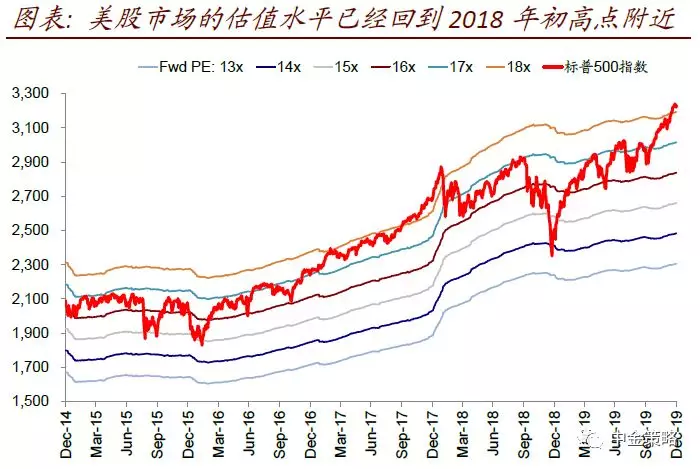

3)不过,部分市场如美股计入的预期已经相对偏高。

随着近期的持续上涨并创出新高,我们注意到,从多项指标反馈的信息看,短期内计入的预期已经相对偏高,例如,美股市场的估值水平已经回到2018年初高点附近,超买程度也仅逊于当时的水平,整体MSCI新兴市场的估值同样也高于历史均值1倍方差,VIX处于历史低位等等。虽然这些指标并不能作为判断后续一定会出现波动的充分条件,但提示我们需要关注一些意外因素诱发波动的可能性,或者说未来需要更多的积极因素推动预期进一步抬升。

资料来源:CEIC,Factset,EPFR,中金公司研究部

除此之外,1月份还有一些其他事件值得关注:

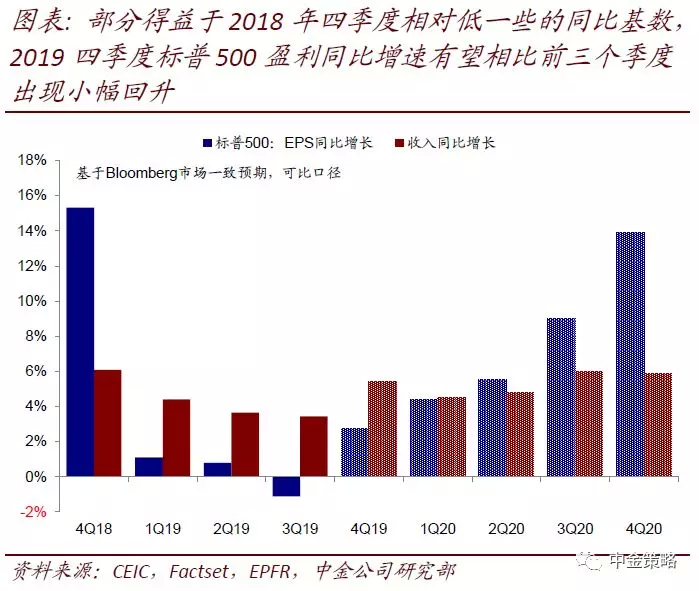

美欧主要市场4Q19业绩期。美欧主要市场将于1月中旬进入四季度业绩期密集期。根据Bloomberg汇总的市场预期,部分得益于2018年四季度相对较低的同比基数,2019四季度标普500盈利同比增速有望相比前三个季度出现小幅回升。不过,相比这一市场可能已经有预期的季节性变化,从历史经验来看,超预期幅度以及管理层的前瞻指引对价格反应更为重要。

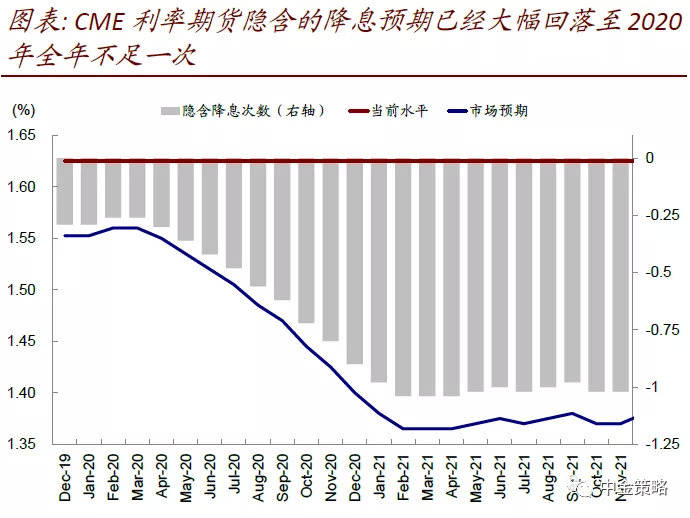

1月底美联储FOMC议息。随着近期市场情绪提升、经济数据改善和美债利率抬升,CME利率期货隐含的降息预期已经大幅回落至2020年全年不足一次。若不出意外,1月底的FOMC会议在政策上将依然延续12月按兵不动的观望姿态,同时仍维持相对宽松的措辞和信号,并或在通胀目标上提供更高的容忍度。

资料来源:CEIC,Factset,EPFR,中金公司研究部

部分地缘政治的潜在扰动,如朝鲜半岛局势,以及近期美国和伊朗相对紧张的关系,需要密切关注是否会带来阶段性扰动。

资产配置建议:更多向“洼地”资产与市场倾斜

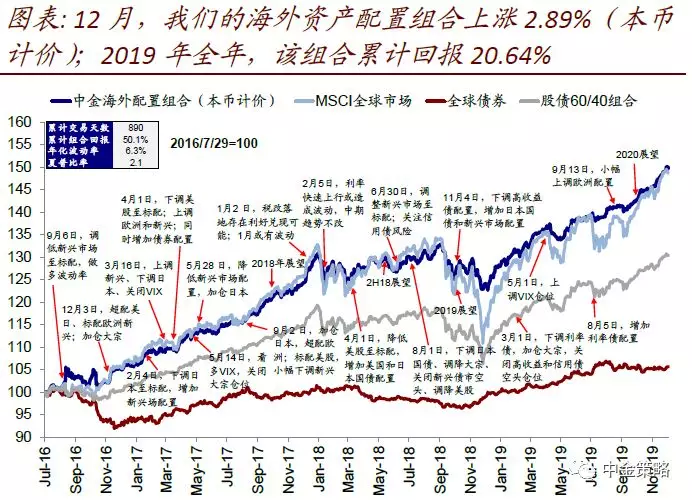

12月,我们的海外资产配置组合上涨2.89%(本币计价),表现好于全球股市(2.89%,MSCI全球指数,美元计价)、全球债市(0.52%,美银美林全球债券指数,美元计价)、股债60/40组合(1.82%),但弱于大宗商品(7.33%,标普大宗商品指数)。

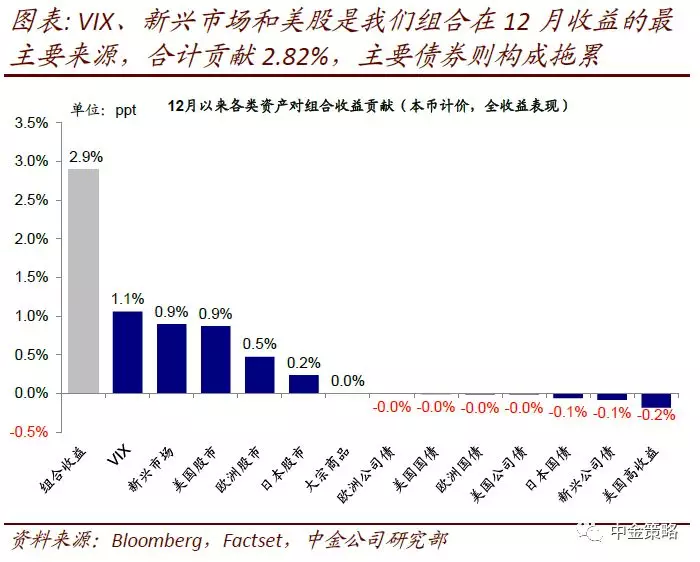

2019年全年,该组合累计回报20.64%。自2016年7月成立以来,该组合累积回报50.1%,夏普比率2.1。分项看,VIX、新兴市场和美股是我们组合在12月收益的最主要来源,合计贡献2.82%,相反,主要债券则构成拖累,特别是高收益债拖累较多,主要是由于我们对大宗商品的低配所致。

对于1月,基于上文讨论,从中期维度,在目前全球流动性继续改善,同时政策延续积极的环境下,我们在2020年展望中所强调的配置主线,即水往低处流、继续寻找配置比例和估值较低,同时存在基本面和政策/政治环境边际改善空间的市场和资产的策略依然是合适的,例如价值周期风格、部分新兴市场和欧洲市场等;相反,情绪已经较为饱满的资产弹性可能不足,同时需要预防意外因素诱发波动的可能性。

因此,从配置方向上,我们建议继续并更多向“低处”配置,主要是由于其“进可攻(弹性更大)、退可守(受波动扰动小)”;反之,我们因部分市场估值和预期过高而担心弹性不足的判断并非是基于基本面,因此如果估值回到舒适区(通过盈利增长或者价格下跌)后仍会有较好空间。我们建议小幅下调美股市场至标配,并上调新兴市场至超配。不同资产间,我们维持在2020年展望中股票>农产品>黄金>利率>信用>资源品的排序。

资料来源:CEIC,Factset,EPFR,中金公司研究部

盘点2019:利率下行为主线;增长下行与政策宽松的赛跑

2019年的资产表现:风险避险同涨;股>大宗>债;成长>价值;利率大幅下行

2019年已经收官,相比2018年末的一片惨淡,2019年对于全球主要市场和资产而言,都可谓收获颇丰。海外范围来看,除了少部分资产,基本实现了避险(债券黄金)风险(股市大宗)同涨,股债双牛的局面,甚至创下了一些记录,例如:

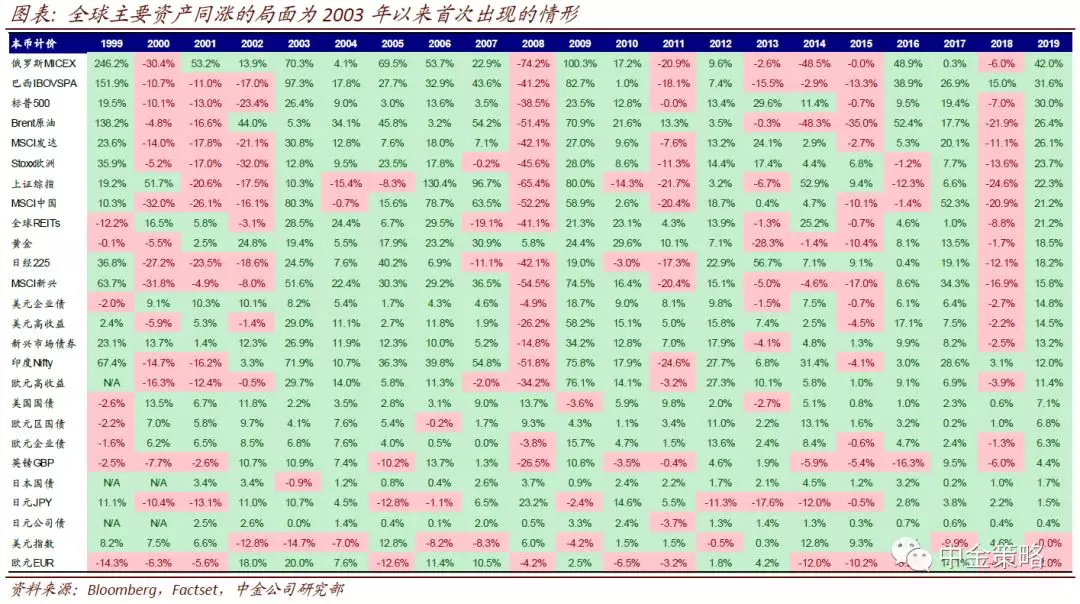

全球主要资产同涨的局面为2003年以来首次出现的情形;

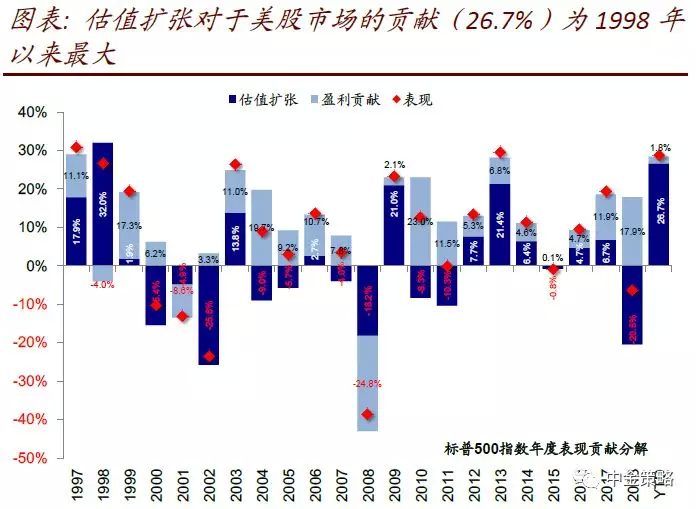

估值扩张对于美股市场的贡献(26.7%)为1998年以来最大;

资料来源:CEIC,Factset,EPFR,中金公司研究部

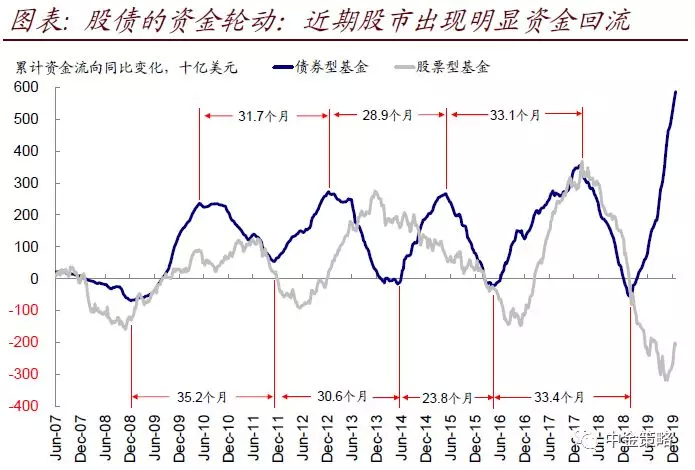

股债资金流向的分化为金融危机以来最大;

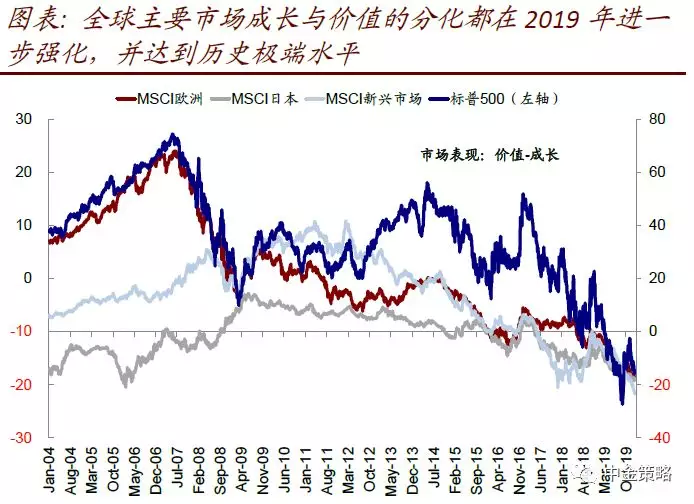

全球主要市场成长与价值的分化都在2019年进一步强化,并达到历史极端水平。

资料来源:CEIC,Factset,EPFR,中金公司研究部

盘点2019年的海外市场和资产表现

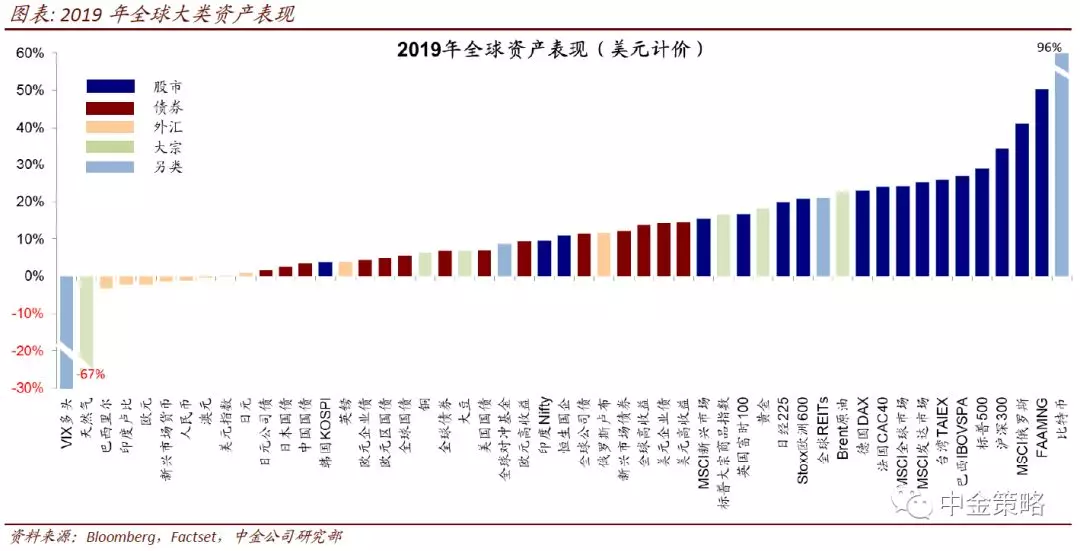

大类资产:股>大宗>债,股债双牛

2019年,得益于多数时期利率持续下行,风险和避险资产同涨,股债双牛。美元计价下,大类资产的排序为股>大宗>债;比特币、FAAMNG、俄罗斯、A股、美股、巴西领先;VIX多头、天然气、巴西里尔、印度卢比和欧元全年落后。

股市:发达>新兴

美元计价下,发达市场中美国>欧洲>日本;新兴中俄罗斯、A股、巴西领先;韩国、印度、港股落后。

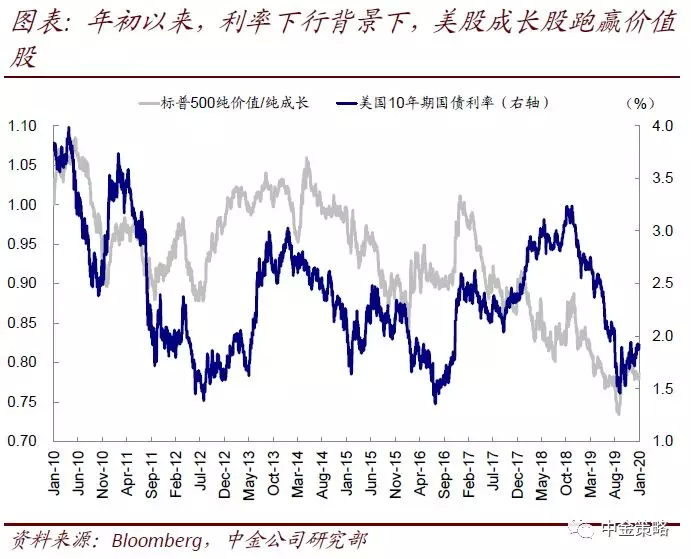

风格:成长>价值

2019年,得益于利率多数时期持续下行,资金涌向仍有成长空间的资产,因此主要市场成长股跑赢价值股;10月利率回升以后出现一定逆转。

债券:高收益债>信用债>国债

利率回落,债券普涨;信用利差回落支撑信用债跑赢利率债;油价上行进一步推动高收益债领跑。分国家来看,美国、新兴债市跑赢,日本欧洲相对落后。

大宗商品,资源品(原油)>黄金>工业金属>农产品

油价大涨,天然气大跌;金属表现分化,铁矿石、贵金属上涨,而锌、铅、铝下跌;农产品除棉花外悉数上涨;波罗的海干散货下跌。

汇率

退欧取得积极进展推动英镑大涨,欧元走弱,美元全年微涨;新兴汇率表现分化,阿根廷比索大跌。

资金流向:由股向债、由新兴向发达;年末逆转

2019年全年,在增长承压、贸易摩擦反复的背景下,资金多数时期由股向债和货币市场基金、由新兴向发达轮动;但随着欧美央行重启扩表,流动性进一步宽松,资金开始回流此前的资金洼地。全年来看,资金流出股票、流入债券,两者之间的分化达到历史上非常极端的水平;股市内部,资金流出欧美股市和新兴,日本流入放缓;债券内部,资金大幅流入信用债和高收益债,继续流入利率债。

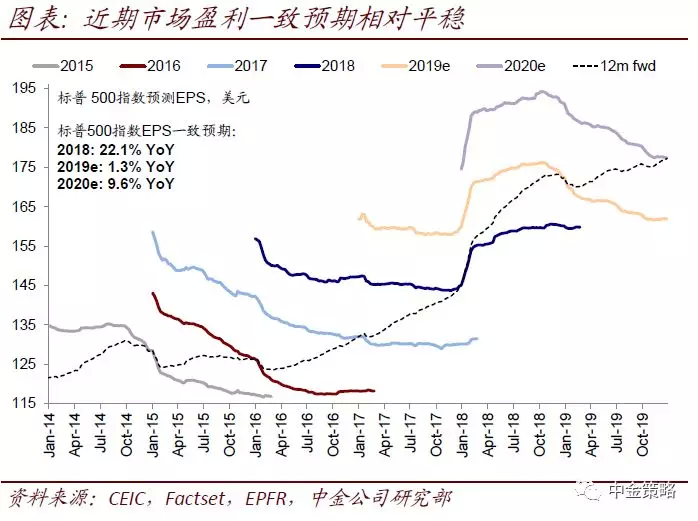

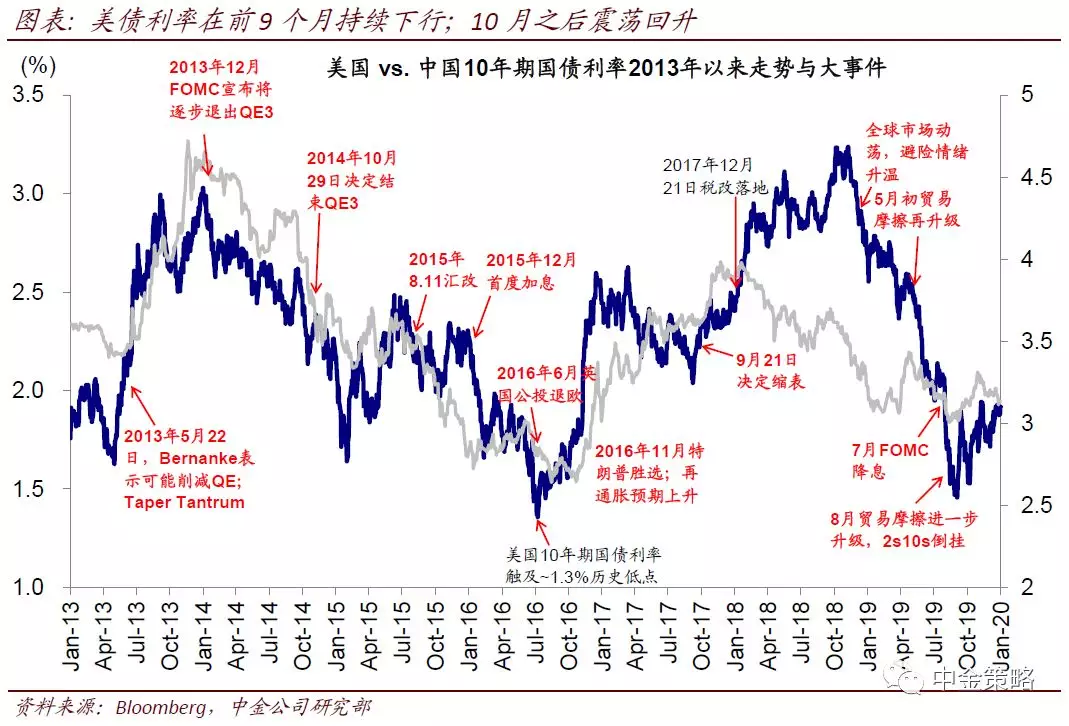

2019年的主线:前三季度利率大幅下行;四季度由“价”变转向“量”变

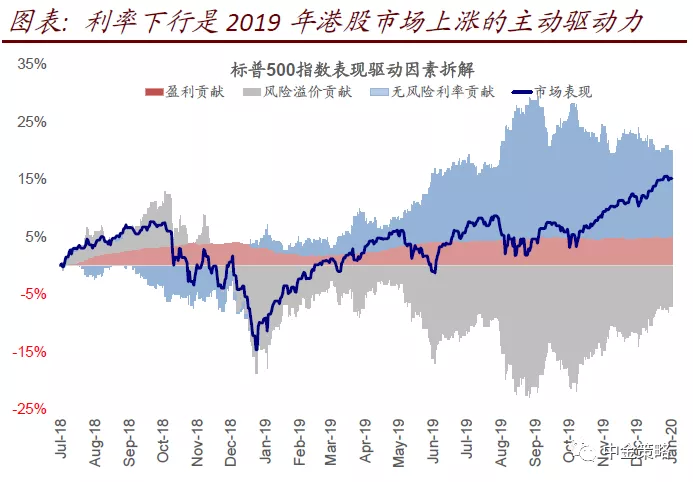

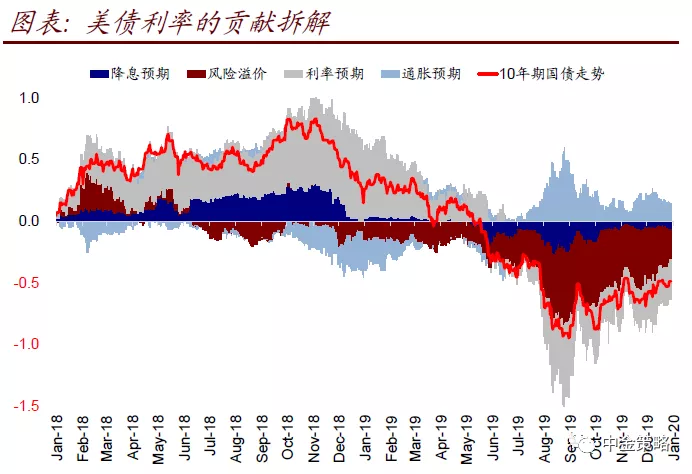

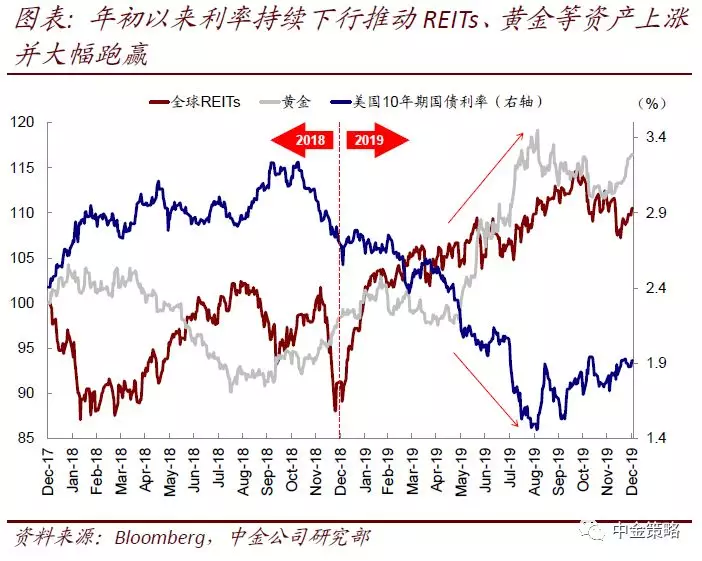

在2019年的大部分时间,面临贸易摩擦不断反复和增长持续下行的巨大下,全球多数风险资产依然取得正收益;同时,避险和保值型资产如债券、黄金,REITs也表现强劲且一度领跑大类资产。究其原因,是由于海外利率、特别是实际利率在2019年前三个季度的大幅下行,进而成为全球市场和资产价格运行的主线。

但单纯的利率下行并不是股债双牛出现的充分条件,还要降得够快才行。从宏观环境看,这是由于在与增长下行的 “赛跑”中,政策宽松跑在了前面,即使得作为分母“贴现率”比分子“EPS”降得更快。因此,本质上是向利率要收益。

利率下行对资产价格的推动逻辑在于:

直接驱动了债券的牛市,并支撑股市估值;

资料来源:CEIC,Factset,EPFR,中金公司研究部

在利率不断下行的背景下,保值和提供固定回报类资产(如房地产REITs、黄金、高股息)的吸引力在提升;

长端利率下行反应长期回报率下降背景下(负利率更是一个极端表现),相对还有增长确定性的成长股享受更多溢价。

不过,10月份之后,这一逻辑和主线发生了变化,在美联储降息预期降温、贸易摩擦出现一定积极进展,以及全球制造业活动有所修复的共同推动下,美债利率不再继续下行,同时美债收益率曲线开始再度陡峭化,价值股也一定领跑成长股,不过直接和利率变化紧密相连的资产如债券、黄金、REITs等表现则一度受到拖累。

在“价”的变化受限的同时,美联储10月中旬开启的大规模扩表成为决定四季度以来全球市场和资产表现新的主线,即“量”的增加。由此带来全球流动性的改善,特别是“水往”低处流的内部轮动,使得相对落后资产、市场和板块明显跑赢。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP