天风证券:汽车行业困境反转 否极泰来

本文来自微信公众号“学学看汽车”,作者:天风汽车邓学团队。

投资建议

目前行业去库存阶段接近尾声,加库存周期或开启。乘用车板块看好行业在两年左右的去库存结束之时,带来行业去产能之后的龙头机遇。零部件板块择股从两方面入手:1)高ROE龙头成长;2)迎ROE拐点的弹性标的。

乘用车:推荐日系高增长、自主迎拐点的广汽集团(02238),行业巨头、高分红低估值的上汽集团;建议关注高业绩弹性自主龙头长城汽车(02333)。

零部件-龙头成长:继续推荐潍柴动力(02338)、福耀玻璃(03606)、华域汽车、岱美股份、玲珑轮胎、均胜电子、精锻科技,建议关注:耐世特(01316)、星宇股份等。

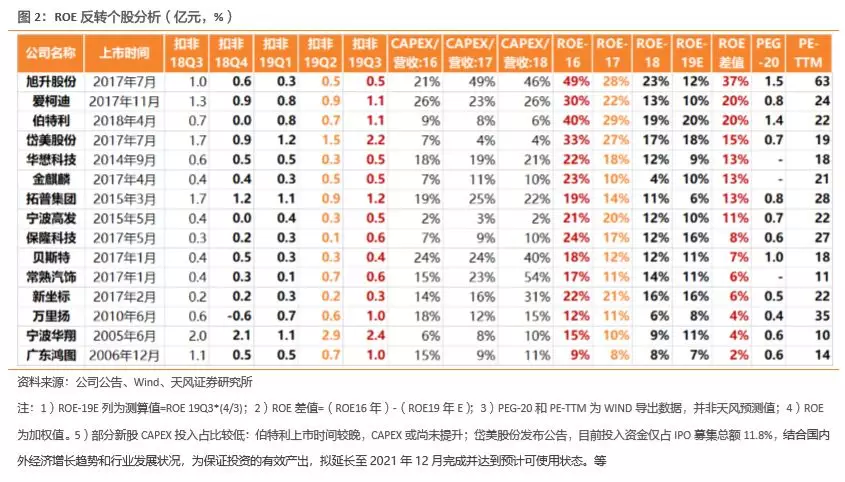

零部件-ROE拐点:推荐ROE反转空间较大、PEG较低的岱美股份、爱柯迪、旭升股份、保隆科技、拓普集团、宁波高发,建议关注业绩开始复苏、估值处于低位的万里扬、伯特利、宁波华翔、广东鸿图、新坐标、华懋科技等。

摘要

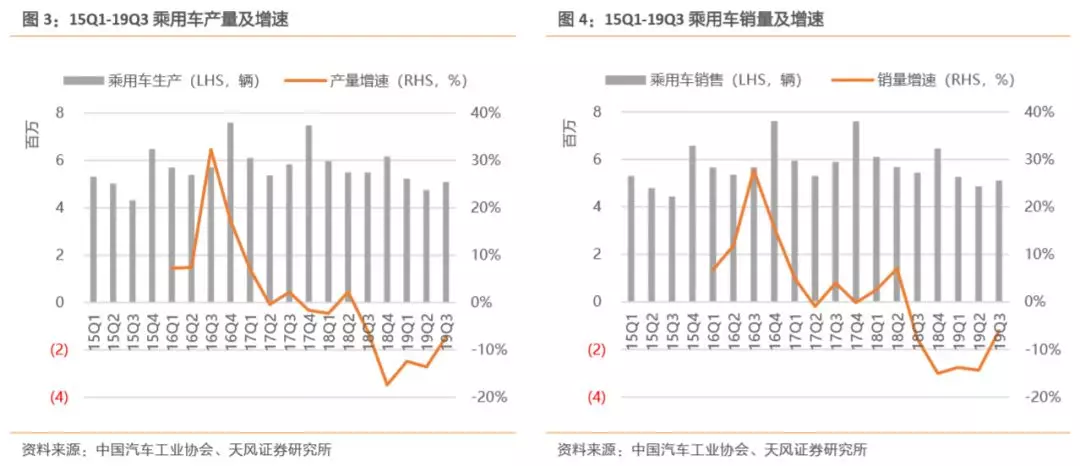

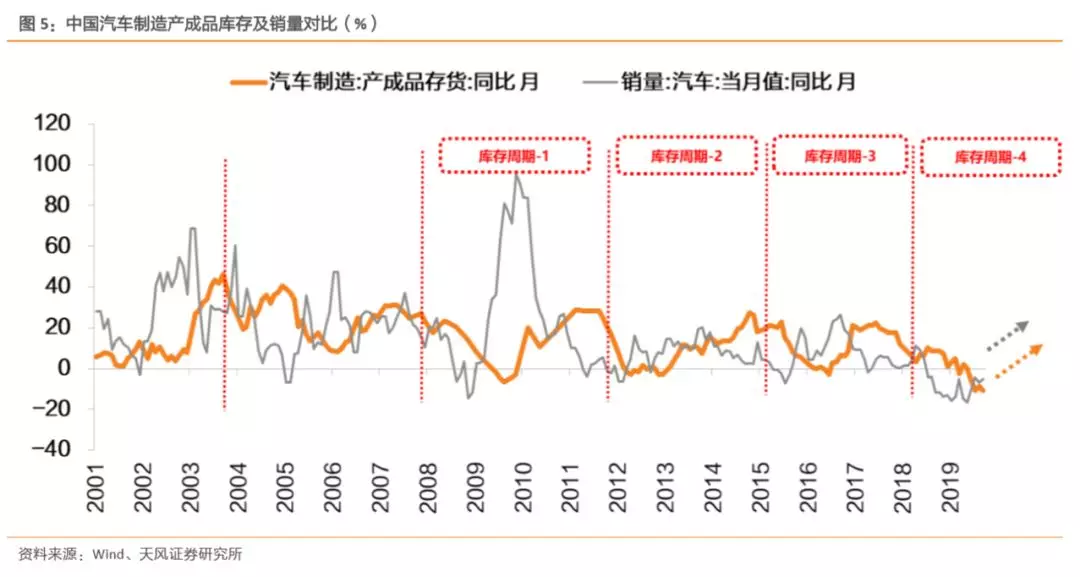

行业去库结束,迎接加库存周期,景气度有望稳步复苏。2019年前9月全国乘用车实现产销1507.5万辆和1524.9(批发)万辆,分别同比下降13.1%和11.7%。从季度来看,行业遭遇了连续5个季度的同比下降,但目前环比已有回暖之势,乘用车19Q3销量同比下降6.0%,较19Q1的-13.8%和19Q2的-14.3%已大幅收窄。此外,行业库存已处近几年的底部,我们预计,随4季度消费情绪回暖,行业逐步进入加库存周期,带动明年销量重回正增长。

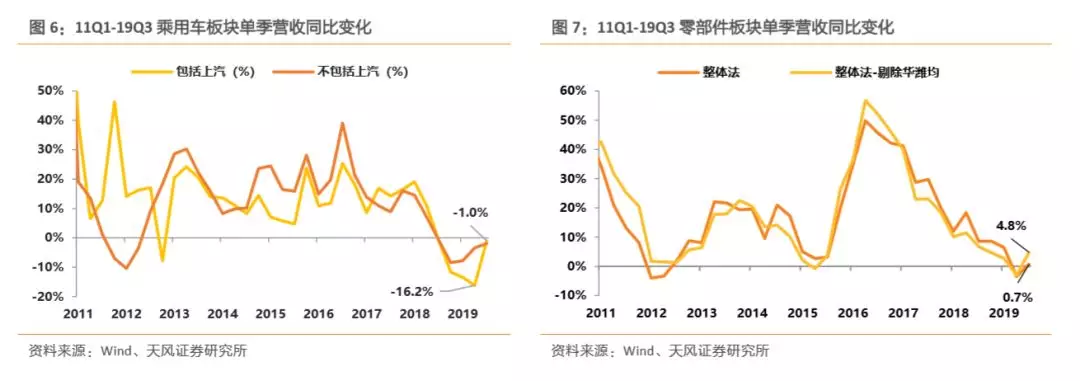

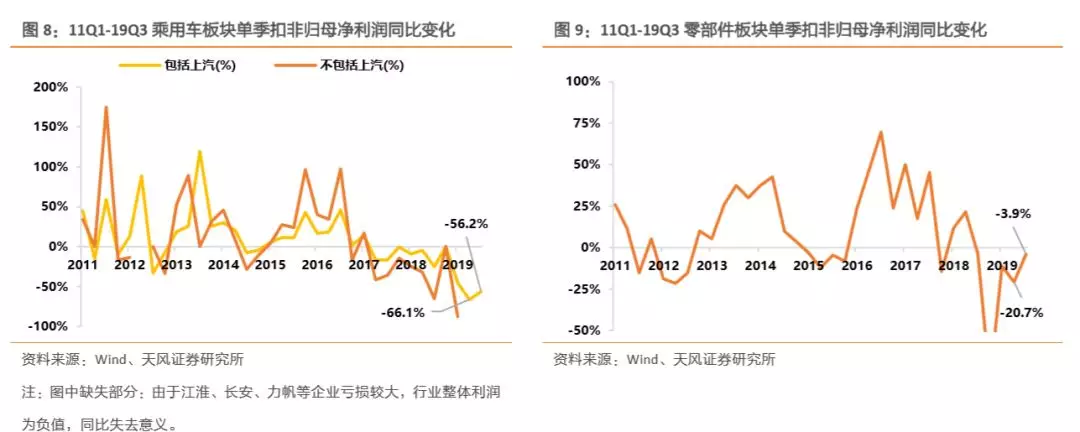

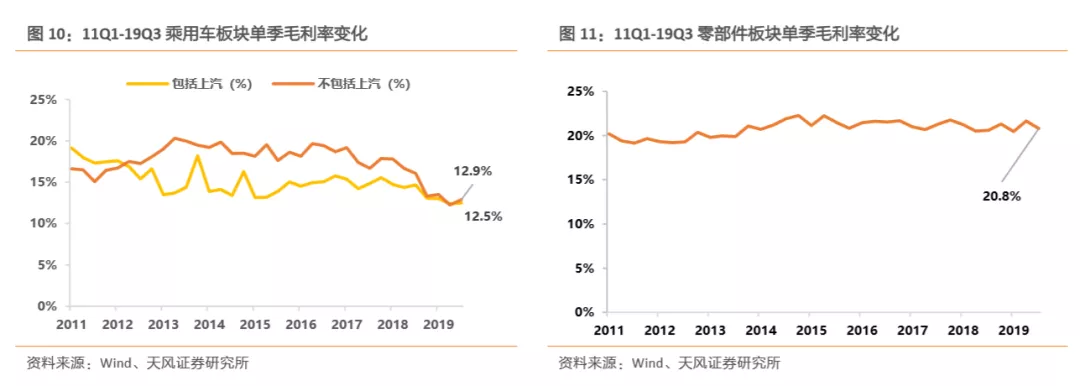

乘用车和零部件板块业绩触底反弹,拉开汽车行业复苏序章。19Q3汽车板块业绩实现触底反弹。从营收端看,乘用车板块营收同比增速由19Q2的-16.2%升至19Q3的-1.0%(若剔除上汽集团,则从-3.5%升至-1.9%);零部件板块营收同比增速由19Q2的-3.5%升至19Q3的0.7%(若剔除华域、潍柴、均胜,则从-3.1%升至4.8%)。从利润端看,乘用车板块19Q3扣非归母净利润同比下降56.2%,但较19Q2的下降66.1%明显好转;零部件板块扣非归母净利润同比下降3.9%,显著优于19Q2的同比下降20.7%。毛利率方面,乘用车板块毛利率环比小幅恢复至12.5%;零部件板块小幅下滑,维持在20.8%。

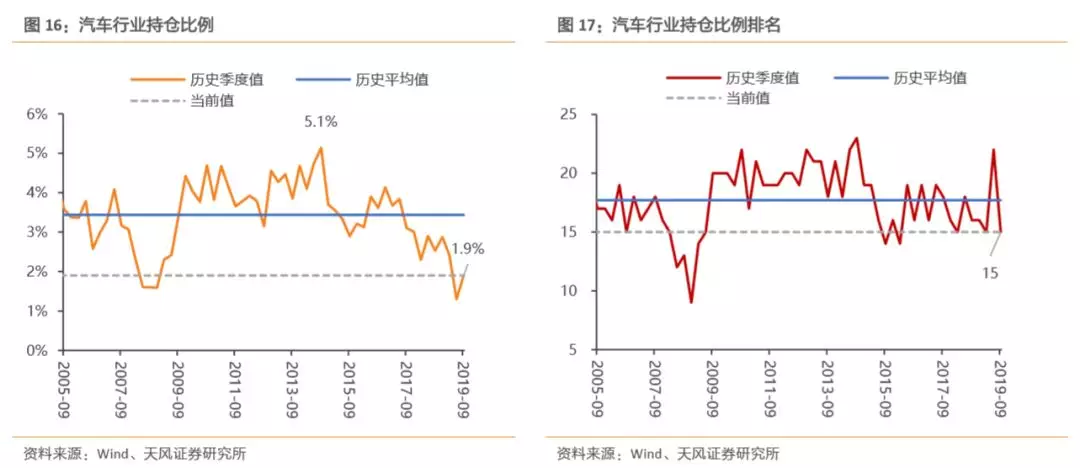

板块估值与机构持仓仍处低位。截止11月1日,乘用车板块PE-TTM和PB分别为18和1.3倍,PB目前估值处于2006年后的第二低点(金融危机期间为第一低点)。零部件板块PE-TTM和PB分别为26和2倍,估值均处于历史低位。此外,截止三季度汽车机构持仓比例仍仅为1.90%,较最高时5.13%和均值3.44%,仍有较大的提升空间。

风险提示

汽车行业景气度持续低迷、贸易摩擦力度升级,上游原材料价格大幅波动等。

正文

本篇报告主要针对乘用车和零部件两大板块展开分析与推荐。其中,乘用车样本包括上汽集团、广汽集团、长安汽车等12家A股上市整车企业;零部件样本包括华域汽车、潍柴动力、均胜电子、福耀玻璃等156家A股上市企业。

重视高ROE龙头成长 重视次新股ROE反转

乘用车板块,目前去库存阶段接近尾声,加库周期或开启。看好行业在两年左右的去库存结束之后,带来行业去产能之后的龙头机遇。继续推荐日系高增长、自主迎拐点的【广汽集团A/H】,行业巨头、高分红低估值的【上汽集团】;建议关注高业绩弹性的自主龙头【长城汽车A/H】。

零部件方面,在行业加库存周期内,择股从两方面入手:1)继续看好高ROE龙头成长:我们维持中期策略报告中优选细分领域的龙头成长个股(全球龙头+高ROE>国内龙头+高ROE>高ROE)的观点,这类公司拥有该领域内优秀的产品、优秀的资产、优秀的客户、优秀的成本管控及盈利能力等,有望在行业转暖的初期先行复苏,且这类股票业绩稳定性较强。2)行业复苏初期,寻找弹性标的的ROE拐点:另一方面,在行业持续回暖之际需关注弹性标的ROE的反转,该类股票业绩弹性较大。

细分领域龙头(龙头成长)方面,我们继续推荐【潍柴动力、福耀玻璃、华域汽车、岱美股份、玲珑轮胎、均胜电子、精锻科技】,建议关注:【耐世特、星宇股份】等。

另一方面,在行业持续回暖之际,我们建议寻找有机会实现ROE反转的弹性标的。我们从2个方向进行筛选:1)近年ROE大幅下降:由于行业景气度低或大规模资本投入导致ROE大幅下降;若行业持续回暖,该类企业产能利用率有望快速提升,实现ROE反转;2)业绩已有初步回暖的迹象,且有望加速恢复:排除一些由于主要客户或产品被市场淘汰、行业出现重大变革等无法使公司随行业共同复苏崛起的因素,增强筛选的确定性。

关注2017、2018年(上半年)上市的优质次新股标的。若以2019前三季度ROE年化粗略估算,2016年至2019年,旭升股份、伯特利、爱柯迪ROE下降均超过20个百分点。岱美股份、华懋科技、金麒麟、拓普集团、宁波高发ROE下降均超10%。而筛选出的15支个股中,9支为2017年以后上市的次新股。我们认为,此类次新股的共性在于,大部分企业IPO募投项目逐步达产之时,汽车行业正处于低迷期,新产能利用率较低,致使ROE大幅下降。而目前汽车行业去库存结束,步入加库存期,销量亦逐步恢复。该类优质企业产能利用率有望快速提升,ROE拐点向上,并有望快速提升。推荐ROE反转空间较大、PEG较低的【岱美股份、爱柯迪、保隆科技、旭升股份、拓普集团、宁波高发】,建议关注业绩开始复苏、估值处于低位的【万里扬、伯特利、宁波华翔、广东鸿图、新坐标】等。

行业去库存结束 销量反弹回暖

行业去库结束,迎接加库存周期,景气度有望稳步复苏。2019年前9月全国汽车实现产销1814.9万辆和1837.1(批发)万辆,分别同比下降11.4%和10.3%。乘用车方面,实现产销1507.5万辆和1524.9(批发)万辆,分别同比下降13.1%和11.7%;从季度来看,行业遭遇了连续5个季度的下降,但目前环比已有回暖之势,乘用车19Q3销量同比下降6.0%,较19Q1的-13.8%和19Q2的-14.3%已大幅收窄。从库存角度看,行业库存已处近几年的底部,汽车行业产成品存货同比值9月已降至-10.6%。我们预计,随4季度消费情绪回暖,行业逐步进入加库存周期,带动明年销量重回正增长。

营收与利润齐触底反弹

乘用车和零部件板块业绩触底反弹,拉开汽车行业复苏序章。无论是从营收端还是扣非归母净利润端,乘用车和零部件板块均呈现触底反弹态势。从营收端看,乘用车板块营收同比增速由19Q2的-16.2%升至19Q3的-1.0%(若剔除上汽集团,则从-3.5%升至-1.9%);零部件板块营收增速由19Q2的-3.5%升至19Q3的0.7%(若剔除华域汽车、潍柴动力、均胜电子,则从-3.1%升至4.8%)。从利润端看,由于江淮汽车、力帆汽车、长安汽车等主机厂的持续亏损,导致19Q3扣非归母净利润同比下降56.2%,幅度依旧较大,但相较19Q2的下降66.1%明显好转;零部件板块扣非归母净利润同比小幅下降3.9%,显著优于19Q2的同比下降20.7%。毛利率方面,乘用车板块毛利率小幅恢复至12.5%;零部件板块由于标的数量多,平均毛利率较为稳定,常年维持在【19%,22%】,其中19Q3毛利率约20.8%。

估值与持仓仍处于低位

板块估值与机构持仓仍处低位。截止11月1日,乘用车板块(中信II)PE-TTM和PB分别为18.4和1.34倍。由于目前处于行业底部且板块内标的较少(扰动较大),加之诸多二三梯队乘用车企业绩大幅下降影响,我们认为PE估值法相对乘用车板块参考价值较低。而从PB估值的角度来看,目前估值处于2006年后的第二低点。零部件板块(中信II)PE-TTM和PB分别为25.5和2.0倍,无论从PE或PE的角度,估值均处于历史低位。此外,截止三季度汽车机构持仓排名上升至15名,但持仓比例仍仅为1.90%,较最高时5.13%和均值3.44%仍有较大的提升空间。

风险提醒

汽车行业景气度持续低迷、贸易摩擦力度升级、上游原材料价格大幅波动等。

扫码下载智通APP

扫码下载智通APP