Q3营收再创新高 上演业绩大反转的英特尔(INTC.US)还会带来更多惊喜吗?

智通财经APP获悉,半导体芯片制造商英特尔(INTC.US)于24日美股盘后公布了2019财年第三季度(Q3)业绩报告。

财报公布后,公司股价在盘后交易中收涨4%,报54.32美元。不难看出,此次股价上涨主要是受到强劲业绩表现的推动。而此前,市场对英特尔本季度的表现普遍持消极态度。

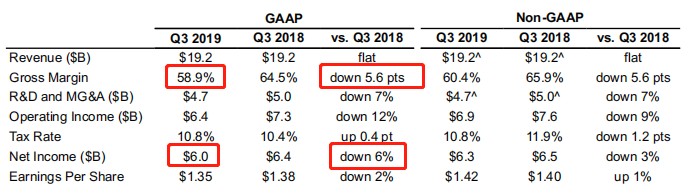

分析师普遍预计英特尔Q3收入将同比下滑5.9%至180.4亿美元;预计调整后季度盈利也将下滑11.4%,至每股1.24美元。相比之下,英特尔公布业绩数据显示,Q3营业收入达191.9亿美元,创历史新高,略高于去年同期的191.6亿美元,且大幅好于分析师预期。

那么,究竟是什么原因导致此次业绩出现意外反转?来看此次业绩报告中都透露哪些重要信息。

数据中心业务强劲表现带动营收增长

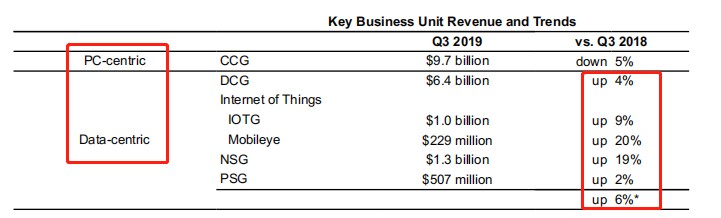

英特尔旗下分两大部门:PC部门(PC-centric)和数据中心部门(Data-centric)。其中,PC部门的收入主要来自于客户计算集团(CCG);数据中心部门收入来源又可划分为四大类:数据中心集团(DCG)、物联网(IOT)、内存业务(NSG)、以及编程解决方案业务(PSG)。

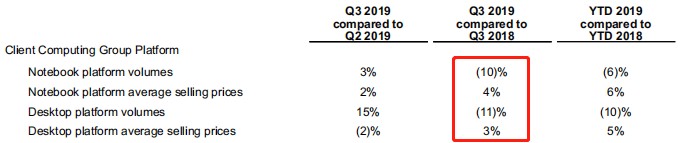

本季度,CCG营收为97亿美元,同比下降5%。其中,笔记本平台平均单价(ASP)同比上涨了4%,但销量同比下降了10%;桌面电脑平台ASP同比上涨了3%,但销量同比下降了11%。也就是说,平均单价上涨并没有抵消销量下滑带来的不利影响,因此总体收入大幅降低。

而本季度英特尔营收之所以能创新高,主要得益于数据中心部门的强劲表现。该部门营收同比增长6%,至94.81亿美元。

具体来看,本季度数据中心部门旗下业务全线增长:DCG同比增长4%至64亿美元,物联网集团业务同比增长9%至10亿美元,Mobileye同比增长20%至2.29亿美元,NSG同比增长19%至13亿美元,PSG同比增长2%至5.07亿美元。

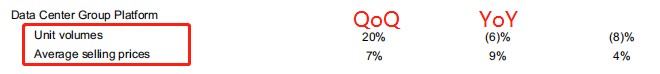

虽然数据中心部门的单位销量同比下滑了6%,但平均单价提高9%也带动了该部门总营收的增长。

尽管英特尔本季度营收再创新高,但不断升高的成本也不容忽视。可以注意到,本季度营收同比仅小幅增长0.1%,但营业成本反而同比上升了16%。

而成本上升直接导致英特尔盈利能力出现下滑:Q3毛利率同比下滑5.6个百分点至58.9%;,净利率同比下滑2.2个百分点至31.2%。

半导体市场低迷,巨头之争仍在继续

综合来看,英特尔Q3的业绩整体表现良好。但事实上,财报中仍透露出另一个重要的信息:半导体行业仍未走出低迷期。

据莫拉莱斯预计,半导体市场将在2019年下降10%,这在很大程度上是由于内存部分的价格下降。此外,根据IDC的研究,2020年将是整个市场又一个无增长的年份。

英特尔曾一统半导体行业长达25年之久,虽然在2017至2018年被三星超越,但最新的数据显示,2019年上半年英特尔超过三星,重回第一的宝座。

而目前,全球内存市场大幅下滑。据有关数据统计,2019上半年半导体行业产值1487.2亿美元,同比暴跌18%。据199IT互联网数据预计,全球半导体行业将比去年下降近13%,这意味着这个行业的衰退趋势仍在继续恶化。

在半导体领域,AMD可以说是英特尔最主要的竞争对手。双方在CPU、数据中心市场展开激烈竞争,价格战也在进一步拉开。但近年来,AMD持续发力,其更低的价格和更高性能的CPU策略让英特尔压力逐渐增大,蚕食了部分英特尔的市场份额。

在目前半导体市场整体低迷的背景下,巨头大打价格战,争相抢夺市场份额,英特尔肩负的挑战包袱异常沉重。

结语

英特尔本季度给市场带来了惊喜,但同时也会有投资者担心,在营收增速放缓的背景下,公司未来的增长点究竟在哪里?

当然,作为行业内的老大,英特尔除了在个人电脑和服务器领域之外,其多元化的程度较强,比如物联网业务。据了解,英特尔在物联网领域已经与合作伙伴共同打造超过150个物联网行业整体解决方案,实现超过2900例的实际部署。

未来英特尔是否还会带来更多惊喜,我们拭目以待。

扫码下载智通APP

扫码下载智通APP