该如何挽回油价?OPEC的减产手段不好使了

本文来自微信公众号“油气投资调查”,作者:许隽逸、刘蒙。文中观点不代表智通财经观点。

行业观点:

石油输出国组织OPEC数十年来占据的全球原油边际供应霸主地位在美国页岩油崛起后快速衰落。OPEC+已取代OPEC成为力挺油价的核心组织,但是在页岩油持续投产大背景下,OPEC+通过传统减产手段支撑油价已越发显得无力,地缘政治事件有可能频发,以给予原油一定程度的风险溢价。

OPEC12次减产,减产执行率约60%!

从2001年至今,OPEC进行了12次减产,整体而言,OPEC减产执行率在60%左右。2016年以来,随着美国页岩油产量的飙升,OPEC与俄罗斯等NON-OPEC国家组成了OPEC+联盟,从2017年1月开始至今OPEC+进行了两次减产,尽管加入了原油产量大国俄罗斯,但两次减产效果都并不如预期,OPEC+正在逐步丧失原油主导权!

OPEC+第一次减产:美国制裁伊朗下的崩溃。

OPEC+2017年1月开始的减产,在2018年5月以前,OPEC减产执行率成为影响油价的重要因素,也就是说,OPEC+减产是有效果的。但是随着美国开始对伊朗的制裁,地缘政治成为国际油价的主导因素,尤其是在美国的施压下OPEC+在2018年6月放弃减产叠加10月伊朗制裁不及预期,导致了2018年10月原油价格经历了一轮暴跌。

OPEC+第二次减产:页岩油唱主角!

从2019年1月开始的第二次减产,尽管在沙特的超额减产情况下,OPEC整体减产率较高,但对油价影响较小!国际油价波动的主要因素已经变成美国页岩油增产不及预期、美国对伊朗和委内瑞拉的制裁、美国与其他国家的贸易摩擦导致的需求端的担忧等因素。尤其是2019年下半年美国管道瓶颈解除以后,美国页岩油巨大的增产潜力进一步使得OPEC+丧失话语权。OPEC+第二轮减产已经完全失去了原油的主导权。

OPEC依靠传统减产手段已无力支撑油价:地缘政治事件有可能频发!

截止2019年6月,美国+俄罗斯+沙特的产量已经超过OPEC,三国成为国际原油市场博弈的最主要力量!而沙特和俄罗斯配合不力给予了美国页岩油巨大的增产空间!根据OPEC预测,2020年,非OPEC国家在2020年原油产量将增加244万桶/日,其中,最主要的增加来自于美国页岩油,这也意味着,2020年世界原油市场对OPEC的原油需求将下降130万桶/日,OPEC的市场份额将下降至33%,比2016年下降5个百分点!

风险提示(1)新资源种类替代导致原油需求超预期下滑;(2)全球经济下行超预期导致原油需求快速下滑;(3)新原油协议签订导致国际供给格局改变;(5)美国与伊朗关系提前缓和导致供给格局预期改变;(6)美国内部局势剧烈变动导致原油供给不及预期或超预期;(7)战争、自然灾害等不可控因素导致原油供给格局变更。

内容目录

1.OPEC减产概述

1.1历史上12次减产

1.2 2016年10月后的减产情况

2. 2017年1月开始的第一次减产

2.1第一阶段:2016年10月-2017年7月

2.2第二阶段:2017年7月-2018年4月

2.3第三阶段:2018年5月-2018年10月

2.4第四阶段:2018年10月-2018年12月

2.5 2017年1月OPEC+减产总结

3. 2019年1月开始的第二次减产

3.1第一阶段:2019年1月-2019年5月

3.2第二阶段:2019年5月-2019年6月

3.3第三阶段:2019年6月-2019年8月

3.4第四阶段:2019年8月至今

3.5两次减产对比:

4.美国、沙特和俄罗斯的三国博弈

4.1配合不力的沙特!

4.2沙特的出口伎俩!

4.3原油新霸主的崛起!

5. OPEC+传统减产手段已无力支撑油价!

6.风险因素

1. OPEC减产概述

1.1 历史上12次减产

在进一步分析OPEC及其各个国家的真实减产情况前,我们首先要做下说明。当前确定各个成员国的真实原油产量是相当有难度。可以从OPEC官方的报告中看出,所公布的OPEC各国的产量有两组数据,但是两者的数值差距非常大。一组是在官方报告里被称为directcommunication(官方直接数据)的产量数据,即来自各国政府的官方直接数据。另外一组是在OPEC月报里被称为secondarysources(第三方产量数据)的产量数据,该数据主要是考虑到各国政府的官方直接数据的可靠性问题,由OPEC在90年度中期通过计算市场上不同独立数据源提供的各国产量数据的均值后获得。因此,在90年代中期之后,OPEC的正式报告中有关各国的产量数据就出现了这种两局分化的情况。

就目前而言,市场并不信任OPEC产油国的官方直接数据,更倾向于采用第三方数据进行参考。但同时,OPEC各产油国对这个基于市场独立数据源的产量数据颇有怨言,认为这个secondary sources的数据严重偏离其本国真实产量数据。在OPEC各成员国拼命增产为了能够在任何涉及冻/减产协议中有更多筹码时,任何被统计“少”了的产量都是各国石油部长心头上的一根刺。

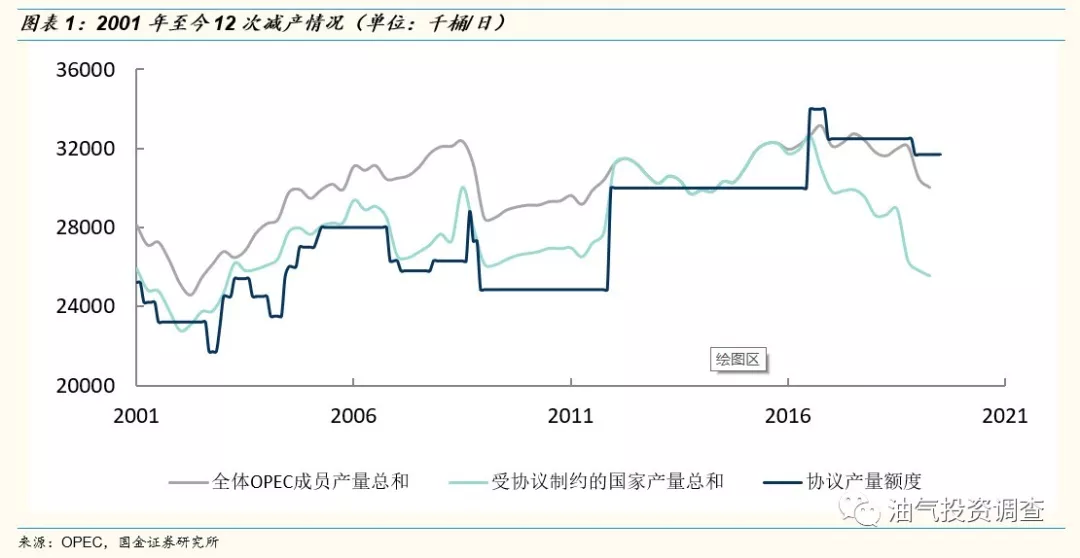

从2001年至今,OPEC进行了12次减产(采用第三方产量数据)。其减产后产量和减产前协议减产量对比如图1所示,灰色是OPEC整体产量,浅蓝色是OPEC的受产量额度制约的成员国的实际产量,深蓝色是OPEC的协议产量额度。从图1可以很直观的看出,在OPEC每次的产量额度出台后,其实际产量虽然向新的产量额度靠近,但是调整幅度和调整量大多数情况下同协议产量额度还是有不小的差距。从统计数字上来看,OPEC的实际产量调整量一般仅有协议产量调整量的60%。2011年12月,在第160次OPEC会议上将协议产量调整为3000万桶/日。与以往不同的是,此次协议囊括了所有OPEC成员国,多年未参与产量协议的伊拉克这次也包括在其中。2012年至2016年期间,OPEC实际产量与协议产量额度之间的差距较之前大幅减小。

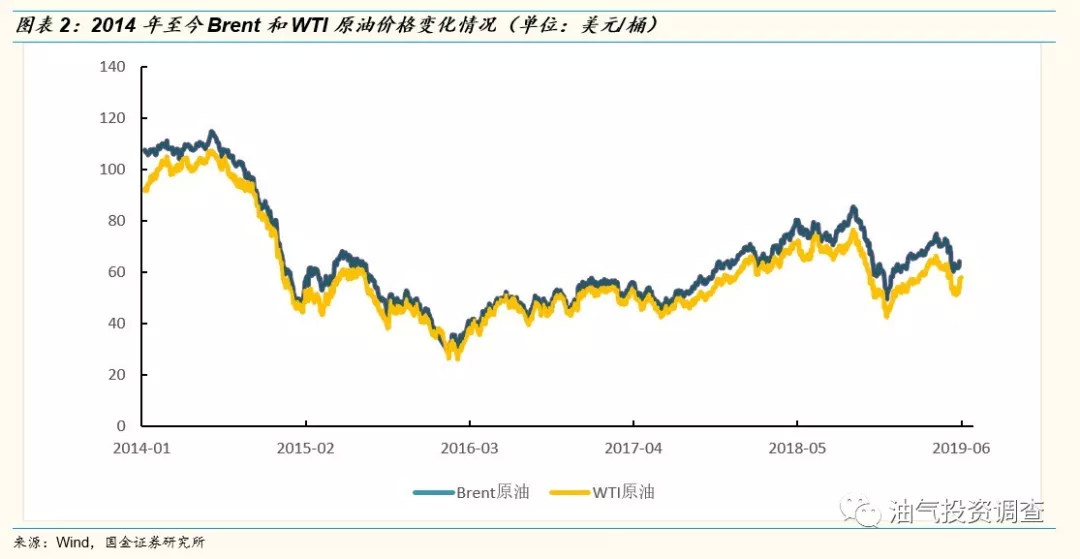

随着OPEC逐步丧失对国际原油市场的控制权,原油的定价机制经历了从OPEC产量调节定价转向边际供应定价。且随着美国页岩油产量的不断提升,并且其拥有短周期快速调节产量的特性,使得美国成为了实际上的原油边际供应国。而原油供过于求直接导致了从2014年年中开始的两次油价腰斩式暴跌,第一次原油价格从100-120美元/桶跌到50-60美元/桶,第二次从50-60美元/桶跌到26-30+美元/桶。

从2012年到2014年末,不到三年时间,美国页岩油实现了200+万桶/日的产量增量,而同期的OPEC原油产量下降了约100万桶/日,美国页岩油产量增量摧毁了全球原油供求平衡,导致原油价格在2014年-2015年期间第一次腰斩。不过,油价第二次腰斩的驱动因素同第一次腰斩相比已完全不同:2015年6月至2016年1月,主导第一次油价腰斩的美国原油产量开始出现衰减,但是OPEC三巨头沙特,伊朗和伊拉克以及NON-OPEC产油巨头俄罗斯在半年左右时间内增产约70万桶/日,使得市场再次出现约50万桶/日级别的原油供应净增量,由此导致了原油价格的第二次腰斩。

1.2 2016年10月后的减产情况

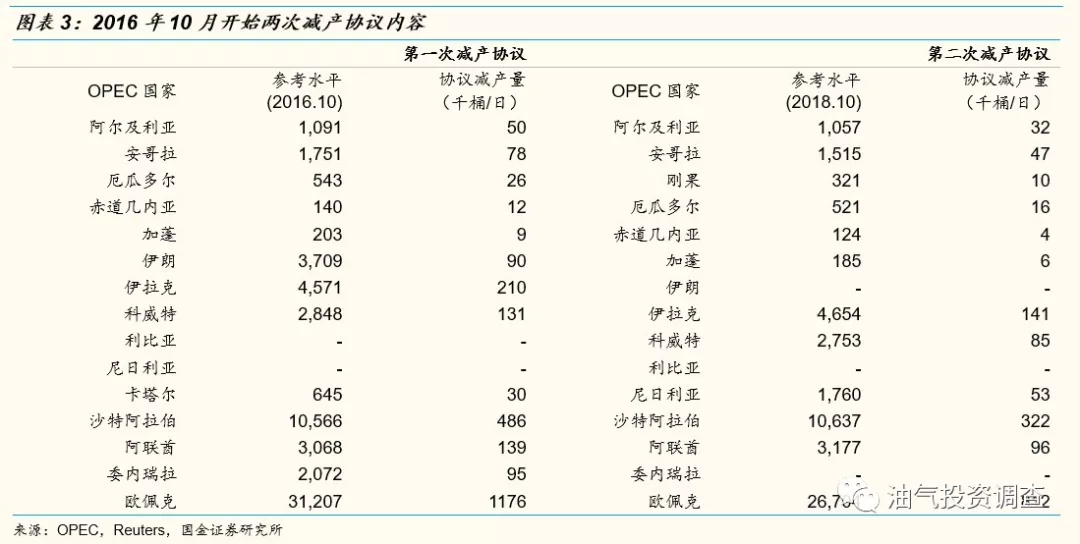

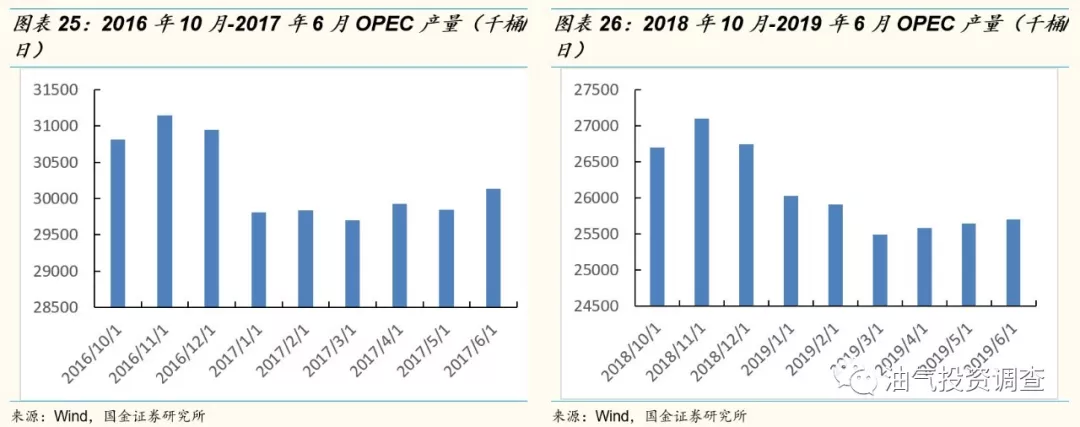

为了稳定国际原油的价格,OPEC和Non-OPEC于2016年4季度宣布减产,从2017年1月开始,以2016年10月为减产参照月份,OPEC减产120万桶/日,以及NON-OPEC减产60万桶/日。从2016年开始的减产与之前有两个显著的差别,第一是减产变为OPEC+减产,除了OPEC成员国,还加入了以俄罗斯为代表的Non-OPEC成员国,整体而言,OPEC+联盟原油产量占世界原油产量的比例更高。但也是从这次减产开始,部分成员国由于自身经济、政治环境等原因获得了减产豁免权,但这些国家尽管获得了豁免,仍然由于经济原因可能“被动”减产,比如油田设施长期无资金投入环境下的产量持续衰减就属于典型的“被动”减产。因此在减产统计时,我们需要严格区分“主动减产”和“被动减产”。2016年10月确定的减产,从2017年1月开始,其中利比亚和尼日利亚获得豁免。

2018年6月份,美国政府主动要求OPEC国家及Non-OPEC国家增产约100万桶/日,在2018年6月OPEC+开会后,各个国家达成一致,决定从2018年6月开始增产。也即宣告了2017年开始的减产结束。但是,2018年10月,一方面,由于美国政府宣布对伊朗制裁给予8个国家和地区豁免,另一反面,自2018年6月以来OPEC增产超预期导致国际油价再次大幅下跌,2018年12月,在2018年12月7日的OPEC会议上,OPEC和NON-OPEC达成一致将于2019年1月到6月共同减产120万桶/日,其中OPEC减产80万桶/日,非OPEC减产40万桶/日,减产基准为2018年10月。此次减产,伊朗、利比亚和委内瑞拉获得了豁免。

根据OPEC官网消息,北京时间2019年7月1日晚间,在奥地利维也纳举行的176届OPEC会议上,OPEC决定将自2019年1月开始的减产延长9个月,减产将延续至2020年3月31日。根据CNBC报道,北京时间2019年7月2日,在第6届OPEC和Non-OPEC部长会议上,包括俄罗斯在内的Non-OPEC国家同意OPEC延长减产的决定!OPEC+整体将维持自2019年1月开始的120万桶/日的减产规模至2020年3月。同时,在此次会议上,OPEC与non-OPEC国家还通过了一项长期《合作宪章》,根据长期合作章程,OPEC+部长会议将每年至少举办一次!

对于OPEC减产的效果(最直接的即油价),需要指出,减产协议是一方面,但更重要的是减产实际对国际原油供需产生的影响。这一影响主要取决于几个因素,首先是供给端的四个因素:第一,减产参与国的实际减产执行率,如果减产执行率低,那么将严重影响减产效果,第二,原油出口量,对于国际原油供应而言,出口量是更为直接的影响国际原油供应的因素,在减产过程中,可能存在部分国家减产执行效果较好,但通过抽提库存增加出口的情况,那么也将影响减产的效果。反之,如果产量并没有下降,但是出口量受到限制,也会影响国际原油供应格局。第三,减产豁免国的产量/出口量。第一次减产,减产豁免国尼日利亚成为影响减产效果的重要因素,而伊朗、委内瑞拉在第一次减产后期及第二次减产过程中的被动减产也成为影响减产效果的重要影响因素。第四,非OPEC国家产量。非OPEC国家中,美国由于页岩油技术的突破,已经成为挑战OPEC原油霸主地位的重要因素,因此在减产执行期间,美国原油产量的增产也将直接影响国际原油供需平衡关系。除了供给端的因素,全球原油需求的边际增量也是影响减产效果的重要因素。

接下来,我们将重点分析2017年1月开始的第一次减产和2019年1月开始的第二次减产的效果以及在减产过程中各个主要国家的变化情况。

2. 2017年1月开始的第一次减产

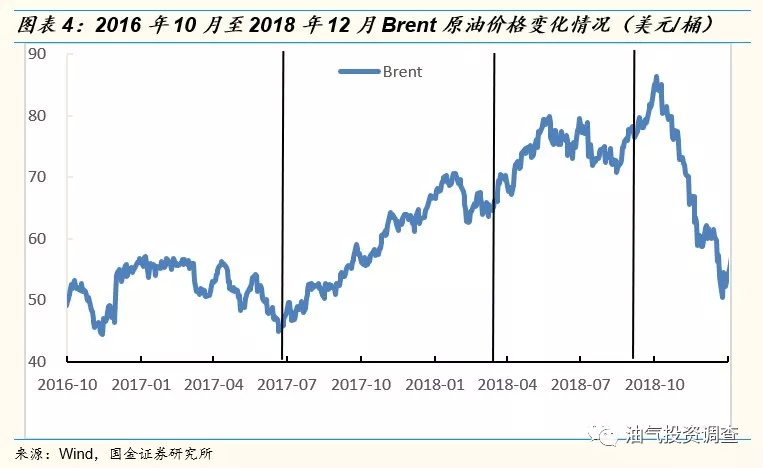

对于2017年开始的第一次减产,我们分为四个阶段来进行分析,2016年10月至-2017年7月,这段时期,Brent油价在45-55美金/桶的范围内波动,第二阶段,为2017年7月至2018年4月,油价开始上涨,Brent油价上涨至65美金/桶附近,第三阶段,为2018年4月-2018年10月,Brent原油价格继续上涨,Brent原油最高达到85美金/桶,第四阶段为2018年10月-12月,Brent原油价格在2个月的时间内大幅下跌,从85美金/桶跌回50美金/桶附近。

每一个阶段油价的变化,都是由5个影响减产效果的不同因素决定的。实际上,2018年6月之后,实际上OPEC已经放弃减产,而之所以油价并没有受到OPEC放弃减产的影响,是因为第三阶段和第四阶段的主要因素发生了变化。

2.1第一阶段:2016年10月-2017年7月

随着2016年10月份宣布减产后,Brent油价有个小幅度的上涨3美元/桶左右,但是随后在11月份又下跌了7美元每桶/日,一方面是由于市场整体对OPEC减产能否真正实行还存在质疑,另一方面,更重要的是,虽然2016年10月达成了减产协议,但是OPEC成员国在2016年11、12月两个月的时间里进行了增产,换句话说,在减产正式生效前进行了抢生产。但是随着2017年1月开始,OPEC各国开始切实地进行减产,首月OPEC整体减产率达到84%左右,给了市场足够的信心。于是全球油价随着而涨,从11月份低谷的44美元/桶增长到57美元每桶,涨幅达到将近30%。从2017年1月到-2017年4月期间,Brent原油价格也一致维持在55美金/桶附近。

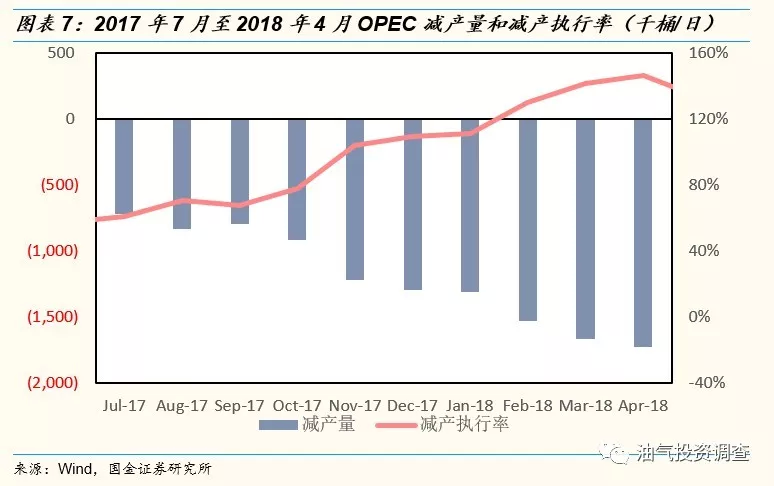

2.2第二阶段:2017年7月-2018年4月

2017年7月之后,油价开始反弹,这主要是由两方面因素导致的,第一是OPEC减产率再次回升,2017年7月之后,OPEC的减产执行率逐步上升,尤其是2018年以后,OPEC的减产执行率超过了100%。OPEC减产执行率上升有两个主导国家,一个是沙特,一个是委内瑞拉,沙特是主动减产,而委内瑞拉则是“被动减产”。除此以外,3季度和4季度为全球原油需求的旺季,也使得国际油价随着OPEC减产率的提升逐步增加。到2018年1季度,尽管1季度为需求淡季,但是因为OPEC减产执行率超过100%,减产执行率超市场预期,仍然使得国际油价继续上涨。

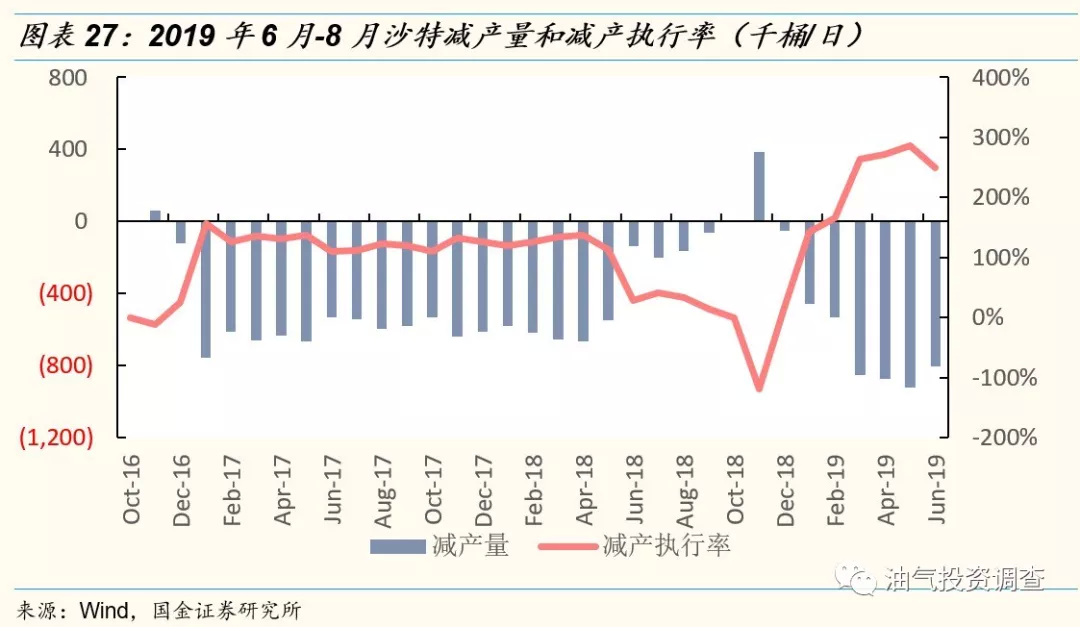

沙特一直是影响OPEC减产执行率最重要的国家之一。从2017年1月开始,沙特不仅是减产量最大(除委内瑞拉因非自愿原因持续减产)、减产执行率最高的国家,沙特的减产执行率持续维持在110%以上,仅在2017年6-7月,沙特减产执行率下降至110%以下,但仍然是严格执行减产。但也可以看出,沙特减产执行率一下降,就导致OPEC整体减产率的下降。

而从委内瑞拉的角度来看,委内瑞拉属于非自愿减产。委内瑞拉由于国内经济原因,石化行业缺乏有效投资,导致国内原油产量持续下降。以2016年10月减产参考月来衡量,截止2018年4月,委内瑞拉减产59.8万桶/日,产量衰减速度达到平均每个月近4万桶/日。

需要注意的因素是,2018年以前,沙特维持高减产率和委内瑞拉减产量持续创新高,但OPEC整体减产率仍然没有超过100%。油价推升的另一个重要因素来自于需求端,一方面,3季度和4季度是全球原油需求的旺季,另一方面,原油新增需求的一个重要来源中国,受到国内成品油地板价定价机制的原因开始大规模进口原油(屯油)。根据海关总署公布的数据,2016/2017年两年,中国原油进口速度持续保持在10%以上。

2.3 第三阶段:2018年5月-2018年10月

2018年4月,OPEC减产执行率达到146%的最高水平。2018年5月,OPEC减产执行率开始下降,已经下降至133%,下降了13个百分点。但是在OPEC减产执行率下降的过程中,国际油价仍然在持续上涨,这是因为地缘政治事件:美国对伊朗制裁成为影响国际原油供应的最重要因素。

2018年5月8日,美国总统特朗普正式宣布退出2015年7月签订的“联合综合行动计划”(JCPA,JointComprehensive Plan of Action),并重新恢复对伊朗的能源行业、金融机构和工业部门的制裁。具体来说,对于美国国内企业而言,制裁将立即实施,即任何与伊朗发生的新交易的美国国内企业将被立即制裁;而对于外国企业而言,财政部则根据行业不同而给出了90-180天(3-6个月)不等的宽限期(过渡期),其中石油相关企业的制裁宽限期为180天(6个月),若外国企业拒绝接受制裁,则该企业将被财政部禁入美国市场。

美国对伊朗的制裁,影响来自两方面,第一是产量,第二是原油出口。对于伊朗的产量下降,由于美国对伊朗的制裁主要影响的是伊朗的上游投资,可以参照对于伊朗的上一次制裁(2012年),当时,伊朗的产量从350万桶/日下降至250万桶/日左右,下降了约100万桶/日。但是产量的下降总共花了约1-2年的时间。从伊朗的产量变化来看,2018年5月至2018年12月,伊朗产量从380万桶/日下降至280万桶/日,7个月的时间下降了100万桶/日,伊朗在2018年受到制裁以后产量下降的速度快于2012年的产量下降速度。但也需要注意到,380万桶/日的产量也是比第一次受到制裁的350万桶/日的产量基础要高。

市场更为关心的则是伊朗的原油出口,尤其是在制裁宽限期180天结束后,由于美国对于采用美元交易的企业的限制,可能对所有购买伊朗原油的进口国家产生影响。市场担忧伊朗的原油出口在10月之后可能下降至100万桶/日以下甚至降至0。

从伊朗的原油出口数据来看,根据媒体统计,2018年5月,伊朗原油出口为240万桶/日,到2018年12月,伊朗的原油出口只剩下69万桶/日,出口下降了近200万桶/日,出口的下降速度显著快于产量的下降速度。这也是市场对于原油供应紧张担忧加剧,油价持续上升的重要因素。

不过需要强调的是,伊朗的实际原油出口可能比该媒体统计的更高,这是因为一般在统计原油出口时,都是基于油轮的AIS信号,油轮在运输的过程中需要持续的向卫星发送其位置信号,因此机构可以根据这个定位信号确定油轮的去向从而确定原油出口。但是在伊朗被制裁以后,伊朗选择关闭了很多油轮的AIS信号,这也使得这些关闭了AIS信号的油轮变成了无法追踪的出口量。

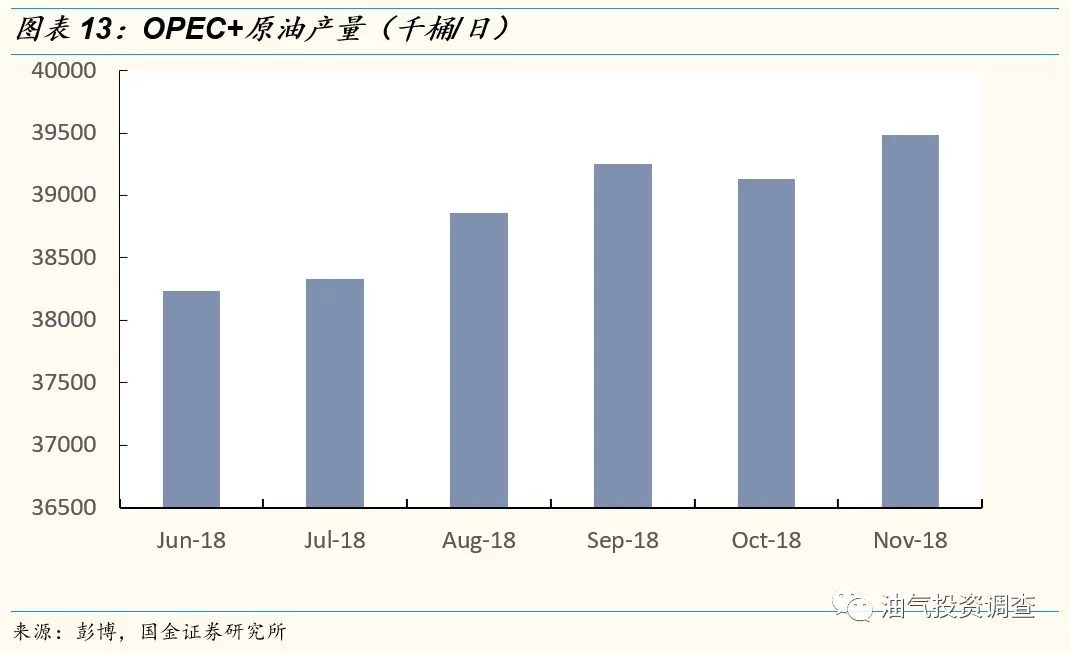

2018年6月份,美国政府主动要求OPEC国家及Non-OPEC国家增产约100万桶/日。不过,值得注意的是,本次增产100万桶/日其实是对OPEC减产执行率过高的一种矫正,目的是使减产执行率从150%降至100%(减产总目标180万桶/日*50%约等于100万桶/日),并非在2016年10月的产量基础上增产100万桶/日。在2018年6月OPEC+开会后,各个国家达成一致,决定从2018年6月开始增产。为了弥补美国制裁伊朗所造成原油供应中断,沙特、俄罗斯和阿联酋等国于2018年5-11月期间大幅增产。我们剔除掉伊朗和委内瑞拉两个国家被动减产的量,可以发现,从2018年5月开始,OPEC国家即开始增产,增产量在2018年11月已经达到170万桶/日。这远远超过了计划的100万桶/日的增产量。另外一个值得注意的事情是,尽管OPEC是在2018年6月的会议上才决定放弃减产(或者说使得减产执行率下降至100%),但是OPEC自愿减产的成员国,尤其是沙特、俄罗斯等,在2018年5月已经开始增产。

2.4 第四阶段:2018年10月-2018年12月

这一阶段,OPEC已经完全放弃了第一次减产,在2018年5月-2018年11月期间,OPEC+(除伊朗和委内瑞拉)增产170万桶/日,远超市场预期。但是在2018年10月之前,国际原油价格持续上涨,直到2018年10月之后,国际原油价格(Brent)经历了一轮从85美金/桶快速下跌至55美金/桶的阶段。

这其实主要是与前一段国际油价上涨的因素直接相关。在市场普遍预期在180天宽限期到期后,美国可能开始对伊朗进行第二轮严厉制裁,但2018年11月5日,美国却给予了8个国家和地区累计约120万桶/日进口伊朗原油(含凝析油)的豁免额度。而从媒体跟踪的伊朗原油出口来看,2018年11月,伊朗的原油出口量为100万桶/日,也就是说,市场原本预期伊朗原油出口继续下降,而在豁免条件下,伊朗原油出口将保持在当前水平。

在2018年12月7日的OPEC会议上,OPEC和NON-OPEC达成一致将于2019年1月到6月共同减产120万桶/日,其中OPEC减产80万桶/日,非OPEC减产40万桶/日,减产基准为2018年10月。该次减产协议里各个国家具体的减产量和2018年10月的产量参考如在表格1中列出,可以发现沙特阿拉伯、伊拉克和阿联酋仍然为最大的减产国,分别减产32.2万桶/日、14.1万桶/日和9.6万桶/日,且本次出现三个豁免国家,分别为伊朗、利比亚和委内瑞拉。

2.5 2017年1月OPEC+减产总结

从我们跟踪的OPEC+2017年1月至今的减产情况来看,在第一阶段和第二阶段,OPEC减产执行率成为影响油价的重要因素,也就是说,OPEC+减产是有效果的。但是从第三阶段开始,我们发现,OPEC减产执行率下降和OPEC放弃减产(增产100万桶/日),都不是影响国际油价最直接的因素,而变成了美国对于伊朗的制裁。

地缘政治成为主导因素的最主要因素在于,产量的变化速度小于美国制裁对于出口的影响速度,同时,减产是基于各个国家的主动行为,这一行为本身受到各个国家经济状况、原油生产成本、财政平衡油价等综合因素影响,因此容易造成各个国家在执行减产时减产执行率并不一致。而像伊朗被制裁出口暴跌、委内瑞拉持续减产,都是被动的。这也造成了减产效果大打折扣。

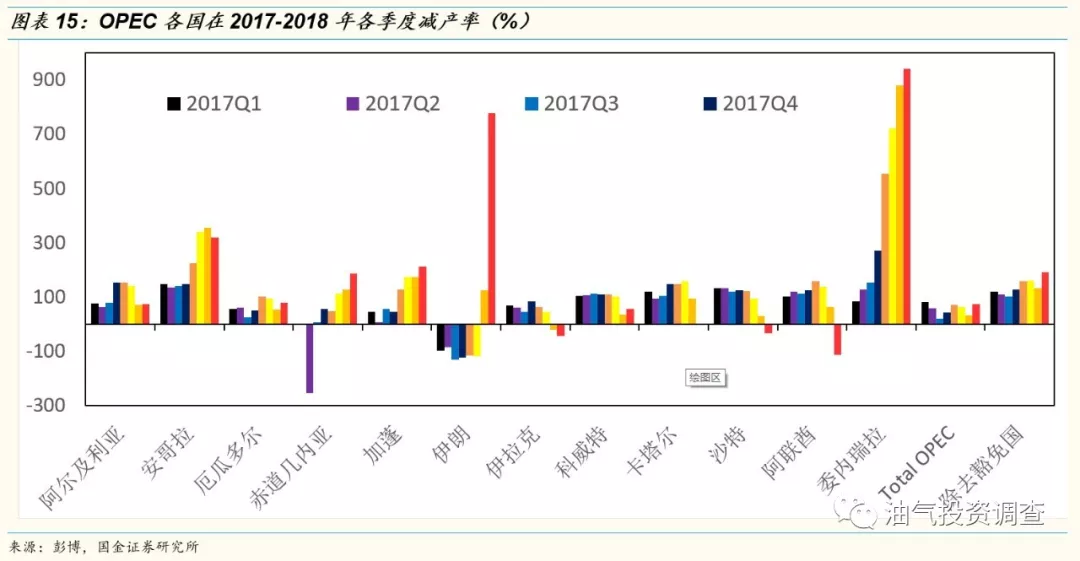

我们按季度来统计OPEC各个国家在2017年1月开始的这轮减产的减产执行率,可以发现,委内瑞拉由于被动减产,减产执行率持续创新高;而伊朗在2018年5月被制裁前,减产执行率一直是负的(也就是说实际是在增产),而在被制裁之后,减产执行率也迅速提高。

而排除掉这两个被动减产的国家,减产执行率一直较高的主要是沙特、阿联酋、安哥拉,沙特和阿联酋也在2018年6月决定增产之后,减产执行率迅速转负(增产),而OPEC另一个产油国伊拉克的减产执行率一直较低,也就是说,伊拉克实际上在减产问题上与OPEC是存在分歧的。另外,值得注意的是,虽然阿联酋、安哥拉这两个国家减产执行率也较高,但是两个国家的减产配额仅为20万桶/日,不及沙特减产配额的一半。

也就可以说,OPEC减产,其实近乎变成沙特的独角戏。其他国家对于减产执行率的影响较小,沙特超额减产叠加部分国家(主要是委内瑞拉和伊朗)的非自愿减产,才是推动2017年1月开始的减产减产执行率较高的最关键因素!

3. 2019年1月开始的第二次减产

2019年1月开始的第二次减产,首先从减产协议上来说,与第一次有两个不同,第一,减产的量和减产参考月不同,2017年1月开始的第一次减产,减产目标为180万桶/日,其中OPEC减产120万桶/日,Non-OPEC减产60万桶/日,减产参考月为2016年10月,当时的OPEC(参与减产的国家)的产量为3120万桶/日。第二次减产,减产目标为120万桶/日,其中OPEC减产80万桶/日,Non-OPEC减产40万桶/日。减产参考月为2018年10月,当时的OPEC(参与减产的国家)的产量为2670万桶/日。第二个不同,是减产豁免国家和参与国家不同。第一次,减产豁免国为利比亚、尼日利亚,这两个国家被豁免的原因均是因为在2016年以前,两个国家由于受到本国的经济、政治因素影响产量下降。而在第二轮减产协议中,豁免国家已经变成了伊朗、委内瑞拉和利比亚,这主要是因为,在2018年,伊朗受到美国制裁产量已经大幅下降,委内瑞拉则是受到国内经济影响产量持续下降。利比亚国内局势仍然不稳定,尽管在减产参考月2018年10月,利比亚产量相对在高位,但其产量仍然时刻受到国内两派势力斗争的影响。上一轮减产的尼日利亚由于在2017年1月开始的减产期间大规模增产,本轮也开始参与减产。豁免国变化以外,参与国中,卡塔尔在2018年12月3日宣布自2019年1月开始退出OPEC联盟,因此也就不参与2019年1月开始的第二轮减产。而新增的国家为刚果,2018年6月22日,OPEC委员会正式通过并接纳刚果成为新的成员国。尽管卡塔尔(原油产量约在60万桶/日左右)和刚果(原油产量约在30万桶/日左右)的原油产量在OPEC国家中不高,且承担的减产份额也很小,但是OPEC成员国,尤其是减产参与国家的变化,也反映出OPEC成员国内部的诉求不同,OPEC作为一个联盟组织的有效性因此大打折扣。

从2019年至今,国际油价(以Brent原油考虑)来看,也大体上经历了4个阶段,第一个阶段,为2019年1月至2019年5月,Brent原油价格从年初的55美金/桶水平上涨至75美金/桶的水平,涨幅达到36%;第二阶段为2019年5月至2019年6月,Brent原油价格再次暴跌,从75美金/桶暴跌至60美金/桶,一个月的时间下跌了约15美金/桶;第三,2019年6月至2019年8月,Brent原油价格基本在60-65美金/桶的水平震荡;第四阶段为2019年8月至今,国际油价再次经历两次快速下跌,下跌至55美金/桶附近。我们也以这四个阶段来分析OPEC减产效果。

3.1 第一阶段:2019年1月-2019年5月

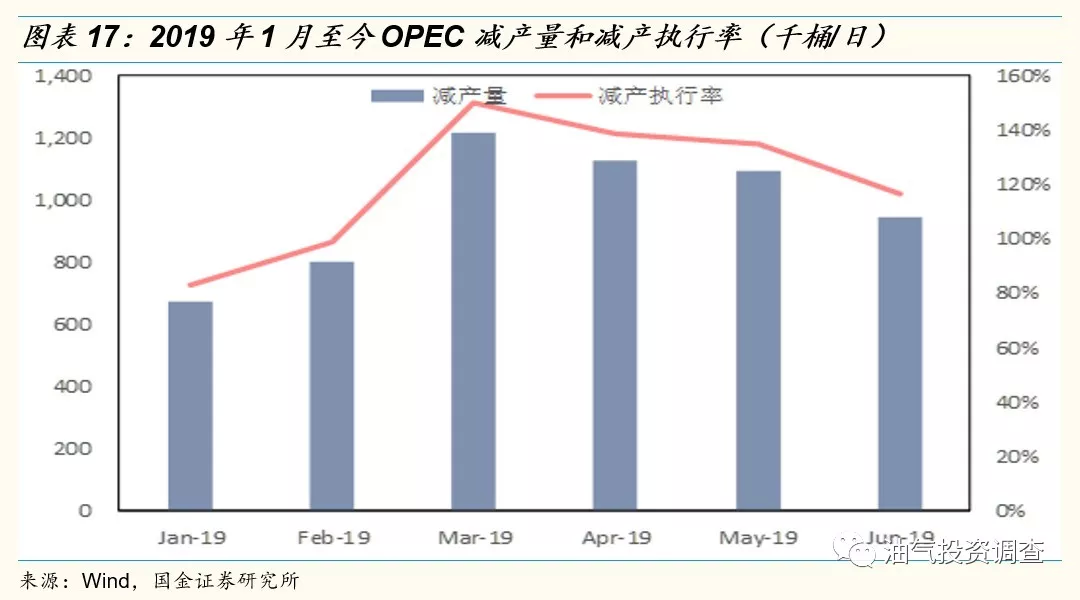

在这一阶段,国际油价震荡上行,5个月的时间里,上涨了36%。那么,是OPEC的减产起到了效果吗?我们首先看OPEC的整体减产率。2019年开始的第二轮减产,除了2019年1月以外(刚开始减产),OPEC减产执行力度较高,从2019年2月开始就接近100%,到2019年3月时,减产执行率已经达到了150%。尽管2019年4-6月,减产执行率有所下降,但是仍然高于100%。

但是从国际油价来看,国际油价在2019年1至5月是震荡上行的,5月之后出现了大幅的下降,与OPEC减产执行率的变化并不一致,因此,我们认为在第一阶段,OPEC超额减产是影响国际油价上涨的因素之一,但并不是主要因素!

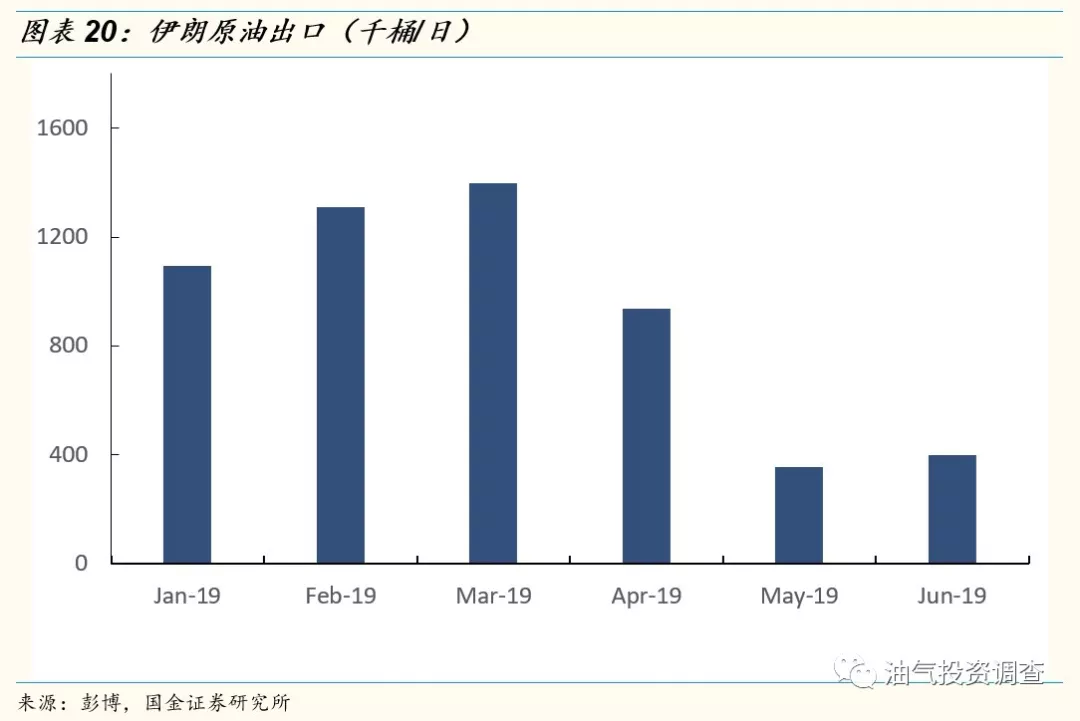

对于2019年1-5月国际油价的上涨,我们认为主导因素有两个,第一,仍然是美国对于伊朗的制裁,美国于2018年11月宣布对8个国家和地区进口伊朗原油给予了180天的豁免期限,也就是说,在2018年11月至2019年5月期间,伊朗原油出口将保持在100万桶/日的水平。而在2019年5月之后,美国大概率取消豁免,市场担忧在豁免取消后伊朗原油出口下降至0,那么国际原油供应将再次有百万桶/日的中断。因此,地缘政治因素主导的风险溢价影响了1-5月国际油价的上涨。

第二,从油价来看,我们前面讨论的是Brent原油价格,而美国原油期货品种WTI与Brent原油价格虽然整体变化趋势一致,但是WTI原油与Brent原油存在着10美金/桶的折价,2019年初,WTI原油价格已经在2018年10月的暴跌过后,下降至45美金/桶的水平。美国自2017年以来,原油增量主要来自页岩油,而页岩油的生产成本在45-50美金/桶,也就是说WTI原油价格已经跌至美国原油生产成本以下,这将影响美国原油产量的增长。而美国原油产量的增长,是最近2年国际原油供应增加的主要来源。因此,我们认为2018年4季度国际原油价格是存在超跌的,2019年1季度价格的反弹是对于前期超跌的一个修复。

根据EIA的数据,美国7大页岩油区的产量由于WTI原油价格下跌至成本线以下,在2019年1月至2月出现了环比下降的现象。从历史数据来看,在2016年,WTI整体油价低于50美金/桶的水平,页岩油产量也出现了环比下降,可见当前水平来看,页岩油生产成本其实是WTI原油价格的一个底部下跌的下限。交易端虽然总是存在超跌超涨,但整体而言,当油价跌破美国页岩油生产成本时,美国原油产量的环比下降将支撑油价修复。

3.2 第二阶段:2019年5月-2019年6月

在这一阶段,国际油价(Brent)从75美金/桶一个月的时间内暴跌至60美金/桶。OPEC在2019年5月至6月虽然减产率有所下降,从134%下降至116%,下降了18个百分点,但是,更值得关注的仍然是地缘政治因素造成的影响。

由于市场在2019年5月前,普遍担心在2019年5月2日之后美国取消对8个国家和地区的豁免权,在豁免取消以后,伊朗的百万桶/日的原油出口可能中断。2019年4月22日,美国政府宣布在对8个国家和地区伊朗原油进口豁免于2019年5月2日到期后,将不再继续豁免。2019年6月7日,美国财政部宣布对伊朗最大的石化企业波斯湾石化工业公司(PGPIC)及其子公司和境外销售网络进行制裁。美国财政部表示,波斯湾石化工业公司为伊斯兰革命卫队(IRGC)提供支持,因此对其实行制裁,同时美方会继续制裁为伊斯兰革命卫队提供财政支持的企业。

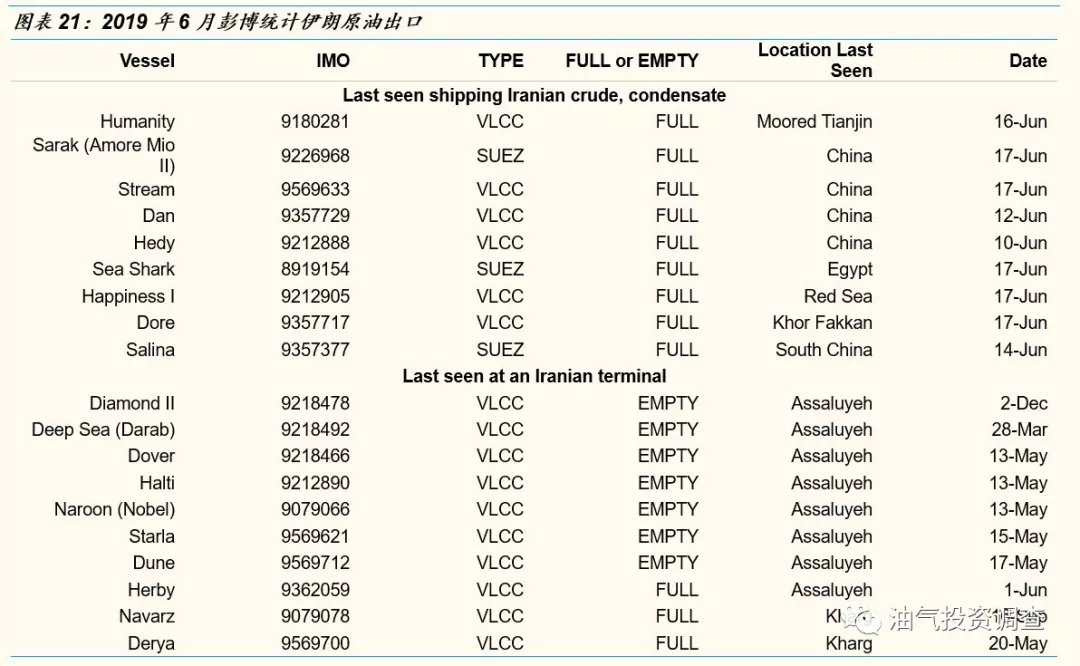

美国政府确实在2019年5月豁免到期之后取消了豁免,但是实际效果要从伊朗的原油出口来看。根据媒体的统计,2019年5月,伊朗原油出口量为35.4万桶/日,较2019年4月下降约50万桶/日,但是,2019年6月,伊朗出口增加至40万桶/日。尽管伊朗出口确实在豁免取消以后下降了,但是有两方面显著低于市场预期,一个是出口下降的规模,市场原本预期在豁免取消以后,所有国家都无法进口伊朗原油,也就是说伊朗出口要降至0,但是伊朗原油出口并没有下降至0。

值得注意的是,媒体监测的原油出口仅包含打开了AIS信号的油轮出口量,而在豁免取消以后,伊朗故伎重演,伊朗开始大量关闭油轮的AIS信号。以6月伊朗的原油出口来看,媒体统计的打开AIS信号的油轮为9艘,其他有近40艘油轮由于关闭了AIS信号没有追踪到。也就是说,伊朗的实际出口下降可能比媒体预测的要高,更加不及市场预期。

伊朗制裁不及预期的另一个重要因素在于2019年6月伊朗原油出口较2019年5月增加。也就是说,在伊朗豁免到期以后,伊朗正在通过关闭AIS信号、避免使用美元交易、降低出口价格等方式来尽量避免出口的下降,且取得了一定的成果。这让市场对美国严厉制裁的效果产生了一定的疑虑。

从中国海关总署公布的数据来看,2019年5月和6月,中国进口伊朗原油分别为25.3万桶/日和20.8万桶/日,虽然较4月接近80万桶/日的进口量出现了大幅的下滑,但是整体仍保持了20-30万桶/日的进口量。如果再考虑印度、土耳其等国家可能存在的进口,伊朗出口保持在50万桶/日左右的实际出口仍然十分可能。

在伊朗制裁豁免到期严重不及预期的同时,2019年5月,全球原油交易员的重要参考标准之一美国原油库存连续超预期增加,2019年5月22日,EIA公布2019年5月10-5月17日这一周美国原油库存,增加474万桶,而市场预期为下降189万桶,远超市场预期。当天,Brent原油收盘70.99美元/桶,创下2019年1月至当时原油当日最大跌幅,日跌幅达到1.65%。也就是说,5月原油价格下降,美国原油库存超预期增加是一个直接的导火索。

从第一阶段和第二阶段综合来看,2019年上半年,油价经历了缓慢的持续上涨(1-5月)和迅速下跌(5-6月),市场普遍认为,油价上涨是由OPEC减产超预期主导的,实际上,OPEC减产对油价的影响在这一轮减产已经明显减弱,油价变化的节点与OPEC减产执行效率之间的关系明显出现了背离。

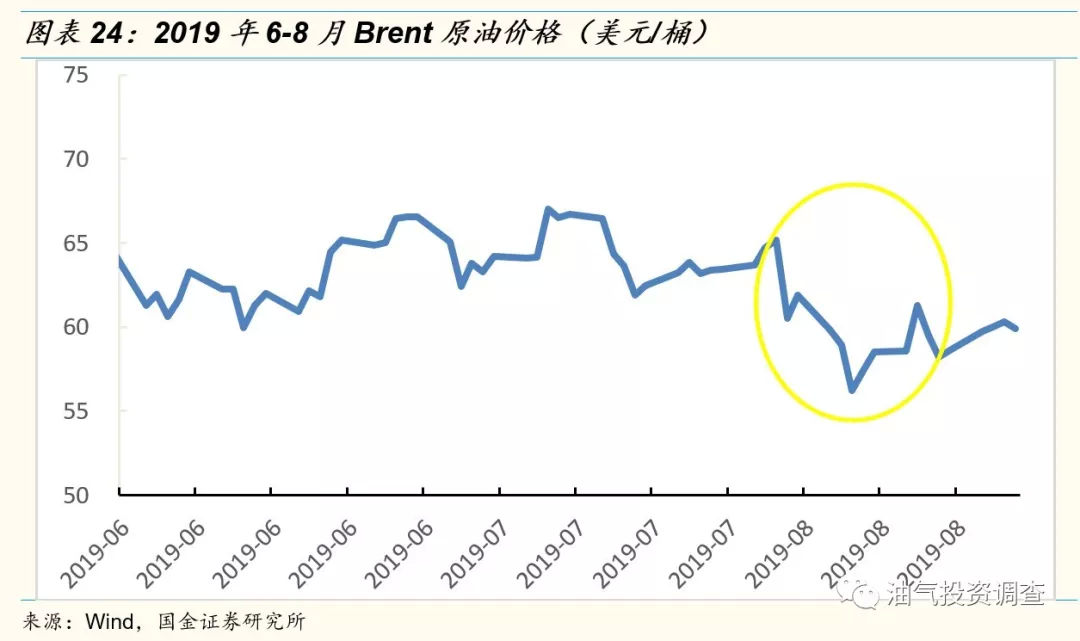

3.3 第三阶段:2019年6月-2019年8月

在第三阶段,国际油价(Brent)经历了两个月左右的时间在60-65美金/桶的震荡区间。在经历了5月-6月的油价暴跌以后,OPEC不停向市场释放出2019年1月开始的减产将延长的消息。原本定于2019年6月底召开的OPEC会议最终在2019年7月1日在奥地利维也纳召开。在奥地利维也纳举行的176届OPEC会议上,OPEC决定将自2019年1月开始的减产延长9个月,减产将延续至2020年3月31日。在第6届OPEC和Non-OPEC部长会议上,包括俄罗斯在内的Non-OPEC国家同意OPEC延长减产的决定!

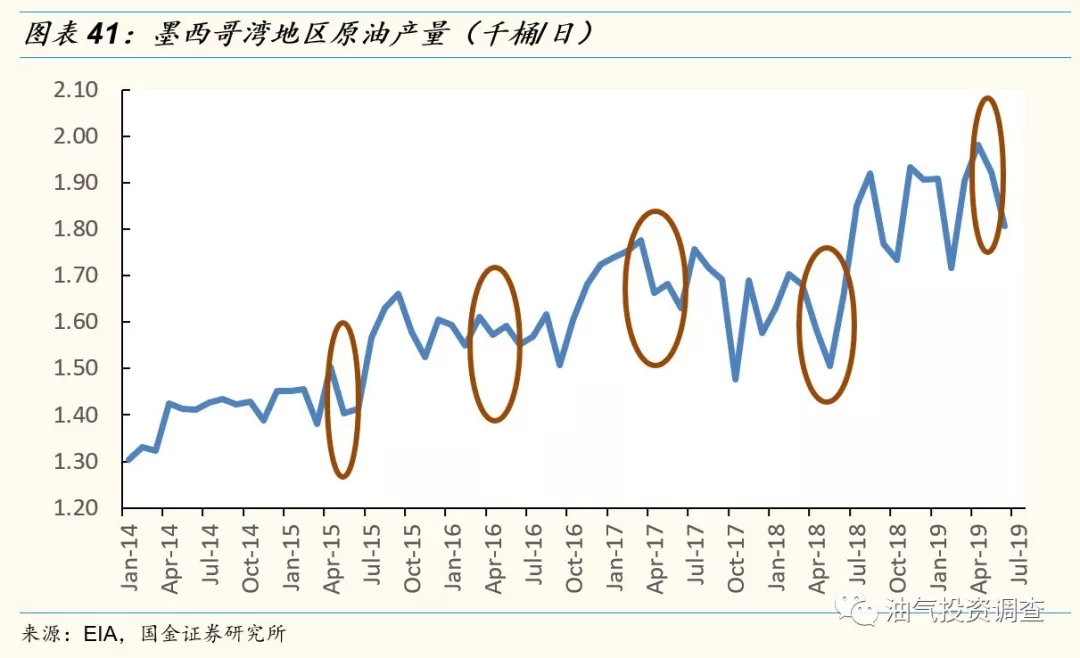

OPEC+决定延长减产的消息给了市场一部分信心,另外,每年的下半年,将是原油需求的旺季。从美国原油库存来看,进入2019年7月,随着炼厂加工率回升以及墨西哥湾地区的原油产量受到飓风影响下降等因素的影响,美国原油库存开始下降。但是需要注意的是,影响2019年下半年油价的除了OPEC是否减产以及减产执行率的问题,还有美国原油产量。美国原油产量由于受到页岩油管道瓶颈的限制,在2018年4季度至2019年1季度,放慢了增产速度。但是2019年下半年,Permian地区将有超过200万桶/日的管道运力将投放,这使得市场普遍预计2019年下半年美国页岩油产量将再次迎来增加。因此,多空交织的讯息使得2019年6月至8月,油价进入了震荡区间。

3.4 第四阶段:2019年8月至今

2019年8月1日,美国总统特朗普通过社交媒体发文表示将从9月1日起对价值3000亿美元的中国商品加征10%的关税。在中美贸易摩擦原本市场预计已经有所缓和的情况下,特朗普的发文再次引发市场对于贸易摩擦前景的担忧。由于中国和印度等新兴市场是国际原油需求增加的主要来源,市场担忧在中美贸易摩擦进一步加剧的情况下,一方面,中国本身的新增原油需求将会显著受到影响,另一方面,全球经济增速下滑的情况下,全球原油新增需求也会受到影响。

除此以外,在贸易摩擦的背景下,全球避险情绪上升,风险资产原油、股市都明显受到影响。2019年8月1日,Brent原油暴跌7.17%至60.5美元/桶,创下近3年以来单日最大跌幅。WTI原油更是暴跌7.9%至53.95美元/桶,单日跌幅达到将近8%。

但是根据普氏能源调查显示,2019年7月,OPEC产量将再次创下新低,2019年7月OPEC原油产量将下降至2988万桶/日,同时出口也会将进一步下降。可见,尽管OPEC+仍然严格甚至超预期执行了减产,但不管是在2019年5月的原油价格下跌、2019年6月-8月的反弹震荡还是2019年8月的原油价格暴跌,OPEC减产执行率都已经不成为影响油价的主导因素,OPEC+减产效果已经大不如前。

3.5 两次减产对比:

对于两次减产,我们首先根据两次减产协议对比了他们的不同,第一为减产目标不同,第二是减产参与国家不同。那么从减产效果来看,两次减产也有显著的不同,第一次减产,在2018年4月以前,可以看到,OPEC+整体减产还是对有一定效果的,是影响油价的主要因素之一,但是自2018年4月以后,由美国主导的对伊朗制裁事件、美国原油产量本身的大规模增加、美国与中国的贸易摩擦等由美国主导的因素成为了影响国际原油市场最重要的因素,OPEC+逐步将原油定价的主导权交出。

但是两次减产也有相似之处。我们接下来主要分析两次减产的相同之处。

第一,减产前的突袭!两次减产都是在以减产达成协议的当年10月为减产参考月的。第一次减产的参考月为2016年10月,第二次为2018年10月。减产开始都是次年的1月。而根据OPEC公布的数据,2016年11-12月,OPEC进行了增产,2016年10月-11月,参与减产的OPEC成员国增产34万桶/日。同样的,在2018年11月-12月,OPEC减产国相较于2018年10月也进行了增产,2018年11月,OPEC减产成员国相较于2018年10月增产39.7万桶/日。而且需要注意的是,2018年5月-10月,OPEC+成员国(剔除委内瑞拉和伊朗)已经增产将近180万桶/日。

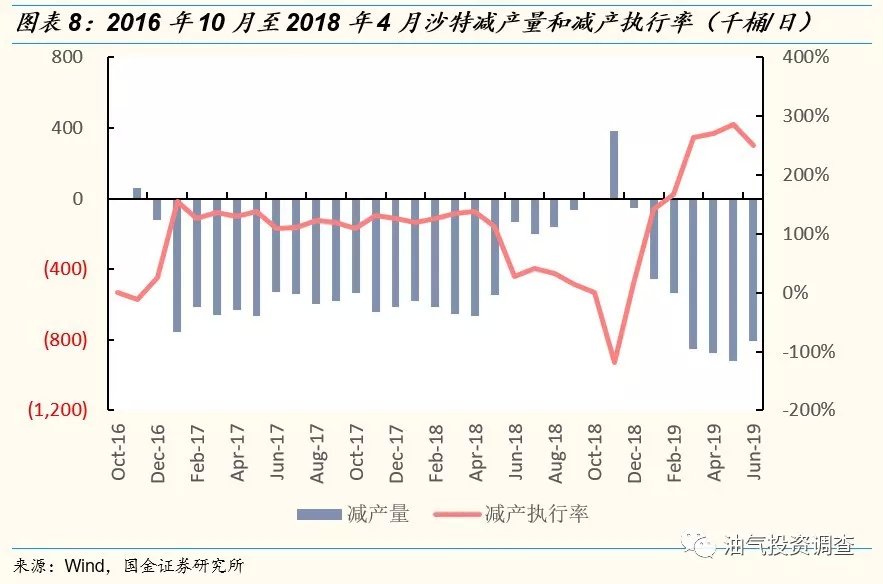

第二,沙特的独立强撑?在两次减产过程中,我们发现,沙特都是减产力度最大、减产率(不考虑被迫减产的国家)最高的国家,可以说,OPEC整体减产率的高低,与沙特的减产力度关系最大。第一次减产期间,沙特整体的减产执行率在120%左右,沙特减产量占OPEC整体减产量的一半以上。而第二次减产,沙特的减产率一度接近300%,这也使得OPEC整体减产率曾经接近150%。尽管沙特严格减产甚至超额减产,但从实际效果来看,沙特在第二次减产中更卖力的减产并没有换来更好的结果。

第三:沙特与伊拉克的分道扬镳。从两次减产的减产执行率来看,OPEC的重要成员国伊拉克与沙特形成了鲜明的对比。在第一次和第二次减产的前期,沙特与伊拉克的减产执行率保持了相对的一致,只不过沙特的减产执行率要高于伊拉克。但是从减产的后期(2017年下半年以及2019年4月以后),沙特仍然维持了相对较高的减产率,而伊拉克的的减产执行率出现了明显的下降,甚至出现了减产执行率为的情况。尤其是2019年5月,沙特减产执行率达到了历史性的295%,而伊拉克的减产率却为负的65%。因此,虽然表面上看,OPEC成果国达成了一致的协议,但是从实际执行层面来看,内部存在巨大的分歧!

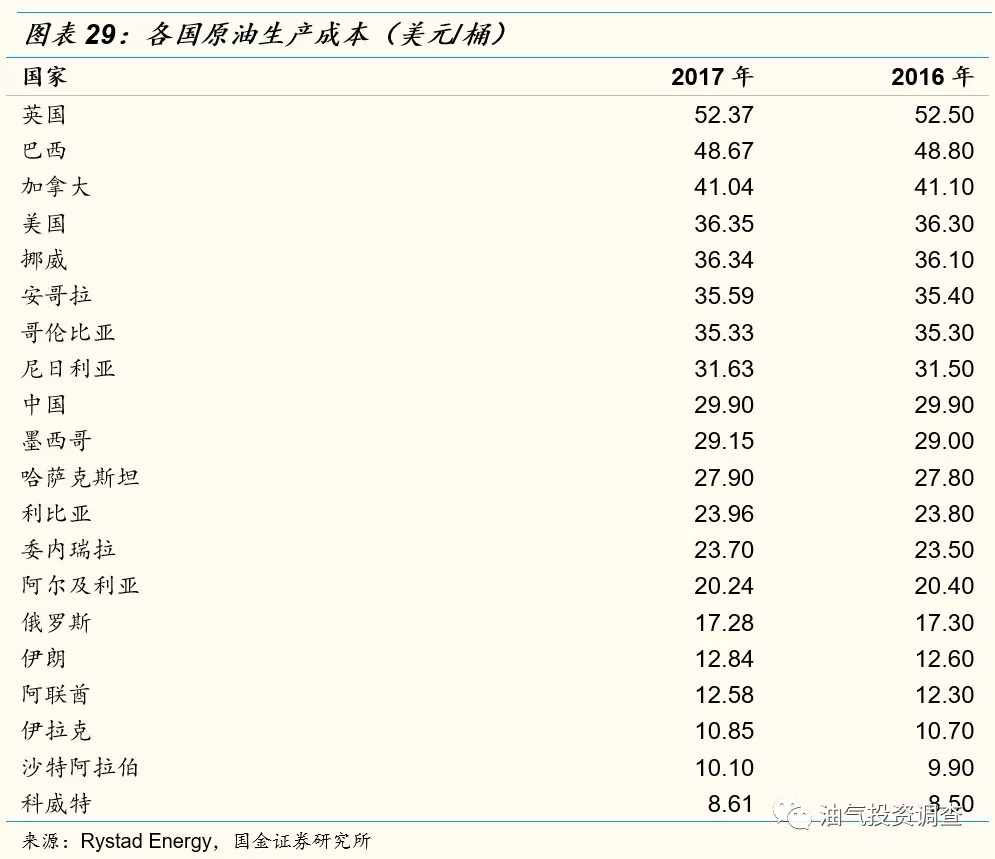

OPEC成员国在具体执行的分歧,主要与各国的不同的原油生产成本和财政平衡油价有关。根据RystadEnergy的统计,OPEC整体的原油生产成本都较低,沙特、伊拉克均在10美金/桶左右。

而根据IMF(国际货币基金组织)的测算,2019年沙特的财政平衡油价在73.5美金/桶左右,而伊拉克的财政平衡油价在60美金/桶,在2018年,沙特的财政平衡油价高达83.4美金/桶,而伊拉克为56美金/桶。也就说,沙特的财政平衡油价显著高于伊拉克,尽管两者的差距有所缩小,但仍然差10美金/桶以上。而两国的财政收入都严重依赖于原油,且两国的原油生产、销售也由国家控制。在更高的财政收入的压力下,沙特有更强的动力去推高油价,也就需要更积极的减产。而相对而言,伊拉克则只需要在油价达到其财政平衡油价之后尽可能多的卖油。

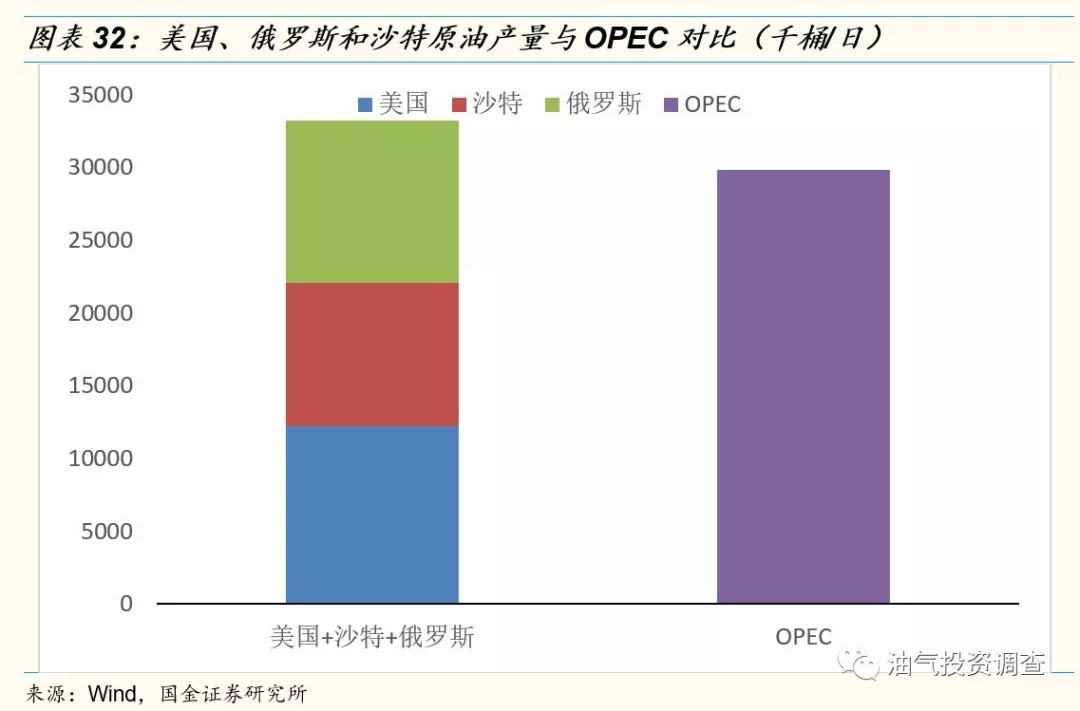

就整体而言,OPEC+由于占据国际原油市场供应的份额较大,其联合减产对国际原油市场仍在产生一定的影响,但随着美国页岩油的崛起以及美国对于部分国家制裁产生的巨大影响,OPEC+减产的影响力正在逐渐减弱,甚至可以说,OPEC+减产现在已经演变成OPEC+市场份额下降,而美国页岩油抢占市场的一个过程。另外,从分析中我们也可以看出,由于OPEC+减产主要是靠沙特在支撑,Non-OPEC中俄罗斯则是产量最大的国家,而美国在页岩油实现技术突破以后,产量迅速增加。这三个国家目前的产量都在千万桶/日量级,三者相加达到约3000万桶/日,与OPEC目前3000万桶/日的规模相当,因此,实际上,现在的国际原油格局已经变成沙特、俄罗斯和美国三国博弈的格局,而其中美国占据了主导地位。因此我们将进一步分析这3个国家之间的博弈。

4. 美国、沙特和俄罗斯的三国博弈

根据EIA最新数据,2019年7月,美国原油产量为1200万桶/日,而根据媒体和OPEC数据,2019年6月,俄罗斯原油产量为1115万桶/日,沙特原油产量为981万桶/日。美国目前已经是世界上原油产量第一国家!在2016年以前,沙特和俄罗斯是世界原油生产国中绝对的霸主,2017年1月OPEC开始减产以后,沙特严格执行减产,而俄罗斯减产力度较小,两国的产量差距扩大,而在此期间,美国原油产量开始飙升,超过了沙特。2018年5月,沙特开始增产,并在2018年11月创下近5年初含量新高,俄罗斯也同时增产。但是,两国的增产速度仍然不及页岩油的产量增加,2018年11月,美国超过(月度)俄罗斯,成为原油产量最大的国家!

我们选取2019年6月的数据,可以看到,美国+俄罗斯+沙特的产量加起来为3321万桶/日,而OPEC最新2019年6月产量为2983万桶/日,美国、沙特和俄罗斯三国已经成为影响国际原油市场最重要的力量!

4.1配合不力的沙特

自2017年1月减产以来,OPEC就形成了与NON-OPEC国家的联盟,达成了OPEC+减产协议。在OPEC本身超过3000万桶/日产量的基础上,加上俄罗斯、墨西哥、阿塞拜疆等主要产油国,OPEC+联盟的原油产量突破4000万桶/日,约占世界原油供应的40%左右。但是,在Non-Opec国家中,俄罗斯明显产量高于其他国家,因此也成为影响Non-OPEC国家减产执行力度最重要的国家。

但是从OPEC减产的实际执行力度来看,与沙特形成鲜明对比的是,俄罗斯一方面在沙特积极推进减产的同时态度暧昧不清,另一方面从实际减产执行率来看也与沙特有鲜明的差距。

根据媒体统计的减产执行情况,在两次减产中,沙特的减产速度都很慢,与沙特在减产开始的第一个月立即开始减产,第2-3个月减产执行率即达到接近100%相比,第一次减产,俄罗斯直到2017年9月才第一次减产执行率达到100%,2017年9-12月短暂的维持了100%左右的减产执行率以后,减产执行率即开始下降,到OPEC+召开会议决定增产前,俄罗斯的减产执行率已经下降到50%以下,而OPEC+决定增产以后,俄罗斯迅速的增产,减产执行率立即在2018年10月达到-69%,也就是相比于减产参考月增产了约20万桶/日。开始于2019年1月的第二轮减产,俄罗斯相对也并不积极。尽管2019年5月和6月,俄罗斯减产执行率历史性的突破了150%,但是值得注意的是,2018年5月和6月,俄罗斯的减产实际上也并非和沙特一样是自愿减产,根据新华社报道,2019年4月,白俄罗斯发现俄罗斯的友谊管道原油有机氯化物超标,在2019年4月19日至22日的抽检中,有机氯化物含量超过限定值15倍之多!根据统计,受影响的原油运输量可能达到800万桶/日。因此,2019年5月和6月,俄罗斯的产量下降,更多的并不是出于主动执行减产计划,而是受到原油管道污染的被动减产!

从俄罗斯参与减产的情况来看,俄罗斯的减产呈现出减产速度慢、而产量恢复速度迅速的特点,也就是说,OPEC+联盟中的另一个主要原油生产国俄罗斯显然与沙特的目标并不一致!

4.2沙特的出口伎俩

在两次减产过程中,我们重点强调了沙特在减产执行力度上的超市场预期表现。但是,需要指出的是,直接影响世界原油供应的是原油出口。而从原油出口的角度来看,我们发现沙特的原油出口并不像原油产量下降一样下降迅速。

在第一次减产期间,2017年1月至2018年5月,与2018年10月相比,沙特平均减产规模为52.4万桶/日,而与2018年10月的出口相比,沙特的平均出口下降为22.6万桶/日,出口下降不及产量下降的一半!而且需要特别指出的是,由于夏季温度较高、沙特用油发电量激增导致夏季沙特国内原油消费增加,沙特的原油出口存在明显的季节性特征,即夏季出口少,冬季出口多。而减产参考月为冬季,也就是说,以出口来看,减产参考月的出口量本身就处于季节性的高点,因此如果要剔除掉季节性的因素,那么出口下降不及产量下降30万桶/日的规模更大!

在2019年1月开始的第二轮减产中,沙特的出口和产量的这种不同趋势更加明显。在第二轮减产中,2019年1-6月,沙特平均减产规模达到74.8万桶/日,而出口平均仅下降3.6万桶/日。两者的差距达到了70万桶/日,也就是说,如果以出口量来衡量,沙特原油出口基本相当于没有下降!

那么沙特是如何做到产量大幅下降出口量却下降严重不及产量的呢?首先就是抽提库存!根据JODI跟踪的沙特库存数据,自2016月10月以来,沙特的原油库存持续下降,沙特原油库存从2016年10月的276百万桶下降至2019年4月的193百万桶,沙特原油库存在30个月的时间里下降了8300万桶!

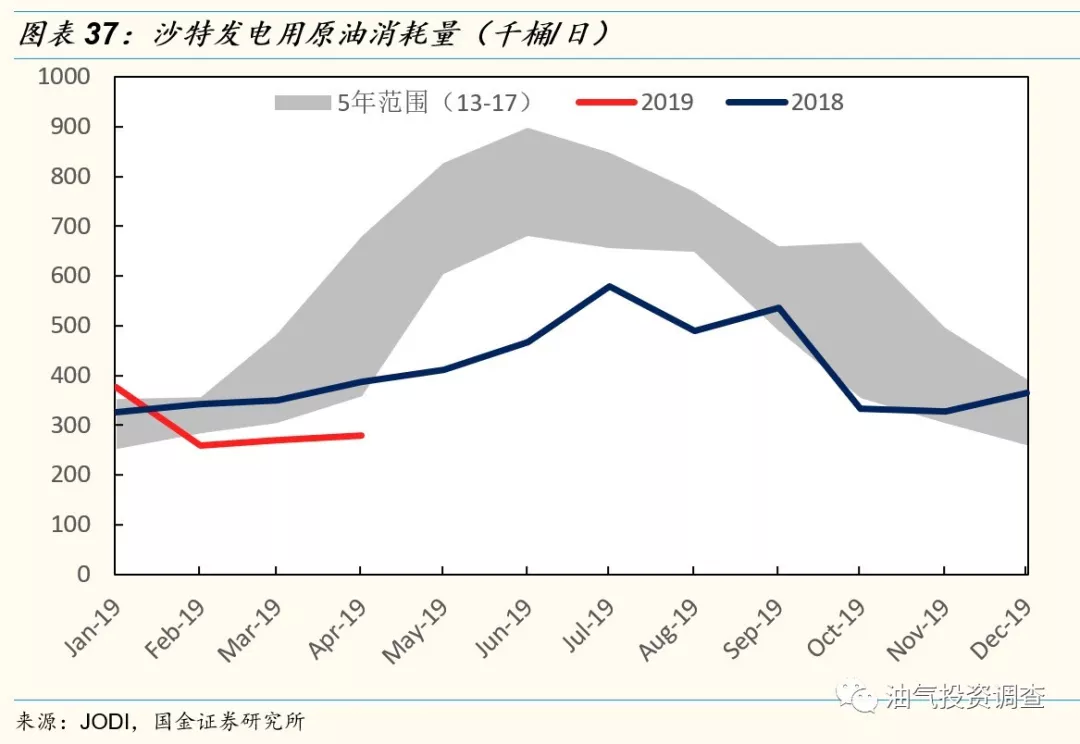

除此以外,沙特的发电用原油消耗量持续下降。沙特通过增加用天然气和其他油品发电的方式替代了直接用原油发电,2018年,沙特发电用原油消耗量为45万桶/日,较2017年下降5万桶/日,较2016年下降10万桶/日。而2019年1-4月,发电用原油消耗量平均为40万桶/日,再下降了5万桶/日。

因此,从出口来看,沙特的原油出口下降是严重不及预期的!

除此以外,还需要指出,沙特一方面通过抽提库存来增加出口(相对于产量下降更少),另一方面也试图通过改变原油出口流向来操纵油价。由于美国原油库存是原油交易员判断原油供需平衡并进行交易的重要指标之一,因此沙特在整体出口基本不变的情况下,通过减少对美国的原油出口,增加对亚洲的原油出口,来降低美国的原油库存,从而达到支撑油价的作用。

根据EIA统计的数据,美国进口沙特原油在2016-2017年期间出现了一次明显的下降(第一次减产能),在2018-2019年间出现了第二次明显的下降(第二次减产),平均而言,2017年,美国进口沙特原油平均为94万桶/日,到2018年为85万桶/日,下降了约10万桶/日,而2019年1-6月,美国进口沙特原油平均为57万桶/日,大幅下降近20万桶/日。

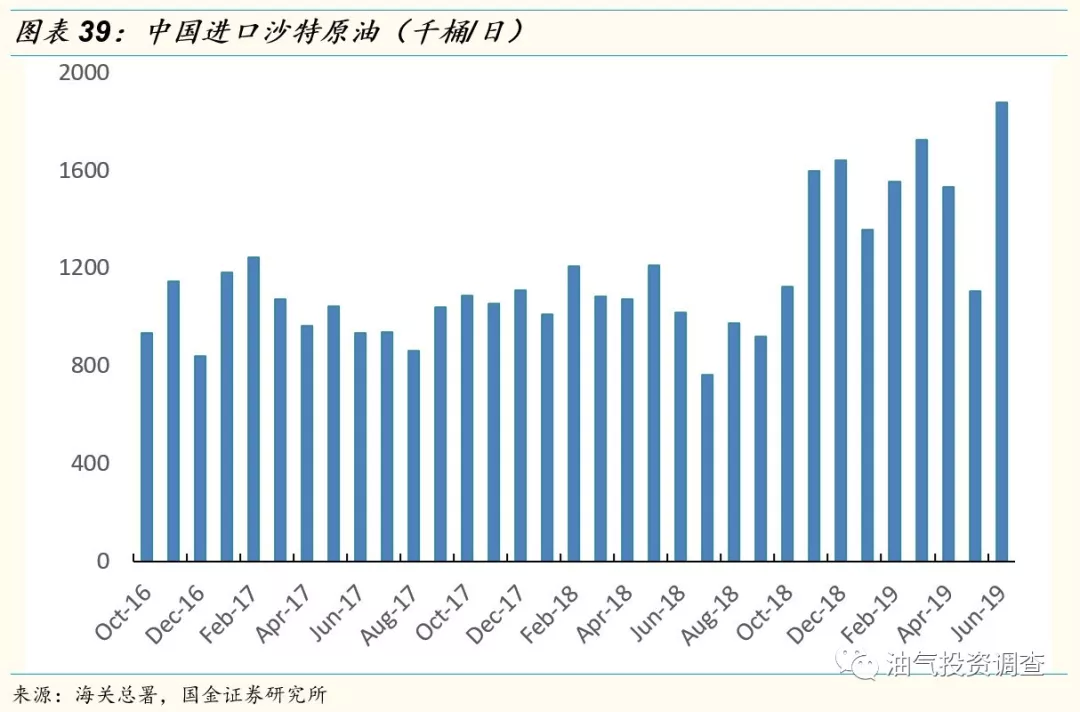

在沙特减少对美国的原油出口的同时,沙特增加了对中国的原油出口。根据海关总署的数据,2016年,中国进口沙特原油平均为102万桶/日,2017年平均为104万桶/日,2018年为113万桶/日,而到2019年1-6月,平均已经达到153万桶/日,与2016年相比,2019年的中国进口沙特原油进口量大幅增加了近50%。沙特增加对中国的原油出口在第二次减产期间尤其明显,2018年-2019年,中国进口沙特原油增加了39万桶/日!也就是说,沙特对美国减少的原油出口全部转移到了中国!

4.3 原油新霸主的崛起

美国作为目前全球第一大原油生产国家,其对全球原油供应的影响已经显著超越OPEC!这也是OPEC+在2019年1月开始的减产逐渐失效的重要原因!美国原油霸主地位主要体现在3个方面,第一,美国原油产量具有迅速的市场调节机制,当WTI原油价格高于45-50美金/桶的生产成本时,美国页岩油具有强大的增产能力,2018年全年,美国全年原油产量增产近200万桶/日,更加证明了美国页岩油巨大的潜力!第二,美国既是世界上原油产量最大的国家,也是世界上炼油产能最大的国家之一,因此在美国原油产量增加的同时,其还能通过进口/出口对世界原油市场产生重要影响,尤其是API和EIA在每周三公布的原油库存数据都会对当周的原油交易产生重要的指导意义,而美国原油库存则容易受到美国进出口、产量和消费量的影响;第三,美国以及以美元为主的金融交易体系的强势地位。2018年以来,世界原油市场的主要供应端影响事件除了OPEC+减产以外,主要就是伊朗和委内瑞拉被制裁,且这两个事件不管是从对原油供给中断的影响还是对油价产生的影响,都远超过OPEC+减产。

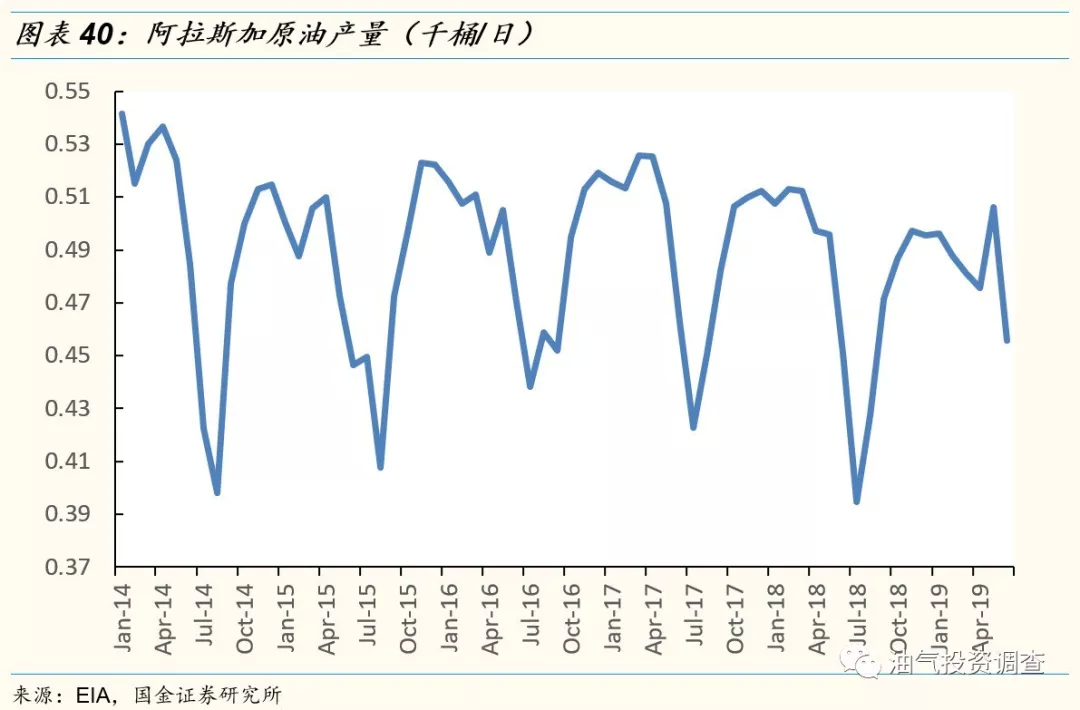

首先我们来看美国原油产量。美国原油产量主要由两部分组成,一个是阿拉斯加产量,一个是本土48州产量。阿拉斯加产量大约在50万桶/日的规模,且呈现明显的夏季低冬季高的季节性特征。

而本土48州原油产量又可以分为墨西哥湾(GulfCoast)地区产量和非墨西哥湾地区产量。墨西哥湾主要是一些海上油田项目,因此在每年春夏之交和夏秋之交,如果墨西哥湾地区发生飓风,墨西哥湾地区的产量容易受到影响。

非墨西哥湾地区原油产量则主要是页岩油产量。2017年以来,页岩油产量大幅增加,美国原油产量的增加主要来自页岩油。2019年6月,美国原油产量(根据周度数据平均)为1220万桶/日,较2019年5月下降了4万桶/日。而且美国整体钻机数也在持续下降,是美国页岩油增产能力出现了问题吗?

实际上,2019年6月美国产量的下降,主要是由于阿拉斯加进入夏季低产期,而墨西哥湾地区又受到今年6-7月的飓风Barry的影响而出现了下降,页岩油仍然在增产。而且根据EIA2019年7月的STEO(Short-termEnergy Outlook)预计,随着飓风影响的消除,2019年全年平均墨西哥湾产量仍将较2018年增长近20万桶/日,而美国原油产量全年仍将增加百万桶/日以上。

2017年至2019年,美国原油进口显著下降,从2017年平均789万桶/日下降至2019年的707万桶/日,原油进口下降了82万桶/日,而另一方面,出口在显著增加,从2017年平均97万桶/日增加至2019年的平均280万桶/日,增加了约200万桶/日。也就是说,美国原油产量增长中,有一半以上的原油用于了出口!

最后,美国对于其他国家产量的影响,我们已经在OPEC+减产中分析了美国对于伊朗制裁在第一次和第二次制裁期间对国际油价的影响,除此以外,委内瑞拉原油产量被迫减产也是影响减产效果的重要因素。但是,我们还需要注意到的是,2019年1月,美国政府宣布对委内瑞拉国家石油公司PDSVA实施制裁,限制美国的公司与PDSVA进行原油和石化产品交易,2019年8月,美国政府宣布对委内瑞拉的制裁进一步升级,警告外国政府和企业继续与委内瑞拉政府进行交易。

美国对于委内瑞拉的制裁,主要影响的是委内瑞拉原油的出口。在2019年1月制裁以前,美国是委内瑞拉原油的最大出口国家(地区),2018年,美国平均进口委内瑞拉原油达到51.6万桶/日,而2019年1月制裁实施之后,美国进口委内瑞拉原油迅速下降,2019年5月之后完全下降至0。

5.OPEC+传统减产手段已无力支撑油价!

对于2020年的全球原油供需,从需求端来看,OPEC在2019年7月报首次对2020年需求进行了预测,OPEC预测2020年全球原油需求为101百万桶/日,较2019年增加114万桶/日,同比增速1.14%,较2019年下降0.01个百分点。

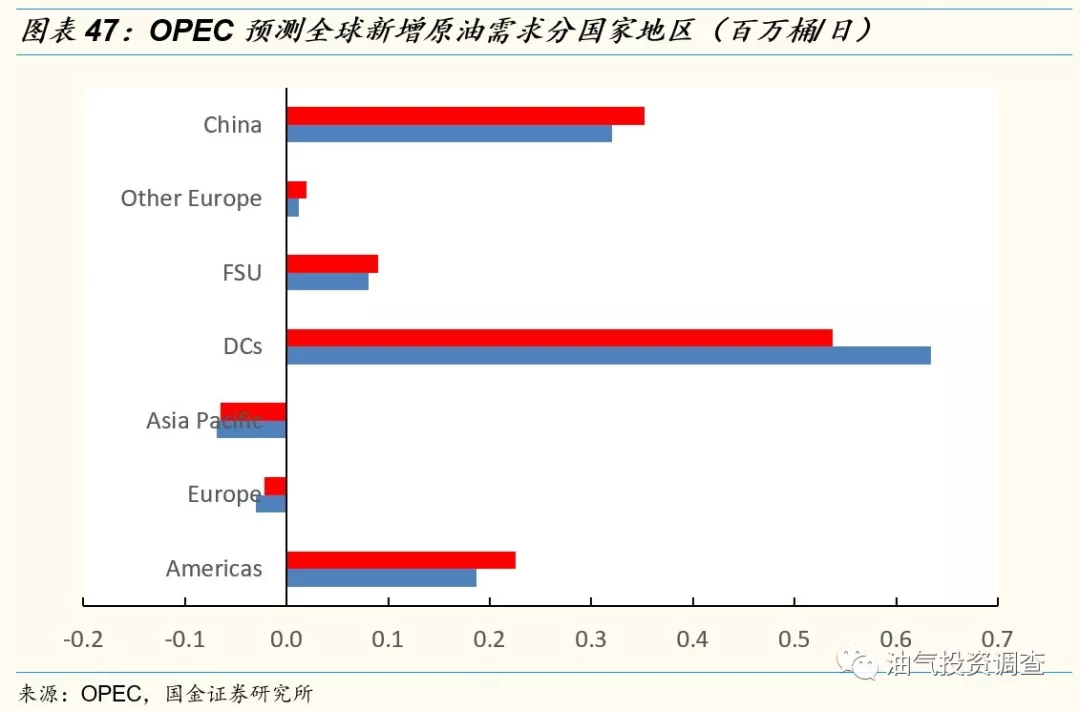

而对于新增需求的来源,主要是以中国、印度为主的发展中国家。而OPEC预测欧洲,OECD亚太地区国家原油需求都可能出现下降。

而根据EIA2019年7月的预测,EIA预计2020年全年全球原油平均需求为102.78百万桶/日,比2019年1月预测的103.07百万桶/日下降了29万桶/日。需要指出的是,在2019年1月至4月,处于对于全球经济增速下降的担忧,EIA连续下调了全球原油需求预测,2019年6月更是下调至102.56百万桶/日,但是2019年7月,EIA上调了22万桶/日需求。但另一方面,整体而言,EIA预测全球原油新增需求仍在150万桶/日左右。

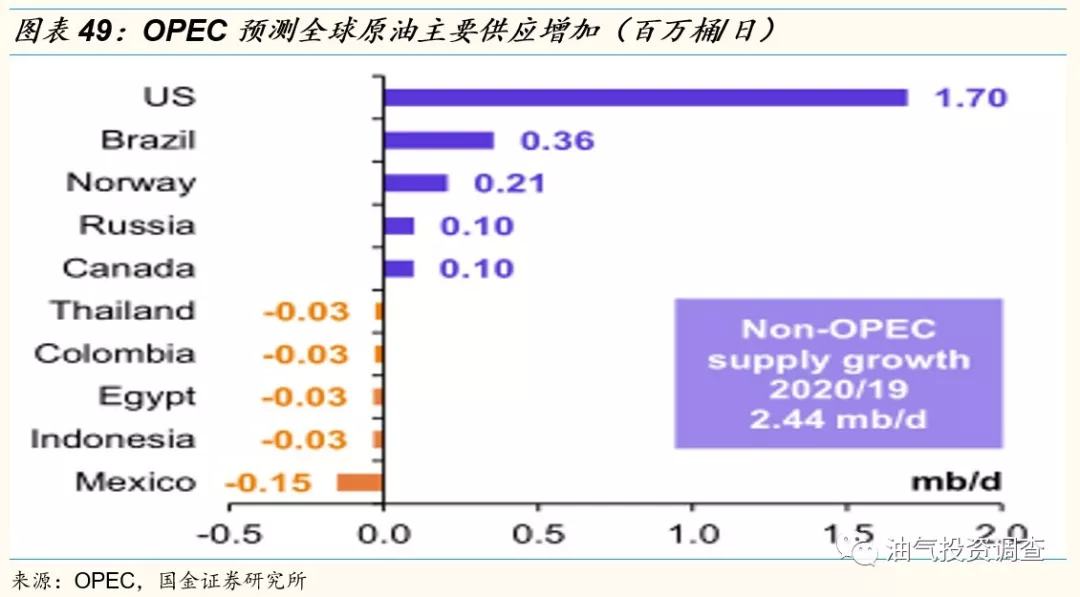

在OPEC和EIA预计2020年全球新增原油需求百万桶/日量级的基础上,根据OPEC预测,2020年,非OPEC国家在2020年原油产量将增加244万桶/日,其中,最主要的增加来自于美国页岩油,OPEC预计2020年美国原油产量增加170万桶/日,占全球新增原油产量的70%。除此以外,随着新的油田投产,巴西和挪威原油也将分别增产36万桶/日和21万桶/日。

由于非OPEC国家新增原油供应远超全球原油需求增加,这也意味着原油市场对于OPEC原油的需求下降。OPEC预测2020年,世界原油市场对于OPEC原油的需求将下降130万桶/日,这也意味着,2020年,OPEC需要全年维持减产,甚至在当前的减产规模基础上进一步加大减产力度,才有可能实现全球原油供需平衡。

而如果OPEC为了维持全球原油供需平衡减产,那么OPEC的市场份额将会进一步下降。根据OPEC预测,在假设2020年OPEC原油产量等于对OPEC原油需求的情况下,OPEC占世界原油市场的份额将下降至33%,较2016年下降5个百分点!

风险因素

(1)新资源发掘开采导致当前资源供给格局改变;

(2)全球经济下行超预期导致原油需求快速下滑;

(3)新原油协议签订导致国际供给格局改变;

(4)美国与伊朗关系提前缓和导致供给格局预期改变;

(5)美国内部局势剧烈变动导致原油供给不及预期或超预期;

(6)战争、自然灾害等不可控因素导致原油供给格局变更;

扫码下载智通APP

扫码下载智通APP