云锋金融:港股19年中报表现一般 科技和消费行业结构性机会凸显

本文源自“云锋金融”微信公众号。

今年的港市场如同蒙上了层层迷雾,让人难以看清。如今港股又回到年初的低点,是否又到了可以关注的时机?我们从港股整体、板块到资金三个层面的分化现象,拨开港股迷雾,寻找结构性机会。

1 整体分化

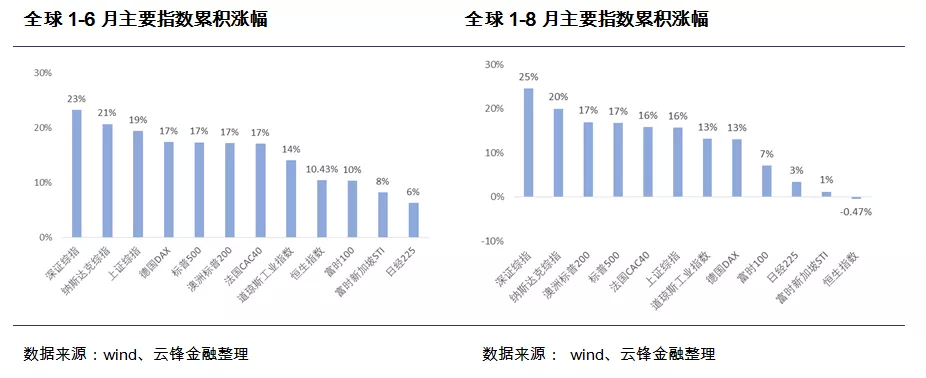

截止到8月31日,代表港股的恒生指数在全球主要指数中今年累积涨幅中位列倒数第一,且是从前个6月10%的累积收益下降到前8个月-0.47%。在受到7、8月份美联储货币政策等预期变化和当前香港环境等多个因素影响下,港股市场备受压力。于此同时,A股的上证综指和深圳综指前8个月涨幅分别为16%和25%。

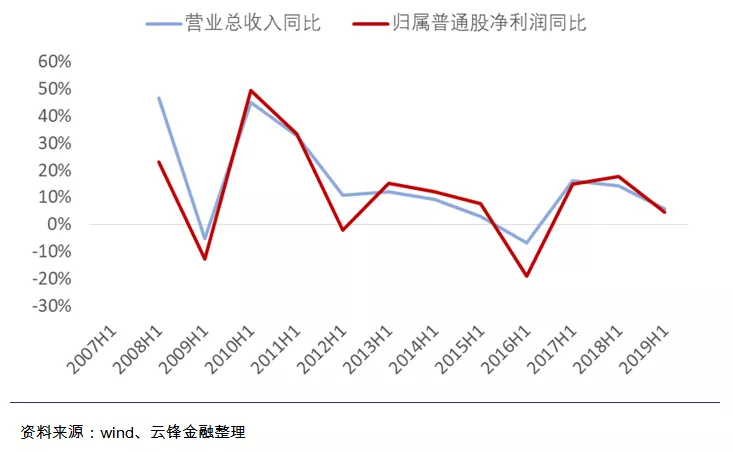

港股表现如此差,是因为盈利能力大幅下滑吗?19年上半年恒生综指非金融行业营业总收入和归属普通股净利率同比增速分别为5.9%和4.4%,其同比增速出现了一定幅度的下滑。但如果不考虑上半年人民币贬值带来的汇兑损失,港股整体盈利仍然尚可。

港股整体营收与净利润同比

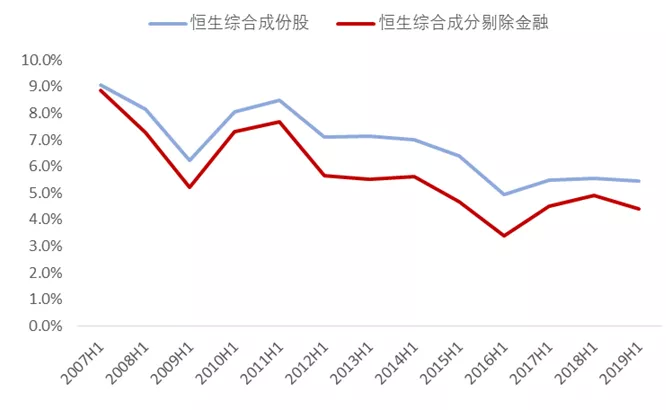

从上半年ROE的角度看,恒生综指和恒生综指非金融行业的ROE分别为5.6%和4.4%,与18年上半年的5.6%和4.9%相比变化不大,恒生综指的ROE维持稳定水平。但这主要是因为今年金融板块的复苏支撑了整体ROE的平稳。

恒生综指和恒生综指非金融行业ROE情况

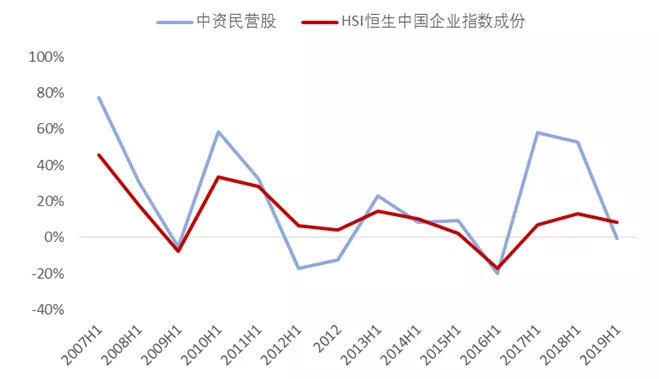

港股中资企业中民企和国企的表现又如何呢?

半年报中可以看到,民企的净利润同比增速由2018上半年的53%转为-0.8%,出现了断崖式的下降。而反观国企,19上半年净利同比增速为8.3%,略微有所下降。一方面,民营企业在信用风险集中爆发的环境下融资成本和难度加大;另一方面,国企多为行业龙头,更加具备抵抗风险的能力。

港股国企和民营净利率同比增速情况

巴菲特说,“现金是氧气,99%的时间你不会注意它,直到它没有了”。

现金对于企业来说,如同氧气一般重要。经过18年的去杠杆,企业是否因为缺氧而窒息了?

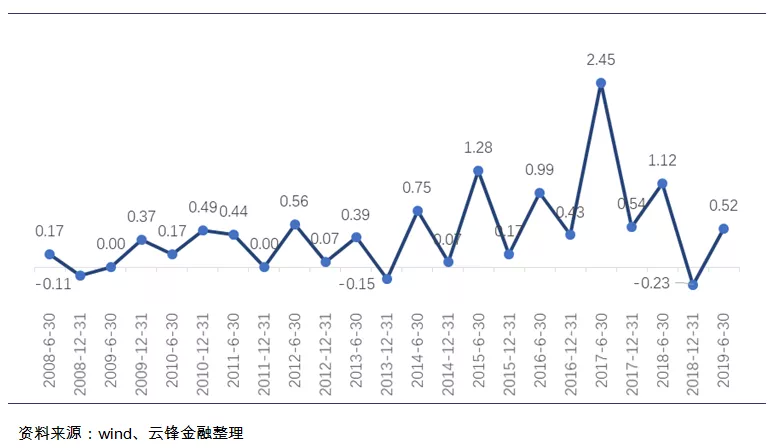

自2017年中期以来,企业筹资活动产生的现金流净额整体呈现大幅下滑趋势,从2017年H1的2.45万亿人民币,大幅下滑至2018年H1的1.12万亿,再进一步减少至2019上半年的0.52万亿,表明港股上市公司的融资环境趋于恶化。

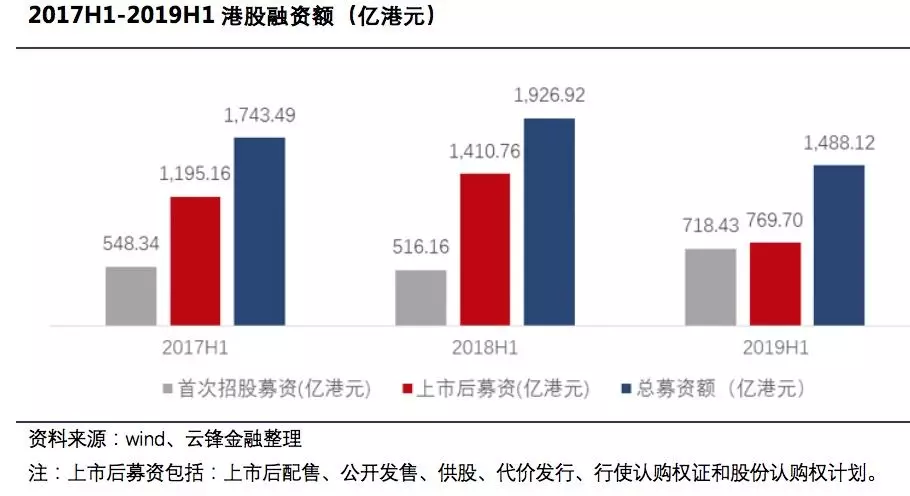

当前港股市场波动加剧,市场资金趋于保守,公司估值承压,赴港IPO和上市后募资难度加剧,以致上市公司不愿过多稀释股权。数据显示,就港股市场上的股权融资渠道来看,2019上半年的股权总募资额为1488亿港元,同比2018上半年减少23%。

筹资活动产生的现金流量净额(万亿人民币)

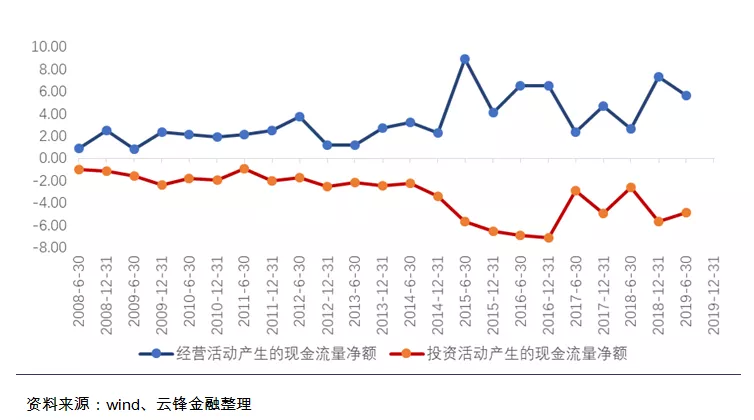

增量现金中,分项现金流同比好转,环比有所恶化。其中2019上半年的经营活动现金流量净额为5.65万亿人民币,投资活动现金流量净额为-4.84万亿人民币,而去年同期营活动现金流量净额仅为2.68万亿人民币,投资活动现金流量净额为-2.61万亿人民币。

由此可知,同比来看,今年上半年,港股上市公司的整体经营业绩相对于去年同期还是有所好转,同时港股上市公司不仅没有缩减投资支出,反而加大。但环比来看,相比于2018年下半年,港股上市公司的经营活动和投资活动还是出现一定程度的收缩,其经营活动现金流净额和投资活动现金流净额分别环比下降了23%和14%。

港股上市公司增量现金流(万亿人民币)

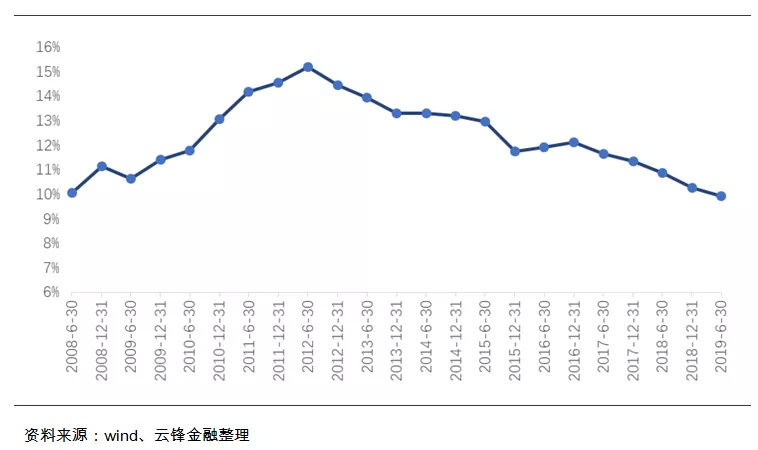

存量现金出现收缩趋势。港股全部上市公司的现金及现金等价物占总资产的比重在过去三年明显下滑,从2017上半年的11.65%,降至2018上半年的10.86%,再进一步下滑至2019上半年的9.91%。

港股全部上市公司现金及现金等价物占总资产比重

2 板块分化

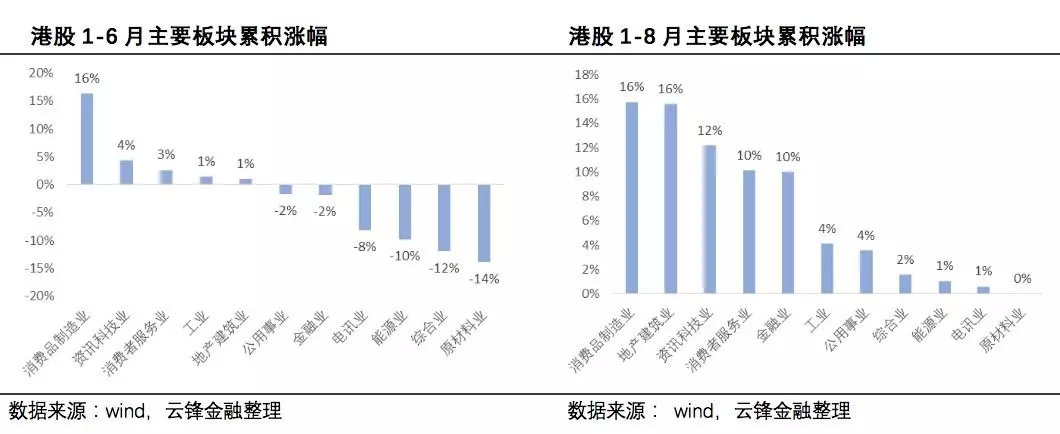

从板块看,港股出现两极分化的局面。

消费品制造板块领涨港股,1-8月份累积涨幅为16%。作为熊市标配的消费板块,随着消费者信心上升,板块呈现出良好的韧性。

表现最差的板块为原材料板块,1-8月累积跌幅高达-14%。自去年去杠杆以及贸易问题反复以来,固定资产投资增速下滑,下游需求疲软,上游库存堆积,拖累上游原材料企业盈利能力。

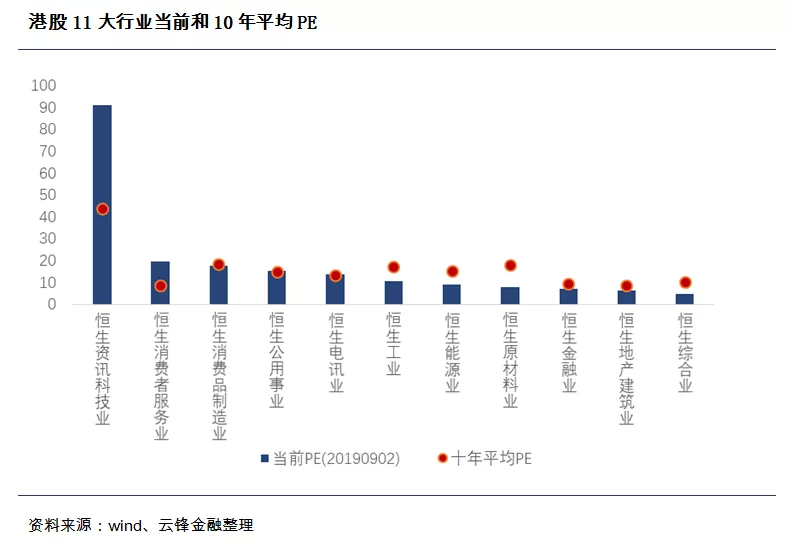

从港股当前估值来看,目前恒生科技资讯业“一枝独秀”,动态PE超过80倍,远超其他10大行业,也远超其过去10年的平均动态PE(43.71倍)。除恒生科技资讯业,其他10大行业的动态PE都低于20,最低的恒生综合业动态PE仅为4.94倍,当前PE不足历史10年平均的50%。

整体来看,恒生11大行业中,其中有7个行业的当前PE都要低于历史10年平均水平;恒生公用事业和恒生电讯业的当前PE与历史10年平均水平持平;仅恒生资讯科技业和恒生消费者服务业的当前PE要远高于10年平均PE。

市场分化的结构性特点,显露无疑。

各行业的PE与十年平均PE的偏离,究竟是因为预期和情绪层面影响了价格(P),还是因为盈利(E)的增加或减少?

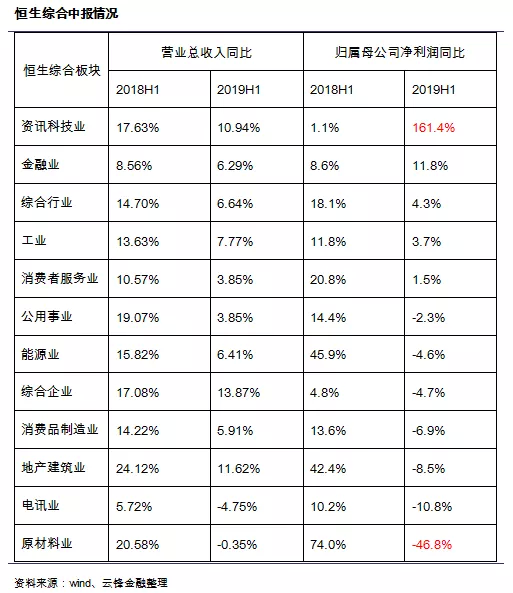

以恒生综合行业指数成分为例,来看看各个行业在19年的表现的话,中期财报也呈现出了一种两极分化的情况。其中资讯科技业的净利润同比增速最高,达到161.4%。原材料业的净利润同比表现最差,同比增速为-46.8%。

再看资讯科技、原材料和消费品制造这三个最突出的行业,哪些因素导致了板块利润增速变动?

(1)资讯科技业:从整体数据来看,归母净利润同比增长161.4%,其增长幅度如此之高,主要是因为美团和中兴通讯两家公司,其在18年中报净利润经调整后分别亏损43亿及11亿,而在19年中报净利润分别为-0.8亿及2亿,同比实现了大幅度的提升。

如果剔除这两家公司的影响,该板块净利润同比增速仅为5%左右,其中腾讯贡献了整个板块60%以上的净利润,净利润同比增速为20%。

虽然说整个资讯科技业上半年的表现也是差强人意,但加速商用的5G风口企业依然表现不俗,例如中报净利润翻倍的中国铁塔。

(2)原材料业:上半年国内外的环境进一步的恶化,导致原材料行业公司,尤其是钢铁公司面临钢铁价格下降,成本端铁矿石价格的快速上涨等严峻行情,其营业利润受到严重的挤压。以马鞍山钢铁、鞍钢股份为代表的原材料企业,19年上半年净利率同比分别下降67%及69%。

此外上海石油化工受到汇率、原材料成本和环保政策等多方面影响,原油加工成本上升,同时国内石化产品新增产能的集中投产使得石化产品的价格下降,导致净利润同比下滑了69%。

短期看,经济有望从被动补库存周期进入主动补库存周期,对原材料板块带来支撑。但长期看,房地产和基建投资拉动经济的方式不可持续,政策支持程度远不如前,将整体削弱对上游原材料的需求。个别受益于新科技与新基建需要的新材料,长期来看是原材料板块中的结构性机会。

(3)消费品制造业:此行业是今年备受关注的一个行业,虽然整体走势较强,但也出现明显的分化行情。其中汽车公司,像广汽集团等汽车公司,都出现了净利润大幅度下滑的情况。这与整体环境恶化、豪华车合资车向中低端拓展挤压了自主品牌的生存空间有密切关系。

反观食品饮料公司,以青岛啤酒、H&H国际控股为代表,净利润同比增长20%及78%。并且在外围环境不确定性提升下,投资者将会更加偏好受宏观影响较小,确定性较高的稳定消费行业。

3 资金分化

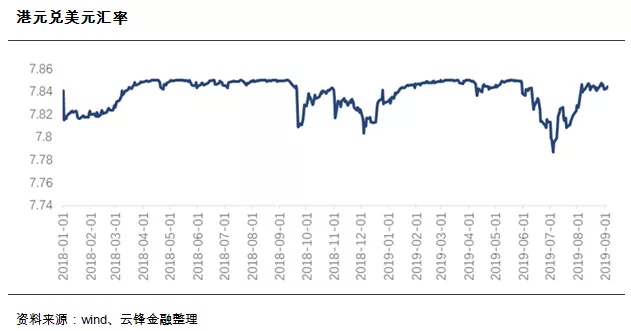

7月开始,一部分资金从香港撤离,导致港元兑美元的汇率一度达到了7.80关口,刷新了17年7月份以来的最高水平。近期的港闹加速了港币兑美元的贬值,并逼近

7.85 附近,港股也随之加速破位下行,今年以来的累积涨幅全部回吐。

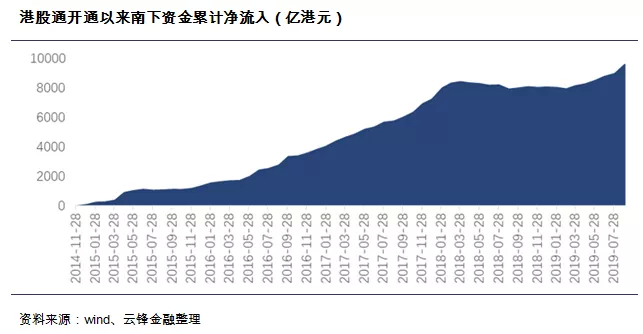

另一边,南下资金不断涌进港股。自港股通开通以后,南下资金的累积净流入净额就在不断的提升,累积净买入已经达到9600亿左右,尤其是在8月份南下资金单月净流入金额达到547亿元,创下近两年的最高水平。

4 结论

总体来看,港股中大型国企对抗风险的能力较强,在经济逆风情况下容易出现强者愈强的马太效应。板块分化下,资讯科技和消费行业的结构性机会凸显,原材料板块短期有望反弹,但更值得关注的是其中的新材料结构性机会。

港股19年整体的中报表现并不十分亮眼,在风险和压力的双重测试下也更能突显出优秀公司的整体实力。目前港股整体估值已经处于历史低估水平,在内外环境不确定的情况下,外资出逃,南下资金持续流入,背后是基于信心还是盈利,依然有待观察。

扫码下载智通APP

扫码下载智通APP