中国飞机租赁 (01848):轻资产模式助力外延成长,预计未来三年收入加速增长

本文来自微信公众号“中泰金融国际”。

191H中期业绩概要:

公司20191H营业收入16.75亿港元,同比+3.9%,期内溢利3.12亿元,同比+1.5%,略逊于预期;基本每股盈利0.46元,同比+1.5%,每股中期股息0.23元,派息比率50%,同比+4.5%;负债比率82.4%,同比+0.5%。

中泰评论:

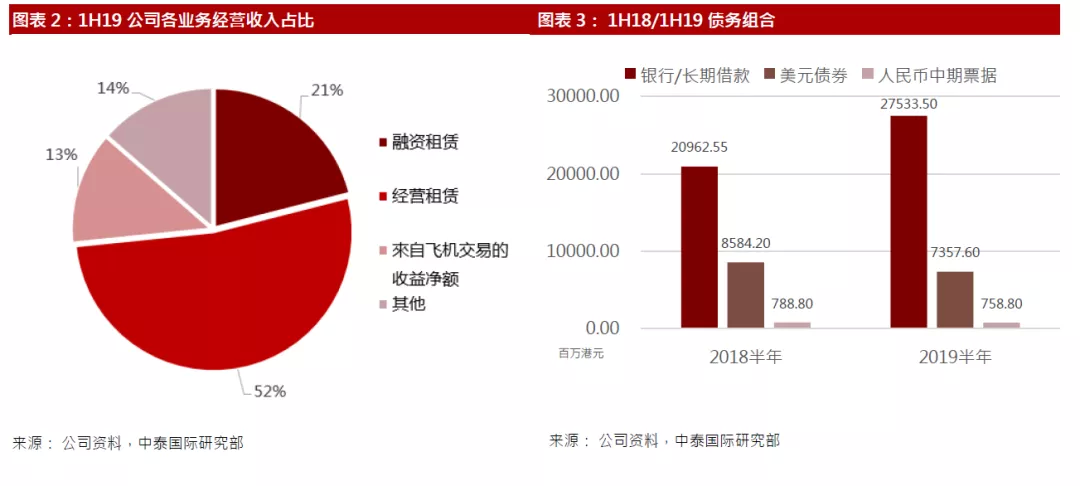

机队扩张继续推进,租赁收入增速略有放缓。公司上半年有6架飞机缴付延迟(3架波音737、3架空客)融资租赁收入因机队规模缩减至61架收入至3.52亿元,同比-18.5%,经营租赁收入因经营项下机队规模增1架至53架,收入达87.7亿元,同比+20.2%,飞机交易及贸易收入因出售5架飞机至2.18亿元,同比-10.2%(去年处置6架),下半年预计出售12架。整体租赁收益同比微增5.8%。截至19年6月底,机队规模增至137架飞机,其中115架为公司自有。目前机队平均机龄4.1年,平均剩余租赁期7.8年,飞机出租率保持在99%。

财务成本稳定191H利息开支有所上升2.5%至7.15亿元,管理层表示随着下半年美联储降息,融资成本会略降。8月28日公司完成8亿人民币境内中期票据发行,票面利率4.93%,有助缓解现金流压力。

轻资产模式助力公司外延成长。随着 CAG(国际飞机租赁投资平台,持股20%)和 ARI(国际飞机再循环)运营有序推进,公司始终聚焦轻资产运营模式,持续推进收入结构多样化,今年上半年已向CAG和ARI各出售了1、4架飞机,CAG已有利润贡献,ARI年内飞机维修业务投入运营,公司截止到2023年机队订单已到364架(227架新订单中A320占127架、波音B737占100架),预计未来三年收入增长会加速度。

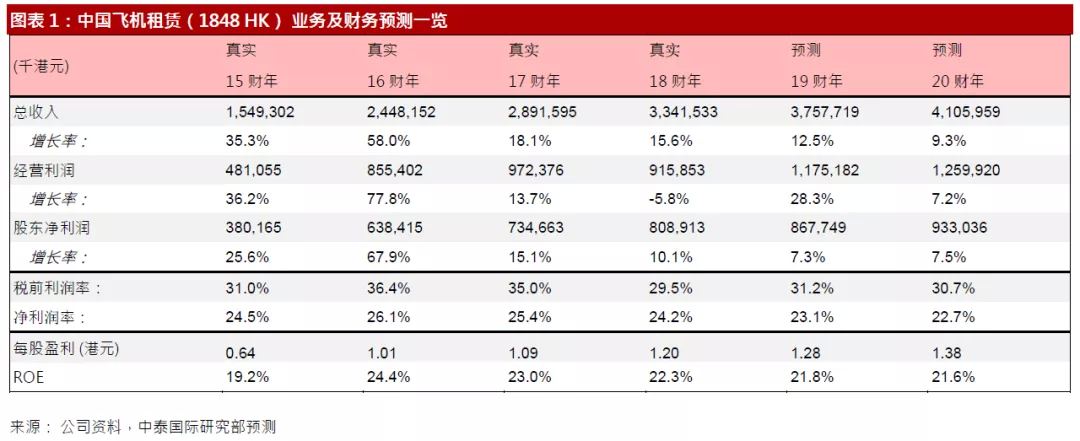

管理层表示,经过两年的调整经营结构,公司轻资产运营多元化发展,撬动资金快速流转,资产退出和出表均比传统租赁公司有优势,资产管理和交易能力也能支撑公司快速扩张。根据1H19业绩,我们轻微下调公司2019/20财年净利润0.3%/1.4%至8.7/9.3亿港元,每股盈利1.28/1.38港元,ROE21.8%/21.6%。综合公司的增长势头,以及未来收入预期,因此我们维持 “增持”评级,目标价9.62港元。

风险因素:汇率波动风险;全球经济下行,融资成本上升风险;埃航空难对航空业的投资情绪产生略微影响。

历史建议和目标价

扫码下载智通APP

扫码下载智通APP