复星医药(02196)产业布局优势强化,由仿转创趋势渐显

本文来自微信公众号“医心医意要健康”。

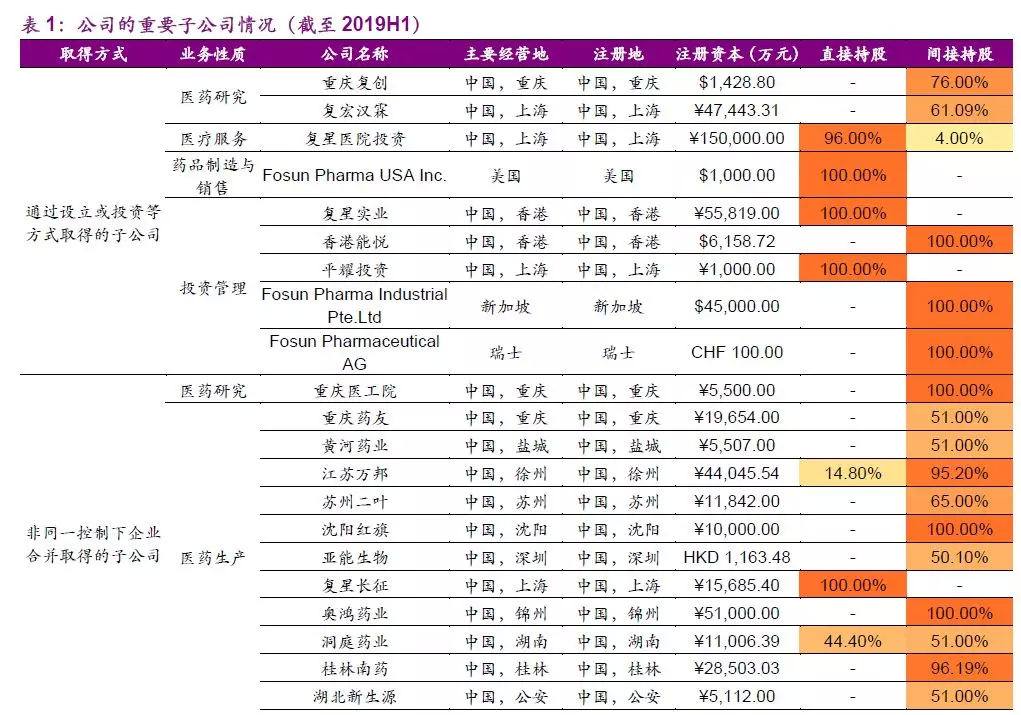

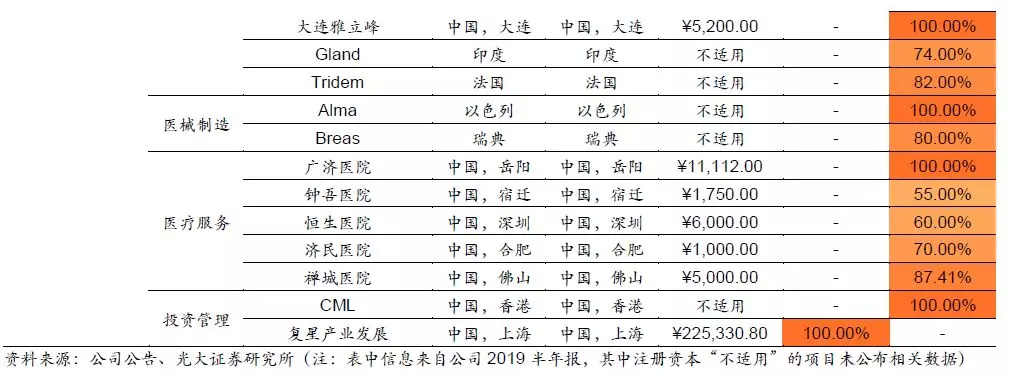

复星医药(02196)布局了制药、医疗服务、器械与医疗诊断三大业务板块;2019H1实现收入141.73亿元(+19.5%),归母净利润15.16亿元(-2.8%);扣非归母净利润11.68亿元(-2.8%);经营性净现金流14.50亿元(+13.4%)。

◆制药业务:由仿转创稳步推进,布局拓展优势强化。制药板块收入108.95亿元(+21.7%),利润12.32亿元(+22.6%),整体保持稳健较快增长。各子公司均获得重要进展:1)复宏汉霖获准港股上市,其利妥昔单抗首家获批上市、曲妥珠单抗首家申报生产,阿达木单抗纳入优先审评;2)江苏万邦营收24.97亿元(+34.4%),非布司他片、匹伐他汀钙片销量同比+117.4%、+115.9%,下属凯茂生物两项新药推进临床;3)奥鸿药业营收12.43亿元(+86.4%),期间受让力思特制药及两个在研产品,强化围手术期布局;4)重庆药友营收31.33亿元(+27.3%),头孢美唑钠系列高增长,期间受让GSK苏州,强化抗病毒优势;4)复创与弘创均有创新药推进美国临床。

◆服务与器械:阶段性原因拖累增速,长期产业布局向好。服务实现收入14.60亿元(+21.6%),利润1.01亿元(-24.5%),主要受到新建医院前期亏损的影响,拟转让和睦家股权,预计将贡献收益约 16.47 亿元,合作共建锦州二院拓展骨科布局;器械与诊断收入17.97亿元(+6.5%),利润2.30亿元(-8.8%)。主要系达芬奇手术机器人装机量和Breas新产品上市进度不及预期,其他产品进展顺利。

◆估值与评级

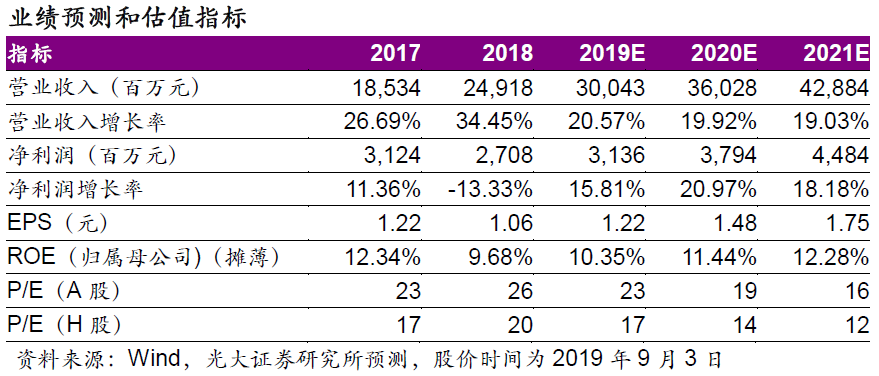

公司覆盖医药健康全产业链,业务板块间具协同潜力,且布局多个创新型平台,随着各创新平台逐步落地,有望逐步实现创新驱动转型。预测19~21年EPS为1.22/1.48/1.75元,同比增长16/21/18%,A股现价对应19~21年PE为23/19/16倍,给予19年28倍PE,对应目标价34.16元,首次覆盖,给予“买入”评级;H股现价对应19~21年PE为17/14/12倍,给予19年22倍PE,对应目标价为29.32港元,首次覆盖,给予“买入”评级。

◆风险提示:

药品降价超预期;研发进度不达预期;投资收益低于预期。

整体经营:收入稳健增长,利润受服务、器械和研发影响小幅下滑

公司2019H1实现营收141.73亿元,同比+19.5%;归母净利润15.16亿元,同比-2.8%。Q1/Q2单季度营收67.30/74.43亿元,同比+18/+21%;归母净利7.12/8.04亿元,同比+1/-6%。Q2利润负增长主要是服务、器械板块有一定拖累,同时研发支出费用化比例上升也有一定影响。

公司业务主要由制药、医疗服务、器械和诊断三大板块构成:

药品制造与研发业务:实现营收109亿元(同比+22%,占比77%),毛利73亿元(同比+26%,占比85%);

医疗服务:实现营收15亿元(同比+22%,占比10%),毛利4亿元(同比+16%,占比4%);

医疗器械与医学诊断:实现营收18亿元(同比+6%,占比13%),毛利9亿元(同比+10%,占比11%)

2019H1,公司研发支出13.51亿元,同比+13.7%,占营收比例为9.5%(去年同期10.0%);其中费用化8.49亿元,同比+19.8%,略快于收入增速,资本化5.02亿元,费用化比例为62.9%(去年同期59.7%),费用化比例呈现上升趋势。研发投入水平持续增长,且费用化比例上升,对公司利润端增速有一定影响。

制药业务:由仿转创稳步推进,布局拓展优势强化

2.1、经营情况:中枢神经领域增速最快,抗肿瘤结构明显改善

2019H1,公司药品制造与研发业务实现营收108.95亿元,同比+21.65%;利润 12.32亿元,同比+ 22.59%。

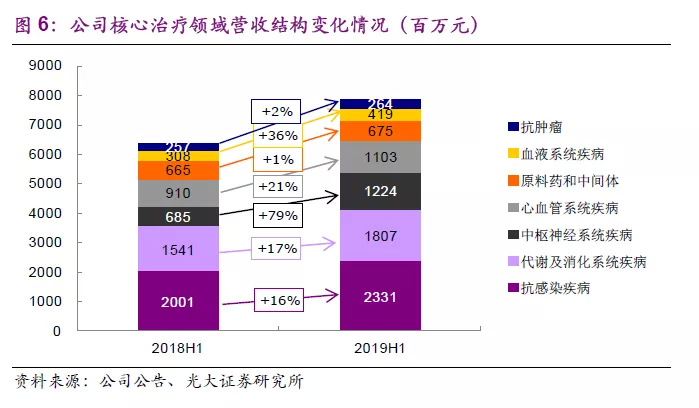

上半年,非布司他片(优立通)、匹伐他汀钙片(邦之)、富马酸喹硫平片(启维)的销量同比增长分别为117.4%、115.9%、30.7%。利妥昔单抗注射液(汉利康)成为中国第一个获批上市的生物类似药,2019年5月中旬开始销售并快速得到市场认可。分各治疗领域看:

抗感染疾病治疗领域:收入23.31亿元,同比+16.45%;毛利率72.45%(较上年同期-0.46 pp)。主要系由于达托霉素、注射用头孢美唑钠系列(先锋美他醇)、哌拉西林钠舒巴坦钠(强舒西林)、注射用头孢米诺钠(美士灵)等产品销售增长所致。

代谢及消化系统疾病治疗领域:收入18.07亿元,同比+17.22%;毛利率83.88%(较上年同期+1.86 pp)。主要系由于非布司他片(优立通)、阿法骨化醇片(立庆)及硫辛酸注射液(凡可佳)的销售增长所致。

中枢神经系统疾病治疗领域:收入12.24亿元,同比+78.80%;毛利率95.27%(较上年同期+1.87 pp)。主要系由于草酸艾司西酞普兰片(启程)、富马酸喹硫平片(启维)销量增长及小牛血清去蛋白注射液(奥德金)的销量较同期恢复所致。

心血管系统疾病治疗领域:收入11.03亿元,同比+21.14%;毛利率64.11%(较上年同期-6.22 pp)。主要系依诺肝素注射液及其他肝素系列制剂、匹伐他汀钙片(邦之)、环磷腺苷葡胺注射液(心先安)销售收入增长及注射用前列地尔干乳剂(优帝尔)销量下降的净影响;毛利率下降主要系该治疗领域产品结构变化所致。

原料药和中间体:收入6.75亿元,同比+1.40%;毛利率28.90%(较上年同期+1.28 pp)。核心产品包括氨基酸系列、氨甲环酸、盐酸克林霉素、盐酸左旋咪唑。

血液系统疾病治疗领域:收入4.19亿元,同比+35.80%;毛利率95.11%(较上年同期+1.56 pp)。主要系注射用白眉蛇毒血凝酶(邦亭)的销量增长所致。

抗肿瘤疾病治疗领域:收入2.64亿元,同比+2.47%;毛利73.72%(较上年同期+4.66 pp)。毛利率上升主要系产品结构调整,高毛利率产品收入占比上升所致。

2.2、复宏汉霖:获准港股上市,重磅单抗类似药进度领先

2019年7月,公司公告收到证监会批复,核准复宏汉霖新发行不超过96,282,002股境外上市外资股,每股面值人民币1元,全部为普通股。完成发行后,复宏汉霖可到香港联交所主板上市,Henlius Biopharmaceuticals Inc.等13名复宏汉霖股东持有的合计94,366,741股存量股份转为境外上市外资股,可在联交所主板流通。

产品方面,复宏汉霖多个类似药获得新进展,利妥昔单抗获批上市、曲妥珠单抗提交上市申请,进度均为国内领先,阿达木单抗提交上市申请进入第一梯队,后续有多个单抗类似药、改良型或创新型单抗处于临床阶段,靶点和适应症布局丰富,整体进度国内领先。

2.2.1、利妥昔单抗类似药:首家获批上市

公司研发的利妥昔单抗类似药(汉利康)于2019年2月22日获NMPA批准上市申请,成为国内首个获批的生物类似药,主要用于非霍奇金淋巴瘤的治疗。

利妥昔单抗是由Genentech公司原研并由FDA批准的第一个用于治疗癌症的靶向CD20的单克隆抗体。汉利康是国内首家以利妥昔单抗为参照药、按照生物类似药途径研发和申报生产的产品。国家药监局将本品纳入优先审评审批程序,在技术审评的同时,同步启动生产现场检查和检验工作,加快了本品上市速度。

国产抗CD20的抗体药目前获批上市的仅有汉利康,其他CD20在研厂家包括已经报产的信达生物,处于III期临床的神州细胞、海正药业、嘉和生物、正大天晴、华兰基因、上海所。预计未来一年内汉利康仍将是市场上唯一的国产抗CD20抗体药,竞争格局极为优良。除淋巴瘤适应症外,汉利康也在2018年6月开展了类风湿性关节炎的III期临床,获批上市后将进一步拓宽产品的市场空间,与其他仅有肿瘤适应症的国产CD20药物形成差异化竞争。

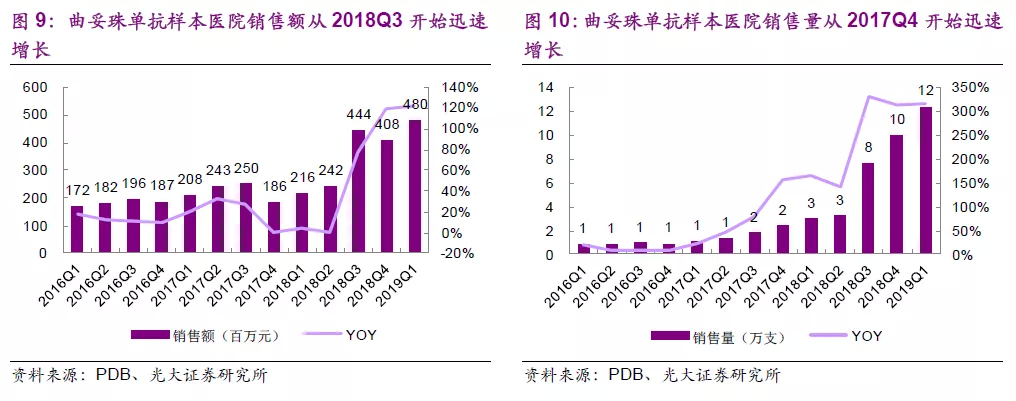

原研利妥昔单抗于2017年7月通过谈判进入国家医保,打开品种放量空间,其中100mg规格在2017Q4~2018Q3的PDB样本医院销售量增速达到155%/140%/111%/127%,药品可及性大幅提升。

2019年8月利妥昔单抗进入新版国家医保目录,并不再限制医保支付标准。

截至2019年8月,汉利康的最低中标价为1398.00元/支/100mg,美罗华的最低中标价为2294.44元/支/100mg。若假设患者体表面积为1.7m2,使用8个疗程(即医保报销范围),报销比例为80%,则使用美罗华的患者需自付2.20万元,而使用汉利康的患者则需自付1.34万元,仅为原研药的61%。

由于公司的类似药经过严格的临床前和临床试验论证,疗效、安全性各方面与原研药高度相似,因此更有竞争力的价格有助于公司迅速取得利妥昔单抗的市场份额。

2.2.2、曲妥珠单抗类似药:首家申报生产

公司的曲妥珠单抗于2019年4月向NMPA申报生产(受理号:CXSS1900021 国),并于2019年7月公告纳入优先审评,有望在2020年上半年获批上市成为中国首个曲妥珠单抗类似药;并于2019年6月向欧盟EMA提交上市申请,成为国内首个在欧盟报产的单抗类似药。

原研曲妥珠单抗于2017年7月通过谈判进入国家医保目录,限以下情况方可支付:1)HER2阳性的乳腺癌手术后患者,支付不超过12个月。2)HER2阳性的转移性乳腺癌。3)HER2阳性的晚期转移性胃癌。医保支付标准:7600元(440mg(20ml)/瓶)。

PDB样本医院数据显示,曲妥珠单抗销售量从2017Q4开始迅速增长,从2017Q4~2018Q4销量增速均在100%以上;销售额从2018Q3开始快速增长,2018Q3~2019Q1的销售额增速分别为43%/67%/55%。

在现行医保支付标准下,HER2阳性乳腺癌手术后患者进行辅助治疗,假设患者体重为60kg,则总治疗费用为12.92万元,假设按照80%的报销比例,则患者仍需自付2.58万元。

复宏汉霖的曲妥珠单抗类似药上市之后,预计将进一步降低患者的支出,提升用药可及性。

2.2.3、阿达木单抗类似药:第一梯队报产

2019年1月,公司的阿达木单抗类似药提交上市申请并获得受理(受理号:CXSS1900001国),并于4月纳入优先审评。该产品靶点为TNF-α,主要适用于斑块状银屑病、类风湿性关节炎的治疗。

公司是国内第四个递交阿达木单抗类似药上市申请的公司,预计有望在2020年上半年获批上市,成为公司新的增长驱动力。

阿达木单抗虽然是全球销售额最高的药物,但是在国内市场却始终表现不佳,主要原因是定价高昂,且未被医保覆盖,限制了产品放量。而重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白则由于国产药品上市后更加低廉的定价和纳入17版国家医保目录,充分解决了药品可及性,从2017Q3开始快速增长。

未来各家阿达木单抗类似药上市后,将促进该品种价格的降低,大大提升用药可及性,从而打开品种放量空间。

2.2.4、投资扩产,进一步提升产能水平

复宏汉霖现有上海生产基地拥有13000L(6×2000L+2×500L)产能,采用高效的一次性生产技术。

2019 年 4 月 9 日,公司董事会审议同意复宏汉霖投资不超过人民币 10亿元于上海市松江区建设“复宏汉霖生物医药产业化基地(二)”一期项目第一阶段。复宏汉霖将以自筹资金支付本次建设项目所涉款项。项目计划用地面积约200亩,周期拟为3年。

该基地建成后,将进一步增强复宏汉霖的抗体药生产能力,预计松江基地投入运营后能够支持全球的商业需求。

2.3、江苏万邦:核心品种高增长,新品推进临床

控股子公司江苏万邦2019H1营收24.97亿元(+34.4%),营业利润3.79亿元(+52.0%),净利润3.20亿元(+59.0%)。主要产品为优立通(非布司他片)、怡宝(注射用重组人促红素(CHO细胞))、西黄胶囊、万苏平(格列美脲片)、肝素钠系列等。19H1业绩高增长主要驱动力为非布司他片(优立通)、匹伐他汀钙片(邦之)的销量同比增长分别为117.4%、115.9%。

2.3.1、凯茂生物:两项新药推进临床

2019年7月,公司公告,万邦下属子公司凯茂生物的重组人促红素-HyFc融合蛋白注射液用于治疗肾性贫血获批临床,预计将于近期开展临床I期试验,截至2019年6月,公司对该新药累计研发投入4705万元。

2019年3月,凯茂生物首次公示多西他赛聚合物胶束治疗HER2-复发转移性乳腺癌的I期临床试验方案,未来将稳步推进后续临床试验和注册申报工作。

重组人促红素和多西他赛均临床上常用的品种,市场竞争激烈,若凯茂生物两项新产品的临床数据相比传统产品有明显优势,则有望杀出重围,获得可观的市场份额。

2.4、奥鸿药业:围手术期布局延伸,强化科室优势

控股子公司奥鸿药业2019H1实现营收12.43亿元(+86.4%),营业利润1.86亿元(+56.5%),净利润1.63亿元(+17.6%)。主要产品为奥德金(小牛血清去蛋白注射液)、邦亭(注射用白眉蛇毒血凝酶)等产品。

2.4.1、受让力思特制药,强化围手术期产品线优势

2019年6月,公司公告奥鸿药业(1)以不超过人民币5.90亿元参与国投高新出让力思特制药54,752,825股股份的公开挂牌竞购、(2)以人民币1.57亿元通过协议受让力思特集团以及黄绍渊先生等7名自然人合计持有的力思特制药15,808,417股股份;其中,协议转让须以奥鸿药业与国投高新就挂牌转让签署相应《产权交易合同》、且收到上海产交所出具的奥鸿药业获得目标公司54,752,825股股份(约占总股本的75.9085%)的相应交易凭证为前提。

本次交易完成后,公司将合计持有力思特制药约97.8251%的股权,力思特制药将纳入合并报表范围。

经大华会计事务所审计,截至2018年12月31日,力思特制药的总资产约为人民币34,993万元,所有者权益约为人民币28,384万元,负债总额约为人民币6,609万元;2018年度,力思特制药实现主营业务收入约人民币24,060万元,实现净利润约人民币4,206万元。

力思特制药主要产品为盐酸戊乙奎醚注射液(长托宁);2018年,该产品实现销售收入约人民币2.1亿元,约占力思特制药同期销售收入的88%。盐酸戊乙奎醚注射液(长托宁)为选择性抗胆碱药,可用于麻醉前给药以抑制唾液腺和气道腺体分泌,以及有机磷毒物(农药)中毒急救治疗和中毒后期或胆碱酯酶(ChE)老化后维持阿托品化。该产品为化学药品1类新药,已被列入《国家医保目录(2019版)》、《国家基本药物目录(2018版)》及《中国上市药品目录集》。

长托宁主要用于手术麻醉术前用药,与奥鸿药业现有产品的主要应用科室具有较好的协同性,交易完成后,将进一步强化奥鸿药业的围手术期领域的产品线。

2.4.2、受让霍尔果斯邀月两个在研产品,布局未来新品种

2019年6月,公司公告奥鸿药业拟以人民币8499万元受让霍尔果斯邀月的在研品种“甲氧依托咪酯盐酸盐及注射用甲氧依托咪酯盐酸盐”(ET-26)(8199万元)及“盐酸喷他佐辛酯”(300万元)的知识产权及其他相关权利。本次交易以奥鸿药业已持有力思特制药超过 95%的股份并取得相关持股凭证等达成为先决条件。

(1)ET-26

ET-26是咪唑类短效静脉全身麻醉药,其分子结构与依托咪酯相似,仅针对依托咪酯的酯侧链进行修饰,保留了依托咪酯的优点(起效迅速、恢复迅速、治疗指数大、循环稳定、对呼吸系统影响小),相对于依托咪酯对肾上腺皮质抑制作用较轻,兼具依托咪酯和丙泊酚的优点。ET-26适用于全身麻醉的诱导,也可用于短小外科手术及诊断性检查时的镇静或用于重症监护患者的镇静。ET-26所涉的“含有醚侧链的N-取代咪唑羧酸脂手性化合物、制备方法和用途”已取得国家知识产权局颁发的发明专利证书。

全麻药是临床手术刚需药物,近年来保持稳定增长,2012~2018年样本医院销售额CAGR=8%,2018年销售额达到22亿元,若放大2~3倍可估算全国市场规模约为44~66亿元。目前市场份额前两位的全麻药是丙泊酚与七氟烷。

2019年8月,公司公告注射用甲氧依托咪酯盐酸盐获国家药监局临床试验默示许可,并于近期条件具备后于中国境内(不包括港澳台地区)开展I期临床试验。

(2)盐酸喷他佐辛酯

喷他佐辛是苯并吗啡烷的衍生物,对阿片受体兼有混合性的激动和拮抗作用,主要激动阿片κ受体,较大剂量时可激动σ受体,对μ受体具有部分激动或较弱的拮抗作用。对喷他佐辛进行结构改造后形成的喷他佐辛酯,能降低盐酸喷他佐辛的首过效应,显著升高喷他佐辛的血药浓度,提高生物利用度。盐酸喷他佐辛酯适用于各种疼痛,也可用手术前或麻醉前给药。

近年来镇痛药市场保持稳健较快增长, 2012~2018年样本医院销售额CAGR=21%,2018年销售额达到43亿元。2019Q1喷他佐辛的市占率为5%,是第六大镇痛药品种。

2.5、重庆药友:业绩稳健高增长,受让GSK苏州强化抗病毒领域

控股子公司重庆药友19H1实现营收31.33亿元(+27.3%),营业利润4.83亿元(+43.0%),净利润4.06亿元(+39.5%)。重庆药友主要产品为阿拓莫兰(谷胱甘肽)、优帝尔(注射用前列地尔干乳剂)、沙多利卡(注射用炎琥宁)、悉畅和先锋美他醇(注射用头孢美唑钠)等。19H1业绩增长主要系头孢美唑钠系列增长拉动,注射用前列地尔干乳及销量有所下降。

2.5.1、受让GSK苏州,强化抗病毒领域

2019年7月,公司公告,重庆药友拟以不超过人民币2.5亿元受让葛兰素史克制药(苏州)有限公司100%股权;如股权转让完成,公司将持有GSK苏州用于治疗慢性乙型肝炎的拉米夫定片(规格:0.1g)的药品注册批件及其生产设施的生产许可证、GMP证书等。

经Deloitte Touche TohmatsuCertified Public Accountants LLP审计,截至2018年12月31日,GSK苏州的总资产为人民币16.51亿元,所有者权益为人民币13.70亿元,负债总额为人民币2.81亿元;2018年度,目标公司实现主营业务收入人民币6.56亿元,实现净利润人民币7398万元,其中拉米夫定片与中国境内销售额约为人民币4.22亿元。

拉米夫定片主要应用于抗病毒领域,对乙肝病毒具有较强的抑制作用,与重庆药友现有产品治疗领域具有较强协同性。有关生产设施的取得将有利于进一步扩充公司在华东地区的药品制造设施、提升药品生产能力。股权转让完成后,GSK苏州将纳入合并报表范围。

2.6、复创医药:Fast-Follow型小分子创新药平台,CDK4/6抑制剂开展美国临床

复创是公司旗下的Fast-Follow式小分子创新药平台,将传统药物化学工艺与“基于结构基团的药物设计”的现代技术结合,凭借丰富的专业知识和经验,快速地创建风险分散型的候选药物管线组合,其研发特点为:

主要专注于经临床验证的靶点和已知药效团的可药用化学结构

发掘并利用全球人才和资源,构建高效、快速及低成本的全球运营体系

寻求后期临床阶段的合作伙伴以平衡发展风险和成本2019年1月,公司公告复创医药收到美国FDA关于同意FCN-437c用于实体瘤治疗进行临床试验的函(编号:IND137110)。

FCN-437是复创自主开发的新型且具有口服活性的第二代细胞周期依赖性激酶4或6(CDK4/6)抑制剂。与已上市的CDK4/6抑制剂相比,FCN-437显示出更高的体内外活性以及靶向CDK4/6的选择抑制活性。FCN-437在临床前药理学模型中表现出广谱的抗肿瘤活性、良好的物理化学和药代动力学性质,在非临床研究中发现毒性作用也有所改善。特别值得注意的是,FCN-437能穿透血脑屏障,可为脑转移肿瘤患者提供新的治疗机会。

美国临床首例受试者于2019年6月25日在South Texas Accelerated Research Therapeutics (START)癌症治疗中心入组并开始用药。START位于美国德克萨斯州圣安东尼奥市,是目前全球最大的抗癌药物一期临床研究中心之一。

同时,复创已于2018年1月获得NMPA批准用于治疗实体瘤的FCN-437 IND申请。中国的一期临床试验正在同步开展。

复创医药拥有丰富的临床和临床前研发管线,其中进展最快的DPP-4抑制剂已经推进至II/III期临床试验,预计未来将逐步注册申报、获批上市,成为公司制药板块的重要创新驱动力。

2.7、复星弘创:First-in-Class型小分子创新药平台,乳腺癌新药获得FDA快速通道审评

复星弘创成立于2017年,其定位是专注于拥有自主知识产权的新靶点、新机制、新结构类的原创性化学药物研发,并致力于成为全球生物医药研发领域有高价值和竞争力的研发公司。

2019年6月,公司公告复星弘创收到美国FDA关于ORIN1001用于治疗复发性、难治性、转移性乳腺癌(包括三阴乳腺癌)获得Fast Track Development Program(即快速通道审评)认证的函(编号:IND139361)。

ORIN1001为弘创自主研发的具有新酶型靶点、新作用机制和新化学结构类型的首创(First-in-Class)小分子药物,用于治疗晚期实体瘤,其第一个探索中的适应症为复发性、难治性、转移性乳腺癌。截至2019年5月,该项目已投入4547万元,目前该新药在美国处于I期临床(NCT03950570),首例受试者已于2019年5月25日入组。

医疗服务:战略调整,强化区域和重点专科布局

2019H1,公司医疗服务板块实现收入14.60亿元,同比+21.56%;利润1.01亿元,同比-24.47%。

截至2019H1,公司控股医疗机构包括禅城医院、恒生医院、钟吾医院、温州老年病医院、广济医院、济民医院、武汉济和医院、珠海禅诚、淮安兴淮医院及宿迁市康复医院等,控股医疗机构核定床位4328张,平均每张床位贡献收入34万元(去年同期为31万元/床位),单位床位创收能力提升趋势明显。净利润同比减少主要是部分新建和新开业医院仍处在拓展期前期亏损、经营成本上升、去年同期资产处置收益等影响所致。未来随着运营改善,服务板块利润端有望恢复增速。

未来公司将持续推进医疗机构的专科建设布局、内部整合及外延扩张打造区域性医疗中心和大健康产业链,持续提升业务规模和盈利能力。截至2019H1,公司已初步形成沿海发达城市高端医疗、二三线城市专科和综合医院相结合的医疗服务战略布局以及省、市、区三级重点学科规划及专科医院和第三方诊断的产业布局。

3.1、禅城医院增速恢复

2019H1禅城医院实现收入7.76亿元,同比+23.5%,净利润0.94亿元,同比+7.5%,净利润率12.2%,增速恢复稳健增长。

禅城医院进一步发挥在华南地区的医疗优势和辐射示范作用,以其医疗资源为基础打造的健康蜂巢示范项目将协同恒生医院及珠海禅诚,为公司在华南的医疗服务战略布局及沿海发达城市及地区的业务的拓展发挥重要作用。

3.2、转让和睦家股权,优化财务结构

2019年7月,公司公告NF UnicornAcquisition L.P.及其控股股东New FrontierCorporation拟收购“和睦家”医院和诊所。公司的控股子公司复星实业拟向NF转让所持有的全部Healthy HarmonyHoldings, L.P.(其主要资产即为“和睦家”医院和诊所)有限合伙权益及HHH管理事务合伙人Healthy Harmony GP, Inc.的股份。转让对价合计约为52,315万美元。本次转让对价中,约42,915万美元将由NF以现金向复星实业支付、其余9,400万美元将用于复星实业认购NFC新增发行的940万股股份。

如本次交易完成,预计将为公司贡献收益人民币约16.47亿元(扣除企业所得税前、未经审计),实际收益贡献以审计结果为准。本次交易所获款项将用于补充本集团运营资金及归还带息债务,本次交易将有利于优化本集团财务结构,利好公司业绩。

3.3、合作共建锦州二院,拓展骨科医疗布局

2019年4月,复星医院投资与锦州市政府签订《合作共建锦州市第二医院框架协议》,就锦州市第二医院的建设和发展达成合作意向。复星医院投资以现金出资,占合资公司不低于51%股权;锦州市政府或其指定方以标的医院现有全部资产(包括有形资产和无形资产)及新院区国有土地使用权(其价值应由双方认可的中介机构评估、并经双方共同认可)作价出资,占合资公司的股权比例不高于49%。

锦州市现有医院114家,其中:三级甲等医院5家、三级专科医院4家。锦州二院是市政府批准成立的事业单位,由锦州市卫健委举办,集医疗、教学、科研、预防和创伤急救于一体,以骨科、肛肠治疗为主,综合科系基本配套的国家三级综合性医院。锦州二院核定床位501张,设16个门诊科系诊室、28个临床科室、8个医技科室及4个分院,并附设骨科医院、肛肠医院、甲状腺诊治中心、疝病治疗中心四个专科诊治中心。

根据锦州二院管理层报表(未经审计),截至2018年12月31日,锦州二院总资产为人民币1.07亿元,所有者权益约为人民币-180万元,负债总额约为人民币1.09亿元;2018年度,锦州二院实现医疗收入约人民币1.21亿元,实现当期结余约人民币-497万元。

该次合作对公司2019年营收、净利润不会构成重大影响,未来有利于结合双方资源优势,共建国内一流、与国际接轨的辽西地区骨科医疗特色现代化三甲医院。

器械与诊断:达芬奇手术机器人与Breas新产品低于预期,其他产品进展顺利

2019H1,医疗器械与医学诊断业务实现收入17.97亿元,同比+6.45%;利润2.30亿元,同比-8.78%。净利润同比减少主要是由于:

(1) 合资公司直观复星尚处于前期投入阶段,随着业务拓展经营亏损有所扩大;“达芬奇手术机器人”虽手术量继续保持快速增长,于中国大陆及香港地区手术量同比增长达到16%,但2019年上半年的装机量不及预期;

(2) Breas新产品于2019年上半年上市,比预期有所延迟。

板块内其他进展包括:

2019H1,Sisram(复锐医疗科技)实现营业收入8543.20万美元,同比+9.31%,净利润1386.50万美元,同比+23.20%。4个产品通过欧盟CE认证,推出了Soprano Titanium(激光脱毛平台)及Colibri(用于非手术眼睑形成术及去皱)两款新产品。

HPV诊断试剂和T-SPOT试剂盒的营收同比快速增长;

自主研发的全自动化学发光仪器平台已上市销售,相关配套试剂逐步完善,部分试剂进入注册评审阶段;

诊断产品glycotest(肝癌诊断)和印迹基因产品(甲状腺癌诊断)开始产品转化。

医药分销和零售:国控业绩稳健增长,器械分销表现突出

公司参股的国药控股继续加速行业整合,扩大医药分销及零售网络建设,积极把握医疗器械行业高速发展的机遇,大力发展器械分销业务。2019H1,国药控股实现收入2017亿元、净利润50亿元、归属净利润30亿元,同比(上年同期数经重述后)+23.36%、+13.08%、+6.33%。

医药分销:国药控股持续加大力度推进一体化运营,规划物流网络资源,推进物流体系建设与优化,提升内部供应链效益。分销业务收入1647亿元,同比+22.22%。

医药零售:截至2019H1,国药控股零售网络覆盖全国30个省、直辖市和自治区,零售药房总数达5602家,规模继续保持行业领先。2019H1,零售业务收入88亿元,同比+24.51%。

医疗器械分销:国药控股积极把握医疗器械行业快速发展的大好机遇,大力发展医疗器械分销业务。2019H1,医疗器械收入290亿元,同比+35.96%。

国药控股的大股东——国药产业投资(公司的联营企业)2019H1贡献权益法下投资损益7.73亿元,同比+3.2%,保持稳定增长。

盈利预测与估值

6.1、盈利预测

关键假设:

1)制药板块

a) 重庆药友:前列地尔受到重点监控合理用药目录和新医保目录的影响增速承压,我们保守估计,19~21年收入增速分别为12.5/10.6/7.0%;

b) 江苏万邦:非布司他和匹伐他汀高增长,预期带动19~21年整体收入增速为43.8/30.8/26.8%;

c) 奥鸿药业:小牛血清去蛋白受到重点监控合理用药目录和新医保目录的影响,拖累收入增长,预计19~21年整体收入增速8.7/-9.6/-3.9%;

d) Gland:注射剂国际化业务景气度较高,预计19~21年收入维持稳健高增长,为40.0/35.0/30.0%;

e) 复宏汉霖:考虑到单抗类似药的临床旺盛需求,预计利妥昔单抗上市首年(2019年)实现5亿销售额,叠加后续的曲妥珠单抗和阿达木单抗,预计20~21年整体收入增速较高,为190.0/91.0%。

2)诊断与器械板块

a)复锐医疗科技:预计保持平稳增长,19~21年收入增速11.0/12.0/13.0%;

b) 达芬奇手术机器人:代理业务转入合资公司直观复星表,不再并表对口径有一定影响。

3) 服务板块

a) 禅城医院:预计将恢复稳健增长,19~21年收入增速为21.0/20.0/19.0%。

综合以上假设,我们预计公司19~21年制药业务实现营收231.09/279.35/334.87亿元,同比增长23.7/20.9/19.9%;器械与诊断业务实现营收37.50/42.79/48.65亿元,同比增长3.1/14.1/13.7%;服务业务实现营收31.49/37.79/44.97亿元,同比增长22.9/20.0/19.0%。预测公司19~21年营业收入总计为300.43/360.28/428.84亿元,同比增长20.6/19.9/19.0%,EPS为1.22/1.48/1.75元,同比增长15.8/21.0/18.2%。

6.2、可比公司估值

考虑到公司业务特点为以制药为主、布局医药健康全产业链、重视创新,因此选取业务布局多元的医药企业作为可比公司,A股选取华东医药、长春高新、云南白药、乐普医疗、康弘药业,H股选取中国生物制药、石药集团、三生制药、丽珠医药。

选取PE作为估值指标,我们预测19~21年EPS为1.22/1.48/1.75元,现价对应:

A股:19年PE为23倍,可比公司19年PE均值为30倍,考虑到公司产业布局的全面性和各创新平台的潜力,同时公司仿制药承压和投资收益不确定性较大,审慎给予19年28倍PE,对应目标价34.16元,首次覆盖,给予“买入”评级。

H股:19年PE为17倍,可比公司19年PE均值为25倍,考虑到公司产业布局的全面性和各创新平台的潜力,同时公司仿制药承压和投资收益不确定性较大,审慎给予19年22倍PE,对应目标价29.32港元(人民币为26.84元,按照2019/9/3的汇率“1港元=0.9152人民币”折算为港币),首次覆盖,给予“买入”评级。

投资评级

公司覆盖医药健康全产业链,业务板块间具协同潜力,且布局多个创新型平台,随着各创新平台逐步落地,有望逐步实现创新驱动转型。我们预测19~21年EPS为1.22/1.48/1.75元,同比增长16/21/18%,A股现价对应19~21年PE为23/19/16倍,给予19年28倍PE,对应目标价34.16元,首次覆盖,给予“买入”评级;H股现价对应19~21年PE为17/14/12倍,给予19年22倍PE,对应目标价26.84元,按照2019/9/3的汇率“1港元=0.9152人民币”折算为港币29.32元,首次覆盖,给予“买入”评级。

风险分析

1) 药品降价超预期:

公司主营业务中仿制药占比较大,未来随着仿制药市场竞争越来越激烈、带量代购等政策的持续推进,公司的仿制药产品有可能降价超预期而影响利润。

2) 研发进度不达预期:

复宏汉霖、复创医药、复星弘创、复星凯特等子公司从事的创新药研发风险较大,有可能招募临床受试者速度或者注册审评速度较慢,或因安全性和有效性不足而终止研发,因此存在研发进度不达预期的风险。

3) 投资收益低于预期:

公司的投资收益不确定性较大,可能出现投资收益低于预期的风险。

扫码下载智通APP

扫码下载智通APP