安信齐丁:山东黄金(01787)中报矿产金产量略超预期,成长性在同行中尤为突出

本文来自微信公众号“齐丁有色研究”。

核心观点:

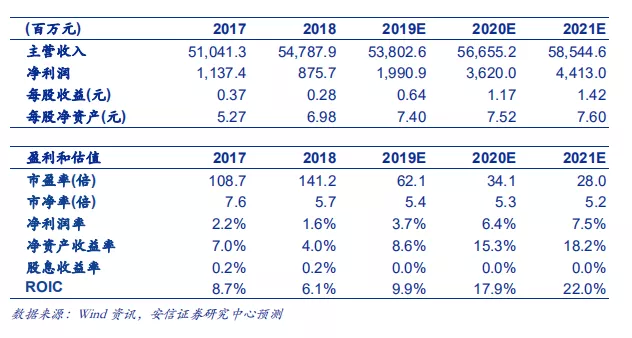

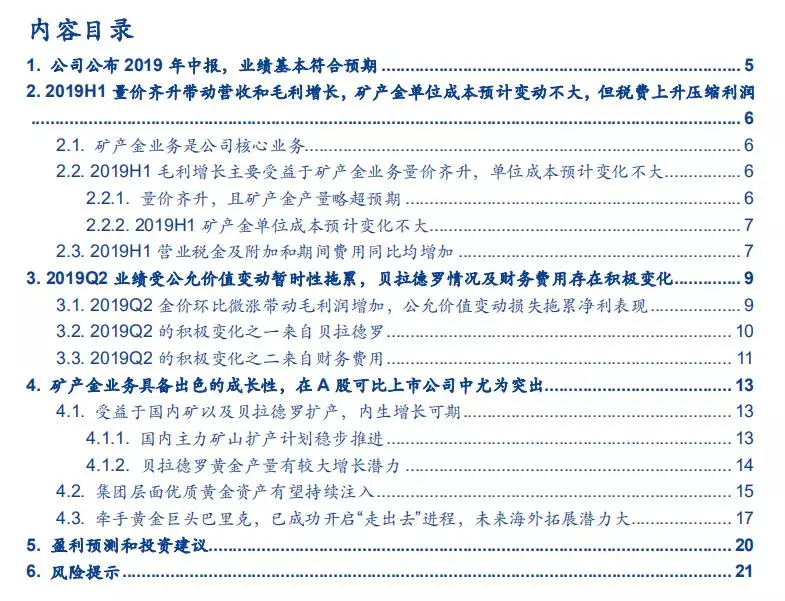

山东黄金(01787)公布2019年中报,业绩基本符合预期。公司2019H1实现营业收入约311.95亿元,同比+19.89%,归母净利润6.65亿元,同比+8.58%,EBITDA 25.94亿元,同比-1%。其中2019Q2 单季度实现营业收入约205.74亿元,环比+93.7%,同比+73.58%,归母净利润2.99亿元,环比-18.31%,同比+12.7%。

2019H1量价齐升带动营收和毛利增长,矿产金单位成本预计变动不大,但税费上升压缩利润。一是量价齐升,且矿产金产量略超预期。2019H1黄金均价为287.8元/g,同比+6.1%,公司矿产金产量约20.5吨,同比+5.77%,外购金销售数量亦有所增加。受益量价齐升,公司2019H1营业收入同比+19.89%,毛利润26.8亿,同比+10%。值得一提的是,此前公司2019年矿产金指引为37.9吨(同比-3.5%),但2019H1同比正増,达全年预计量的54%。其中,贝拉德罗产金约4.66吨,同比-4.6%,主要是2019H1品位为0.75g/t,同比-22.7%;国内产金约15.8吨,同比+9.2%,主要受益于选矿量提升(同比+8.74%)。二是矿产金单位成本预计变化不大。我们的测算表明,2019H1矿产金单位成本同比-2.4%,但贝拉德罗受品位下降影响,2019H1单位销售成本约1190美元/盎司,同比+18.1%。三是营业税金及附加和期间费用同比均增加。2019H1营业税金及附加约2.6亿,同比+97.54%,与阿根廷新增出口关税有关。期间费用合计约13.8亿元,同比+9%,主要是职工薪酬增加导致管理费用上升。

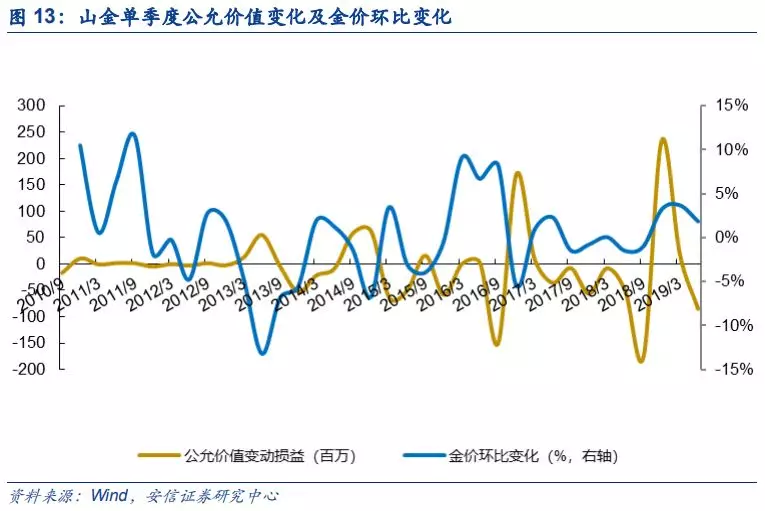

2019Q2业绩环比下滑主要受公允价值变动损失暂时性影响,贝拉德罗情况及财务费用存在积极变化。公司2019Q2营业收入达20.6亿元,环比大增94%,我们判断除价格因素外主要跟外购金销售增加有关。2019Q2毛利润约13.7亿元,环比+3.8%,同比+11%,主要是2019Q2黄金均价为290.4元/g,环比+1.8%,同比+7.9%。但2019Q2公允价值变动损失8420万,环比减少约1亿,拖累了整体业绩。

2019Q2的积极变化一是来自贝拉德罗。其2019Q2产金约2.41吨,环比+7.1%,单位销售成本约1186美元/盎司,环比-0.8%,EBITDA 约0.43亿美元,环比+7.5%。二是单季度财务费用约1.27亿元,环比-28%。值得注意的是,2019Q2公司期间费用合计8.38亿元,环比虽略增4%,但相比2018Q4单季度11.2亿仍明显下降。考虑贝拉德罗VLF第6段扩产带来的提量降本效果,以及付息债务的下降,公司的成本费用仍有下降空间。

公司矿产金业务具备出色的成长性,在A股可比上市公司中尤为突出。一是国内三山岛、东风矿区、新城金矿等主力矿山项目技改扩能,海外贝拉德罗扩产后远景产金量接近30吨,内生增长可期。二是控股股东山金集团曾公开表示,将根据条件择机向上市公司注入所拥有的黄金资产。据公司公告统计,山金集团控制的上市公司体外黄金资产拥有677吨黄金资源量,和约8吨矿产金年产量,上市公司有望持续获得集团优质黄金资产注入。三是公司牵手黄金巨头巴里克,已成功开启“走出去”进程,未来海外拓展潜力大。

投资建议:维持“买入-A”投资评级,给予6个月目标价50元。考虑到美国10-2国债收益率已出现倒挂,美国经济后续大概率步入衰退,叠加联储已开启降息窗口,我们坚定看好美国实际利率下行及金价上行的中长期趋势。假设2019~2021年黄金均价分别为315、370、400元/g,我们预计2019-2021年公司归母净利润分别为19.9、36.2、44.1亿元,对应EPS分别为0.64、1.17、1.42元。考虑到金价已开启中长期牛市,公司业绩弹性大,矿产金产量、储量成长性突出,给予A股6个月目标价50元,相当于2020年43x PE。

风险提示:美国经济表现持续好于预期;矿产金产量增长不及预期;矿产金生产成本上升超预期;阿根廷汇率及税费政策变化超预期。

正文内容

1. 公司公布2019年中报,业绩基本符合预期

8月29日晚间,公司公布2019年中报。公司2019H1实现营业收入约311.95亿元,同比+19.89%,归母净利润6.65亿元,同比+8.58%,EBITDA 25.94亿元,同比-1%。其中2019Q2单季度实现营业收入约205.74亿元,环比+93.7%,同比+73.58%,归母净利润2.99亿元,环比-18.31%,同比+12.7%,基本符合我们此前预期。

2.2019H1量价齐升带动营收和毛利增长,矿产金单位成本预计变动不大,但税费上升压缩利润

2.1. 矿产金业务是公司核心业务

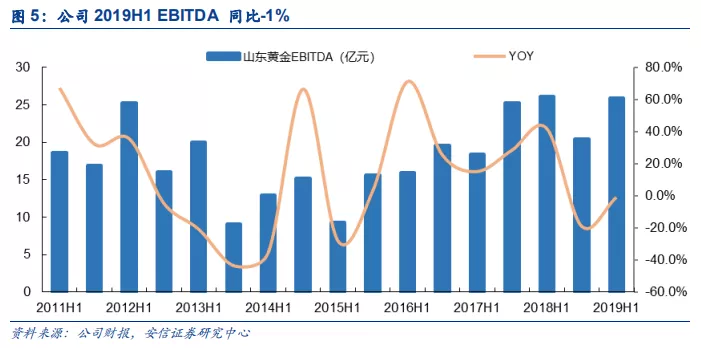

2019H1公司实现营业收入311.95亿元,同比+19.89%,主要是受外购金+小金条业务营收增加所致。2019H1外购金+小金条营业收入合计253.5亿元,占总营业收入81%,盈利模式主要是赚取微薄加工费,因此整体毛利占比仅约2%。2019H1矿产金业务营业收入约56.5亿元,占总收入18%,占总毛利约97%。

2.2.2019H1毛利增长主要受益于矿产金业务量价齐升,单位成本预计变化不大

2.2.1. 量价齐升,且矿产金产量略超预期

2019H1黄金均价为287.8元/g,同比+6.1%,矿产金产量约20.5吨,同比+5.77%,外购金销售数量亦有所增加。受益量价齐升,公司2019H1营业收入同比+19.89%,毛利润26.8亿,同比+10%。

2019H1矿产金产量略超预期。值得一提的是,此前公司2019年矿产金产量指引为37.9吨(同比-3.5%),但2019H1同比正増,达全年预计量的54%。其中,贝拉德罗产金约4.66吨,同比-4.6%,主要是2019H1品位为0.75g/t,同比-22.7%;国内产金约15.8吨,同比+9.2%,主要受益于选矿量提升(同比+8.74%)。

2.2.2. 2019H1矿产金单位成本预计变化不大

公司半年报只披露产量,但未披露销量,但从过往来看矿产金业务产销近乎100%。若假设2019H1产销量一致,可通过财报倒推得2019H1矿产金单位成本约150g/t,与2017-2018年水平相当。

但贝拉德罗2019H1单位销售成本约1190美元/盎司,同比+18.1%,主要是2019H1入选品位为0.75g/t,同比-22.7%。

2.3. 2019H1营业税金及附加和期间费用同比均增加

2019H1出口关税和管理费用增加。2019H1营业税金及附加约2.6亿,同比+97.54%,与阿根廷新增出口关税有关。期间费用合计约13.8亿元,同比+9%,主要是职工薪酬增加导致管理费用上升。

3.2019Q2业绩受公允价值变动暂时性拖累,贝拉德罗情况及财务费用存在积极变化

3.1.2019Q2金价环比微涨带动毛利润增加,公允价值变动损失拖累净利表现

公司2019Q2营业收入达20.6亿元,环比大增94%,我们判断除价格因素外主要跟外购金销售增加有关。公司2019Q2毛利润约13.7亿元,环比+3.8%,同比+11%,主要是2019Q2黄金均价为290.4元/g,环比+1.8%,同比+7.9%。

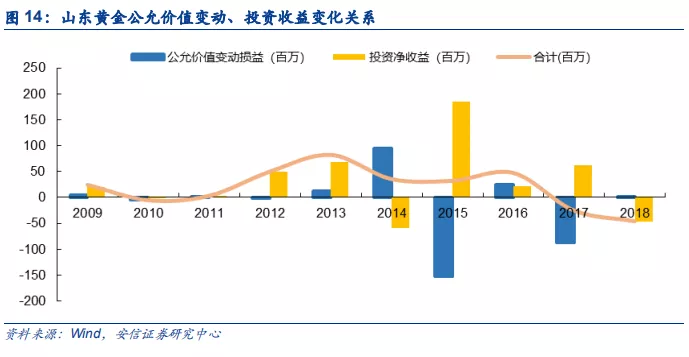

2019Q2公允价值变动损失8420万,环比减少约1亿,暂时拖累了整体业绩。从科目上看,公司的公允价值损益变化源自金融负债的公允价值变动,我们预计这跟公司开展黄金租赁业务有关。理论上,公司将黄金租赁业务产生的应付款作为以公允价值计量,且其变动计入当期损益的金融负债,金价上涨将产生公允价值损失。但历史上金价变化和公司公允价值损益变化的相关性并不稳定,我们猜想是公司在开展黄金租赁的同时还会进行套保操作。且值得注意的是,从年度角度回溯历史,公司公允价值变动和投资收益具备一定的反向关系,两项目相加后每年的波动并不大。

3.2. 2019Q2的积极变化之一来自贝拉德罗

2019Q2产量、成本、利润均略超预期。贝拉德罗2019Q2产金约2.41吨,环比+7.1%,单位销售成本约1186美元/盎司,环比-0.8%,EBITDA 约0.43亿美元,环比+7.5%,实现矿山利润0.12亿美元,环比+20%,产量、成本、利润均略超预期。根据巴里克公告,该矿正在做矿山优化,2019年为其矿产金产量低点,单位成本偏高,此外优化过程中表层废石做大量剥离增加了成本费用。随着第五期开采计划推进,矿产金产量有较大上升空间,单位成本也相应有下降空间。

巴里克黄金拟投资3400万美元延长贝拉德罗开采年限。据Mining.com近日报道,巴里克黄金首席执行官Mark Bristow上周末宣布,该公司计划向其位于阿根廷西部的Veladero金矿投资3400万美元,将该矿的开采年限延长至2028年。巴里克目前正在审核Veladero的地质模型,并评估扩大其资源版图的可能性。

3.3. 2019Q2的积极变化之二来自财务费用

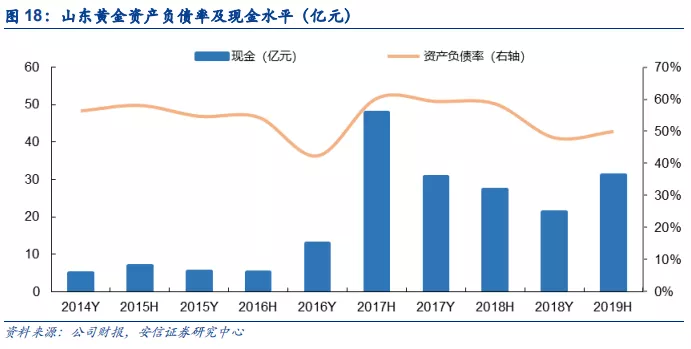

2019Q2财务费用下降,随着付息债务收缩预计未来仍将继续下降。公司2019Q2单季度财务费用约1.27亿元,环比-28%。我们观察到,2019年以来公司的付息债务明显下降,主要是2018年公司港股成功上市后对部分并购贷款进行了偿还。而且长期借款项从2019年3月底20.5亿降为3200万,主要是因为部分贷款预计在一年内偿还偿还,因此转移到一年内到期的非流动负债。截至2019年6月底,公司资产负债率为49.91%,为历史较低水平,在手现金约31.23亿,为历史较高水平,因此,未来公司付息债务和财务费用还有进一下降的可能性。

此外还值得注意的是,2019Q2公司期间费用合计8.38亿元,环比虽略增4%,但相比2018Q4单季度11.2亿仍明显下降。考虑贝拉德罗VLF第6段扩产带来的提量降本,以及付息债务规模的下降,公司的成本费用仍有下降空间。

4. 矿产金业务具备出色的成长性,在A股可比上市公司中尤为突出

4.1. 受益于国内矿以及贝拉德罗扩产,内生增长可期

4.1.1. 国内主力矿山扩产计划稳步推进

公司拥有国内最好的岩金资源。截至2018年底,公司国内拥有12座矿山,海外拥有贝拉德罗矿山50%股权,保有黄金总资源量1123.6吨,黄金权益资源量约968吨,黄金储量约411吨,权益储量约324吨。与澳洲、南非、美国相比,我国黄金资源并不算非常丰富,其中岩金矿占到65%左右,砂金矿金占10%,且分布较为集中,其中山东是黄金资源和产金大省,集中了国内最为优质的岩金资源。就资源储量而言,胶东半岛金矿集中了全国1/4的黄金资源储量,而其中 90%以上又集中分布在招远、莱州地区。

主力金矿稳步推进扩建计划。受益于丰厚的资源储备,公司主力矿山三山岛、焦家、玲珑金矿以及新城金矿均有相应的改扩建计划,赋予公司持续的产量增长潜力。

4.1.2. 贝拉德罗黄金产量有较大增长潜力

贝拉德罗远景产量接近30吨。贝拉德罗正在推进VLF(Valley-Leach-Facility)第五阶段扩产,据巴里克公告,第六阶段将于2020年开始启动。公司披露的技术报告对2019-2024年做了采矿量规划,其中可以看出,2019年为采矿量较低,且剥采比高于未来水平,采出矿石含金量及黄金品位则较未来水平明显较低。而随着第六阶段工程的推进,2022年左右贝拉德罗采矿量、品位均显著提升,到2024年采出矿石含金量有望达到29.7吨,且因剥采比的下降和品位上升,预计成本也有降低,后续效益改善可观。

4.2. 集团层面优质黄金资产有望持续注入

山金集团承诺将择机向上市公司注入所持黄金资产。据中国证券报报道,2016年9月,山金集团董事长在深圳的业绩路演中公开表示,黄金主业一直坚持由上市公司山东黄金统一管理,山东黄金集团目前拥有的金矿资产,在投资者认可、具备注入上市公司条件的情况下将积极注入上市公司;目前不具备注入条件的暂时由上市公司托管避免同业竞争。2017年3月山金集团下属子公司探获大型金矿——三山岛西岭金矿,公司公告称,根据公司与山东黄金之间的避免同业竞争承诺,在西岭探矿权完成全部勘探工作、具备转让条件时,公司将按照承诺敦促山东黄金地质矿产勘查有限公司将西岭探矿权按照程序注入山东黄金。

山金集团在上市公司体外还拥有677吨黄金储量。据公司半年报显示,截至2019年6月30日,控股股东山东黄金集团(上市公司体外)共拥有30出位于中国境内的金矿探矿权,按中国矿业权评估准则初步探明后报有关部门备案的黄金资源量共计约 676.7 吨.截止 2019 年6月30日,16处位于中国境内的金矿采矿权,已探明黄金资源量总计约 56.7 吨。

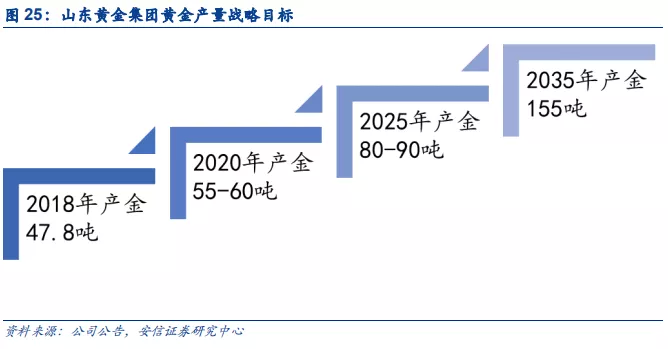

山金集团在上市公司体外的黄金资产可年产矿金约8吨。据公司公告,2018年山金集团矿产金产量约47.8吨,而上市公司18年产金约39.32吨,意味着上市公司体外黄金资产年产金约8.4吨,主要是山金青岛公司、海南山金、嵩县山金、金创集团等。上市公司作为集团旗下黄金资源经营平台,有望持续获得资产注入。

山金集团计划2035年实现年产黄金155吨。据山金集团债券募集说明书披露,山金集团战略目标为争做国际一流,勇闯世界前十。即到2020年,年产黄金55-60吨,营业收入1,000亿元,上市市值过千亿,利润总额30亿元,领先国内黄金生产企业,迈入全球黄金矿业综合实力前十强。“十三五”以后,山金集团要立足当前谋划未来,按照“两步走”战略推进集团发展步伐:第一步、在完成“十三五”规划的基础上,继续紧盯国内外同行不松懈,对内加强管理、降低成本,提高产能、效率和效益,对外则按照积极稳妥的既定方针,加大资源并购力度,力争在2025年实现生产黄金80-90吨,进入世界前五强,实现利润总额100亿元。第二步、认真对“十四五”(2020至2025年)规划进行审视,在此基础上再奋斗十年,争取在2035年末,实现资源全球布局、品牌知名度和美誉度大幅度提升,企业管理水平、科技研发能力、社会和谐程度、企业文化氛围等成为全球同行业的楷模,达到年产黄金155吨,利润总额200亿元,进入世界同行业前三强。

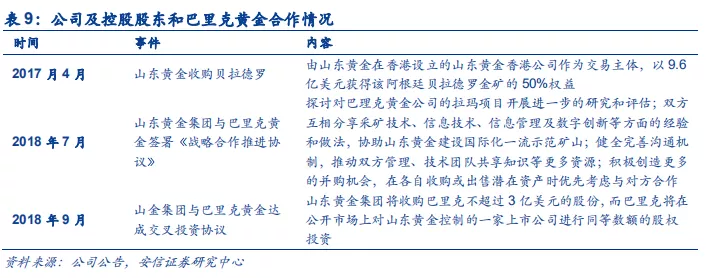

4.3.牵手黄金巨头巴里克,已成功开启“走出去”进程,未来海外拓展潜力大除共同经营贝拉德罗外,公司控股股东山金集团和巴里克黄金先后签署了战略合作协议及交叉投资协议。巴里克黄金是全球最大的黄金公司,截至2018年底,巴里克拥有证实及可能(P+P)黄金储量1931吨,指示及推断(M+I+I)黄金储量3804吨,2018年巴里克黄金产金约141吨,且随着2019年1月与兰德黄金的合并,巴里克黄金已稳居全球黄金产量第一的宝座。

拟共同探索Pascua-Lama矿以及EI Indio Gold Belt等项目,前景可观。巴里克黄金擅长资源勘探和开发,从最开始内华达的Goldstrike开始,巴里克黄金通过不断勘探和开发,不断扩充资源的储量和产量,和巴里克就矿业项目合作有望为公司带来宝贵的海外黄金项目开发经验。此番和巴里克合作的Pascua-Lama及EI Indio Gold Belt项目位于阿根廷和智利边境,蕴含世界一流的黄金矿藏,有较大的开采潜力,并有望与同在阿根廷的贝拉德罗项目形成协同效应。

5. 盈利预测和投资建议

截至2019年8月30日,美国10年期国债收益率与2年期利差收敛至0,10-2国债利差倒挂为认为是预测美国经济衰退的重要指标,再叠加PMI、耐用品订单数据今年以来持续走弱,美国经济步入衰退为大概率。在此背景下,我们坚定看好美国实际利率下行及金价上行的中长期趋势。

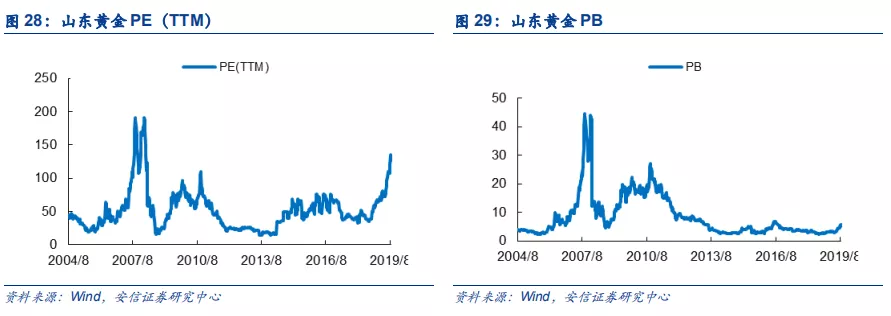

假设2019~2021年黄金均价分别为315、370、400元/g,我们预计2019-2021年公司归母净利润分别为19.9、36.2、44.1亿元,对应EPS分别为0.64、1.17、1.42元,给予6个月目标价50元,相当于2020年43x PE。

6. 风险提示

1)美国经济表现持续好于预期

美国经济表现若持续好于预期可能会带来美国名义利率以及实际利率上行,金价存在持续的下行风险,中长期涨价预期会受到压制,进而压低公司利润预期和估值水平。

2)矿产金产量增长不及预期公司矿产金业务对业绩影响较为关键,毛利润占整体业务的97%。矿产金产量增长不及预期对公司业绩增长预期无疑将产生较大影响。

3)矿产金生产成本上升超预期基于公司过往矿产金成本变化情况,我们在盈利预测中给予了公司矿产金成本一定的上升幅度。但品位、环保成本、人工成本、辅料成本的变化均会影响矿产金成本,如出现超预期上升将对公司业绩产生不利影响。

4)阿根廷汇率及税费政策变化超预期公司位于阿根廷境内的贝拉德罗金矿2018年产金约9吨(50%权益),占公司总产金量约23%,其盈利情况对公司整体业绩影响不容忽视。阿根廷近期汇率波动较大,公司有部分外汇敞口,存在一定风险,此外阿根廷的税费政策变化也会对贝拉德罗盈利情况产生较大影响。

扫码下载智通APP

扫码下载智通APP