广发证券:疾风知劲草,港股中报透露了哪些交易机会?

本文来自微信公众号“广发香港”,作者:廖凌、朱国源。文中观点不代表智通财经观点。

报告摘要

港股策略周论:港股中报纵有逆风,仍交出不错答卷

中报业绩是近期港股市场备受关注的话题之一,港股公司上半年业绩表现如何?有哪些结构性亮点?本期策论从整体和行业两大维度剖析。

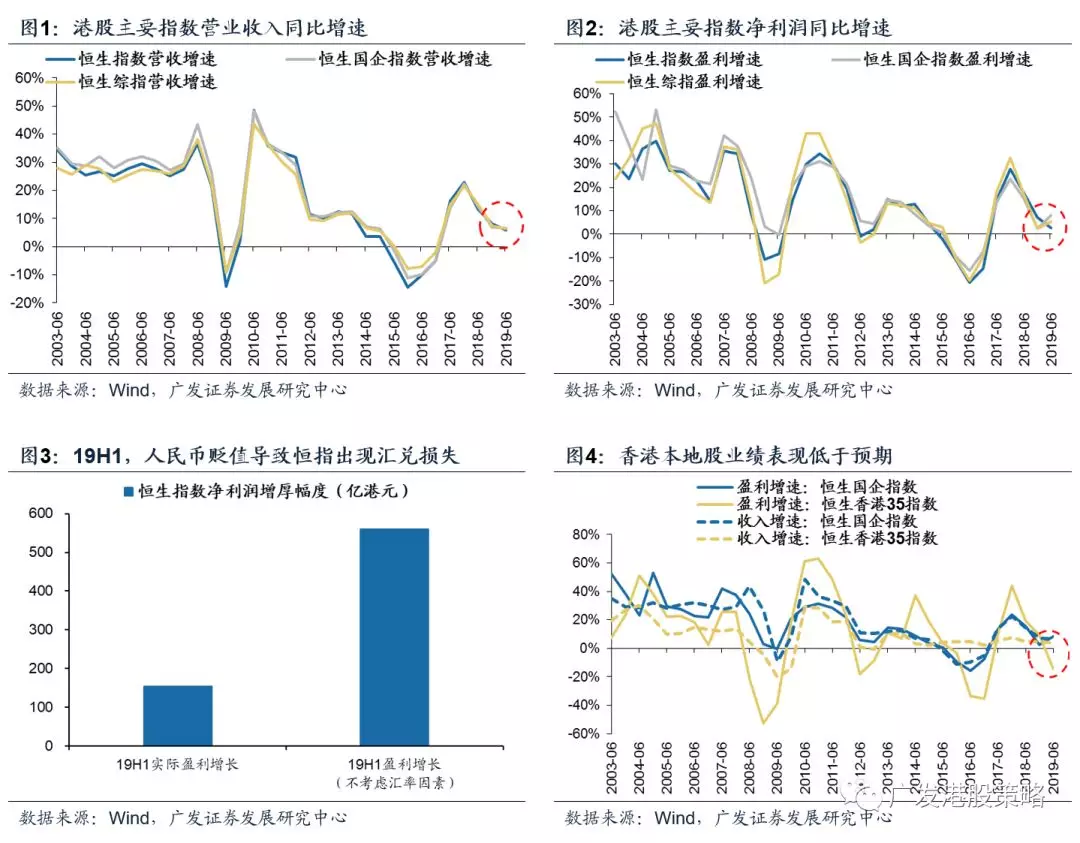

港股整体中报盈利下行放缓。19H1港股恒生指数、国企指数、恒生综指净利润增速分别为2.8%、8.1%、5.3%,剔除金融企业后,港股盈利增速较18年全年小幅下行,但下行斜率已明显放缓。

中资股好于香港本地股,中资国企股好于民营股。受经济放缓影响,香港本地股业绩大幅不及预期;19H1中资民营股盈利增长同比下跌1.1%,仍略低于国企股,但民企较国企的盈利下行斜率已有所收窄。

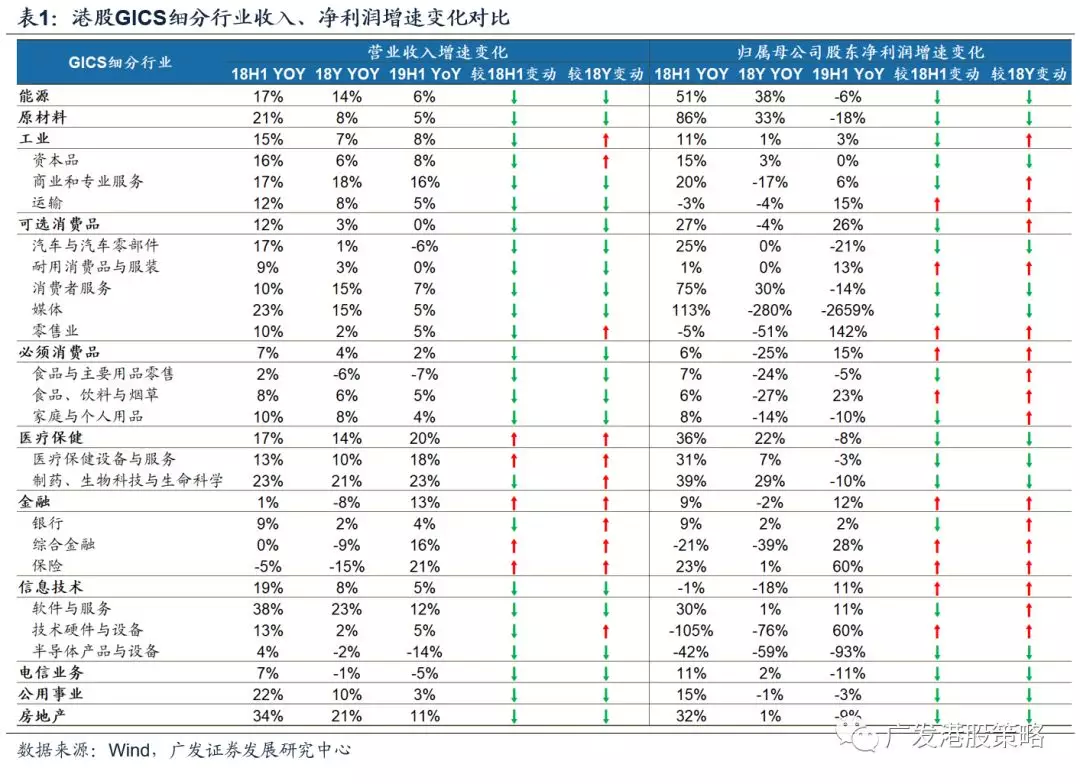

弱周期板块占优,非银、消费、科技存亮点。1)下游优于中上游,消费优于制造,必需消费优于可选消费,TMT分化加剧但整体降幅收窄。2)非银金融(保险、券商)、耐用消费品及服装(运动服饰)、必需消费(食品饮料)、科技(软硬件)等业绩表现较好,公用事业、地产等增长放缓。

市场策略:中报好于悲观预期,基本面仍存支撑。中期继续看好香港中资股“盈利稳、估值升”带来的市场机会。板块配置上,中期关注“确定性”主线,短期维持防御类配置(保险、医药、中资高股息板块)的同时,关注部分超跌低估值板块的反弹机会,如地产、汽车、博彩等。

市场概览与情绪跟踪

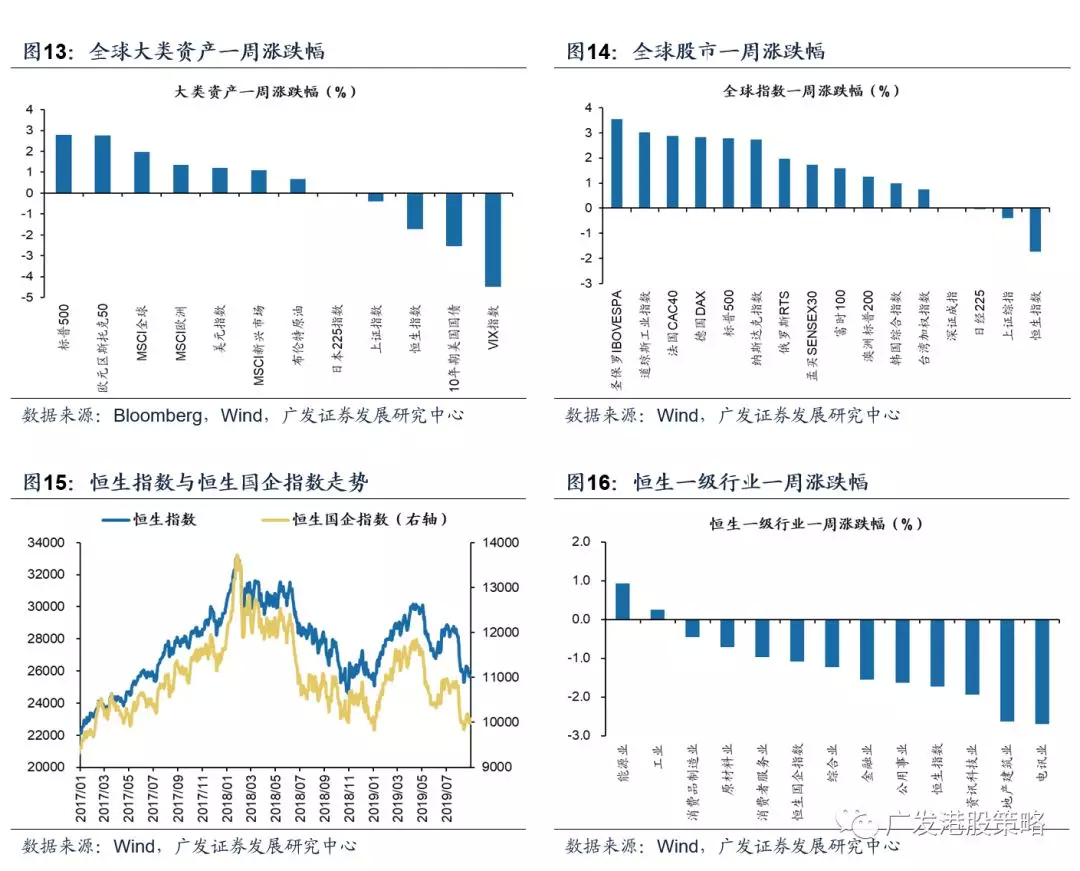

本周(8.26-8.30)恒生指数下跌1.74%,板块方面,恒生一级行业除能源业、工业外全部下跌,电讯业跌幅最大。HVIX指数、主板沽空比例、港股看跌看涨期权比例均小幅上涨。

宏观流动性与估值跟踪

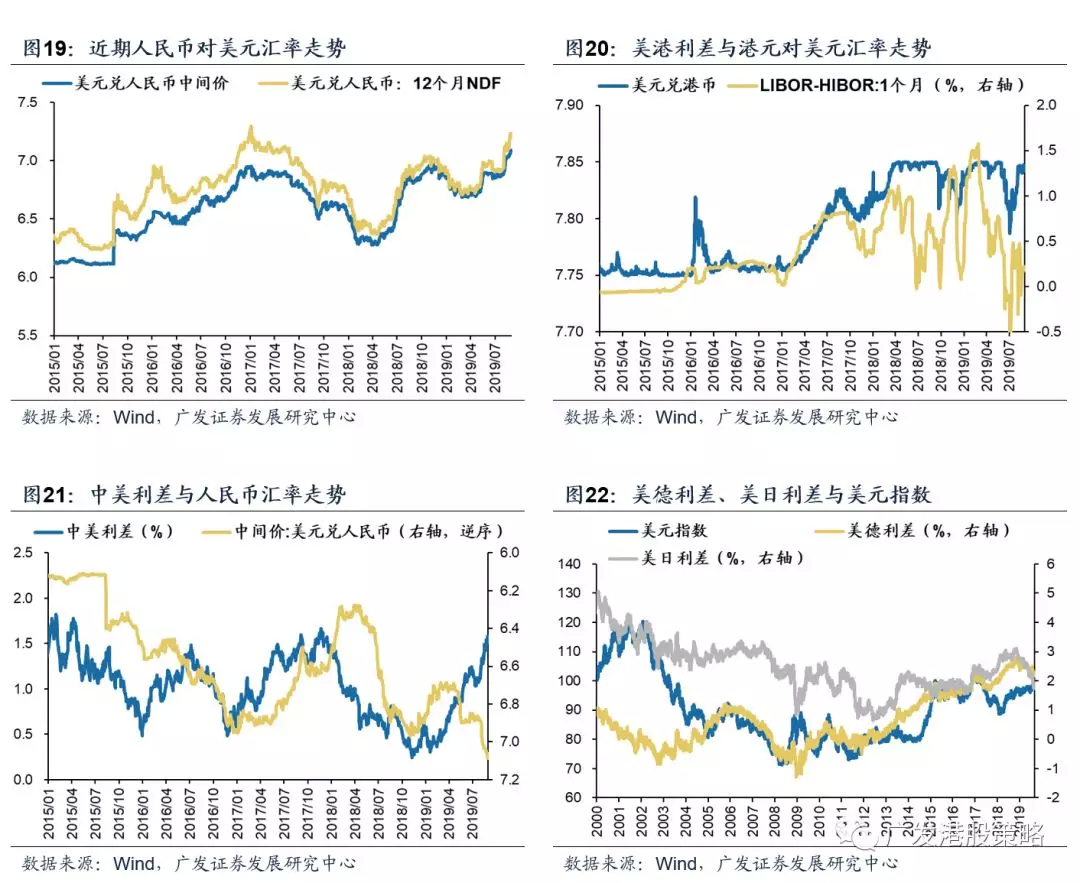

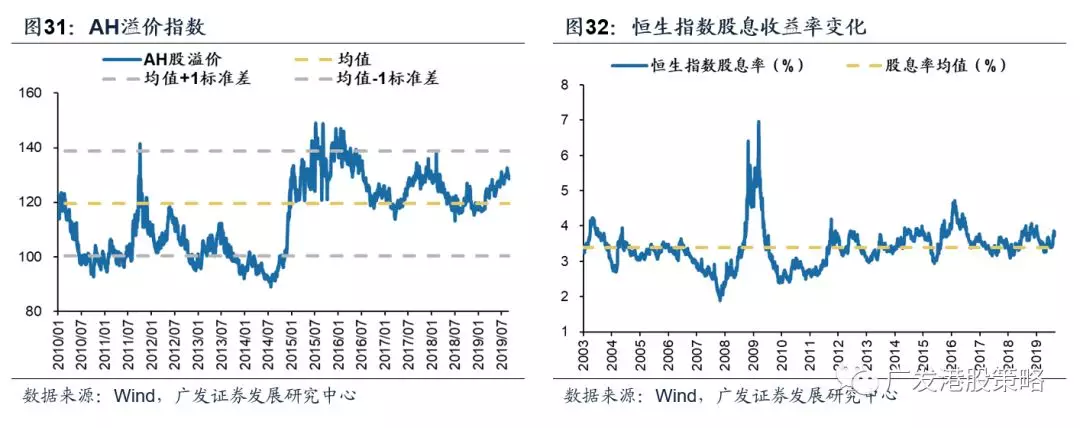

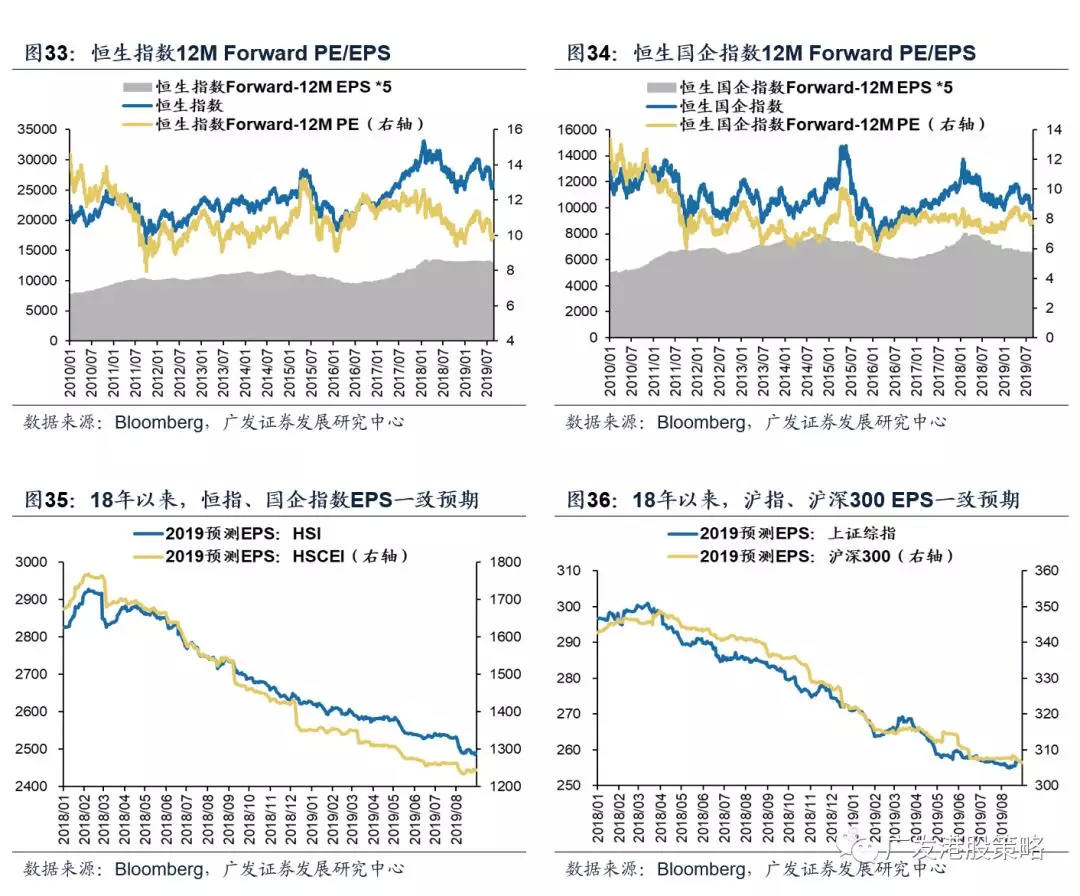

本周(8.26-8.30)人民币兑美元小幅贬值,10年期美债收益率小幅下跌至1.50%,中美利差小幅走阔至156BP。WTI原油价格55.1美元/桶。恒生指数PE 9.27倍,低于历史均值。

一致预期EPS跟踪

本周(8.26-8.30)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅上调。

南下北上资金跟踪

本周(8.26-8.30)北上资金净流入145.6亿元,南下资金净流入113.7亿元,港股成交额中南下资金参与占比小幅上升。

风险提示

美元、美债利率上行;国内信用收紧;盈利不达预期、外部局势恶化。

报告正文

1港股策略周论:港股中报业绩表现如何?

本周全球股市涨跌互现,港股表现较为疲弱,恒生指数、恒生国企指数分别下跌1.74%、1.09%。板块方面,恒生一级行业除能源业、工业外全部下跌,电讯业跌幅最大。

本周海外市场波动性依然较高,美债10Y-2Y期限利差倒挂程度加深,英国首相暂停议会至10月14日,英国“硬脱欧”风险大幅上升。AH市场方面,本周是上市公司2019年半年报披露高峰,截至8月30日,以会计年结日为12月31日的港股上市公司大部分已公布中期业绩。在市场情绪受多种因素影响“上蹿下跳”之际,投资者渴望找准基本面的“锚”。究竟港股公司上半年业绩如何?有哪些结构性亮点?本期港股策论我们聚焦港股中报,并从整体和行业两个维度进行初步分析。

1.1 港股中报:盈利下行放缓,中资股好于香港本地股

19H1港股主要指数营收、净利润(归母净利润,下同)增速下行斜率减小。19H1港股恒生指数、国企指数、恒生综指营收分别同比上涨5.9%、6.6%、6.3%,较18年全年增速小幅回落。业绩增速方面,19H1恒生指数、国企指数、恒生综指归母净利润增速分别为2.8%、8.1%、5.3%,其中国企指数、恒生综指较18年年报小幅反弹,但剔除金融企业后,盈利增速仍小幅下行(参见图6恒生综指非金融净利润增速)。港股本轮盈利下行周期始于17年年报,18年因中国经济下行、外部局势的不确定性、去杠杆等因素导致下滑加速,但19年以来下行斜率趋于放缓。

剔除汇兑损失后,港股19H1盈利增速不弱。以可比口径计算,2019年上半年恒生指数成份股净利润同比多增154亿港元。但相较2018年6月30日,2019年6月30日人民币兑港币明显贬值——若剔除汇率损失,19H1恒指成份净利润将同比多增560亿港元,意味着半年报中汇率因素对恒指盈利的拖累幅度约为3.14%。

受经济放缓影响,香港本地股业绩大幅不及预期。以香港35指数代表当地龙头企业,香港35指数19H1营收、净利润分别同比增长3.5%、-14.2%,在香港本地股不受汇兑损失影响的背景下,香港35指数业绩增速仍大幅弱于恒生国企指数(代表中国内地龙头公司)。港资公司业绩不及预期受双重因素拖累:香港二季度GDP按年实际增长仅为0.6%,且近几个月贸易、零售、货运及旅游数据也多不及预期。

中资股中,国企股略好于民营股,但优势较18年有所收敛。历史上中资民营股盈利增速波动性显著大于国企股,本轮盈利下行周期中中资民营股表现远差于国企股。19H1中资民营股盈利增长同比下跌1.1%,仍略低于国企股,但受融资条件边际改善支撑,民企较国企的盈利下行斜率已有所收窄。

整体来看,港股半年报交出了一份还算满意的“答卷”,预计非金融企业盈利增速有望于19H2边际企稳。19H1港股公司收入、净利润增速仍在下行,但幅度明显放缓。往后看,根据广发宏观组观点,下半年政策逆周期对冲、“宽货币、稳信用”降低经济失速风险;而四季度工业企业利润基数较低,环比能大致企稳。考虑到工业企业利润增速与港股盈利走势的相关性,对应港股非金融企业盈利增速有望在下半年边际企稳。

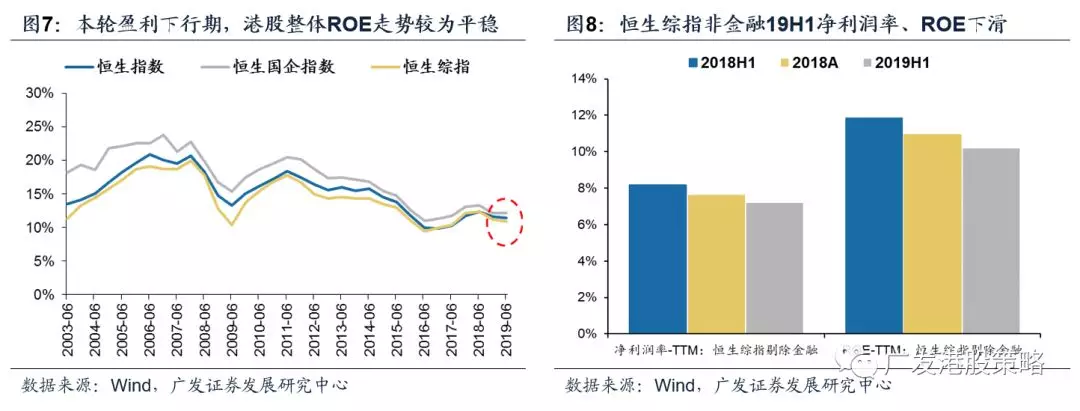

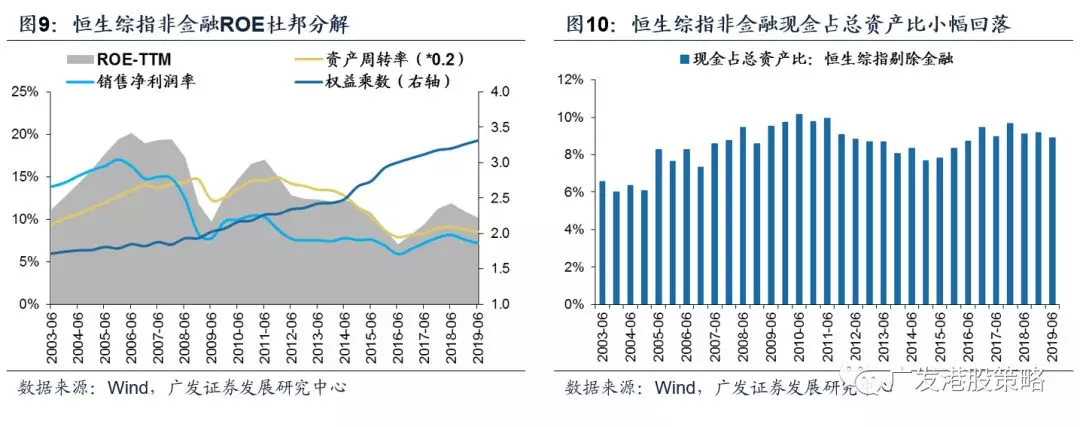

从ROE走势来看,港股整体表现较为稳定;但美中不足的是,港股非金融上市公司盈利能力继续回落。恒指、恒生国企指数、恒生综指ROE(TTM)分别为11.4%、11%和12.1%,基本和18年报保持持平,但主要来自于金融板块ROE“高韧性”的贡献,非金融企业ROE仍处于下行趋势中。以恒生综指非金融为例,2019H1上市公司ROE-TTM为10.2%,较18年年末继续显著回落。杜邦三因素中,港股非金融企业净利润率与资产周转率下降是拖累ROE下行的主要原因,而信用扩张背景下企业杠杆率小幅上升,对ROE形成一定支撑。

另外,非金融上市公司现金状况始终未能好转,仍是困扰港股的一大顽疾。19H1恒生综指非金融现金占总资产比8.9%,较18年前值继续小幅回落。

1.2 行业结构:弱周期占优,非银、消费表现较好,软硬件板块反转

从大类板块和细分行业来看,19H1港股各行业表现明显分化,但大部分下游弱周期板块业绩表现好于市场悲观预期:

大类板块中,下游优于中上游,消费优于制造,必需消费优于可选消费,TMT分化加剧但整体降幅收窄。收入端,中游制造、必需消费、服务业剔除银行(包括公用事业、券商、保险、交运)19H1营收增速高于18年全年;盈利端,TMT、服务业剔除银行19H1净利润增速高于18年全年。而其中表现最好的板块是服务业剔除银行,19H1营收和业绩增长均较18年报大幅反弹,其中非银金融服务贡献最大。

细分行业层面,值得关注的亮点包括:非银金融(保险、券商)、耐用消费品及服装(运动服饰)、必需消费(食品饮料)、科技(软硬件)等。

具体来看,重点行业表现如下:1)金融板块中,银行业绩表现基本稳定,保险、综合金融(主要为券商)子行业19H1营收、净利润增速较18H1、18年全年均出现改善,表现最为亮眼;2)可选消费中,耐用消费品及服装表现出色,主要由运动服饰龙头贡献;3)必需消费品业绩韧性极强,港股食品饮料龙头业绩表现稳中向好;4)科技板块中,软件与服务、技术硬件业绩反转,但半导体公司表现仍较疲弱;5)其他权重板块中,电信、公用事业、地产均有不同程度下滑。

1.3 投资策略:中报好于悲观预期,基本面仍具有长线支撑

中报业绩表现如何,是近期港股市场备受关注的话题之一。截至8月30日,会计年结日为12月31日的港股上市公司大部分已公布半年报,我们对最新19年半年报数据汇总如下:

第一,港股整体中报盈利下行放缓。19H1港股恒生指数、国企指数、恒生综指营收分别同比上涨5.9%、6.6%、6.3%,净利润增速分别为2.8%、8.1%、5.3%,剔除金融企业后,港股盈利增速较18年全年小幅下行,但下行斜率已明显放缓。

第二,中资股好于香港本地股,中资国企股好于民营股。受经济放缓影响,香港本地股业绩大幅不及预期;19H1中资民营股盈利增长同比下跌1.1%,仍略低于国企股,但民企较国企的盈利下行斜率已有所收窄。

第三,分结构来看,弱周期板块占优,非银、消费、科技存亮点。1)大类板块中,下游优于中上游,消费优于制造,必需消费优于可选消费,TMT分化加剧但整体降幅收窄。2)细分行业层面,非银金融(保险、券商)、耐用消费品及服装(运动服饰)、必需消费(食品饮料)、科技(软硬件)等业绩表现较好,公用事业、地产等业绩增长放缓。

整体来看,港股半年报交出了一份还算满意的“答卷”,机构偏爱的消费、科技、非银龙头的业绩表现较好,尤其中资股的盈利要好于市场悲观预期。

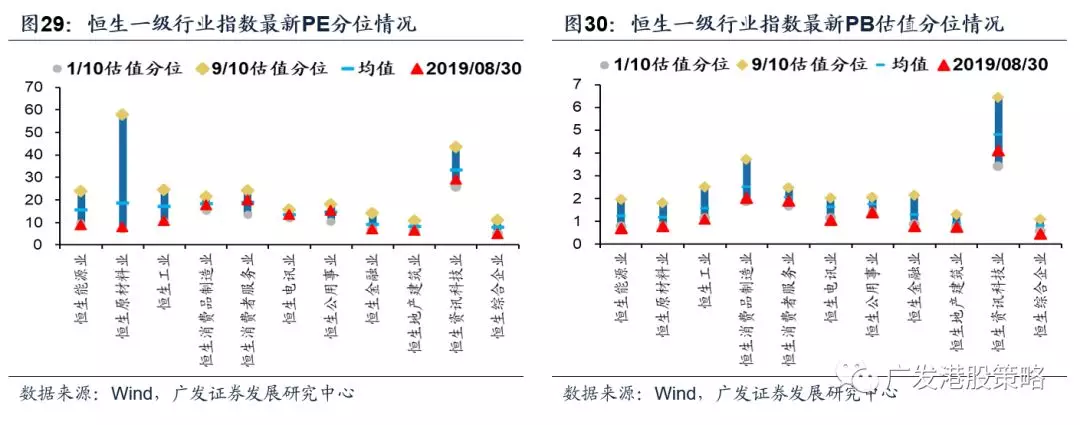

市场策略:中期内,我们继续看好香港中资股“盈利稳、估值升”带来的市场机会,当前港股PB估值降至历史低位,股息率位于历史高位,凸显配置价值;短期内,市场走势同时受到外部局势的变数、联储降息节奏、人民币贬值等因素的影响,在经历近期快速下跌后,下行风险有所释放。

板块配置:在外部局势摩擦基准情形下,配置“攻守兼备”,下半年关注“确定性”主线,如消费(食品、运动服饰、地产、汽车)、医疗、保险、博彩、港股自主可控科技龙头、高股息率蓝筹个股。短期而言,维持防御类配置的同时,如保险、医药、中资高股息板块等,关注部分超跌低估值板块的反弹机会,如地产、汽车、澳门博彩等。

市场概览与情绪跟踪:本周(8.26-8.30)恒生指数下跌1.74%,板块方面,恒生一级行业除能源业、工业外全部下跌,电讯业跌幅最大。HVIX指数、主板沽空比例、港股看跌看涨期权比例均小幅上涨。

宏观流动性与估值跟踪:本周(8.26-8.30)人民币兑美元小幅贬值,10年期美债收益率小幅下跌至1.50%,中美利差小幅走阔至156BP。WTI原油价格55.1美元/桶。恒生指数PE 9.27倍,低于历史均值。

一致预期EPS跟踪:本周(8.26-8.30)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅上调。

南下北上资金跟踪:参与占比小幅上升。本周(8.26-8.30)北上资金净流入145.6亿元,南下资金净流入113.7亿元,港股成交额中南下资金参与占比小幅上升。

2一周港股市场流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

美国通胀超预期上行的风险

外部局势继续恶化的风险

扫码下载智通APP

扫码下载智通APP