如何看待CRO&CDMO竞争力?

本文转自微信公号“海通医讯”,作者:余文心、范国钦

报告将从优势、空间、估值等各方面分析国内CRO&CDMO竞争力,深入阐述CRO&CDMO的发展前景以及市场空间。本次将医药外包行业报告于公众号刊登,欢迎大家探讨。

1. 核心观点

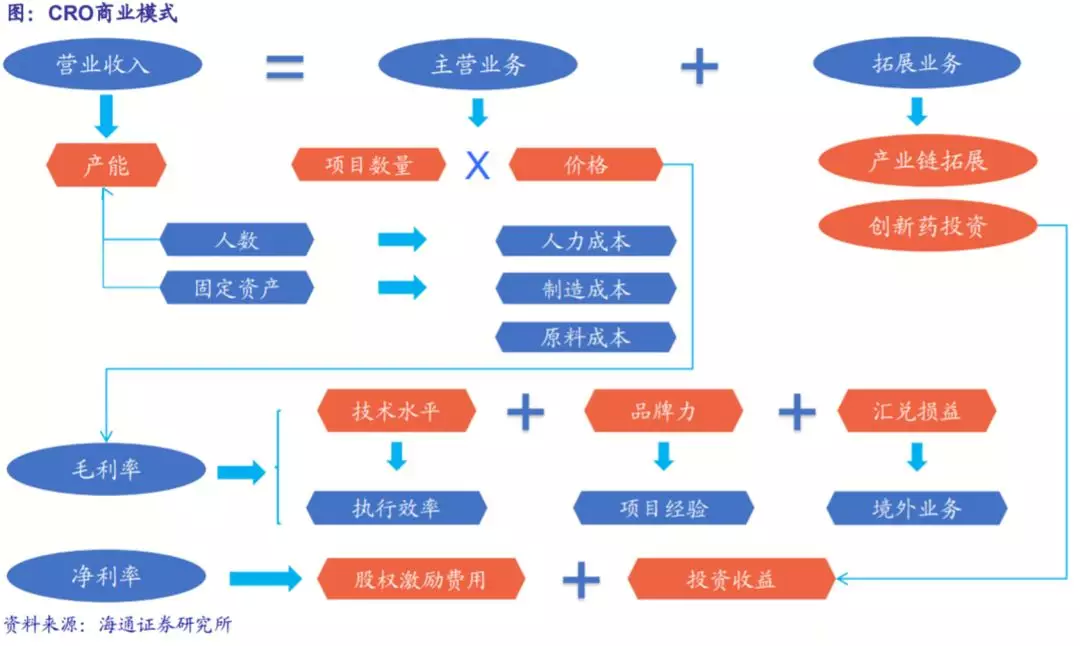

商业模式:订单驱动、强者恒强。医药外包行业是依托于医药研发精细化分工产生,CRO&CMO的商业模式清晰:订单驱动和成本加成。由于CRO/CMO的费用与整体研发费用相比,只占了一小部分,大多数药企对于外包服务价格不敏感,但是质量要求高,由 于研发试错成本高,选择品牌力强、项目经验丰富的服务商至关重要。头部CRO&CMO项目完成质量高、服务能力强,因此医药外包行业出现强者恒强的竞争格局。

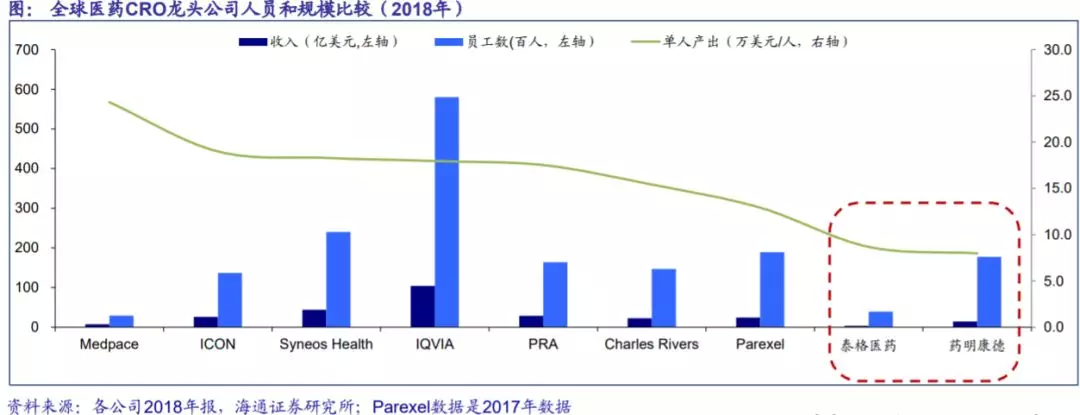

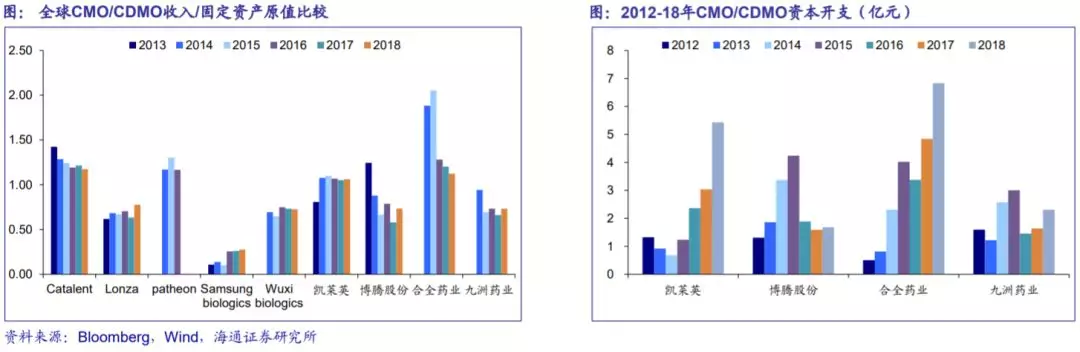

CRO产业规模和人数呈现较好的相关性, CMO/CDMO体量取决于产能规模和利用率。全球龙头公司的单人产出基本维持在15-25 万美元/人,但唯一挤入全球前十大的国内龙头CRO药明康德(其中CMO占比28%)单人产出仅仅在8万美元/人左右,和全球龙头 相比1-2倍的差距。对于CMO来说,比较单人产出意义不大,毕竟收入规模与生产产能有关,相对于CRO的人均产出,我们认为 CMO“坪效”=收入/固定资产原值体现企业生产效率和产能利用率。我们发现,国内CMO企业“坪效”约0.65-2.05,这一指标并 不比欧美企业低。

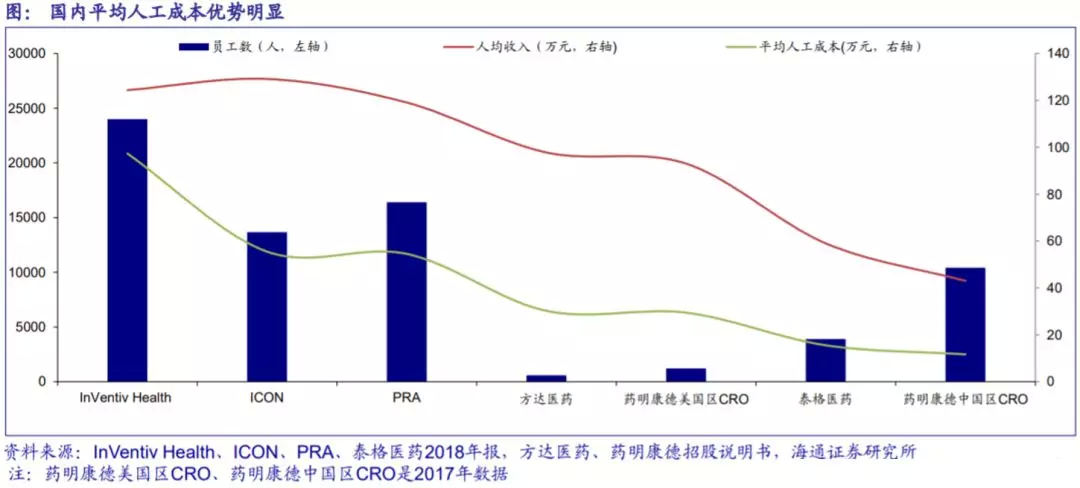

“工程师红利” 是离岸外包最大优势,行业景气度高是在岸外包核心驱动力。由于我国新药研发起步晚,研发投入低,大部分 CRO&CMO是基于国内工程师红利,依靠海外药企的订单初步成长起来的。人力成本的优势带来更低的获客成本,订单获取能力强。然而海外市场尤其是欧洲和美国市场发展日渐成熟,行业增长稳定,与此同时国内CRO行业高度景气,是CRO&CMO在岸外包业务增长的核心驱动力。

CRO&CMO业务拓展能够打开成长天花板。国内龙头对标全球龙头,制药龙头辉瑞制药的市值远比CRO龙头IQVIA高,但是我们预 计全球CRO&CDMO企业市场空间超过713亿美元(未计算CMO商业化品种), CRO细分领域众多,业务拓展能够打开成长天花板。

投资建议:我们认为国内创新药行业的兴起,研发投入的大幅增加,将维持CRO行业估值处于阶段性高位。重点推荐各细分领域行 业龙头:药明康德(02359)等。

风险提示:订单完成不达预期;新接订单数量不达预期;业务拓展不达预期;汇率风险。

2. 商业模式分析:订单驱动,强者恒强

2.1 CRO&CMO商业模式——订单驱动、成本加成

CRO商业模式:订单驱动型行业,价格是成本加成。

CRO收入规模 = 单人产出*人数;CRO的产能是人;

CMO收入规模=“坪效”*固定资产,产能是固定资产。

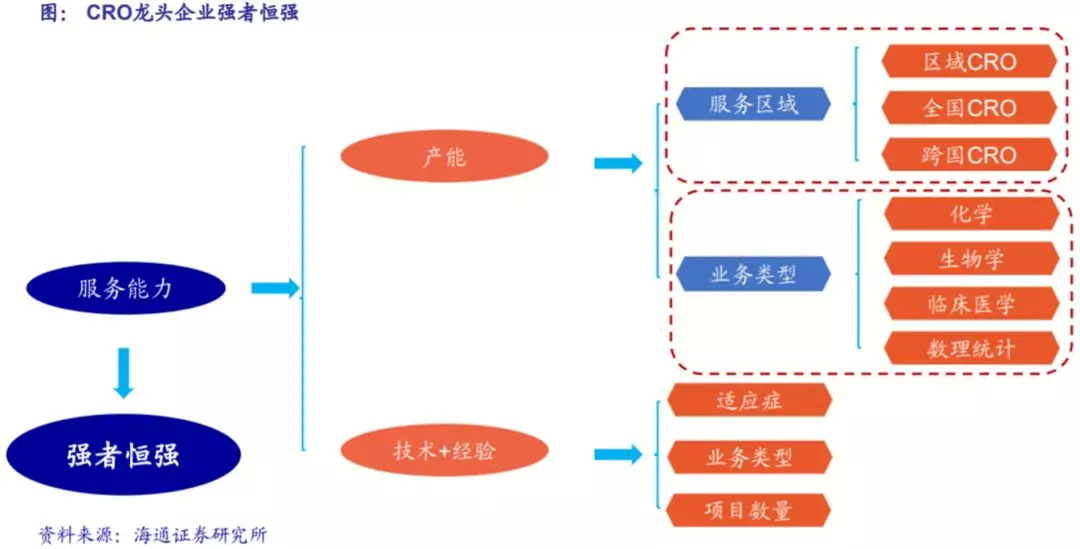

2.2 强者恒强的逻辑

头部CRO公司壁垒:服务区域广、服务领域深、项目经验丰富;

对于药企来说:试错成本高,成本敏感性不高:以VC-start-up生物客户公司为例:此类公司研发费用来自于一级市场股权融资,公司的 估值是来自核心品种的临床进度。对于科学家团队或者管理层来说,保证试验又快又好的完成是首要任务。选择口碑好、能力强的CRO 协助研发能够得到投资人的信任,毕竟CRO的费用与整体研发费用相比,只占了一小部分;

结果:强者恒强的竞争格局。

2.3 人才密集型:单人产出与业务结构相关

CRO产业规模和人数呈现较好的相关性,国内龙头单人产出仅为全球龙头的1/3-1/2之间。从全球医药CRO产业发展路径看,销售规模的扩张 (无论通过并购、内生)都是伴随着人员扩张,除了特别情况外,公司的销售规模和人员数量是匹配的。全球龙头公司的单人产出基本维持在 15-25万美元/人,但唯一挤入全球前十大的国内龙头CRO药明康德(其中CMO占比28%)单人产出仅仅在8万美元/人左右,和全球龙头相比有1- 2倍的差距。

我们认为药明康德人均产出的差距主要因为主营细分业务的不同:Charles River的临床前CRO服务包括模型建立、安全评价等;药明康德的临 床前CRO服务以小分子化合物合成为主,辅以生物测试以及安全性评价等服务。相对来说,化学合成业务的人均产出更低,直接人力成本更高。

泰格医药人均产出(2018年)8.7万美元/人,与业务类型相似的IQVIA、PRA、PAREXEL等相比,仍有较大的提升空间。

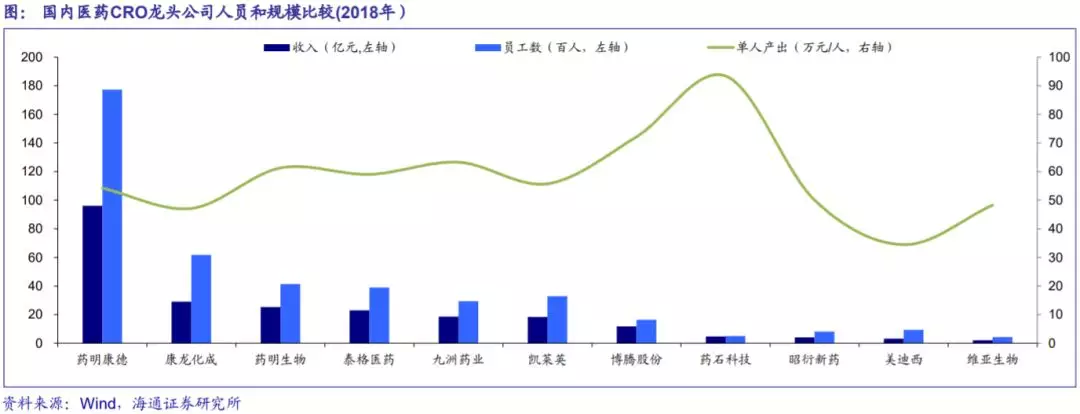

2.4 人才密集型:从人数、单人产出看CRO发展 (国内)

在产业的特点方面,国内CRO和全球龙头公司类似,人员规模和销售体量存在较大的相关性;

从单人产出方面,处于行业第一梯队的药明康德、泰格医药、康龙化成等,单人产出在7-8万美元/人的水平,和全球龙头相比,都存在比较大的差距。

2.5 CMO/CDMO体量取决于产能规模和利用率

对于CMO来说,比较单人产出意义不大,毕竟收入规模与生产产能有关,相对于CRO的人均产出,我们认为CMO“坪效”=收入/固定资 产原值体现企业生产效率和产能利用率。我们发现,国内CMO企业“坪效” 约0.65-2.05,这一指标并不比欧美企业低。

产能的扩建依靠资本开支,当期资本开支反映了未来几年收入规模上限。

凯莱英和药明康德CDMO业务(合全药业)2018年资本开支大幅增长,在产能利用率没有明显下滑的基础上,我们预计未来2-3年公司订单 收入能够较快的增长。

3. 从优势、空间、估值等看国内CRO&CDMO竞争力

3.1 国内以临床前CRO和CMO为主,逐步拓展业务

药明康德收入体量最大,覆盖业务领域最广。2018年临床前CRO收入51.1亿元,收入占比53%;CDMO&CMO业务2018年收入27亿元, 收入体量同样国内领先。另外美国区实验室服务业务提供细胞和基因治疗等CRO服务,2018年该部分业务收入12.04亿元。

泰格医药为临床CRO龙头,临床CRO是医药外包市场空间最大的细分领域。方达医药丰富了泰格医药临床前业务领域,平台化日趋完善。

港股药明生物(02269)布局全产业链生物药CRO&CMO,业绩增长快。

3.2 “工程师红利” 是离岸外包最大优势

离岸外包业务人工成本优势明显:工程师红利是我国CRO&CMO行业快速崛起的重要因素。收入规模 = 单人产出*人数规模,CRO是人力 密集型行业,人力成本的优势带来更低的获客成本,订单获取能力强。

以临床CRO为例:临床试验方案设计——临床试验执行——数据分析和注册申报的整个临床推进过程中,临床试验方案设计需要很强的技 术和经验的积累,临床试验执行需要属地化,唯有最后一个环节数据分析和注册申报咨询服务能够实现离岸外包。泰格医药2018年平均人 工成本分别只有16万元/人,子公司方达医药由于59%员工位于美国,2018年平均人工成本达到30万元/人。跨国CRO企业InVentiv Health、ICON以及PRA等2018年平均人工成本分别为97万、55万、55万元,国内企业人工成本优势明显。

3.3 股权激励锁定人才

无论是CRO还是CMO,核心技术人员是公司“最宝贵的财富”,如何留住这些人才是公司管理层首先要考虑的问题。2019年以来,A股 上市CRO&CMO纷纷推出股权激励计划(包括限制性股票还有股票期权等),建立长效激励机制,真正做到吸引和留住优秀人才,这对 人力技术依赖的CRO&CMO持续发展至关重要。

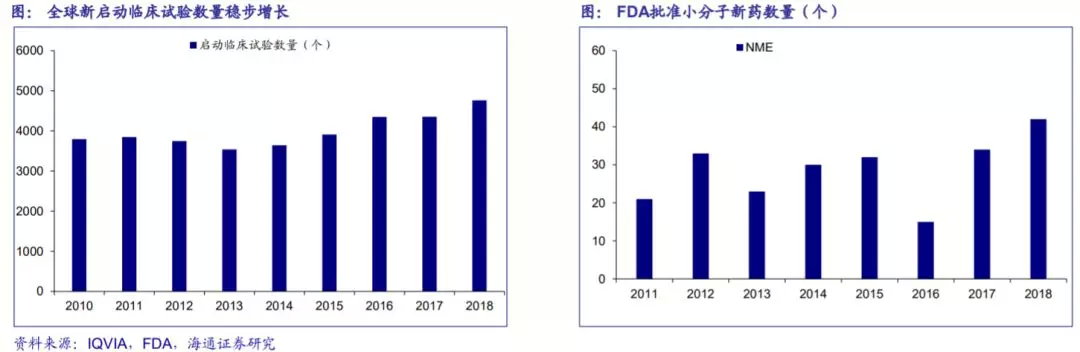

3.4 行业景气度高是在岸外包核心驱动力

直接受益于国内行业高景气度,国内业务驱动收入端快速增长。由于我国新药研发起步晚,研发投入低,大部分CRO&CMO企业是基于国 内工程师红利,依靠海外药企的订单初步成长起来的。然而海外市场尤其是欧洲和美国市场发展日渐成熟,行业增长稳定,与此同时国内 CRO行业高景气,CRO&CMO企业国内业务增速都超过30%。当前时点,国内收入占比高的公司业绩直接受益于国内行业高增速。

昭衍新药、泰格医药国内业务占比超过50%,国内业务高增长驱动整体业务增长明显。例如:泰格医药2018年国内业务收入占比53.7%, 国内业务增速71.0%,假定2019年能够维持这样的增速,那么2019年泰格收入增速国内业务贡献约38.0%;以此类推药明康德2019年国内 业务收入贡献15.3%等。

3.5 CMO/CDMO增长驱动力——产能转移&国内景气

人才&产能优势:中国拥有全球最多高学历的制药相关专业人才和固定资产投入。CDMO行业技术壁垒在于工艺的研发与优化,属于技术以及 经验密集型。高水平的专业制药以及工程人才是必不可少的。国家统计局数据显示,2017年我国医药制造业固定资产投入5986亿元,大约889 亿美元,远高于美国、日本以及印度的医药制造业固定资产投入,充足的产能建设能够保证CDMO行业快速的发展。

国内行业景气:MAH带来国内增量,创新性工艺研发仍然属于稀缺能力。药品上市许可持有人制度(MAH)允许试点的药品研发机构和科研 人员取得药品的批准文号,并且对药品质量承担相应的责任,该制度对于鼓励药品创新、提升药品质量具有重要意义。2012-2018年上市药企 中化学制药研发费用从47.56亿元快速增长到186.60亿元,6年复合增速25.6%,研发投入加速增长。国产新药逐步进入临床后期以及商业化, 国内头部CDMO企业国内业务增速提升,显著驱动业绩增长。

3.6 CMO/CDMO区别传统制造业在于需求持续增长

CDMO区别于传统制造业最核心:下游需求持续增长+项目早期承接的能力,最终结果是收入规模能够持续增长:

需求端:创新药CDMO是基于研发过程中的生产成本,研发费用持续增长,项目持续增多,CMO/CDMO行业需求是持续的;CDMO收入 还来自于商业化品种;

执行层面:如果能够在研发初期凭借技术优势绑定客户,随着研发持续推进至临床后期甚至商业化,订单金额会逐步变大,收入规模能够 做到持续增长。当然,该模式的最大壁垒在于研发能力,只有足够强大的研发能力才能够承接新工艺技术开发的项目。

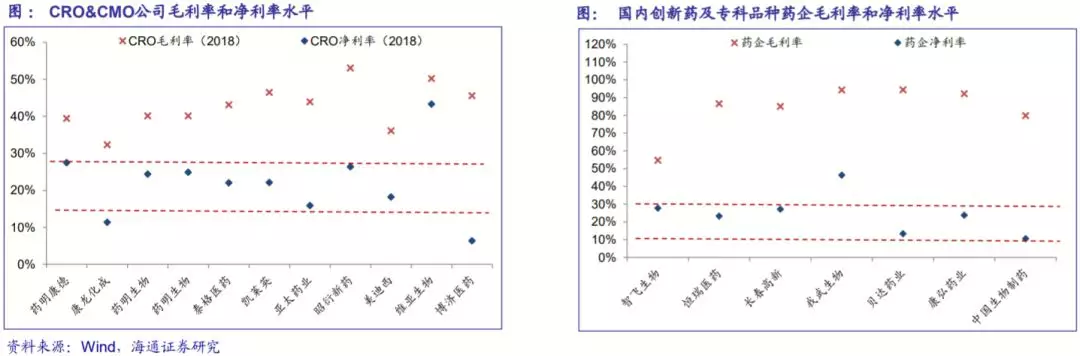

3.7 CRO VS药企:毛利率低,净利率相当

CRO企业人力密集型,研发人员规模以及执行效率决定了收入规模;

药企的持续发展由研发费用驱动,收入增长由销售费用驱动;

CRO&CMO企业优势:1)低研发投入;2)低研发风险;3)低销售费用。

3.8 CRO&CMO业务拓展能够打开成长天花板

虽然CRO&CMO企业盈利与药企相当,但是有观点认为CRO企业天花板比药企低。我们推测有两方面原因:

人力密集型,没有规模效应:CRO收入规模依靠研发人员规模驱动,人员规模不能无限制扩张,存在管理半径;药企收入看上去依靠研 发和品种,并不是人力密集型,有规模效应。——药企收入实际是销售驱动,销售人员数量一定程度决定了收入规模(销售人均收入远高 于CRO研发人均收入)。

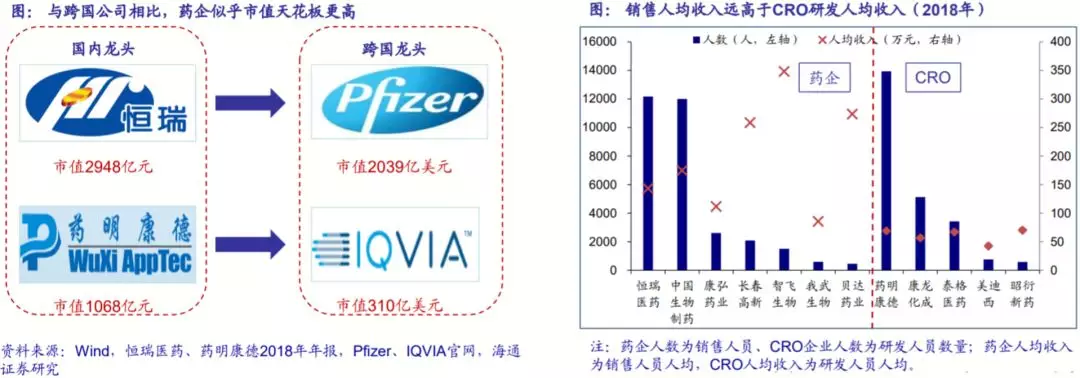

与海外头部药企对标,市值天花板不高:截止2019年8月8日国内医药龙头恒瑞医药市值约2948亿元 Vs 跨国药企龙Pfizer市值2039亿美 元,我们认为恒瑞成长空间巨大;国内CRO龙头药明康德市值1068亿元 Vs 跨国CRO龙头IQVIA市值310亿美元,看起来向上空间有限— —我们认为CRO细分领域众多,业务拓展能够打开成长天花板。

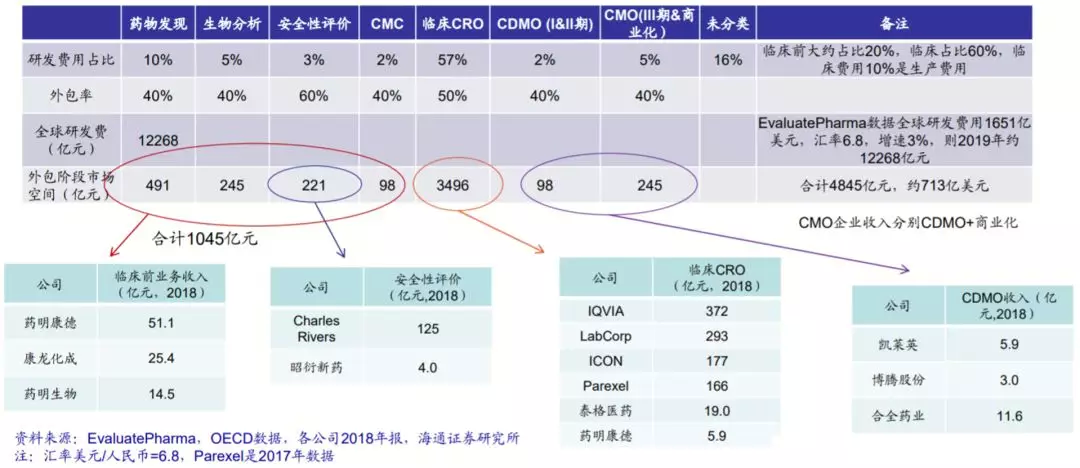

3.9 医药外包市场空间足够大

受益于全球研发费用的持续增长,我们预计全球CRO&CDMO企业市场空间超过713亿美元(未计算CMO商业化品种),我国企业的市场份 额仍比较小。

结论1:国内CRO&CDMO增长驱动一是市场份额提升,二是外包率提升;

结论2:多业务领域布局能够提高天花板。

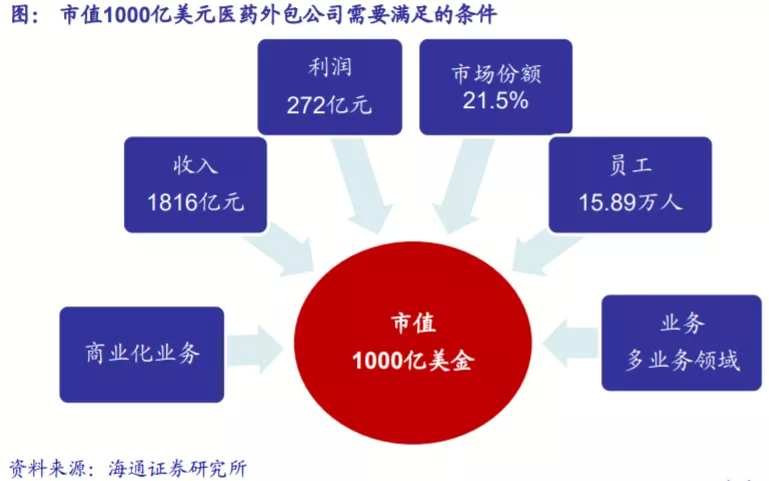

3.10 能否出现市值1000亿美金的CXO?

从估值、利润、市场份额考虑:假定PE在25倍,40亿美金利润体量,按照净利率15%,需要267亿美金的收入体量,大约1816亿人民币 (汇率:人民币/美元=1/6.8)

假定其中30%是商业化生产的收入,(未包括在研发费用里)约545亿元,那么CRO&CMO来自研发阶段收入1271亿元;

我们测算2019年CRO&CDMO空间4845亿元,假定10年CAGR增速2%,10年后空间5906亿元,CXO的市场份额约21.5%(1271/5906)。 从管理、执行层面考虑:收入1271亿元,按照国内企业人均收入80万/人计算,员工人数15.89万人,涉及专业包括化学、生物学、临床医学等;需要大量专业人才。

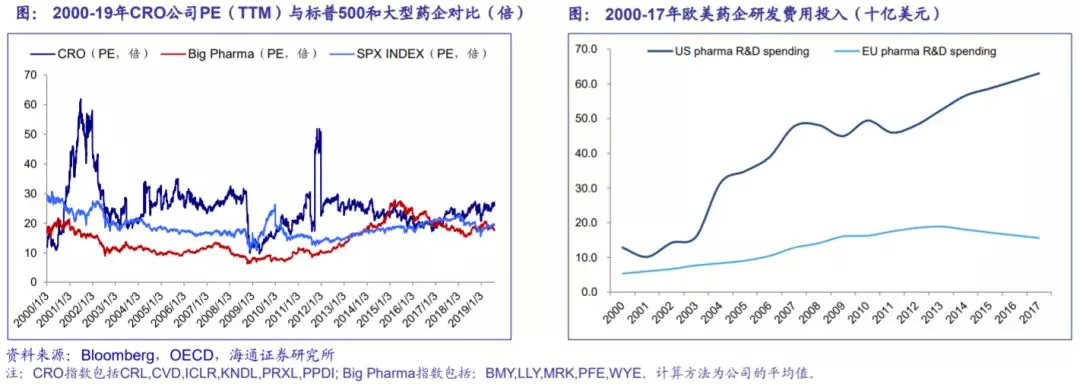

3.11 估值:2000-19年CRO、标普500和大型药企PE

2000-2008年是医药行业景气的阶段,创新药大量获批上市,欧洲和美国企业研发费用增加超过10%,BigPharm因为研发管线成熟,增速放缓,PE维持 在10-20倍。CRO公司在2000-08年间始终保持20倍以上的PE,在遭遇2008年金融危机,各大企业缩减研发费用以后,随着研发费用重新增加,CRO公 司的平均估值PE又逐渐升高,维持在30倍以上。

3.12 对标海外CRO,国内CRO 增速更快

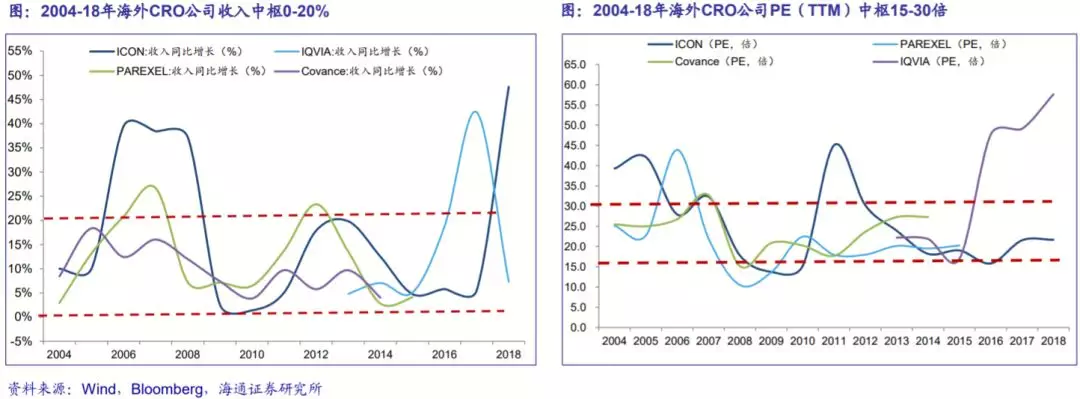

海外临床CRO企业2004-2018年收入增速中枢0-20%,对应PE的估值中枢约15-30倍。国内CRO企业收入3年CAGR>25%,我们认为对应PE估值中枢>40倍合理。

3.13 CRO公司估值与新药研发景气度有关

国内CRO企业上市比较晚,泰格医药在2012年8月17日上市,随后博腾股份、博济医药等在2014-15年陆续登陆A股。新高峰注 入亚太药业、百花村收购华威医药、量子高科收购睿智化学,凯莱英、昭衍新药、药石科技、药明康德、康龙化成陆续上市,美 迪西等提交招股说明书,A股CRO、CMO板块日益壮大。

目前A股部分CRO平均PE仍然维持在高位,维持在50倍以上(2018年)。去除新股上市的影响,我们认为国内创新药行业的兴 起,研发投入的大幅增加,将维持CRO行业估值处于阶段性高位。

4. 核心公司投资建议与盈利预测

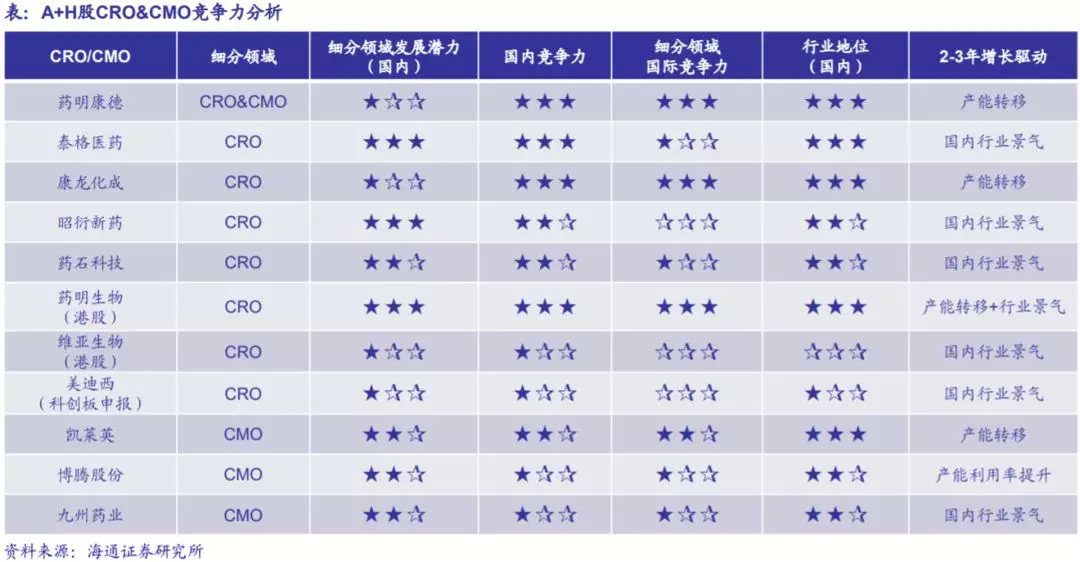

4.1 CRO&CMO公司竞争力分析

重点推荐各细分领域行业龙头:药明康德、泰格医药、凯莱英,关注:昭衍新药、康龙化成、博腾股份等。

4.2 药明康德:全产业链布局的全球CRO&CMO龙头

全球CRO龙头,全产业链布局日趋完善。2018年公司收入96.14亿元,归母净利润22.61亿元。公司形成四大业务板块包括:中国区实验室服务(临床前 CRO)、CDMO、临床CRO以及美国区实验室服务(细胞和基因治疗CRO)已具规模。DNA编码数据库、AI辅助等创新领域尝试,引领行业方向。

短期:临床前CRO是核心业务,短期增长驱动来自CDMO业务。公司核心业务中国区实验室服务(临床前CRO)继续保持稳健增长,全年收入51.13亿元 ,同比增长24.1%,占公司总收入的53.2%。公司为国内30多家药企提供一体化新药发现和研发服务, “服务费+里程碑分成”的收费方式提供了未来的 业绩弹性。公司CDMO/CMO服务实现营业收入26.99亿元,同比增长28.00%,占公司总收入28.1%。2018年公司CDMO/CMO服务项目所涉新药分子超 过650个,随着早期的项目持续推进到临床III期以及商业化,新建产能逐步释放,考虑到CMO行业的规模性,我们认为公司CDMO/CMO板块可能加速增 长,成为公司业绩增长的主要驱动力。

中期:临床CRO收入快速增长,盈利能力仍有待提升。公司临床研究以及其他CRO服务实现收入5.85亿元,同比增长64.2%,其中国内客户收入4.54亿元 ,占比77.6%。2018年临床CRO业务毛利率只有29.3%,我们认为随着临床CRO和SMO服务质量、规模及能力大幅提高,公司在临床CRO领域的竞争力 提升的同时,盈利能力预计也随之提高。另外公司收购RPG以及Pharmapace等快速拓展服务能力和领域。

长期:细胞和基因治疗仍处于培育期。截止2018年底,公司为30个临床阶段细胞和基因治疗项目提供 CDMO 服务。细胞和基因治疗业务属于处于培育期 的业务,随着细胞和基因治疗行业的发展,我们认为公司技术和服务能力将得到大幅提高,支撑公司的长期发展。

推荐逻辑:品牌壁垒高,公司管理能力、技术能力、国际化能力、业务拓展能力均得到验证,业绩稳定增长。联合营企业投资收益和投资标的公允价值变 动增加业绩波动。

估值与盈利预测。我们认为公司有能力发展为CRO&CMO的全球龙头。我们预计2019-21年,公司归母净利润分别为23.51、29.50、38.17亿元,对应 EPS为1.44、1.80、2.33元。公司作为行业内国际化的龙头理应享有一定的溢价,参考可比公司估值,我们认为给予19年50-53倍PE比较合理,对应合理 价值区间为72.00-76.32元,结合DCF估值对应每股现值为77.43元,我们给予合理价值区间为72.00-77.43元,给予“优于大市”评级。

风险提示。订单完成不达预期;新接订单数量不达预期;业务拓展不达预期。

扫码下载智通APP

扫码下载智通APP