中信证券:大全新能源(DQ.US)盈利低谷已过,将迎高速增长

本文来自微信公众号“CITICS电新”,作者中信证券电新团队。

核心观点

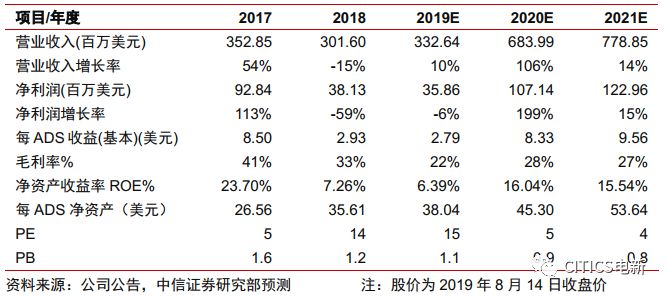

大全新能源(DQ.US)19Q2业绩受产能技改检修影响而亏损,但随着产能成本和结构优化,预计下半年起盈利将有显著改善。维持盈利预测,预计2019-2021年每ADS收益为2.79/8.33/9.56美元,对应PE为15/5/4倍,给予目标价58美元,维持“买入”评级。

Q2盈利降幅略超预期,主要由于当期产线技改检修。公司2019Q2实现营业收入66.0百万美元(同比+4.8%,环比-18.7%),净利润亏损2.19百万美元(同比-116%,环比-133%),EBITDA利润率为15.5%(同比-28.1pcts,环比-9.1pcts),毛利率为13.0%(同比-27.1pcts,环比-9.6pcts)。公司19Q2业绩整体略低于预期,盈利大幅下滑主要与当期进行部分产线技改检修导致产量下滑和成本上升有关。

多晶硅产能技改提升,高品质单晶料占比提升。公司19Q2多晶硅产量7151吨(同比+26.4%,环比-18.4%),销量7130吨(同比+83.7%,环比-15.6%),其中单晶料占比近80%。Q2产销下滑主要由于公司进行产能去瓶颈改造项目,通过更换部分更先进的还原炉将年产能由3万吨提至3.5万吨,同时提前进行年度检修,影响当期产出。目前改造项目已于6月建成投产并完成产能爬坡,预计将推升公司Q3多晶硅产量至9200-9500吨,外销量将增至9000-9300吨,单晶料占比有望进一步提升至85%,并维持全年产量3.7-4万吨的预期。

成本短期波动,新产能稳步推进。受产能改造项目影响,公司Q2多晶硅现金成本$6.65/kg(同比-10.5%,环比+7.3%),生产成本$8.12/kg(同比-10.3%,环比+9.4%),成本虽升但仍保持行业领先水平,预计生产成本将于Q3继续回落至约$7.5/kg。公司稳步推进4A新项目建设,预计Q3末将完成设备安装,Q4将建成投产,并于2020Q1末达产,届时总产能将增至7万吨,单晶料出货占比有望达90%,N型料占比有望达40%,生产成本或进一步降至约$6.8/kg

需求进入旺季,盈利能力有望阶段性修复。2019年海外光伏景气度持续高涨,1-7月中国组件出口量达40.5GW(同比+64%),但国内市场受政策换档期影响,上半年基本处于封冻状态。叠加行业新投产能集中释放,上半年多晶硅价格持续探底,公司Q2硅料ASP为$9.1/kg(同比-43.9%,环比-4.7%),创历史新低。我们预计国内光伏竞价项目将从9月起集中启动带动国内光伏装机复苏,硅料供需格局有望显著改善,价格将迎来稳步回升,公司盈利能力有望阶段性修复。

风险因素:光伏发展不及预期,多晶硅价格持续下降,公司产能释放不及预期。

投资建议:维持公司2019-2021年净利润预测36/107/123百万美元,对应每ADS收益为2.79/8.33/9.56美元,对应PE为15/5/4倍,给予目标价58美元(对应2020年7倍PE),维持“买入”评级。

扫码下载智通APP

扫码下载智通APP