中信建投:银行业Q2净利润同比增速创历史新高,长期看好行业估值修复

本文来自微信公众号“eResearch杨荣团队”,作者:杨荣。

事件

2019年8月12日,银保监会发布2019年二季度银行业主要监管指标数据。

简评

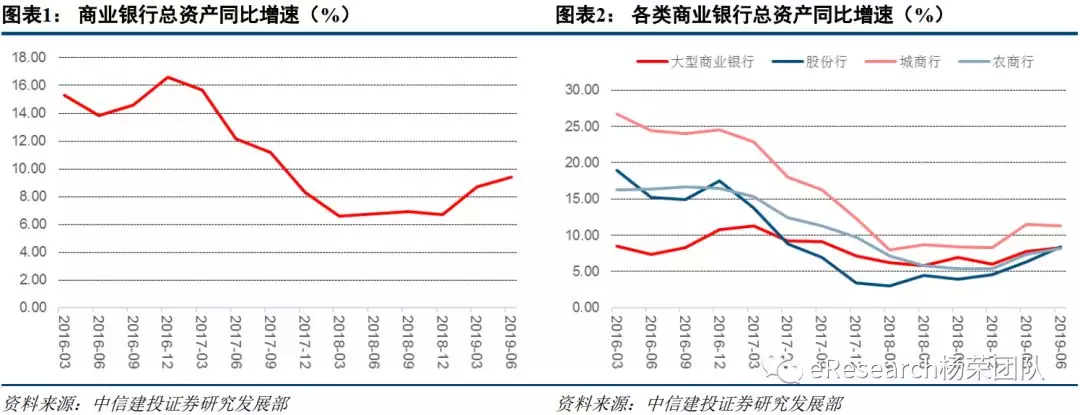

1、二季度行业总资产增速加快,股份行环比提高2个百分点

截至2019年二季度末,我国商业银行总资产规模达232.34万亿元,较去年同期增长9.39%,增速继续呈逐季改善趋势,较一季度提高了0.70个百分点,较去年同期提高了2.63个百分点。其中,股份行总资产规模增速环比提高最快,而城商行虽然增速仍最高,但环比小幅下降。

二季度末,大型商业银行总资产占全部商业银行的49.24%,达114.40万亿元,同比增长8.32%,较上一季度提高0.56个百分点。

股份行总资产规模占比为21.43%,达49.79万亿元,同比增长8.42%,较上一季度提高了2.04个百分点,环比提高幅度最快。此前受“金融去杠杆”影响,股份行资产增速在各类银行中最低,今年以来,随着监管进入稳杠杆阶段,股份行资产增速呈恢复性增长趋势,目前增速已经仅次于城商行。

城商行总资产规模占比为15.48%,达35.98万亿元,同比增长11.28%,增速在各类银行中最高,但环比一季度要慢0.25个百分点。

此外,农商行总资产规模与城商行接近,占比15.70%,达36.48万亿元,同比增长8.24%,增速最慢,要比一季度提高了0.91个百分点。

从历史数据来看,中小银行资产增速应该要高于大型商业银行,如在金融去杠杆之前,大型商业银行总资产增速低于10%,而股份行平均在15%以上,城商行在20%以上,农商行与股份行接近。因此,我们认为,随着在金融去杠杆的结束,叠加金融供给侧结构性改革新政对中小银行支持力度的加大,中小银行总资产增速将会继续提升。

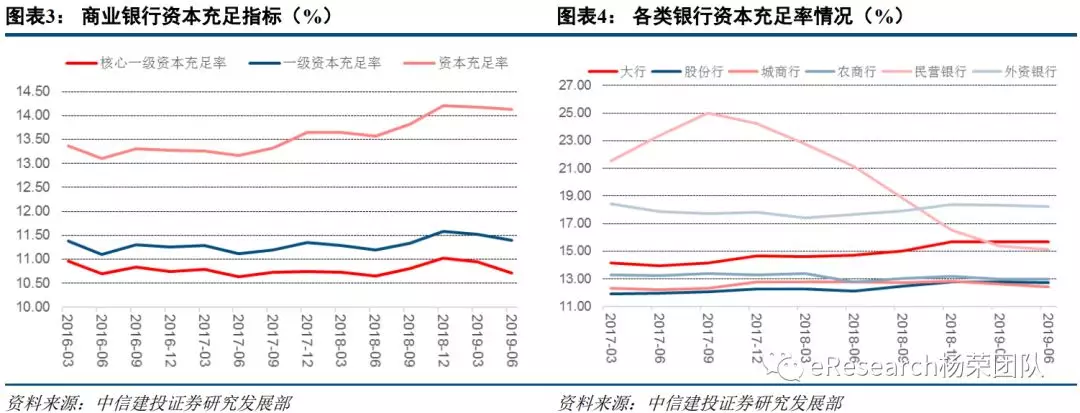

2、核心一级资本下降较多,城商行资本充足率下降最明显

2019年二季度末,商业银行核心一级资本充足率、一级资本充足率和资本充足率分别为10.71%、11.40%和14.12%,与一季度末相比分别下降了24个BP、12个BP和6个BP。其中,从资本充足率来看,城商行和民营银行下降最快。

具体来看,大型商业银行资本充足率达15.66%,较一季度末下降了1个BP;股份制商业银行资本充足率达12.73%,较一季度末下降了4个BP;城市商业银行资本充足率达12.98%,较一季度末下降了21个BP,降幅仅次于民营银行;而农村商业银行资本充足率达12.98%,较一季度末上升了1个BP,也是唯一一类资本充足率不降反升的银行。此外,民营银行和外资银行资本充足率分别为15.11%和18.21%,较一季度末下降26和10个BP。

从历史数据来看,二季度三项资本充足率均要低于一季度,主要原因在于股利现金分红主要发生在二季度。但是今年二季度核心一级资本充足率降幅要大于一级资本充足率和资本充足率,我们认为主要原因在于二季度永续债、优先股、二级资本债的发行速度加快,一定程度上弥补了其他一级和二级资本缺口。从上市银行的情况来看,二季度兴业银行完成了300亿的优先股、中国银行1000亿境内优先股、民生银行和华夏银行分别400亿的永续债,以及平安、交行等银行也完成了二级资本债的发行。

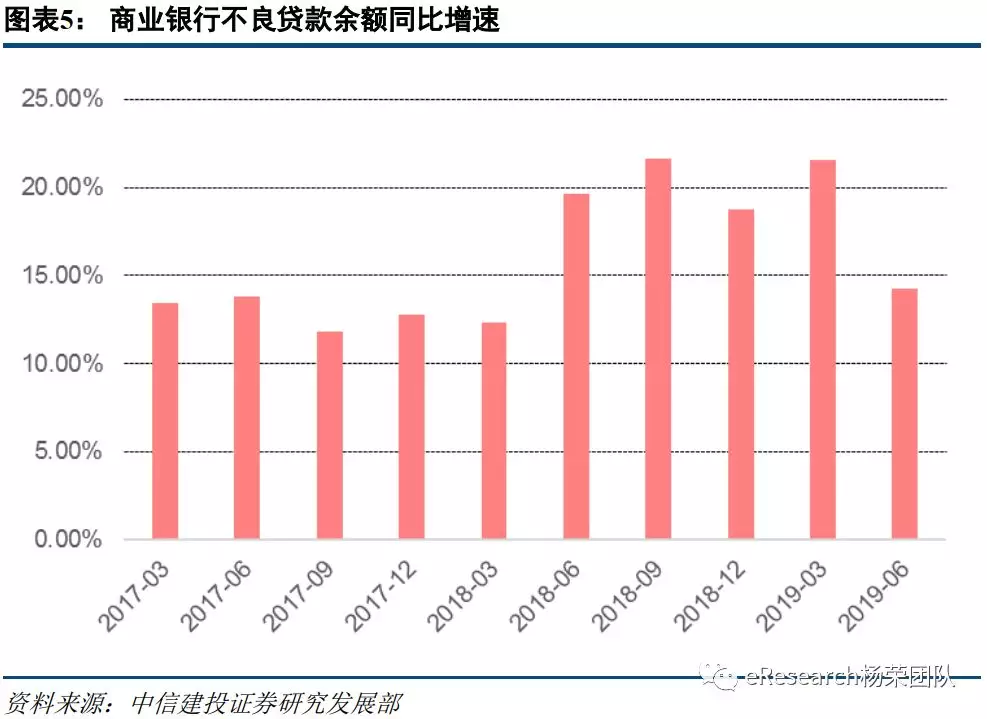

3、不良率环比上升1个BP,潜在不良继续下降,拨备覆盖率小幅下降

(1)不良贷款环比增速下降。截至2019年二季度末,商业银行不良贷款总额达2.24万元,较上季度末增长3.62%,较上季度下降2.88个百分点,同比增速为14.21%,较上季度下降7.37个百分点,不良贷款生成速度有所放缓。

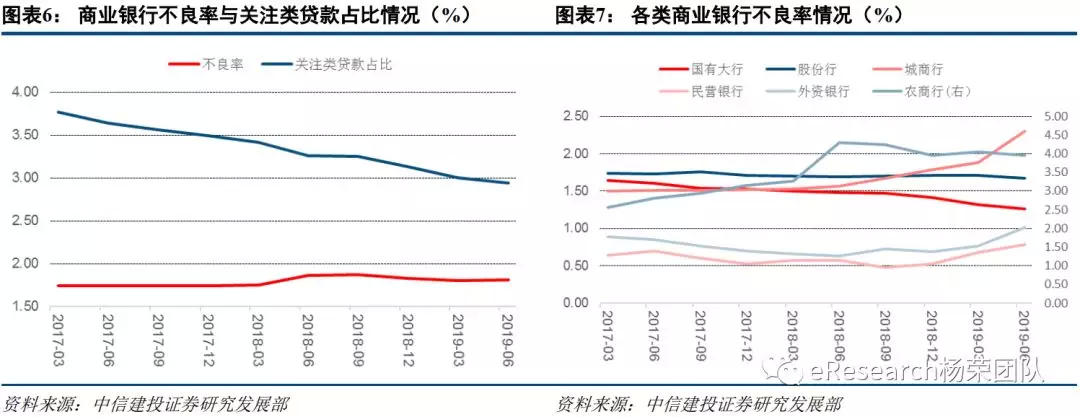

(2)不良贷款率环比上升1个BP,城商行上升明显。截至2019年二季度末,行业整体不良率为1.81%,较上一季度上升1个BP。其中,城商行不良率上升比较明显,环比上升42个BP至2.30%。此外,民营银行和外资银行也分别上升了10和25个BP至0.78%和1.01%。而大行、股份行和农商行分别下降了6、4和10个BP至1.26%、1.67%和3.95%。

(3)关注类贷款环比下降6个BP,潜在不良继续下降。截至2019年二季度末,行业关注类贷款达3.63万亿元,较上一季度末上升了0.83%,增速下降了3.40个百分点。而关注类贷款占比达2.94%,较上一季度末下降了6个BP,已经连续12个季度呈下降趋势,潜在不良风险已经大幅释放。

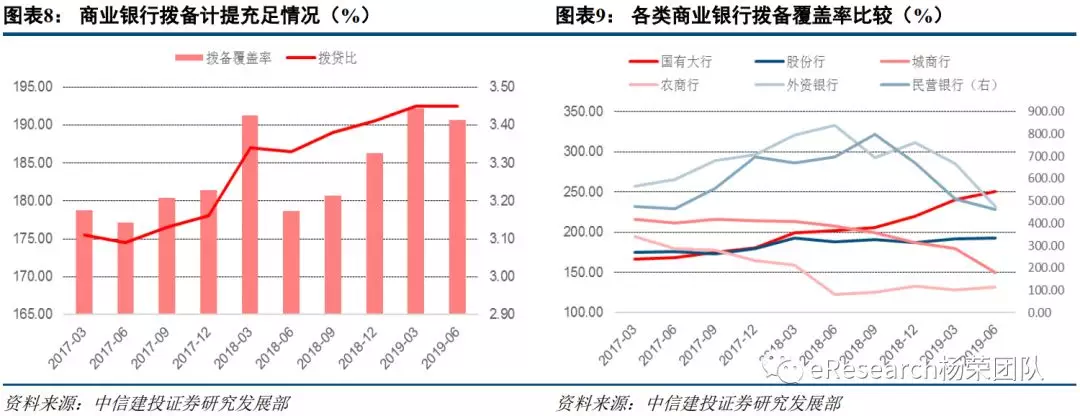

(4)拨备计提力度小幅下降,但大行仍持续大幅明显。截至2019年二季度末,行业拨备覆盖率达190.61%,较一季度末小幅下降了1.56个百分点;拨贷比为3.45%,与一季度末基本持平。从类型来看,大行拨备覆盖率环比一季度上升了10.25个百分点至250.69%,连续三个季度提高最为明显;股份行和农商行也分别提高了0.83和3.02个百分点至193.01%和131.52%。只有城商行、民营银行和外资银行分别环比下降30.00、49.04和53.11个百分点至149.26%、461.14%和231.99%。

总体来看,二季度行业维持基本稳定,不良率虽然有小幅上升,但幅度并不大,同时以关注类贷款占比为主的潜在不良状况持续改善。一方面,在经济下行压力下,新不良贷款生成率可能会有所提高;但另一方面,行业潜在不良在持续消化,不良资产的真实度会有所提高,且充足的拨备计提准备也能够保证存量不良的清收和处置。因此,我们认为无需过度担忧在经济下行压力下银行资产质量问题。

4、净利润同比增速创历史新高,NIM环比下降1个BP

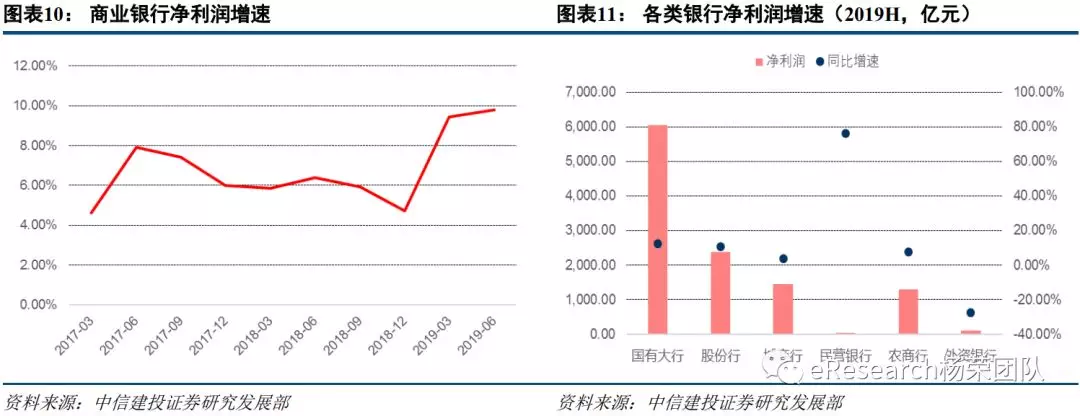

(1)净利润增速创新高,主要来自大行和股份行。2019年上半年,商业银行累计实现净利润1.13万亿元,同比增长9.80%,增速较一季度继续上升0.36个百分点,创近几年来最高水平。主要增长来源于大型商业银行与股份行。

其中,大型商业银行上半年实现净利润6057亿元,同比增长12.25%,高于行业增速,估计是邮储纳入大行导致的结果;股份行实现净利润2391亿元,同比增长10.49%,同样高于行业增速,但要低于大行。此外,城商行和农商行分别同比增长3.64%和7.67%。

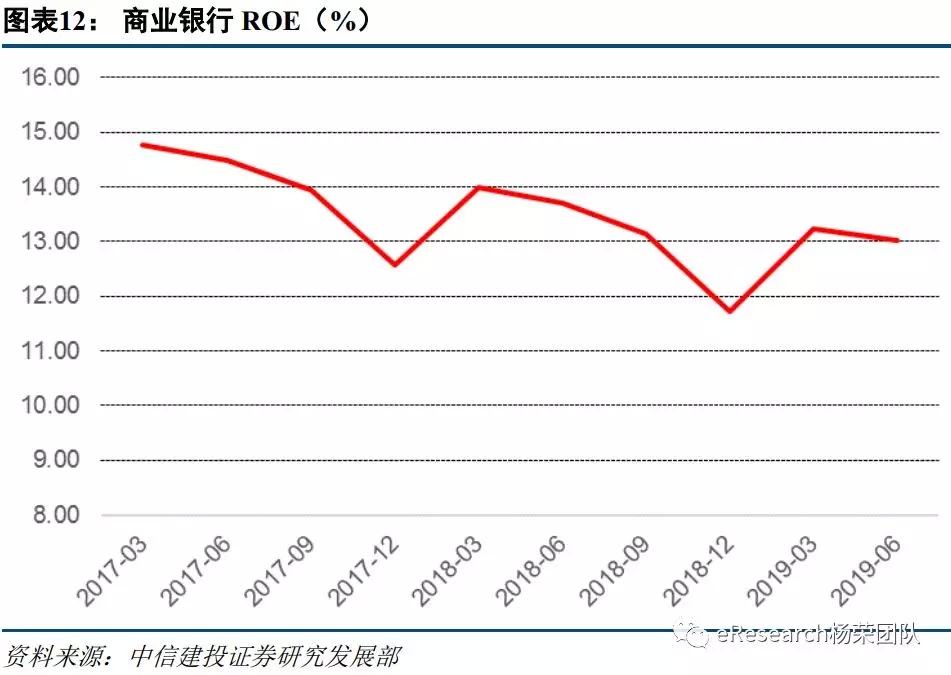

(2)ROE环比下降。2019年上半年,行业ROE为13.02%,较一季度数据小幅下降0.22个百分点,较去年同期下降0.68个百分点。

5、NIM环比上升1个BP,股份行和城商行仍持续改善

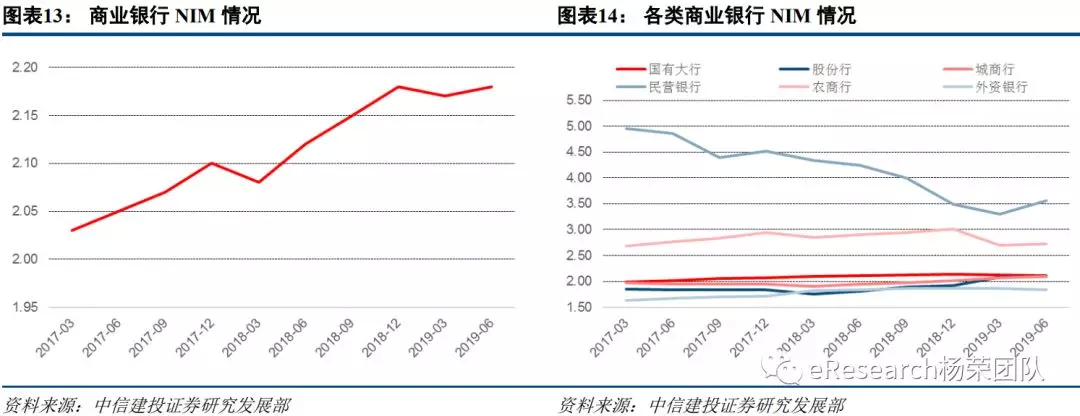

2019年上半年,商业银行整体NIM为2.18%,环比上升了1个BP,与去年整年水平持平。其中,主要是中小银行NIM环比继续改善,而大行NIM环比继续下降。

上半年,股份行NIM为2.09%,环比和同比分别上升了1和28个BP,已经连续6个季度息差持续改善;城商行为2.09%,环比和同比也分别上升了2和15个BP,同样连续5个继续息差改善;此外,农商行和民营银行环比分别上升2和26个BP至2.72%和3.56%。

而大型商业银行NIM为2.11%,环比继续下降1个BP,但同比维持不变。此外,外资银行NIM为1.84%,环比也下降2个BP。

从2018年以来,股份行和城商行NIM逐季改善,主要原因在于流动性改善带来同业负债成本率的下降。2019年,经济下行压力加大,流动性也会继续改善。资产端,新投放贷款利率已经呈下降趋势,而负债端,存款竞争依然激烈,同业负债成本率下降空间也有限,从而行业NIM走阔的难度较大。

6、总结

从2019年二季度监管数据来看,行业基本面呈持续改善的趋势。表现在:其一、资产增速环比继续提高0.70个百分点至9.39%;其二、关注类贷款占比环比继续下降6个BP至2.94%;其三、净息差环比上升1个BP;其四、净利润同比增长9.80%,增速创历史新高。

也存在一些不利因素,如不良率环比上升1个BP至1.81%;ROE同比下降0.68个百分点至13.02%;资本充足率环比下降。

同时,中小银行,尤其是股份行基本面改善情况相对要好于大行:

其一、股份行总资产增速达8.42%,环比提速2.04个百分点,无论是增速水平值还是改善幅度均要快于大行。

其二、中小银行二季度NIM环比上升,而大行环比下降。

其三、股份制不良率环比下降从1.71%下降到1.67%。在行业不良率回升背景下,不良率继续改善。

7、投资建议

近期宏观环境变化对银行股估值影响较大。从国内因素来看,7月的信贷数据和社融数据均要低于市场预期,集中反映了在经济下行压力下,企业融资需求的萎靡,同时7月PMI指数49.7%,连续三个月低于枯荣线;从外部环境来看,风险再次出现。

这些宏观层面变化提高了经济增长的不确定性,短期对银行估值带来负面冲击,银行股依然面临调整压力。但是我们认为:金融数据低于预期、外部的不确定性增大,国内的宏观货币政策和财政政策将积极应对,后续政策面上将更加积极,政策面转机之时就是银行股触底反弹之时。历史上A股银行板块估值最低点是0.7倍PB,目前行业0.74倍PB,银行股估值安全垫存在。中长期,我们依然看好行业的估值修复。

扫码下载智通APP

扫码下载智通APP