东吴证券:送审稿对高教收购影响有限,估值合理基本面稳健维持推荐

投资要点

近2周高教板块动作不断,释放外延发展的积极信号,带动市场情绪持续向好。19年以来职教政策利好频出,充分表明国家对职教改革的持续重视,而近2周高教板块,包括中国新华教育、宇华教育、希望教育相继发布收购计划,自新华7月15日首个公布收购后这三家高教公司均大幅跑赢大盘。我们认为高教政策风险相对较低,低估值+稳健成长的核心逻辑仍在。

外延增长:终稿对高教并购影响预计较小,各家公司外延并购依旧有条不紊进行。18年8月送审稿发布之后,新高教集团收购了1所学校,民生教育收购3所学校,希望教育收购2所学校,中教控股收购2所学校,新华教育更是在19年连续宣布两起收购,说明终稿落地对高教并购影响较小。

行业依旧拥有足够的外延并购空间:2019年我国民办高等教育共拥有756家民办高等教育学校,其中民办本科434家(其中独立学院265家),民办专科322家,而目前上市公司仅拥有34家学校。同时,相较于全国近700万的民办高等教育在校生人数,目前上市公司拥有的30万+学生范围依旧较小。

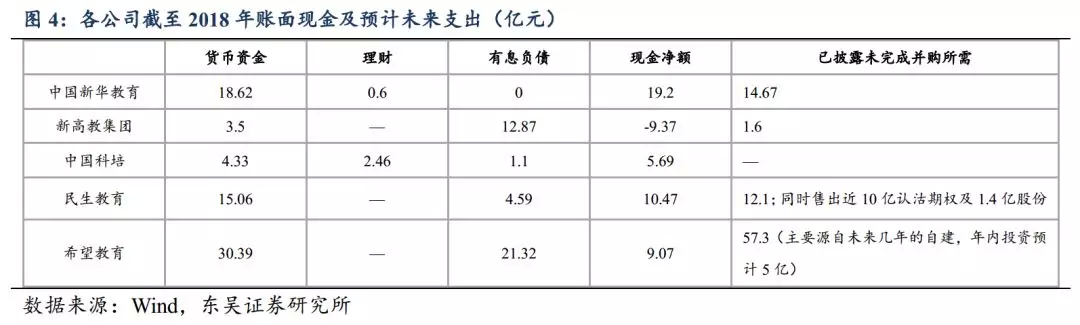

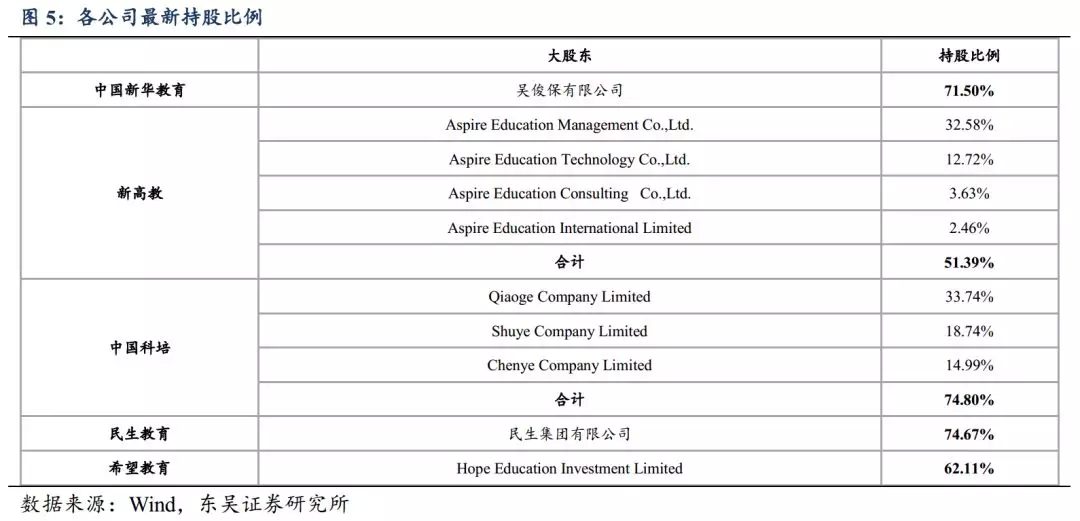

外延并购盈利能力较为合理:根据目前收购价格,高教公司并购的ROI在10%左右(考虑未来所得税影响在8%,考虑到杠杆因素未来ROE预计在10%-15%)。考虑到目前国家从政策层面对于民办资本进入高等教育的支持,我们认为在当前的回报率下,民办资本在高等教育中的并购整合不太可能受到很大的政策影响。同时,各上市公司当前账面现金净额较可预见支出相对充裕,依旧有能力持续进行外延并购。

内生增长:学费增长和高职扩招人数增加,保证内生增长稳定。逐步转型非营利后学费的逐步市场化、高职招生的增长、以及毛入学率的持续提升,保证了高教公司依旧可以保持相对平稳的内生增长势头。

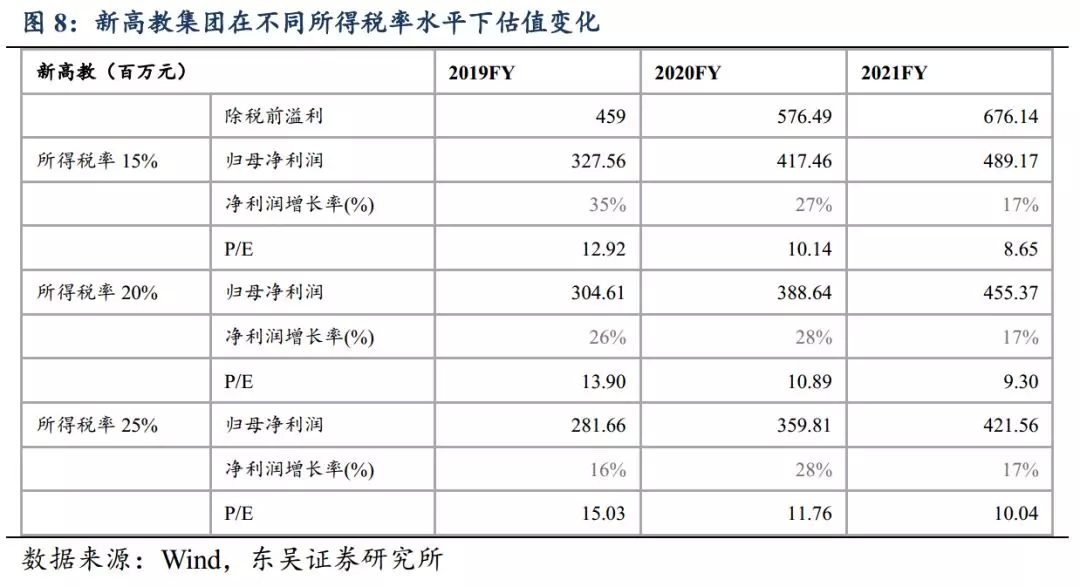

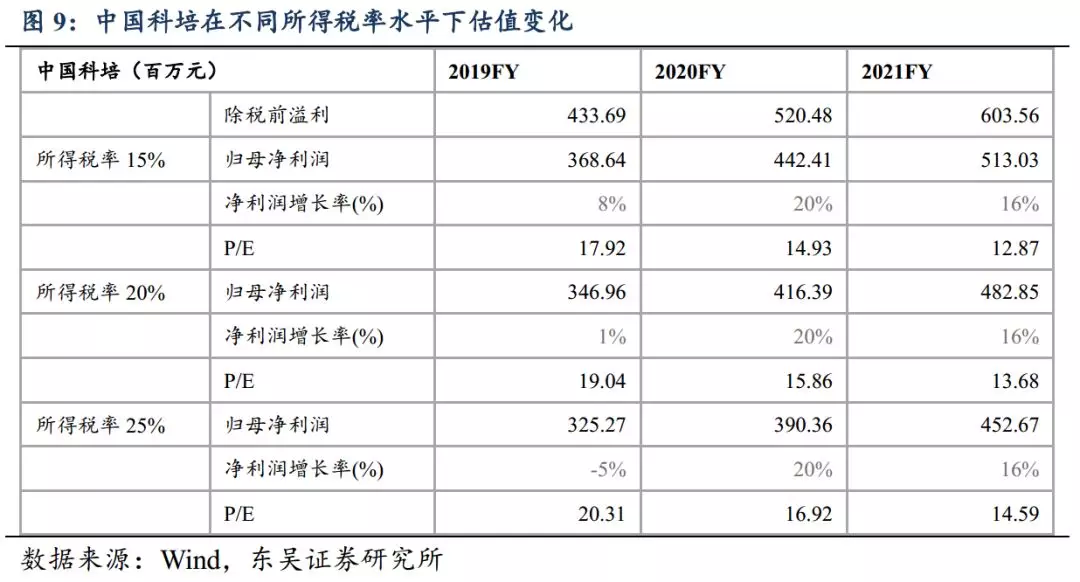

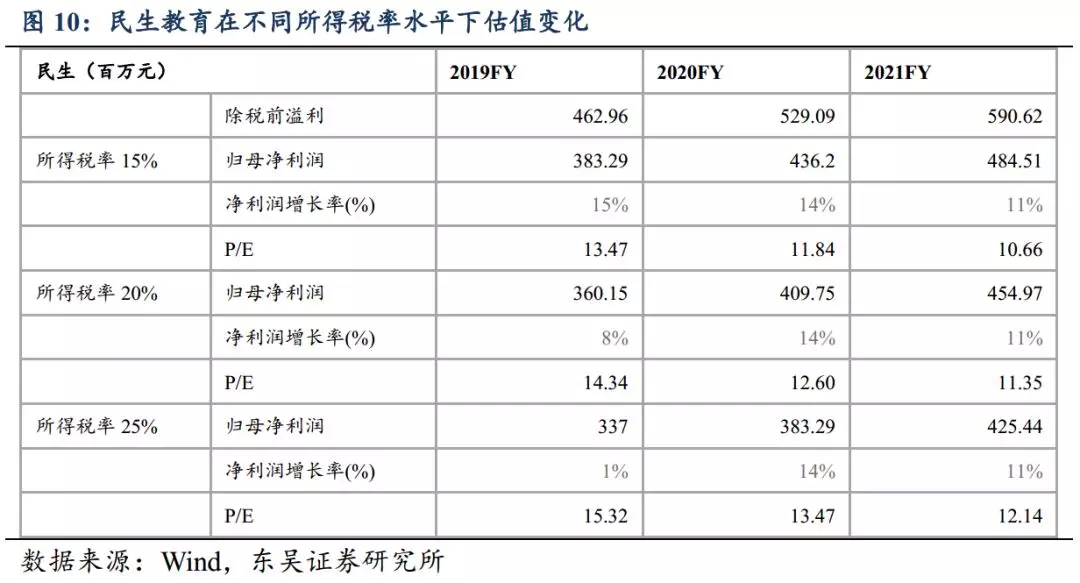

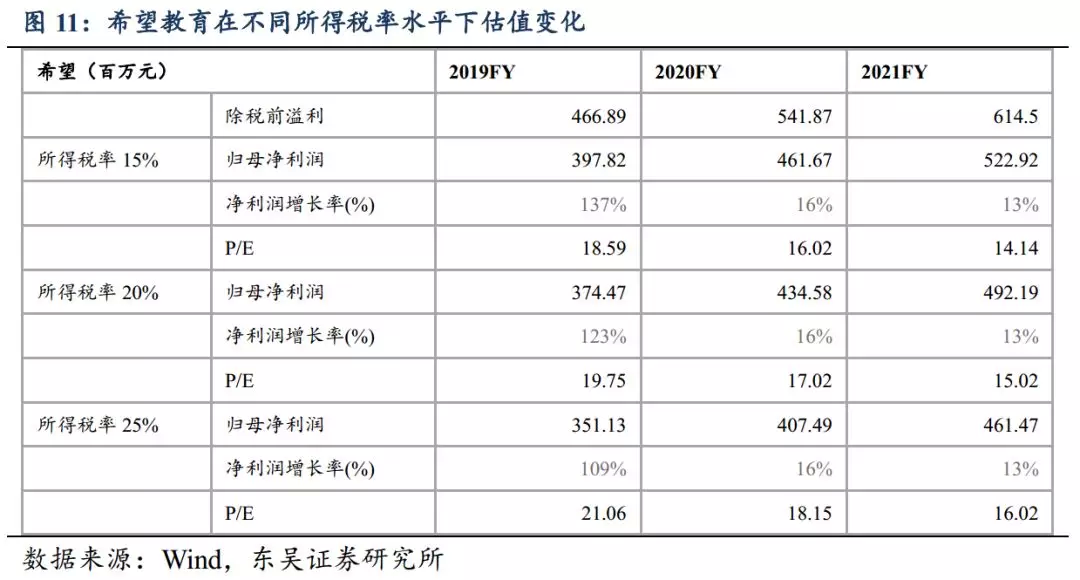

目前市场担忧的风险:仅所得税会带来实质影响,但考虑所得税后估值依旧较低。目前中国新华教育/科培/民生/希望教育/新高教对应19年的估值13/16/12/16/11X,处于估值低位,考虑15%所得税后,估值小幅提高至16/18/13/19/13X,依旧具备估值吸引力。

中报披露在即,高教板块在当前市场中业绩确定性高。由于高教公司在18年9月完成招生和学费确定,因此19财年中报业绩变化不大。同时,在高职扩招100万人的政策利好下,专科院校学额双位数增长,19年9月专科招生规模有望达到历史高点,将带动19财年全年业绩增长。

投资建议:考虑到各家公司稳定的高单位数至双位数内生增长、持续的外延预期以及高教板块健康的现金流,我们认为高教公司的估值依旧拥有估值上的吸引力,继续推荐中国新华教育、中国科培、民生教育、希望教育、新高教集团。

近期并购持续进行,低估值+稳健成长依旧具备吸引力

外延增长:终稿对高教并购影响预计较小,各家公司外延并购依旧有条不紊

1)7月15日中国新华教育公告:9.18亿收购海源学院(本专)及昆明市卫生学校(中职)60%股权,18/19学年海源学院在校生12,026人,学费1.7-2.5万元,昆明市卫生学校在校生6,247人,学费6000元,19/20学年提高至8000元,单生收购价8.4万元。

2)7月22日宇华教育公告:14.92亿收购山东英才学院(本专)90%权益,现有学生31500人(21000本+10000专+500职业技能培训),本科占比67%,学费15000元,收入规模4.7亿,单生收购价5.3万。

3)7月29日希望教育公告:1.6亿收购鹤壁汽车工程职业学院(专)95%权益,在校生4504人,学费5200元,收入规模2370万,单生收购价3.6万。

19年以来职教政策利好频出,充分表明国家对职教改革的持续重视,而民办高教公司的收购密集发布不断释放外延发展的积极信号,带动市场情绪持续向好,自新华7月15日首个公布收购后这三家高教公司均大幅跑赢大盘。

目前看,我们认为虽然终稿迟迟没有落地,但是高教整体投资逻辑仍在:1)各家的外延并购依旧在稳步推进,终稿对高教的并购影响较小。2)逐步转型非营利后学费的逐步市场化、高职招生的增长、以及毛入学率的持续提升,保证了高教公司依旧可以保持相对平稳的内生增长势头。3)在市场对高教的几个担心点来看,我们认为仅有所得税会对上市公司利润带来实质性影响,但考虑所得税后估值依旧较低。4)中报披露在即,高教板块在当前市场中业绩确定性高。

外延增长:终稿对高教并购影响预计较小,各家公司外延并购依旧有条不紊

目前各家高校依旧有条不紊进行收购,我们预期终稿落地并不会对高教并购产生实质影响。18年8月送审稿发布之后,新高教集团收购了1所学校,民生教育收购3所学校,希望教育收购2所学校,中教控股收购2所学校,新华教育更是在19年连续宣布两起收购。

2019年我国民办高等教育共拥有756家民办高等教育学校,其中民办本科434家(其中独立学院265家),民办专科322家。目前上市公司共拥有34家学校。相较于全国近700万的民办高等教育在校生人数,目前上市公司拥有的30万+学生范围依旧较小。

我们预计民办高教在校生人数随着毛入学率的提升依旧能保持中高单位数的增长趋势。同时,虽然可供实质性收购的学校数量相较756家民办学校较小(预计数量级在百家),但是独立学院转设进程的加快也为上市公司提供了更多的收购机会。

2.2. 外延并购盈利能力较为合理,受政策影响可能性较小

目前的高教收购平均单生价格在8万左右。从目前上市公司的并购价格来看,目前高教收购的本科单生收费价格大约在8万左右。

我们估算在收购学校运营完善之后,目前的收购价格大概能对应10%左右的ROI(考虑到未来的所得税,可能ROI下降到8%左右),我们认为高教行业的资本回报率与其他行业对比依旧属于合理水平。考虑到目前国家从政策层面对于民办资本进入高等教育的支持,我们认为在当前的回报率下,民办资本在高等教育中的并购整合不太可能受到很大的政策影响。

从上市公司盈利的角度来说,若考虑上市公司可能运用的杠杆,教育上市公司收购带来的ROE也均能够达到10%以上,参考教育公司非常稳定的现金流和基本面我们认为这样的ROE水平也已经可以接受。

2.3. 各家学校外延并购的进度和可使用资金

各上市公司当前账面现金净额较可预见支出相对充裕,能够满足公司未来的扩张需求。具体来看:

1)中国新华教育:截至18FY公司账面现金+理财19.2亿,无任何有息负债。尚未完成收购/在建的标的包括:1)临床医学院新校区预计产生总投资额7.46亿,其中1.96亿预付款已支付;2)19年2月中标南京财经大学红山学院,总作价6.1亿元,已支付3.05亿初期资金,17年在校生8600多人;3)19年7月并购昆明医科大学海源学院、昆明市卫生学校,交易对价共9.18亿元,其中6.12亿使用现金分三期支付,剩余3.06亿以股份支付。

2)新高教集团:截至18年公司账面现金3.5亿,有息负债12.9亿,已并购尚未支付收购尾款包括河南学校1.1亿和东北学校0.5亿,尚未并表/新建的项目包括华中学校、甘肃学院,两校正稳步推进,预计19/20年并表释放业绩增量。

3)中国科培:截至18FY公司账面现金+理财6.8亿,IPO及超额配售合计共获得上市所得款净额超6.7亿,有息负债1.1亿。

4)民生教育:截至18年公司账面净现金10.5亿,各校预计仍需投资12.1亿左右(安徽文达5亿+张家口2亿+南昌职业学院5.1亿,同时滇池后续已售出近10亿认沽期权,南昌职业需要拟售出1.4亿股份),此外公司已获工商银行100亿基准利率低息授信,未来扩张资金实力较为充足。

5)希望教育:截至18FY公司账面现金30.4亿,有息负债21.3亿;尚未完成收购/在建的标的包括1)贵州大学科技学院(收购价7000万,已完成并表尚未体现在资产负债表),2)新建的甘肃、广东、重庆学校分别计划投资13/12/15亿,其中甘肃学校已获批复文件,预计年内一期投入2亿,20年9月新生入学;3)四川文化传媒职业学院兴建新校区,预计项目总投资15亿元,分多期投资完成;4)新收鹤壁汽车工程职业学院对价1.6亿,一期支付1400万,其余后续分期支付。年内贵州大学科技学院和甘肃学校合计支付3亿不到,仍有充足的资金筹备新的并购标的。

内生增长:学费增长和高职扩招人数增加,保证内生增长稳定

3.1. 学费增长:自主定价逐步放开,学费增长有望稳步提升

部分省份已放开自主定价,随着民办高教向非营利转型,未来学费预计将逐步接近市场化。例如,重庆市、云南省、甘肃省、河南省政府均在相关政策文件中指出对于民办学校收费制度政府应依法监管,而贵州省、广东省、安徽省则实行完全自主定价,民办学校办学政策相对宽松。未来随着民办高等教育持续向非营利性靠拢,我们预计民办高等教育学费逐渐离开政府监管,会保持每年稳定的提升势头。我们预计目前各家上市公司的学费每年均有望保持中低个位数以上的稳健内生增长。

3.2. 百万高职扩招,有望带动内生人数增长达到新台阶式

2019年3月5日,《政府工作报告》中提出,“改革完善高职院校考试招生办法,鼓励更多应届高中毕业生和退役军人、下岗职工、农民工等报考,今年高职院校大规模扩招100万人。”

2018年全国普通本专科共招生790.99万人,其中普通专科招生368.83万人,比上年增长5.16%,占普通本专科人数的46.63%。全国普通本专科共有在校生2831.03万人,其中普通专科在校生1133.70万人,占普通本专科人数的40.05%。100万的扩招人数,对于全国整体本专科在校生有超过3%的提升,对于专科在校生有接近10%的提升空间。

目前市场担忧的风险:仅所得税会带来实质影响,但考虑所得税后估值依旧较低

市场对于高教公司基本面的担忧主要来自于三个方面:(1)所得税征收;(2)土地款补偿;(3)补贴的取消。由于民办高教大多将会选择营利性学校,因此其未来会有所得税、土地款补偿、以及补贴的取消。

从税收角度,目前的各家上市公司均将学校利润留存在学校之中,并未向母公司分红,因此由于各学校目前均不用缴税,各家上市公司目前基本都没有所得税支出。在改为营利性之后,各学校本身需要缴税,税率则取决于各地不同的标准,从15%-25%不等,我们认为所得税对利润的影响不可避免。

土地款补偿方面,各家上市公司可能存在一部分学校土地在此前由无偿划拨获得,需要补缴土地转让费用。但是一方面由于土地的摊销基本为50年维度,因此对当年利润影响较小。同时各家公司由无偿划拨获得的土地比例均不大,我们预计即便需要补缴的公司,其土地补偿款补缴大约在每年几百万的区间,不会对利润造成太大影响。

补贴方面,部分高教公司如民生,存在较大的政府补贴款项,市场对这些补贴的持续性存在担忧。我们认为,这些补贴的来源基本来自对民办高教学费有所限制的地区(如民生的重庆地区),若未来地方政府取消对民办高校按学生人数进行的补贴,则其同样也有望对学费放开限制采用市场化定价,我们认为补贴对这些公司的影响也基本会被抵消。

敏感性分析:

中报披露在即,高教板块在当前市场中业绩确定性高

由于高教公司在18年9月完成招生和学费确定,因此19财年中报业绩变化不大。中国新华教育、中国科培、希望教育在此期间并未有新的标的并表,将保持原有院校强劲的增长趋势。民生由于18年12月并表云南大学滇池学院,新高教由于18年10月并表河南学校、12月并表东北学校、19年1月并表广西学校,中报将实现外延业绩增量。

投资建议

总结来说,我们认为目前已上市高教公司整体基本面依旧延续此前走势,同时国家对于高教的政策预计不会有太大改变,各家公司外延增长正在逐步落地便是一大证明。同时随着国家对职业教育的大力扶持,各公司内生增长也有望在高职扩招下有所加快。

考虑15%所得税之后,目前新华教育/科培/民生/希望/新高教对应19年的的估值大约为16/18/13/19/13X。考虑到各家公司稳定的高单位数至双位数内生增长、持续的外延预期以及高教板块健康的现金流,我们认为高教公司的估值依旧拥有估值上的吸引力,继续推荐中国新华教育、中国科培、民生教育、希望教育、新高教集团。

扫码下载智通APP

扫码下载智通APP