2018年下跌模式恐再现,美股再迎“暴风雨”?

本文来自微信公众号“美股研究社”。

摘要

一系列非常相似的信号显示2018年的模式正在提前重现。

5月和6月动量衡量信号和数值紧密跟随2018年9月和10月。

技术和价格形态行为也遵循我们去年看到的道琼斯工业指数和标普500指数之前的支撑和阻力位。

目前的信号显示,如果从这些不同信号的组合中预测出任何可靠性的话,市场可能在一周内再次大幅下跌。

01种种迹象可能预示着2018年的重演

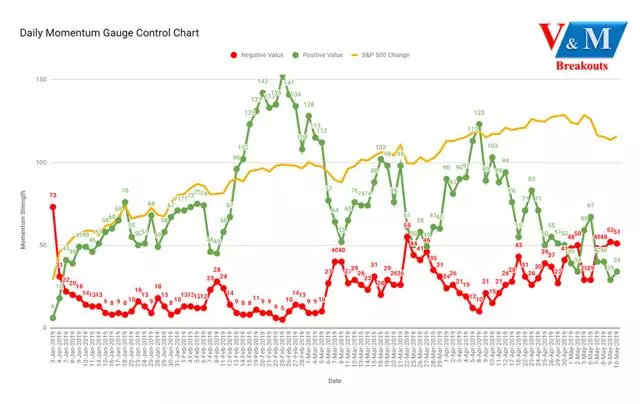

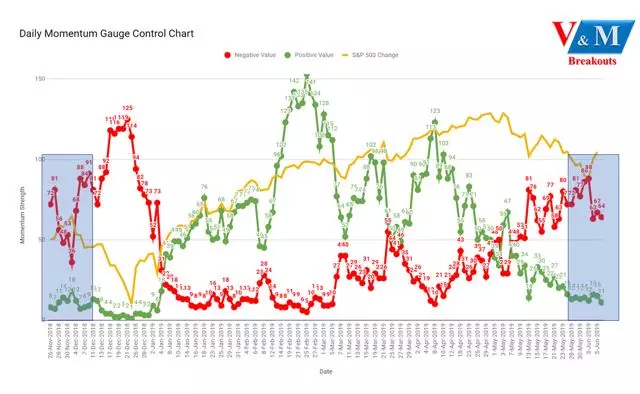

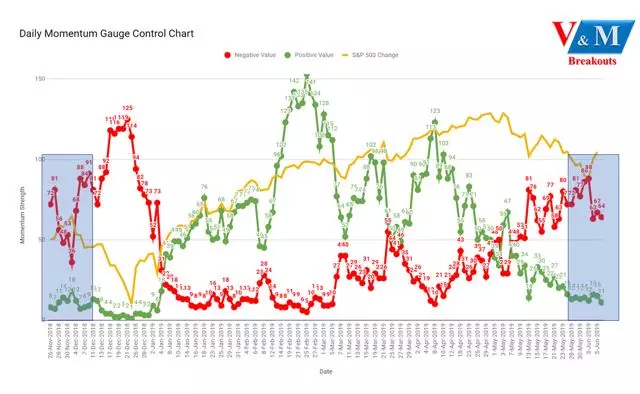

动量指数在5月(第18周)自2018年9月(第39周)以来首次出现负值,如下面5月开始的每日指数图所示。

这四个负面日线信号与标普500指数5月初的最新高点相对应,如下图所示。 这些是2018年9月最后一次记录的负动量指示信号。

9月和5月的警告信号帮助我们避免了大幅下降,但可能还有更多。 2019年5月,标准普尔500指数下跌6.58% ,道琼斯工业指数下跌6.69% 。

根据你的风险承受能力和投资目标,许多相关的 etf 可以抓住市场趋势的机会,既可以是杠杆式的,也可以是逆向的。 主要基金包括 SPDR标准普尔500指数ETF 信托(SPY)、 iShares Core s & p 500 ETF (IVV)、先锋 s & p 500 ETF (VOO)、 ProShares Ultra s & p 500 ETF (SSO)、 ProShares UltraPro Dow30(UDOW)和反向基金 Direxion Daily s & p 500 Bear 3X Shares (SPXS)、 ProShares ultrashares UltraPro Short Dow30(SDOW)、 ProShares UltraPro Short QQQ (SQQQ)

02道琼斯指数技术模式研究

下面的DJIA图表显示了第一次主要下降之后的显著相似性[A到B到C]。

在动量指标首次变为负值并在两种情况下都跌至[A]之后,市场在2019年5月中旬和2018年10月中旬双双反弹至[B]。从10月到现在的6月,尽管市场出现了多次反弹,但在下面的周线图上,动量指标的得分仍然保持在非常低的水平。

这一短暂的上涨[B]对应于标普500指数图表上的头肩和肩肩看跌顶部模式的右肩,而在上面的DJIA图表上进一步下跌到[C]。道琼斯工业平均指数随后从24500点的支撑位反弹,并回到高于第一次反弹的25800点,直到到达D点。我们今天已经突破了25800的水平,并有可能再次回到11月初的26200的水平。

我们的第一个测试是看该指数能否回升至26200点。如果这种模式继续下去,下一步将会从26200点的[D]下降到25800点的[C],这将是对这一信号的下一个重大考验。

如果这些价格模式不够相似,那么基础指标的强度就会增加更多的因素,让我们考虑到,市场资金流动和投资者行为正开始重现2018年第四季度的情况。adx14复合黑线在40点左右处于另一个高点,上次出现这种情况是在2018年11月,之后12月出现大幅下跌。超卖水平的双底RSI水平在10月至5月期间的数值和持续时间非常相似。

标准普尔500指数一如既往地遵循着许多相同的模式,而动量指标的得分仍然处于非常负的水平。

仔细观察这些模式的重复和相似之处,因为每日动量计的得分仍然保持高负值和低正值。或许你可以看到2018年11月标普500指数(黄线)暂时上涨的一些相似之处,而正动量水平仍然保持在非常低的水平,或接近个位数。

这些情况可能与我们从4月份的市场高点向下走的情况类似,反映出当前反弹中的潜在弱点。根据正动能指标,我们仍在稳步下滑,从4月的125点跌至6月初的两位数低点。谨慎行事,在做交易决定时考虑一下这些与2018年股市下跌越来越相似的情况。

扫码下载智通APP

扫码下载智通APP