配股优化资产结构,新高教(02001)未来看点在哪里?

智通财经APP了解到,4月10日,新高教(02001)发布配售股份公告,称该公司、卖方Aspire Education Technology、李孝轩及配售代理已订立配售及认购协议,卖方通过配售代理配售1.1亿股股份,认购价每股3.57港元,较4月9日收市价3.93港元折让约9.2%。

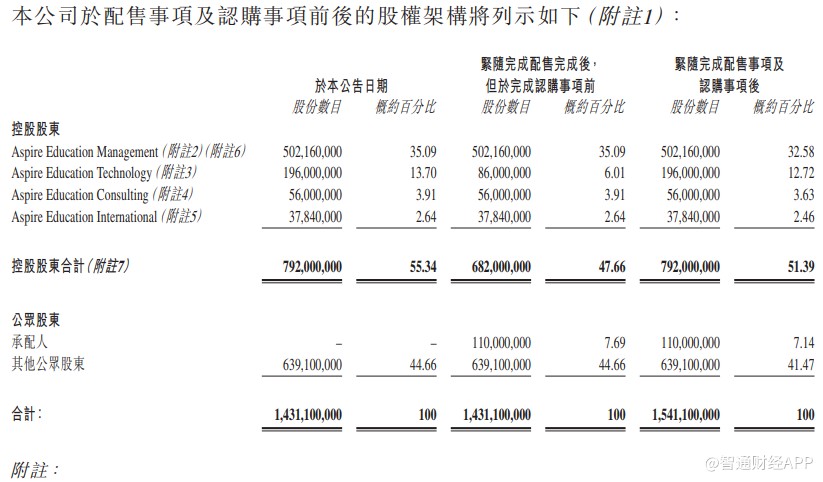

此次配售份额相当于该公司现有已发行股本约7.69%及经认购事项扩大后已发行股本约7.14%,对原股东的股权稀释并不大,且配售价不存在过低价折让行为,此次认购事项估计所得款项净额约3.885亿港元,拟主要用作偿还债务及一般企业用途。

以下为配售后的股东持股变化情况:

图片来源:新高教公告

该公司谈到,配售股份旨在进一步扩大本公司股权基础、优化本公司资本架构及支持本公司的健康可持续发展。实际上,智通财经APP曾在4月3日出了一篇《内外增长双强劲,经历做空风波的新高教(02001)能否凤凰涅槃?》的报告,谈到该公司的外延式及内生增长,以及债务结构的问题。

2018年新高教的资产负债率为51%,计息负债率(金融性负债)为27.6%,此次配售降低负债率4个百分点,降低计息负债率(金融性负债)2.2个百分点,大大降低债务风险。

此次即使不增发,债务也在可优化的范围内,而公司采取增发原因主要是:

一、考虑到外延式增长,如果单以债务形式获得资金,债务可优化空间降低,持续发债能力减弱,且债务压力增大,由于学费的递延性,对债务会形成一定的压力。而公司采取增发之后,一方面降低的资产负债率,扩大负债可优化空间,优化资产结构,使持续发债能力增强,获得发展资金就更充裕,解决并购项目资金支持问题。

二、由于优化了资产负债结构,自然就降低了财务成本,一是无需新增债务产生新的财务成本,二是相比于债务成本,股权融资的成本低,可进一步降低融资成本,提升盈利水平。

三、扩大投资者基础以及信任,上市以来,该公司获得基石投资者的持续支持,同时不断有新的投资者买入或增持股份。该公司具备价值投资标的,此次配售将吸引更多价值投资者以优惠的成本在一级市场增持提供机会。

总结而言,新高教此次配售一方面解决并购项目中短期资金支持问题,降低财务风险,另一方面,也降低了财务成本。从静态来看,此次增发摊薄了股份,但从动态来看,财务成本降低带来的盈利水平的提升,从而提高了股东权益回报率。

不过,新高教的增发虽然优化了资产负债结构,同时还提供了长期的并购发展资金,但是投资者是否会买账呢?

智通财经APP了解到,新高教已经完成七所学校布局,但是截至2018年底,投资的部分学校都没有完全释放在财务报表内,2018年内只有河南和东北学校并表少数几个月。在2019年,广西学校、华中学校和甘肃学院的并表将会大大增加公司利润,同时该公司内生增长强劲,自身强劲增长潜力也将继续释放。

新高教原有的云南学校、贵州学校、东北学校以及华中学校,2018年学生人数为62428人,同比增长15%,且近三年复合增长率16%,其华中学校和云南学校增长强劲,近三年复合增长率分别为19.3%和57.06%,且就学费来说,该公司平均学费维持4%-8%的复合增长。强劲的内生增长以及外延收购并表,支撑该公司业绩进一步高增长。

在政策层面,最近国家出台的一系列政策,首次明确提出了鼓励营利性民办高等职业教育,市场也产生了大量的优质独立学院投资标的,高职扩招100万的政策也为该公司现有学校带来了新的机遇。该公司与阿里、华为、京东以及吉利等行业龙头均有合作,就业率远高于行业,自身优势明显,对学生吸引力较强。

同时,新高教的估值比行业要低得多,以2018年以经调整的净利润算,目前的PE值为19.6倍,而富途牛牛的教育行业PE为25倍,考虑到未来的成长及盈利空间,该公司的目估值仍是非常吸引人的。

综上看来,新高教的此次增发,优化了资产负债结构,为后期提供了较低成本的发展(包括外延收购以及自身的扩建发展)资金,扩大了债务可优化空间,后期长债的可操作性较大,资金供应充裕。考虑到该公司内生增长强劲以及战略决策布局在毛入学率较低的地区,未来业绩增长存在想象空间。

扫码下载智通APP

扫码下载智通APP