2019年投资美股 该买高增长股还是高息股?

近年来,经济快速扩张中,高速增长的股票一直被炒得火爆。然而,随着我们进入2019年,市场预测未来经济将进入放缓期,投资者是应该继续搭上“高增长股班车”,还是应该换乘“高息股班车”?

投资理论千万条,适合自己第一条。从长期来看,投资收益率、股息回报率更高的股票对散户投资者来说是一种更优的选择,尤其处于当下大环境中,更应如此。

其中理由如下:

1. 派息股历来表现优异

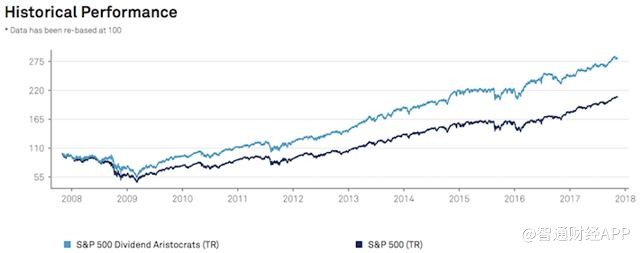

支持投资高派息股票的最大论据或许是派息的股票历来表现优异。例如,智通财经APP发现,过去10年,标准普尔500指数派息大户的表现远远超过了该指数的整体表现。

这个结果在理论上也说得通。一项研究调查显示,从1930年到2015年,仅股息就占标普500总收益的43%。因此,一只不派息的股票需要通过大幅增长来弥补差额。虽然在一段时间内可能实现股票高增长,但经济衰退和低增长时期即将到来,这将变得异常困难。事实上,另一项研究表明,自1928年以来,几乎每五分之一的派息股(按收益率排序)的表现都优于非派息股。如果你在1972年1月内投资标普500中所有派息股,获得的回报是投资非派息股的三倍。

2. 股息更适合低利率、低增长的环境

购买高收益派息股线下时机正好,因为在低利率、低增长的大环境中,派息股比起成长股表现更好,理由如下:1)派息股的估值通常很低,这意味较少出现乐观预期,因此,在未来经济增长放缓的前提下,该股股价下跌幅度更小;2)由于近期市场对利率迅速上升表示担忧,相对于成长型股票,派息股的估值颇具吸引力(利率上升往往不利于高收益的实际资产股,对比起资本较少、增长迅速类型的股票,此类股票更依赖于杠杆); 3)高股息的股票往往能撑起自身股价,因为股票作为现金流动资产的内在价值更加明显。

由于市场预测从今年开始GDP增长放缓,并引发潜在衰退,明年将继而影响电视和网络业,美联储已经表示不加息,在往后几个季度里亦可能维持相同决策。因此,在可见的未来里,利率如果不下调的话,很可能保持不变。这对于高收益、高杠杆率的股票来说如同火中浇油。由于市场出于对利率考虑,这些股票已经倍受打击。此外,经济增长前景放缓可能会抑制对高增长股票乐观的估值。

3. 派息意味着这是一个健康、于投资者有益的企业

不间断地派发高股息,或许是企业能够证明其运营活力和回报基本福利的最有力证据之一。这是因为,在持续一段时间内支付大笔现金(尤其是如果数额持续增长),需要企业基础业务足够强大,能产生相当大收益支付分红,实现真正的自由现金流。

许多公司可以(也确实)篡改财务报表,给投资者画饼充饥,声称能赚取巨大利润,甚至扩大自由现金流,但投资者们看到的只是镜中水月。在此类公司中以下情况尤其常见,“调整后”的财报结果与其按一般公认会计准则计算得出的数字大相径庭。

然而,如果投资者们看到源源不断的分红,年复一年地流进他们口袋,甚至逐年增长的数字十分可观,他们肯定意识到这是真正的现金盈余,从公司业务形成的利润,而不是被用作维持其运作或竞争的资金。一笔可观的分红支出也表明,管理层关心的是如何回馈股东,并把他们当作企业的真正所有者对待。这些股东不仅有权分享自己的利润,而且有权直接参与相当一部分决策。

4. 股息使管理层做好本分工作

当一家公司将收益的很大一部分用于分红时,它就大大减少了再投资于企业的资本。结果导致两个积极结果:1)鞭策管理层更为慎重地选择有益于企业增长的投资项目,从而防止企业高估本身能力和财力,贸然跨领域收购,往往悲惨收场。从而鞭策他们择优投资; 2)如果管理层确实希望投资和/或收购重大的新项目,就必须到市场上(债务和/或股票市场)获得额外的资金,并接受市场提供的价格,从而为他们的行为和资本配置的记录增加另一层责任。

5. 股息给投资者增加灵活性

投资者还通过派息股票创造稳定的收入流,增强了资金的灵活性,可以在新的投资机会出现时,将这些收入被重新配置其中。虽然投资者可以选择出售股票来筹集资金,再投资到其他地方,股息收入相对于股票销售的优势在于股息通常是在按长期资本利得税率征税 (甚至有对应的税收递延,如MLPs),而抛售持有未满一年的股票将导致按短期资本利得率扣取更高的税费。

此外,想要以高价格出售股票还得受制于市场行情变化——这往往与股票背后业务的内在价值脱节——而美元价值不受市场影响。

6. 股息更容易估值

由于成长股通常具有较高的估值倍数(因为它们的预期增长率较高),本质上对它们的作出合理估值就十分困难。这是因为他们收益的变化率通常是变幻无常,因此,甚至只是在未来3 - 5年做到准确预测的增长率都是非常困难的——特别是对于普通散户投资者——也考虑到给此类增长率造成显著影响的通常是宏观经济力量和复杂的行业和/或技术力量。

另一方面,许多派息股尤其是高收益的实际资产类股,拥有更为简单和稳定的商业模式,增长速度更慢、更稳定,通常不会随着经济和行业趋势的变化而发生剧烈变化。因此,它们更容易估值,而且误差幅度也小得多,有利于防止许多散户陷入炒作和股价飙升的困境里,或者将大量的资金投入一只股票中,结果却看到它再次崩盘。相反,支持派息股的投资者只需专注于选择购买的股票,以获得被动收入,而不受短期价格影响。

7. 派息股助你安稳入眠

最后,或许也是最重要的一点,派息股可以让投资者晚上睡得更香。这是因为,在所有市场周期中,股息的稳定流动都有助于安抚投资者的情绪,而不为股价下跌所动。事实上,它甚至可以让人们在市场低迷时看到一线希望——有机会用股息减少成本基础。

此外,正如前面提到的,估值倍数较低、现金流更稳定的业务模式(包括高收益派息股)也能减轻价格灾难性下跌,并使投资者相信,该企业将安然度过低迷时期。

投资提示

考虑到这些有利于收益导向型投资的因素,投资者应该如何着手构建自己的投资组合呢?

一个选择是简单地投资于更广泛的高收益指数基金,如先锋房地产ETF (VNQ.US)、ProShares标普500股利贵族ETF (NOBL.US),甚至是优先股指数ETF,如iShares安硕标普国际优先股ETF (IPFF.US)。然而,这意味着不考虑目前的价格、质量、前景或管理如何,一股脑地买入对应指数中的每一个房地产投资信托基金(REIT)。

而“新手玩家”可能会发现广泛的多样化基金投资十分管用,使用一种更为智能的方法分析每个REIT的定性和定量,从而挑选出最投机的产品,这会为你提供稳定的长期高回报。

扫码下载智通APP

扫码下载智通APP