海通证券:云厂商资本开支能够作为营收预测先行指标

本文来自微信公众号“ 轻松看通信”

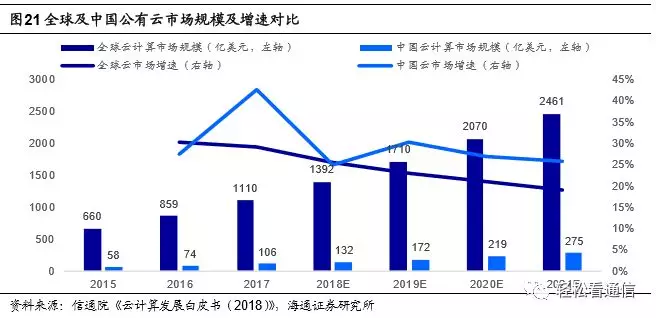

北美云计算四巨头占据全球七成市场,中国云市场受需求与政策双重利好,快速成长。根据信通院,2017年全球云计算市场规模达1110亿美元,增速29%,预计至2021年,全球市场规模将达到2461亿美元。2018年,北美云厂商亚马逊AWS、微软Azure、谷歌云、与IBM占据全球云市场七成份额。2017年我国云市场规模达691.6亿元,增速34%,预期到2021年我国云计算市场规模将达1858亿元,2015-2021年复合增长率30%,对比全球增速5%。

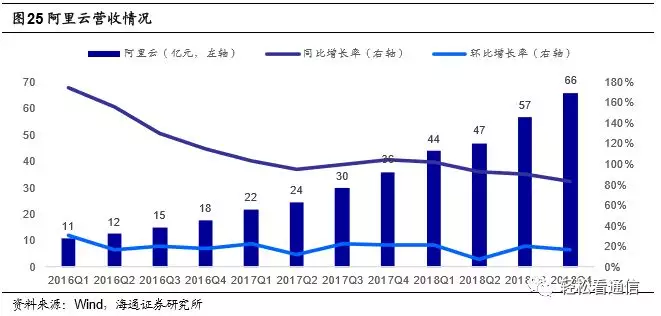

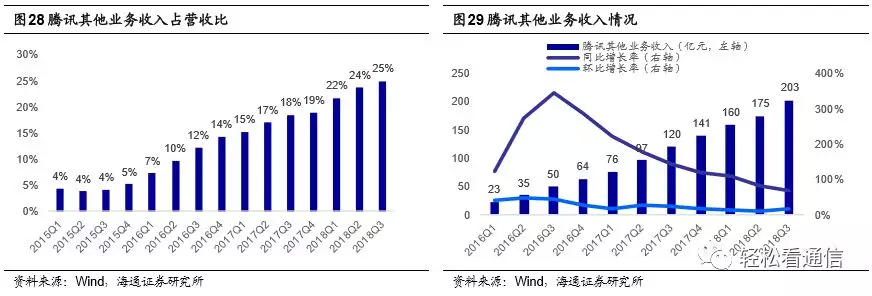

云厂商营收直接反应市场需求,北美及国内云厂商营收保持增长,但短期增速放缓。2018Q4亚马逊AWS、微软智能云、谷歌其他收入(包含谷歌云)分别实现营收74亿美元(同比+45%)、94亿美元(同比+20.5%)、65亿美元(同比+38%),受营收增速下滑的影响,北美云厂商股价出现不同程度的下跌。国内云计算龙头厂商,阿里云Q4实现营收66亿元人民币,同比+84%,2018全年实现营收214亿元,同比+91%;腾讯其他业务(包含云和支付业务)及金山云2018Q3分别实现营收57亿元人民币(同比+90%)、203亿元人民币(同比+69%)与8.6亿元人民币(同比+54%),同比增速均有下滑。

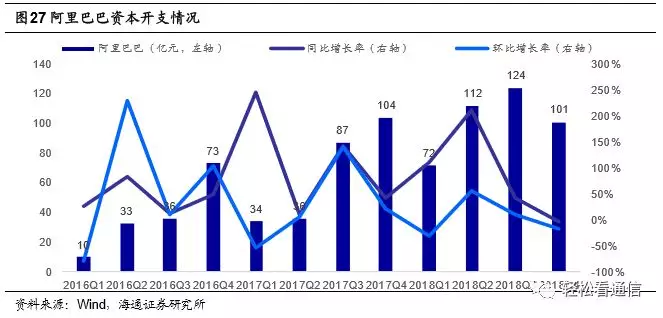

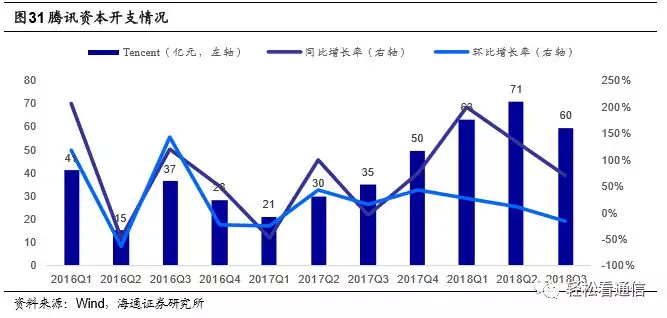

云厂商资本开支拉动全产业投资,全球及国内云厂商持续布局,资本支出持续增加,但近期增速有所放缓。2018Q4北美云计算巨头亚马逊、微软、谷歌资本支出分别达31亿美元(+3%)、37亿美元(+43%)与71亿美元(+65%),同比增速较上季略有回升。国内龙头云厂商阿里巴巴2018Q4资本支出101亿元人民币(同比-3%),腾讯2018Q3资本支出60亿元人民币(同比+71%),增速有所放缓。

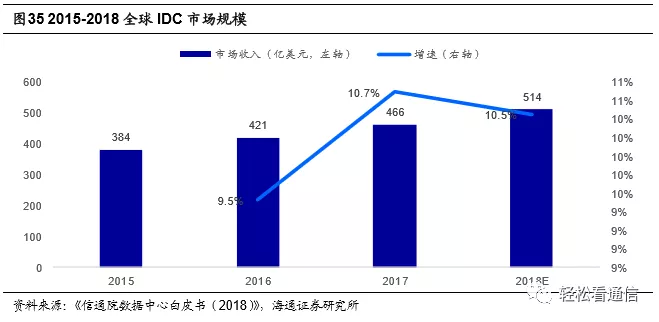

全球IDC市场规模持续扩大,信通院预测2018年全球IDC市场规模将达514.2亿美元,全球数据中心发展呈规模化、集约化。北美龙头IDC厂商Equinix与Digital Realty2018Q3分别实现营收12.8亿美元(同比+11%)与7.7亿美元(同比+26%),增速放缓。国内IDC厂商世纪互联及万国数据2018Q4分别实现营收9亿元人民币(+18%)与8.3亿元人民币(+64%),近期同比增速同样放缓。

IDC与云厂商联动紧密。通过分析云厂商的营收、资本开支和IDC厂商的营收后,我们发现云厂商资本开支变动通常快速反映在IDC厂商营收变动上。同时云厂商资本开支变动通常领先云厂商营收变动一个季度,能够作为云厂商的营收预测的先行指标

投资建议。随着国内一线城市逐步放开IDC机柜的限制,IDC厂商有望布局更多的机柜资源,同时供不应求的现状有望得到一定的缓解。我们建议关注国内第一大IDC厂商万国数据,以及区域龙头光环新网、宝信软件。

风险提示。云厂商投资低于预期,IDC行业竞争加剧。

目录

1. 云计算产业链解析

1.1 云计算行业近况

近年来云计算产业快速发展,得益于云计算的分布式处理、分布式数据库、虚拟化技术等,与处理海量数据需求相契合,为企业上云奠定了基础。云计算自身的灵活性、高效性、高可扩展性以及低成本的特点以及其“按需即用,随需应变”的商业模式都促使云计算成为企业的不二之选。

中国云计算市场虽起步较晚,但发展迅速。根据信通院的数据,2017年我国云计算整体市场规模达691亿元,同比+34.32%,其中公有云占264.8亿元,保持50%以上的增速。云计算使用情况上,2017年使用云计算应用的中国企业占比54.7%,较2016年上升9.9%,其中公有云、私有云、混合云分别占34.7%、13.4%与6.6%。

1.2 云产业链解构

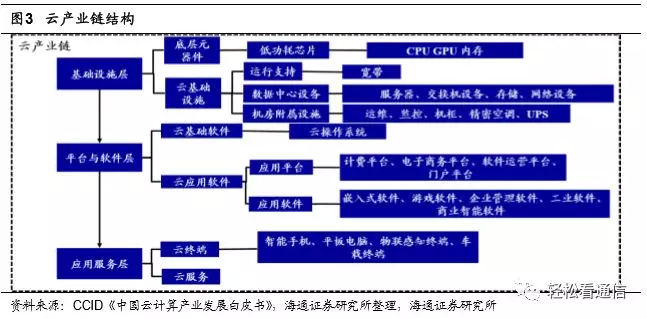

云产业链由基础设施层、平台与软件层,和终端的应用服务组成。

云厂商部署云,搭建云基础设施,提供IaaS服务,并在IaaS上构建PaaS与SaaS服务。

基础设施层(IaaS)为云计算提供硬件设备,主要是数据中心(Internet Data Center,简称IDC)、以及数据中心内的服务器、交换机等硬件设备(底层元器件包括CPU、GPU、存储等)。IDC厂商利用已有的互联网通信线路、带宽资源,建立标准化的电信专业级机房环境(包括部署精密空调、UPS电源、动环监控等),为客户提供服务器托管、租用、运维以及相关增值等方面的服务。云计算厂商通常自建或租用数据中心,并且自行部署数据中心内部机柜硬件设备(服务器、交换机等)。

平台与软件层(PaaS & SaaS),负责为云计算提供操作系统及相关软件。全球PaaS市场的五大领先厂商:亚马逊、谷歌、Pivotal Software、Salesforce和CloudBees。全球SaaS市场整体排名分别为微软、Salesforce、Adobe、甲骨文、SAP等。

应用服务层,直接面向用户,提供云终端与云服务。云终端主要包括智能手机、平板电脑、车载终端等。

2. 云计算厂商:全球寡头竞争格局行成,北美增速有所放缓

云厂商是整个行业的部署者,直接拉动全产业的投资与发展,向上直接面对供应商,向下直接面向客户,提供相应的云服务。云厂商的营收是市场需求端最直接的反映,其Capex则带动了云计算硬件厂商的蓬勃发展。

2.1 全球云市场近况

全球云计算市场规模持续增长。根据信通院的数据,2017年全球云计算市场规模达1110亿美元,增速29%,预计2021年,全球市场规模将达到2461亿美元。细分云服务中,IaaS市场快速增长,2015年市场规模达181亿美元,占整体市场27%,预期2021年将达895亿美元,预期占整体市场36%,2015—2021年预期年复合增长率将达31%。PaaS市场增长稳定,整体占比维持在12%左右。SaaS市场增长有所放缓,预期到2021年,市场规模将达1276亿美元,整体市场占比52%,增速下降至15%。

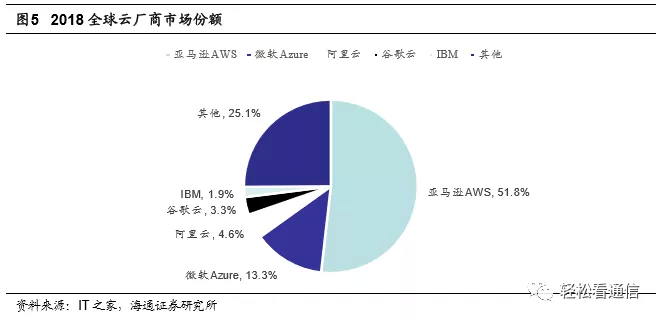

美国作为云计算市场的先行者,凭借深厚的技术储备与先发优势在市场中占据主导地位,根据IT之家网站援引Gartner的数据,2018年北美云厂商四巨头亚马逊AWS、微软Azure、谷歌云、与IBM占据全球七成市场份额,其中亚马逊AWS占据51.8%的市场份额,相比于其他云厂商具有绝对的领先优势。

2.2北美云厂商:寡头垄断格局形成,业务增速有所放缓

美国云计算行业起步较早,经过长时间的发展,竞争驱使部分云厂商逐渐退出市场,最终形成亚马逊AWS、微软Azure与谷歌Cloud等巨头主导市场的局面。亚马逊AWS通过电商业务对IT资源需求的季节性因素影响,淡季出租自有闲置云计算能力,快速发展,是北美乃至全球当之无愧的行业龙头。微软Azure则凭借其Windows操作系统、Office软件的生态优势,后来居上。谷歌Cloud虽排北美云厂商第三,但其大数据与人工智能服务,使谷歌在云业务上潜力巨大,而谷歌Chrome浏览器作为其布局SaaS的载体,占据超过50%的市场份额,使之在SaaS业务上具有强劲的竞争力。

2.2.1北美巨头之亚马逊AWS

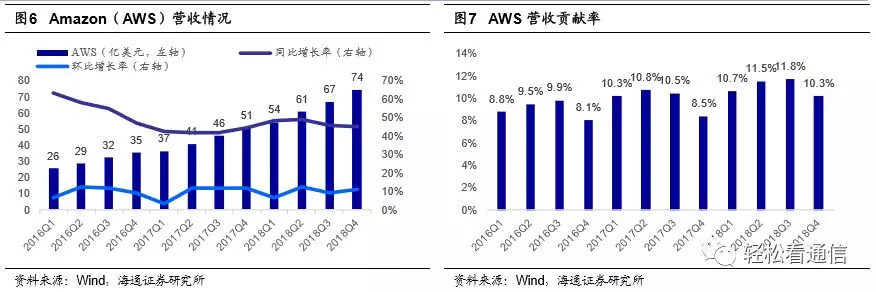

云厂商龙头亚马逊AWS营收从2016Q1起持续增长,2018Q4实现营收74亿美元,同比、环比增速分别为45%与11%,近期同比增速有所放缓。

数据中心作为云计算IT资源的载体,具有提供信息数据存储与信息系统运行平台支撑的功能,是云计算产业的核心基础设施。随着云计算产业的发展,为提升自身竞争力、满足全球日益增长的算力需求,云厂商之间展开了云计算基础设施的军备竞赛,积极布局全球。

亚马逊AWS的基础设施围绕区域和可用区 (AZ) 构建,采用“区域-可用区-数据中心”的架构。现阶段AWS在全球 20 个地理区域内运营着 60 个可用区,并继续布局全球市场,2017年分别于6月与9月宣布计划增加中国香港特别行政区(原计划2018)与巴林(2019年初)两个区域;2018年11月宣布增加开普敦(2020)和米兰(2020)两个区域;同时还将增加 12 个可用区。

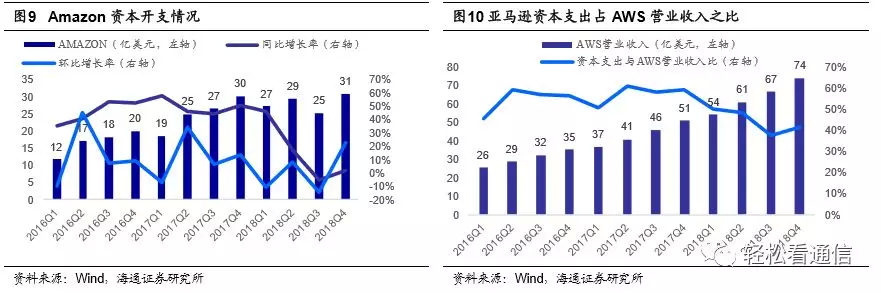

从资本开支角度来看,亚马逊近期资本开支出现放缓。2018Q4亚马逊资本支出31亿美元,同比+3%,环比+24%。资本支出占AWS营收之比于2017Q4起开始下滑,

2018Q3亚马逊资本支出占AWS营收之比降至2016年来最低值38%,2018Q4资本支出占比42%,有所回升。

结合Amazon资本开支与AWS营业收入增速来看,2016Q3-2018Q1,

AWS营业收入增速与亚马逊资本开支增速较为接近,但2018Q2、Q3资本开支增速快速下滑,虽Q4有所回升,但依然保持较大增速缺口。

2.2.2北美巨头之微软Azure

全球第二大云厂商微软营收增速也略微放缓。微软智能云业务包含了Windows Server、Microsoft SQL Server、Visual Studio、System Center、Microsoft Azure以及咨询服务等业务。2016Q1起微软智能云业务营收增速稳步上升,2018Q2达到高点96亿美元,2018Q4智能云营收94亿美元,同比+20.5%,增速继续放缓。微软公有云Azure业务2018Q4同比增速+76%。

微软Azure积极布局全球,现阶段Azure已在全球各地44个区域公开发布,其所拥有的全球区域多于其他云厂商,并且已公布新增10个区域的计划,届时Azure将可用于140个国家和地区。

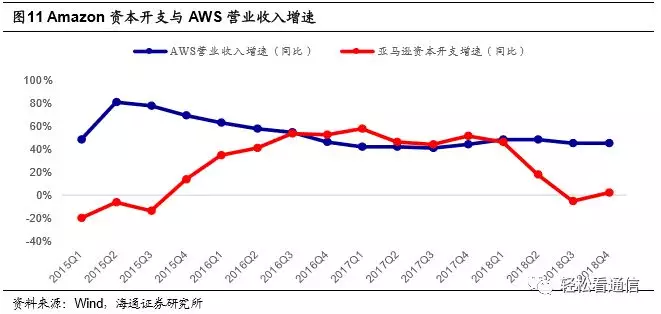

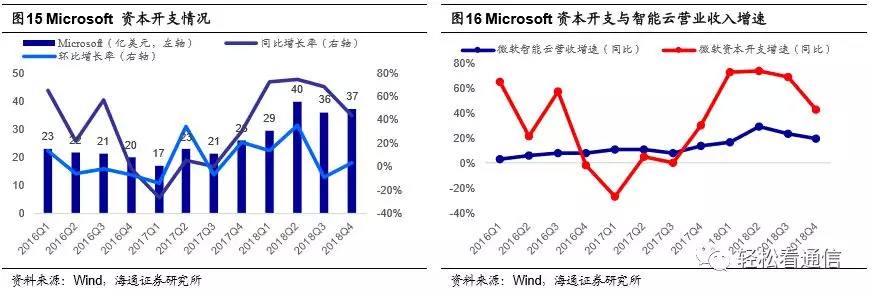

资本开支方面,微软近期出现下滑,2018Q4微软资本开支37亿美元,同比+43%,增速继续放缓。结合微软资本开支与智能云营业收入增速,2017Q4起微软资本开支增速超越智能云营业收入增速,2018Q2起微软资本开支与智能云业务营收增速均出现下降,资本开支增速逐渐逼近智能云营业收入增速。

2.2.3北美巨头之谷歌Cloud

根据Gartner的数据,2018年谷歌云占据市场份额达3.3%,位列全球云厂商第四。谷歌其他业务收入包含Google Play商店中的应用、付费及数字内容、Google Cloud及其他产品和服务。2016Q4前谷歌其他收入稳步增长,同比、环比增速均上升,同比增速达到最高点62%。随后开始放缓。2018Q3谷歌其他收入达46亿美元,同比增速降至29%。2018Q4,谷歌其他收入达65亿美元(同比+38%),近期同、环比增速均有所回升。

在全球云基础设施布局方面,谷歌Cloud采用“GCP—Region—Zone”的基础架构,现阶段GCP拥有18个区域,55个地区,100多个接入点,分布在全球35个国家及地区,区域覆盖美洲、西欧以及东亚。近期GCP在芬兰与洛杉矶增加了新区域。

资本开支方面,谷歌2018Q1资本开支达73亿美元,随后开始下降,2018Q3跌至53亿美元,跌幅27%,同比增速下降至49%。2018Q4谷歌资本开支71亿美元,近期同、环比增速均有所上升。结合谷歌其他收入与资本开支增速来看,2017Q4起,谷歌资本开支增速超越谷歌其他收入增速,近两个季度谷歌资本开支与其他收入增速均出现下滑,资本开支增速逼近其他收入增速,截至2018Q4,谷歌资本开支增速达64%,其他收入增速达38%。

2.3中国云厂商:阿里云一马当先,腾讯云、金山云紧随其后

2.3.1中国云市场近况

相比于美国云计算市场已经发展至较成熟的阶段,中国云计算市场起步较晚,市场规模相比于美国较小。根据信通院的数据,2015年我国云计算市场规模为378亿元(58亿美元),仅占全球市场8.8%。但近年来受市场需求增加与政策扶持双重利好影响,我国云计算市场呈奋起直追态势,预期到2021年中国云计算市场规模将达1858亿元(275亿美元),2015—2021年复合增长率30%,超过全球5个百分点。中国云厂商同样发展迅速,2017年阿里云在全球市场份额中占比4.6%,超越谷歌成为全球第三大云供应商。

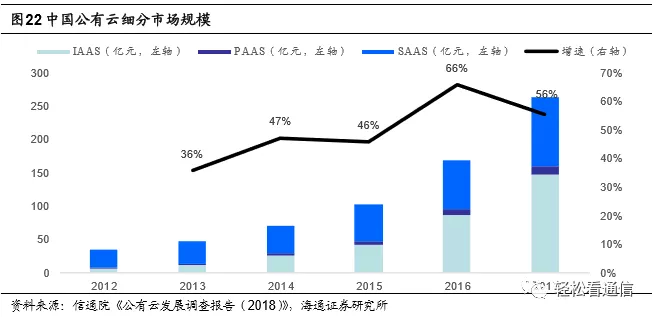

从云服务细分市场来看,根据中国信通院的数据,2017年我国整体云市场规模达691.6亿元,增速34.3%。公有云市场规模达到264.8亿元,其中IaaS规模148.7亿元,占比58%,IaaS规模呈快速增长,占比增高的趋势。SaaS规模占比则呈现逐年下降趋势。

随着企业用户对公有云服务接受程度进一步提高,国内公有云市场增长迅速。根据IDC的数据,2017年中国公有云IaaS市场份额中,阿里云与腾讯云依靠45.5%与10.3%分居前两位,金山云(6.5%)紧随其后,行业龙头所占有的市场份额超过75%,中国云计算市场同样呈现出高度集中化特点。中国市场的巨大潜力在吸引国外云厂商入华的同时,也进一步加剧国内云厂商间的竞争,高额资本投入门槛与显著的规模效应使中国云计算市场集中度不断提升。

根据中国信通院的预测,2021年我国公有云市场规模将达到902.6亿元,私有云规模将达到955.7亿元。

2.3.2国内行业龙头之阿里云

阿里云2017年实现营收112亿元(同比+100%),稳坐国内第一的同时,凭借4.6%的全球市场占有率超越谷歌跻身全球前三大云提供商。2018Q4,阿里云实现营收66亿元人民币,同比+84%,增速略有下滑。阿里云2018全年实现营收214亿元,同比+91%。

现阶段阿里云在全球拥有19个数据中心,56个可用区域,超过1500个CDN节点。2018年以来,阿里巴巴在现有数据中心覆盖中国大陆、澳大利亚、日本、香港、新加坡、印度、阿联酋以及美国的基础上,继续布局全球。阿里云分别于2018年3月与2019年1月在印尼开设一个数据中心,2019年1月在日本开设第二个数据中心;2018年10月在英国开设两个可用区,进一步扩大阿里云的服务能力。

同北美云厂商一样,国内云厂商资本支出近期出现下滑或增速放缓。2018Q4阿里巴巴资本支出101亿元,同比-3%,面对前期高基数,同、环比增速持续下降。

2.3.3国内行业龙头之腾讯云

根据IDC的数据,2017中国公有云IaaS市场份额中,腾讯云占据10.3%位列第二。腾讯其他业务包括支付及相关金融服务与腾讯云服务。2015Q2起其他业务收入权重持续上升,2018Q3其他业务收入占比达到25%。2016Q1起其他业务收入持续增长,2018Q3其他业务营收203亿元,同比+69%。同比、环比增速从2016Q3起持续下滑。

在全球云基础设施布局方面,腾讯云现已在全球开放25个地理区域,运营着53个可用区,在全国部署超过1100个CDN节点,覆盖多运营商,海外布局超过200个CDN节点,覆盖全球30个以上的国家及地区,并计划在今年陆续上线多个区域与可用区,为更多企业和创业者提供集云计算、云数据、云运营于一体的全球云端服务体验。

资本支出方面,2017Q3起持续上升,2018Q2达到高点71亿元,Q3下滑至60亿元。

2.3.4国内行业龙头之金山云

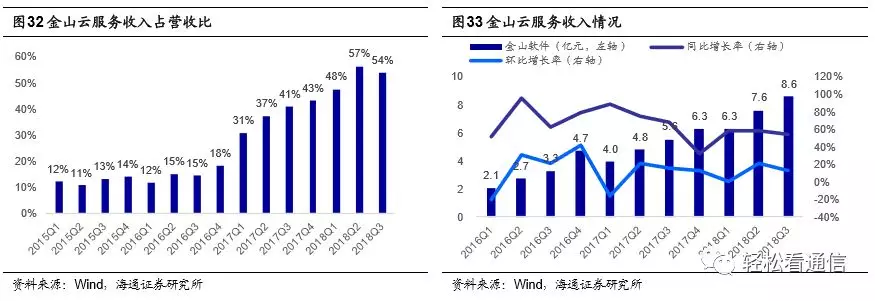

2015Q1起金山云在金山软件主营业务中权重不断提升,2018Q3金山云营收占比达54%,成为金山软件最大的主营业务。金山云2018Q3营收8.6亿元,同比+54%。近期同比、环比增长率均出现下滑。

在全球云基础设施布局方面,金山云现在全球设有30个数据中心,共有超过800个CDN节点以及出超过10万个服务器总量。其中位于中国境内六个主要数据中心分别为:北京、天津、上海、南京、广州和南京,境外的七个主要数据中心分别为:北美、德国、俄罗斯、迪拜、印度、新加坡以及印度尼西亚。

3. IDC厂商:北美厂商营收平稳增长、增速趋缓;中国厂商较快成长、持续扩张

IDC厂商利用已有的互联网通信线路、带宽资源,建立标准化的电信专业级机房,提供服务器托管、租用、运营维护以及相关增值等方面的服务,成为云产业链间传导的连接器。

3.1 IDC市场近况:市场规模持续扩大,数据中心规模化、集约化

现阶段移动互联网、视频、电子商务和游戏等行业的高速增长,以及传统行业信息化渗透率的提升都驱动IDC市场规模增长。根据信通院预测,2018年全球IDC市场规模将达514.2亿美元,同比+10.5%。

受发达国家推进数据中心整合与能效提升、IDC企业并购等因素驱动,全球数据中心呈现出大型化、集约化的特征。据信通院援引Gartner的数据,2017全球数据中心共达44.4万个,其中,小微型数据中心共计43.7万个,占比高达98%,预计到2020年,数据中心将整合至42.2万个,呈大型化趋势。从机架部署情况来看,2017年全球部署机架数493.3万架,由于单个机架功率提升,未来部署机架数将出现小幅增长,预计2020年全球部署机架数将达498.5万架。

受移动互联网高速发展与“互联网+”、大数据战略以及数字经济等国家政策引导的共同驱动,我国IDC市场规模高速增长,2012年我国IDC市场规模达162.55亿元,2017年达650.4亿元(同比+26.1%),2012—2017年复合增长率32%。

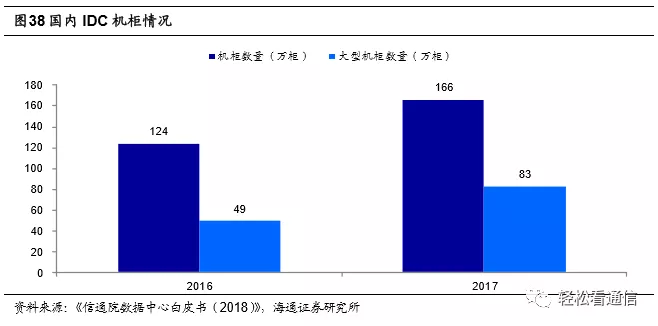

从数据中心角度,至2017年底,我国IDC机房总体数量达1844个,规划在建463个;机柜的总体数量达到166万柜,规划在建107万柜。受国内提高能效的政策导向,我国数据中心增长顺应全球趋势,以大型数据中心为增长主力,截止

2017 年底,大型数据中心机柜数达83万,同比+68%,大型数据中心占比近50%,增长10个百分点。

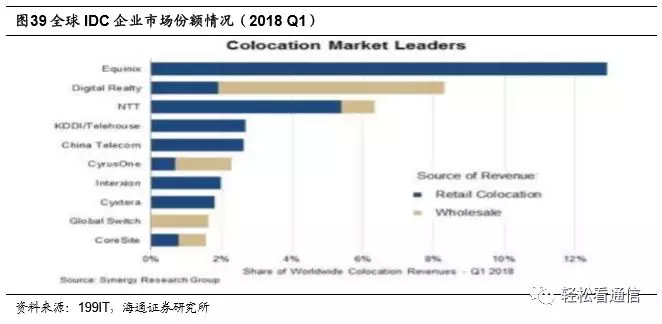

3.2北美IDC营收平稳上升,近期增速趋缓

全球IDC市场集中度相对较高,根据199IT网站援引Synergy Research的数据,2018Q1全球IDC市场中,北美IDC厂商Equinix与Digital Realty凭借13%与8%的市占率包揽全球前二。北美IDC厂商中,龙头厂商Equinix与Digital Realty规模远超剩下三家北美IDC厂商CyrusOne、Cyxtera、Core Site,市场格局较为稳定。

2016年Q1以来行业龙头Equinix与Digital

Realty营收持续增长,2018Q3分别实现营收12.8亿美元(同比+11%)与7.7亿美元(同比+26%),营收增速均出现下滑。

北美云计算市场规模庞大,发育较为成熟,对整体云计算市场更具代表性与指导性。通过刻画北美云厂商与IDC厂商资本支出与营收的高频数据,我们发现云厂商资本支出与IDC厂商营收之间存在明显的联动效应,云厂商资本开支变动通常快速反映在IDC厂商营收变动上。同时,云厂商资本开支变动通常领先云厂商营收变动一个季度,可以作为云厂商的营收预测的先行指标。

3.3国内第三方IDC厂商:受云厂商直接拉动,营收稳健增长

随着国内移动互联网飞速发展,云厂商对数据中心的需求急剧上升,传统运营商2-3年的数据中心建设周期难以满足云厂商对效率的追求,原先第三方IDC厂商为运营商提供机房,运营商向互联网企业租赁机柜的模式已发生转变。现阶段逐渐转向互联网企业自建数据中心,IDC厂商提供集成及运维服务,运营商提供带宽连接服务。尽管我国IDC市场依旧为运营商主导,根据中国产业信息网的数据,我国IDC市场三大运营商市场份额超过七成,但受益于数据中心产业结构变化以及云厂商的直接拉动,我国第三方IDC厂商迅速成长。

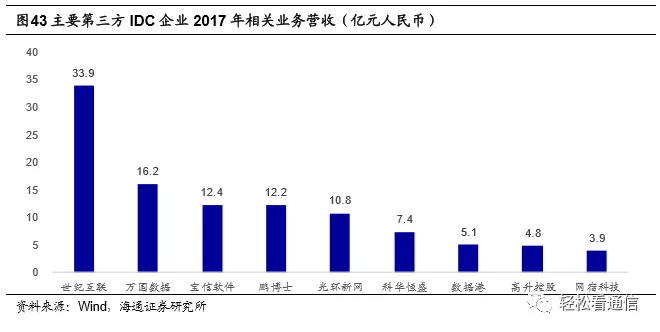

根据国内第三方独立IDC厂商2017年IDC相关业务营收,国内头部的第三方独立IDC厂商分别为世纪互联、万国数据、宝信软件、鹏博士和光环新网。

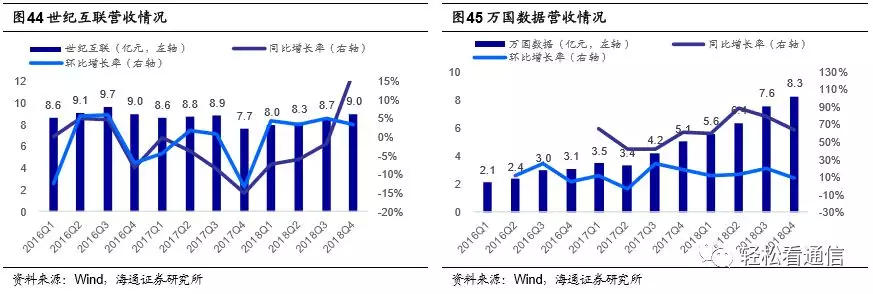

中国IDC龙头厂商世纪互联2018Q4实现营收9亿元,同比+18%。近期同比增速有所回升。

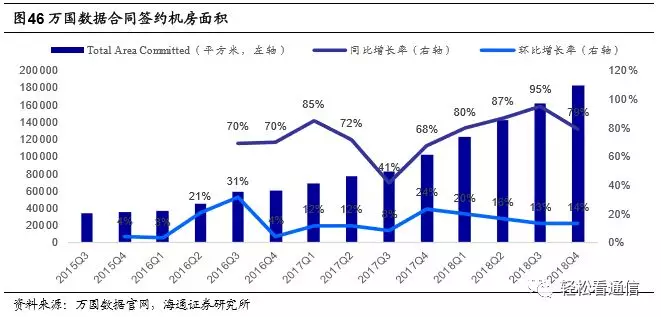

万国数据2016Q1以来营收持续上升,2018Q4实现营收8.3亿元,同比+64%,2016-2018年单季度复合增速13%。2018Q4万国数据运营中的机房面积达16万平米,同比+58%,已签约机房面积共计18.4万平米,同比+79%,近期增速出现放缓。按单机柜占地2.5平米估算,2018Q4万国数据运营中的机柜数约6.4万个,合同签约机柜数约7.4万个,其中在建机柜约1.3万个。

3.4政策引导,规模扩大、绿色节能成为未来我国数据中心发展趋势

现阶段国内第三方IDC厂商运营的数据中心机房已具备一定规模,万国数据预估现有签约机柜6.5万个,其中在建机柜约7900个。世纪互联、光环新网、鹏博士等头部企业运营着约3万个机柜。

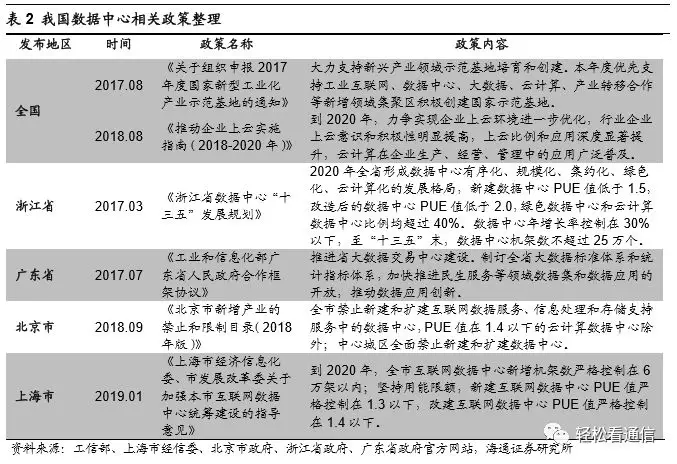

近年来国内对IDC产业的相关政策逐渐从推动数据中心的发展向引导数据中心绿色节能化发展转变。我们认为在相关政策引导下,中国数据中心将呈现市场规模不断扩大、数据中心绿色节能化的发展趋势,中国IDC厂商未来扩产可期。

4. 投资建议

随着国内一线城市逐步放开IDC机柜的限制,IDC厂商有望布局更多的机柜资源,同时供不应求的现状有望得到一定的缓解。我们建议关注国内第一大IDC厂商万国数据,以及区域龙头光环新网、宝信软件。

4.1万国数据

中国数据中心市场有很大的成长空间。根据万国数据招股说明书援引自451 Research的数据,2015年底时,美国市场的数据中心机房面积与GDP之比为20.7平方米/亿美元,而中国仅为10.7平方米/亿美元。在中国互联网行业的高速发展下,中国的IDC市场规模增速远高于全球水平。据IDC数据,2017年中国IDC市场总规模为946.1亿元,同比增速32.4%。预计2018年市场规模将超过1200亿元(+27%),2020年将超过2000亿元(2018-2020年复合+29%)。第三方数据中心(如万国数据)相较于运营商IDC,具有更高的灵活性、安全性和可靠性,未来发展将更具潜力。根据万国数据招股说明书,2015年时,我国运营商专用数据中心签约面积23.8万平方米,运营商中立(第三方)数据中心签约面积16.5万平方米,相比于2010年,两种类型数据中心签约面积的年复合增速分别为18.94%和51.03%。

签约面积持续攀升,重点城市布局构筑区位优势。截至2018Q4,公司数据中心的总签约面积达183743平方米,同比增加79.21%。其中运营中数据中心签约面积为152163平方米,签约率达94.9%,预签约在建数据中心面积31580平方米。公司数据中心主要分布在上海、深圳、北京、广州和成都等一线需求旺盛地区,以及为阿里集团在河北省建设的数据中心园区(机房面积近15000平方米)。

掌握优质客户资源,战略合作促进共同发展。公司下游客户分为四类:云生态(阿里云,腾讯云等;签约面积占比58%),金融产业生态(银行,券商,基金,保险公司等;签约面积占比13%),互联网和AI生态(百度,滴滴,携程等;签约面积占比21%)和企业IT系统和数据系统(外资客户在中国的数据支撑;签约面积占比8%)。战略合作方面,万国数据结盟阿里云进军混合云领域,协同优质股东STT GDC实现IDC战略对接,联手全球领先的数据中心运营商CyrusOne展开资源共享。

风险提示。国内IDC厂商竞争加剧;云计算行业发展不及预期。

扫码下载智通APP

扫码下载智通APP