广发:18年房地产龙头销售突出,TOP30全年销售面积同比增32%

本文来自广发证券研报《房地产行业——18 年行业基本面呈现弱化,但龙头销售依旧突出》,作者乐加栋、郭镇、李飞。

核心观点

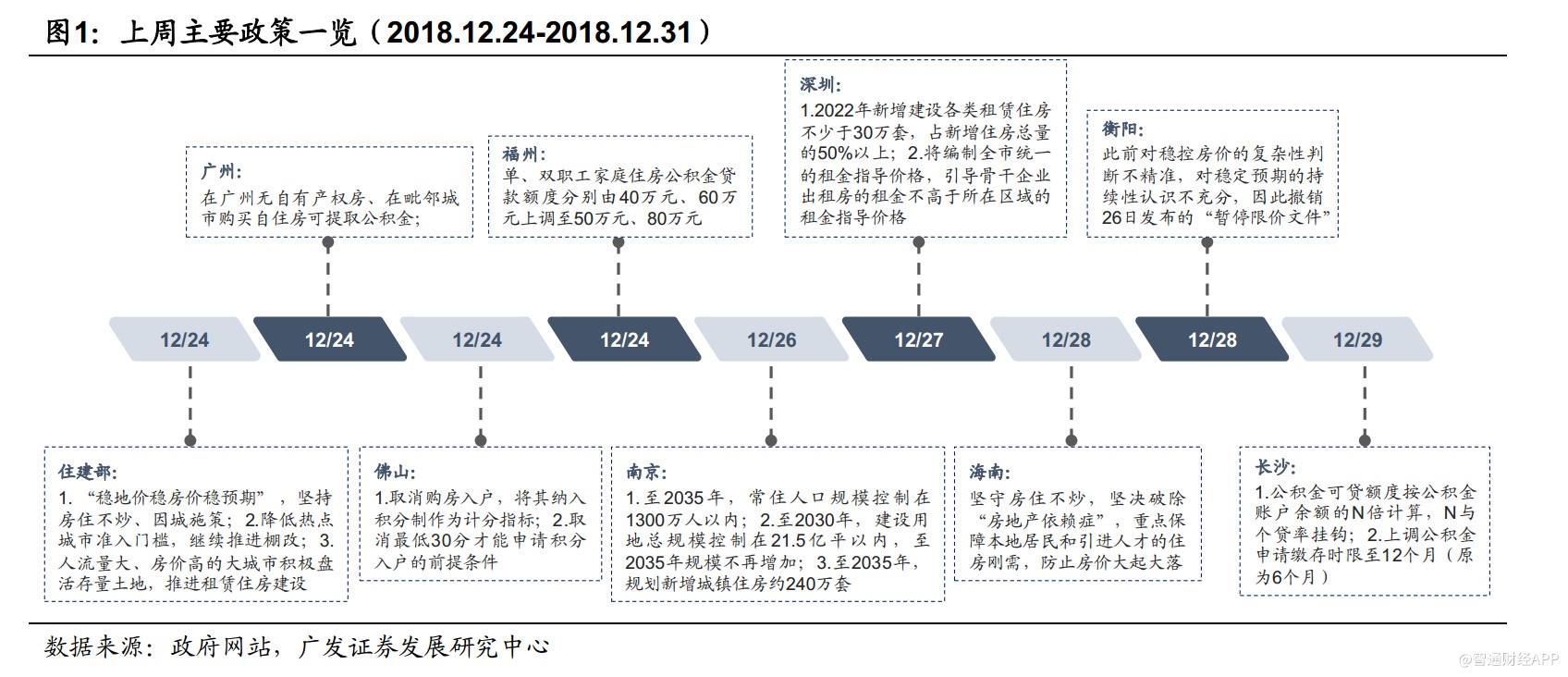

上周政策情况: 住建部强调稳定预期, 衡阳取消限价后被叫停

上周,住建部工作会议强调19年以“稳地价稳房价稳预期” 为主要目标, 保持调控政策的连续性稳定性。 而地方层面继续因城施政,一方面, 长沙、汕头公积金政策收紧, 佛山取消购房入户,而另一方面, 广州则放宽异地购房提取公积金的范围。 值得注意的是,衡阳26日暂停限价政策, 随后以因市场误解与炒作而撤销了该文件。

基本面情况: 40 城全年销售同比下滑 1.7%,批售比维持低位

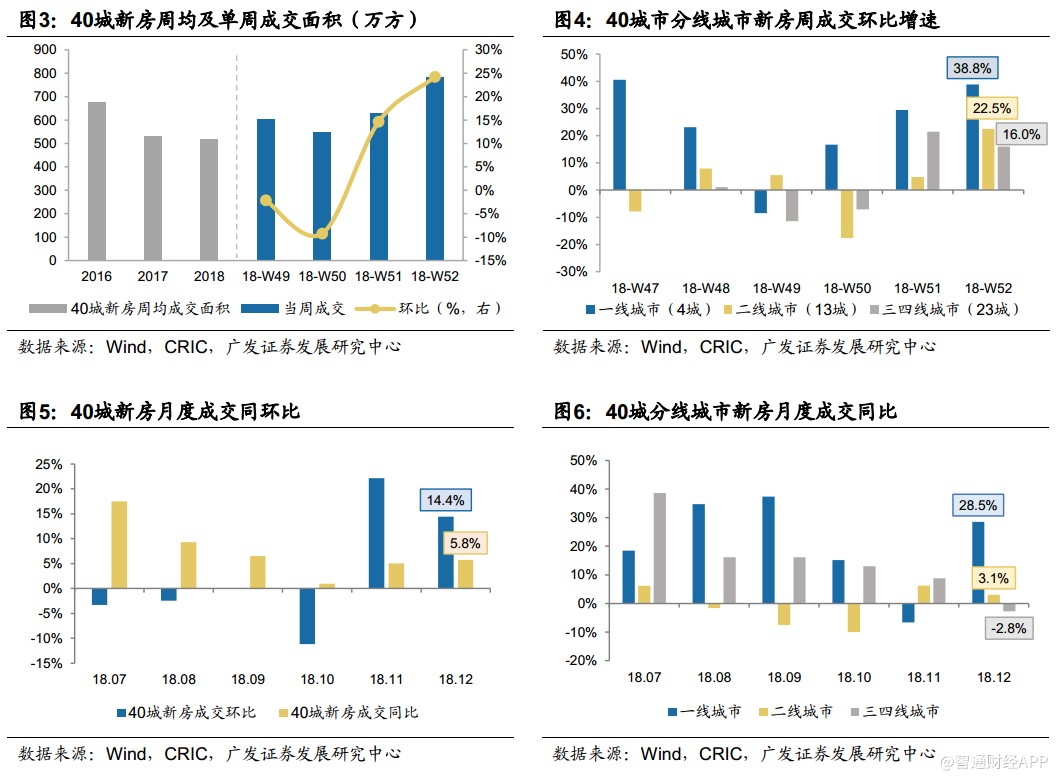

根据Wind、 CRIC收集的各主要城市房管局公布的成交面积:上周,监测的40个城市商品房成交面积783.30万方,环比上涨24.2%,其中一线、二线、三四线城市分别同比上涨34.2%、 22.5%、 16.0%。推盘方面,上周13城市单周推盘环比下降14.4%,批售比持续维持低位。

18 年行业基本面呈现弱化,但龙头销售依旧突出

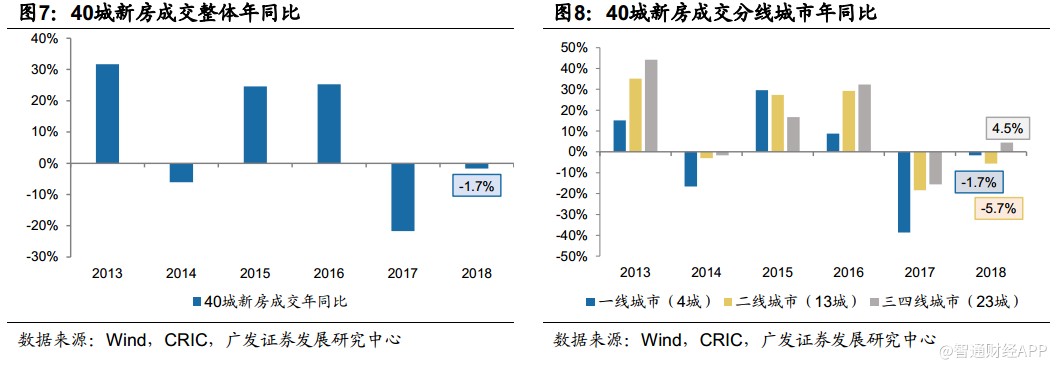

基本面方面, 2018年, 40城全年新房成交同比下滑1.7%,其中17个一二线城市同比下滑4.7%,降幅较17年收窄20个百分点,重点城市在供给改善(18年13个城市推盘面积同比上涨24.6%)叠加低基数的背景下,全年成交呈现弱改善。 12月单月来看, 40城市12月新房成交同比上涨5.8%,增幅较11月略有扩大,其中17个一二线同比上涨9.7%,增速年末提升显著,而23个三四线则同比基本持平,增速趋势性下行。尽管18年行业销售总体弱化,但龙头表现依旧显著,根据克而瑞数据, 18年全年TOP30房企销售规模同比增长32%,并且规模增长更多的是来自内生操盘能力提升, TOP30全年销售面积同比增长32%,销售均价基本持平,我们认为较强的杠杆能力以及高效的周转能力将保障龙头集中度持续提升。行业基本面弱化为政策面改善奠定基础,无论是信贷政策还是行业政策均显示积极改善信号,当然,考虑到不同城市的基本面表现差异,仍然将以地方自主调节为主。板块投资方面,政策端底部向好,对板块估值形成支撑,并且从以往经验看,龙头房企的收益拐点通常更加提前,且由于结算业绩的防御性以及销售规模的成长性收益表现也更加突出,因此,我们继续建议关注低估值的龙头房企。推荐标的方面,H股龙头关注:融创中国、中国金茂、碧桂园、合景泰富等,子领域推荐:光大嘉宝和中国国贸。

风险提示

政策调控力度进一步加大;按揭贷利率持续上行;行业库存抬升快于预期;行业销售回落快于预期。

正文

地产行业政策及基本面跟踪情况

主要政策回顾

上周,住建部工作会议在京召开。会议强调, 2019 年以“稳地价稳房价稳预期”为目标,坚持房住不炒、因城施策,夯实城市主体责任,保持调控政策的连续性稳定性。同时要求改善住房供应结构,支持合理自住需求,在人流量大、房价高的大城市要积极盘活存量土地,推进租赁住房建设。 中央层面表态与此前较为一致,在强调保持政策连续性的同时,更加注重供给端的调整。

地方层面,衡阳市住建局 12 月 26 日发布取消限价文件,随后 28 日衡阳市政府表态由于此前“暂停限价文件”对稳控房价的复杂性判断不精准,引发了市场的误解和网上的炒作, 随后撤销该文件。

而公积金方面, 根据各地公积金网站文件, 长沙要求公积金可贷额度与账户余额及个贷率挂钩,并将申请公积金的缴存时限由 6 个月上调至 12 个月,而汕头则取消异地购房提取,并将租赁住房公积金提取额度由 800 元/月降至 400 元/月, 佛山则取消购房直接入户,同时取消了最低 30 分才能申请积分入户的前提条件。此外, 广州支持无自有产权住房且在毗邻城市(佛山、清远等)购买自住房的职工提取住房公积金 。

重点城市成交情况

根据Wind、 CRIC收集的各主要城市房管局公布的成交面积显示:

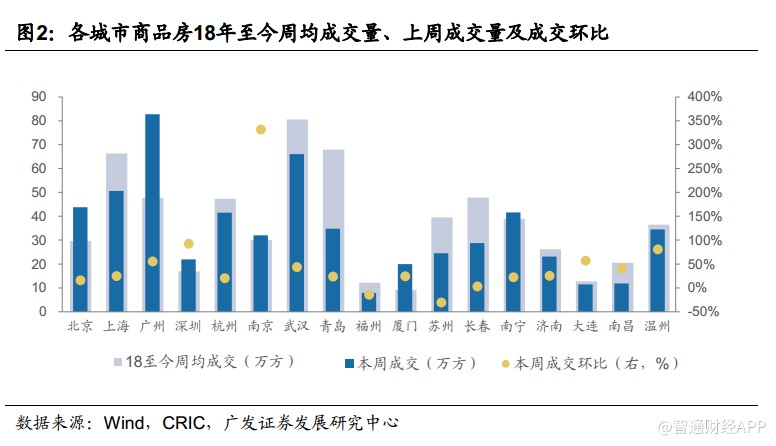

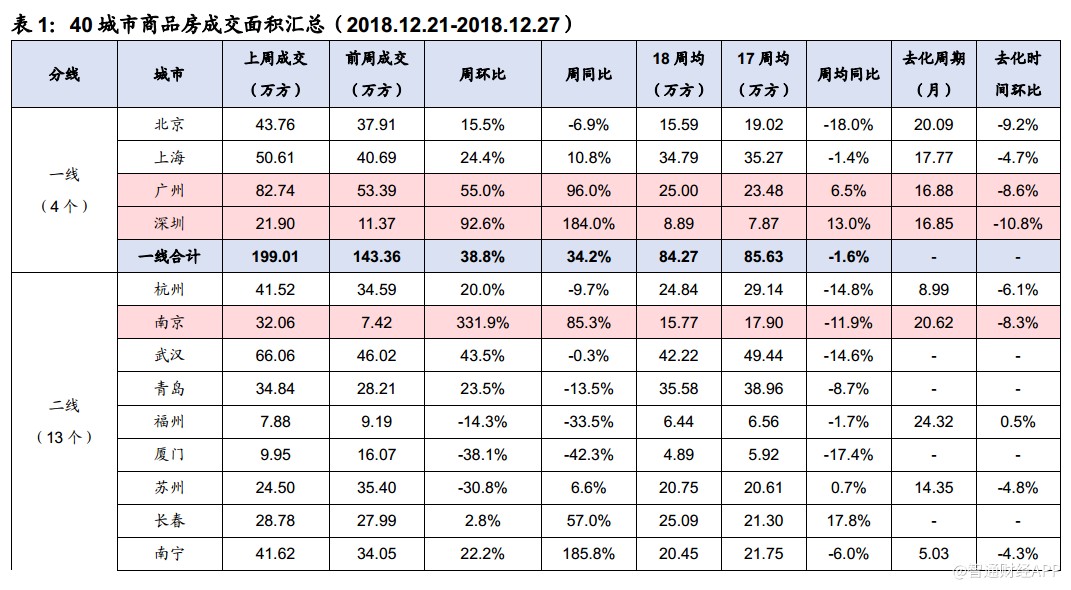

上周,我们监测的40个城市商品房成交面积783.30万方,环比上涨24.2%,同比上涨13.8%。分线城市来看,四大一线城市上周商品房成交面积199.01万方,环比上涨38.8%,同比上涨34.2%。其中, 深圳、广州在推盘放量情况下环比前周分别大幅上涨92.6%、 55.0%, 而上海和北京环比分别上升24.4%和15.5%。

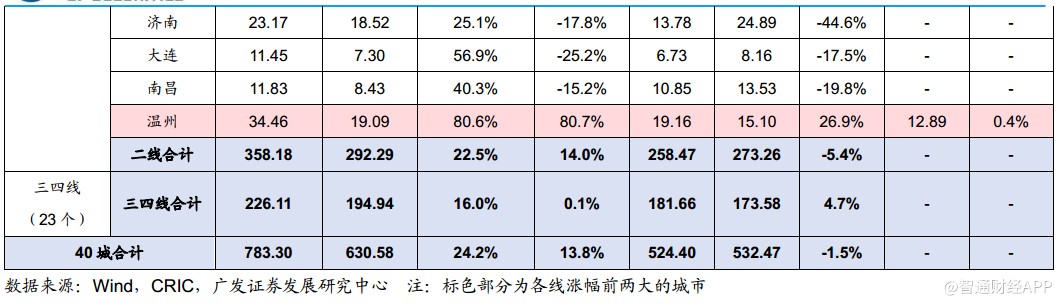

上周,我们跟踪的13个二线样本城市成交面积358.18万方,环比上周上涨22.5%,同比上涨14.0%。 其中, 南京、温州推盘放量情况下成交环比上周分别上涨331.9%、80.6%。 三四线成交方面,我们跟踪的23个三四线样本城市成交面积226.11万方,环比上涨16.0%,同比上涨0.1%。

月度来看, 12月40城新房成交同比上涨5.8%。分线来看, 4大一线城市、 13个二线城市成交同比分别上涨28.5%、 3.1%,而23个三四线城市成交同比下降2.8%。从全年累计情况来看, 2018年40城市整体同比下降1.7%,较2017年累计降幅收窄20.0个百分点,其中一线和二线分别同比下降1.7%和5.7%,降幅较2017年分别收窄37.0和12.8个百分点,三四线同比上涨4.5% 。

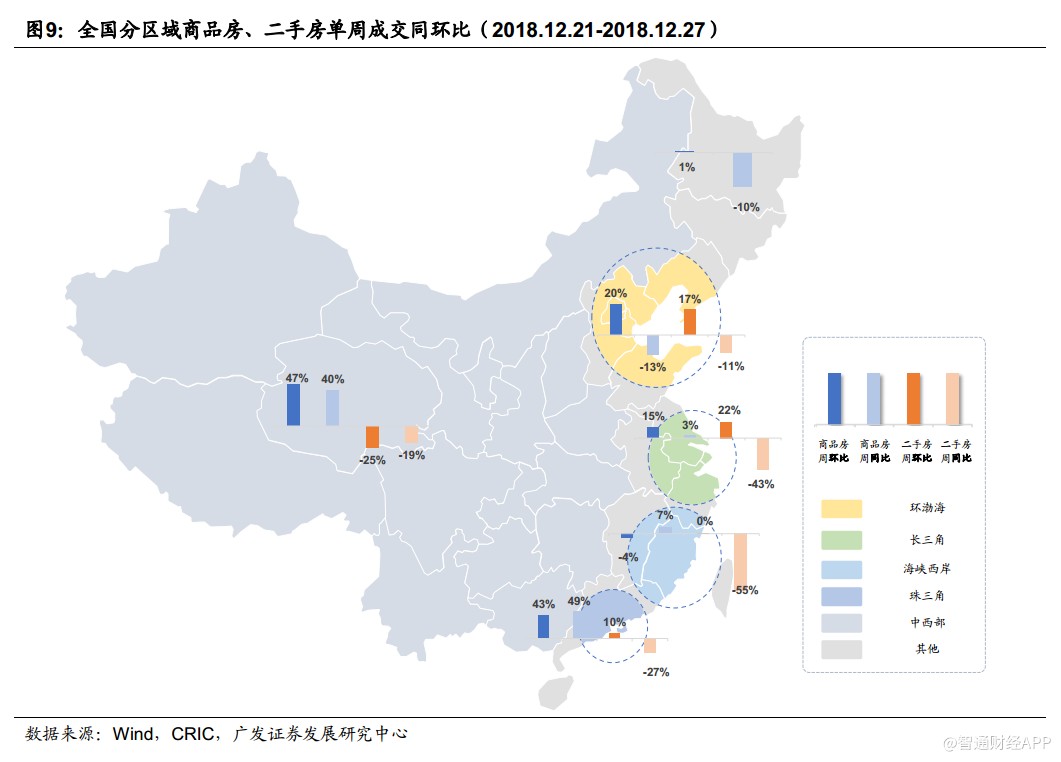

分区域成交看, 三大重点区域成交出现分化, 珠三角(7城)、 环渤海(5城)和长三角(12城) 上周成交分别为208.59万方、 117.16万方和197.17万方,环比分别上涨42.9%、 20.4%和15.3%。 其他区域方面, 中西部(5城)上周成交面积为144.08万方, 环比前周上涨47.2%,而海峡西岸城市群(6城)上周成交面积为57.42万方,环比前周下降4.0%。

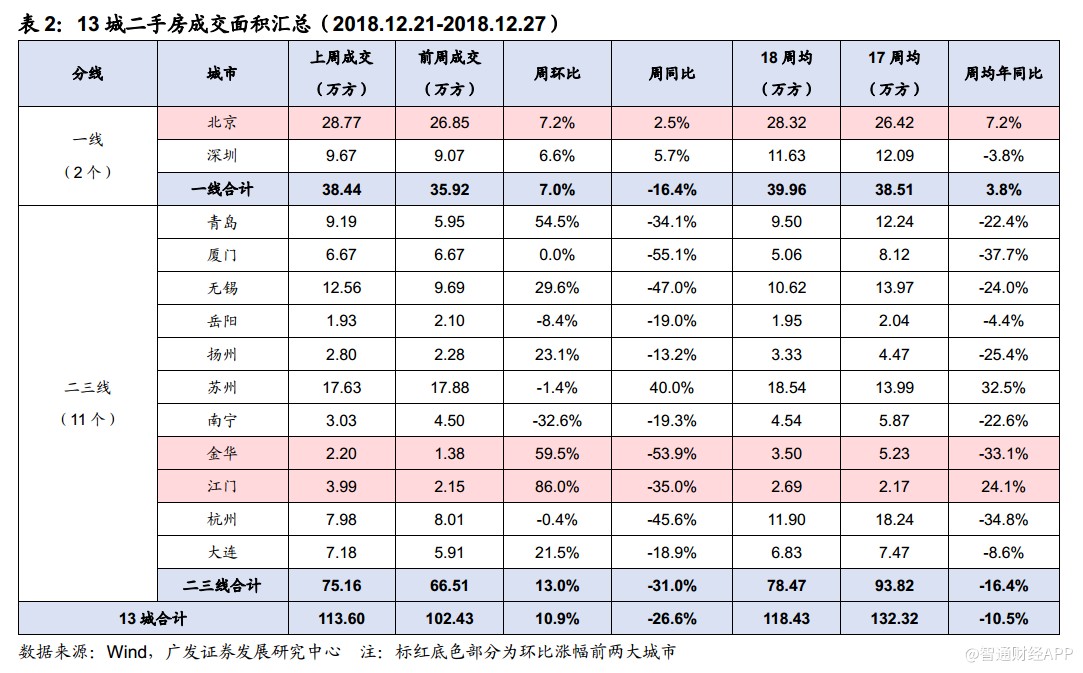

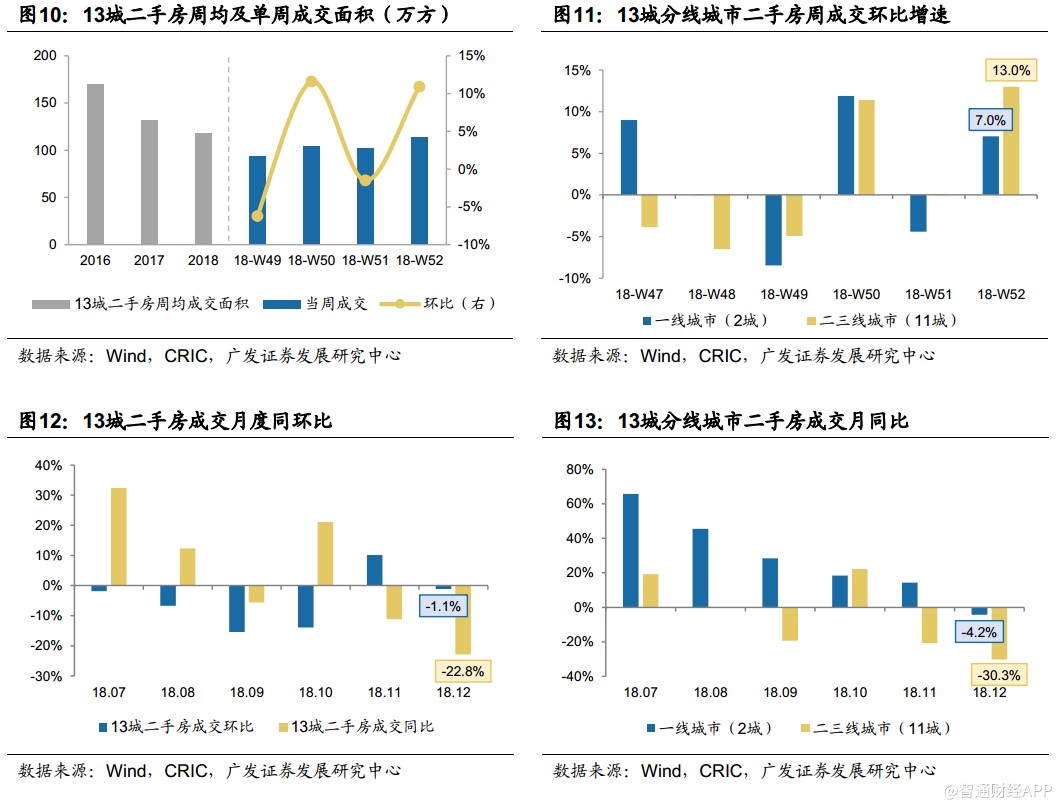

二手房方面,根据Wind统计的各城市房管局数据, 上周我们选取的13个样本城市商品房口径的二手房成交面积为113.60万方,环比前周上涨10.9%,同比下降26.6%。分线城市来看,一线样本城市二手房成交面积38.44万方,环比前周上涨7.0%,同比下降16.4%。其中北京、深圳分别环比上涨7.2%、 6.6%。二三线样本城市整体成交面积为75.16万方,环比上涨13.0%,同比下降31.0%,其中江门、金华分别环比前周上涨86.0%、 59.5%。

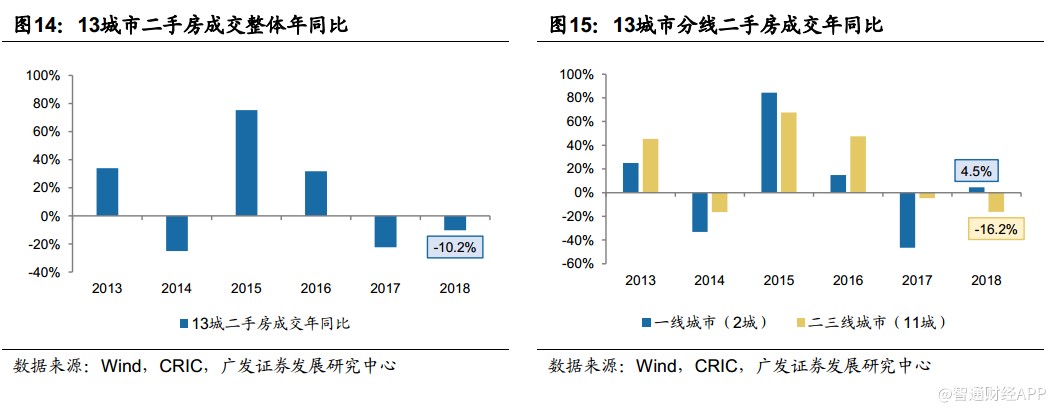

月度情况来看, 12月13城市二手房成交同比下降22.8%,降幅较上月扩大11.6个百分点。分线来看,一线城市同比下降4.2%,较11月收窄18.6个百分点,二三线城市同比下降30.3%,较11月降幅扩大9.7个百分点。全年累计情况来看, 2018年13城市整体成交同比下滑10.2%,降幅较2017年收窄12.1个百分点,其中一线城市同比上涨4.5%,二三线城市同比下降16.2%,较2017年累计降幅扩大11.5个百分点。

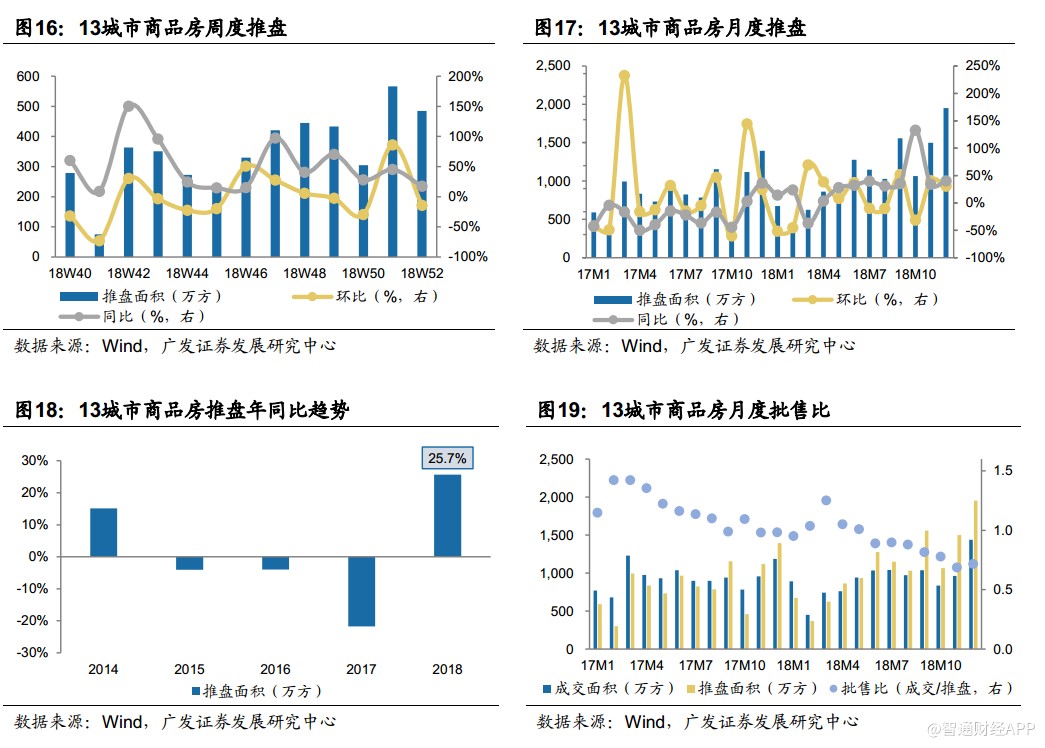

重点城市推盘及库存跟踪

上周,我们跟踪的13城市商品房单周推盘量为485.07万方,环比前周下降14.4%,同比上涨17.4%。月度数据来看, 12月13城推盘1891.83万方,环比上涨26.3%,同 比上涨35.8%,推盘继续放量。 全年累计来看, 2018年13城市商品房推盘面积同比上涨24.6%。而批售比方面, 12月全国13城市商品房批售比(成交/推盘,移动平均3个月)为0.71,较11月小幅上升。

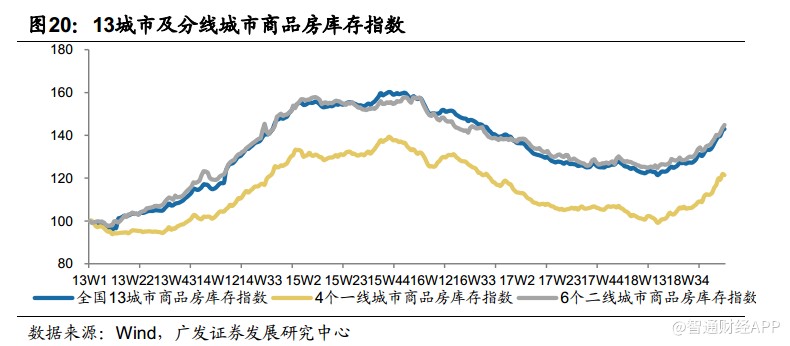

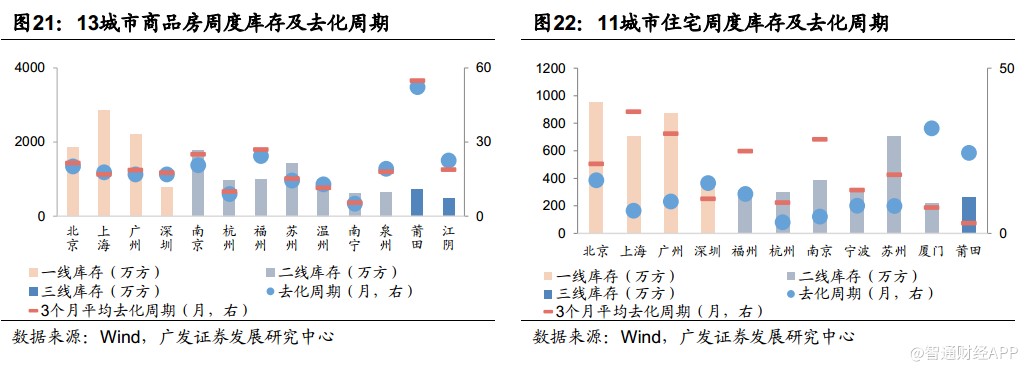

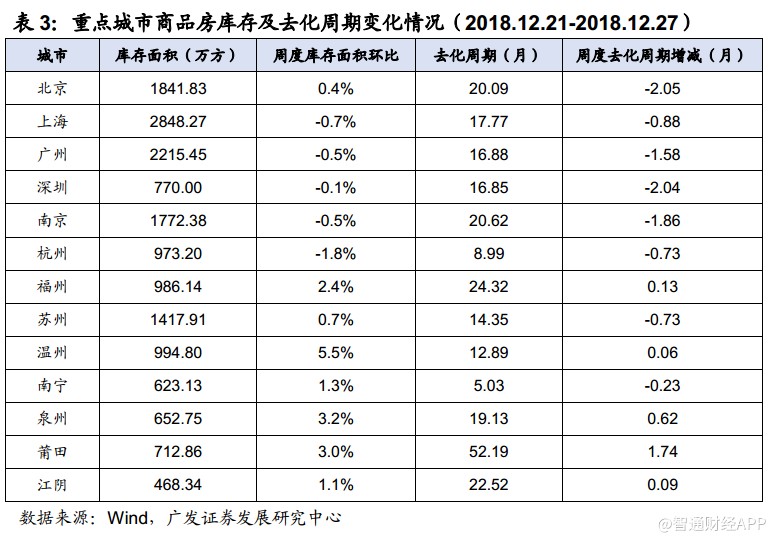

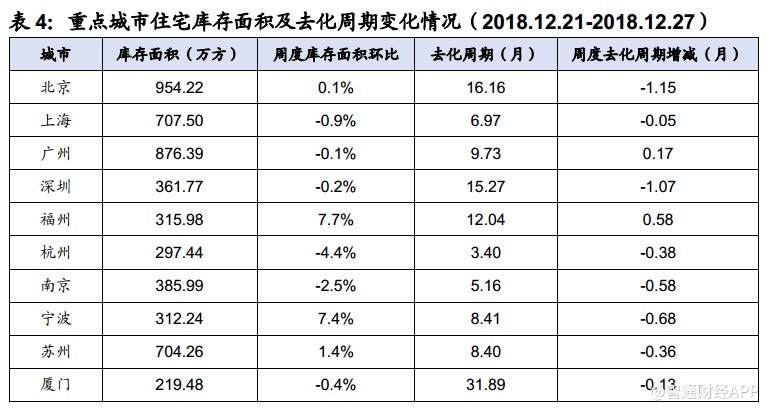

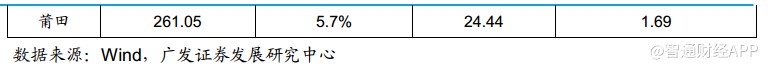

库存方面, 上周我们跟踪的13城市商品房库存总量环比前周上涨0.5%,其中一线城市环比前周下降0.3%,二线城市、 三四线城市环比前周分别上涨1.0%、 2.6%。去化周期方面, 13城市商品房去化周期下降至16.01个月, 11个城市住宅去化周期下降至9.13个月。

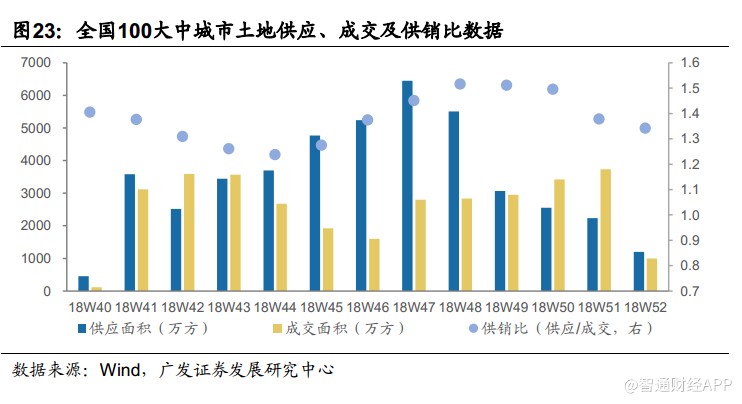

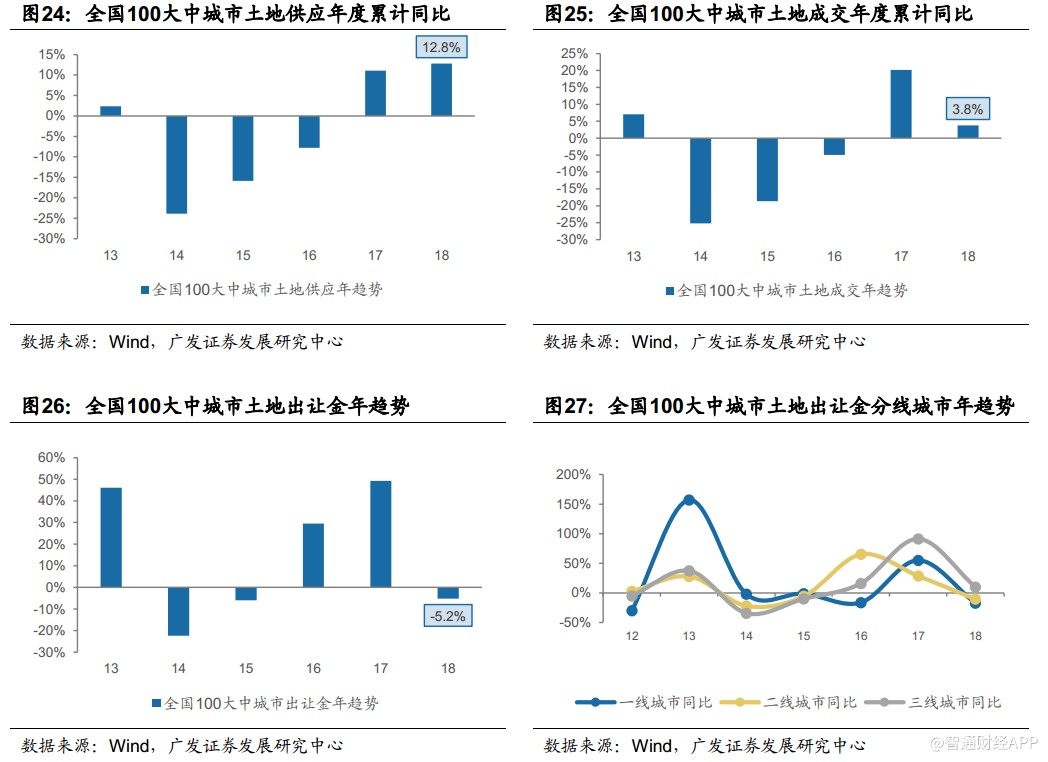

全国土地市场供给成交情况

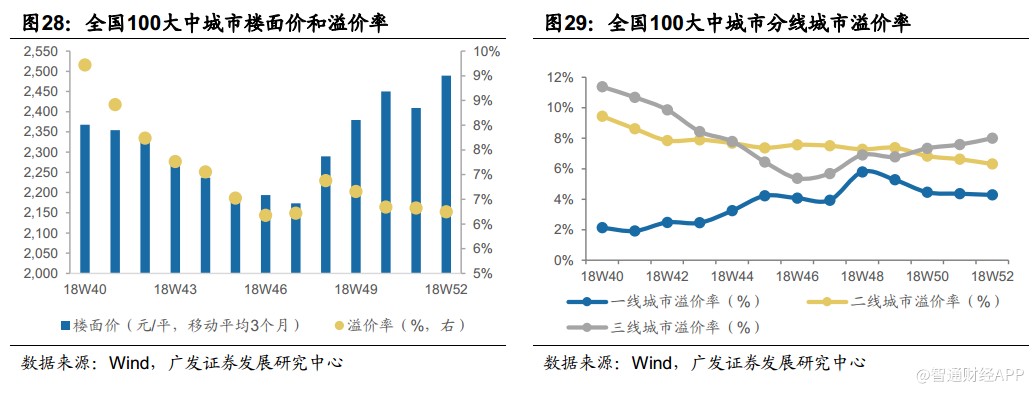

根据Wind统计的全国100大中城市数据, 2018年第52周,供给方面,土地供应总建筑面积为1203.0万方,环比前周下降46.2%,同比下降53.3%。从全年累计来看,2018年100城全国土地供应面积同比上涨12.8%,较2017年全年涨幅扩大1.8个百分点。成交方面, 2018年第52周全类型土地成交1000.2万方, 受元旦假期影响环比下降73.2%,同比下降72.3%。全年累计来看, 2018年土地成交面积同比上涨3.8%。出让金方面, 2018年第52周土地成交出让金393.9亿元,环比下降52.5%,同比下降63.8%。 分线城市来看,一线城市出让金环比上涨134.4%,二线、三线城市受成交量影响环比下降59.2%、 82.2%。累计来看, 2018年土地出让金同比下降5.2%。综合供给和成交, 上周土地供销比小幅下降,全类型土地供销比由1.38小幅下降至1.34,住宅土地供销比则由1.58下降至1.52。

从溢价率的角度来看, 2018年第52周全类型土地成交溢价率(移动平均3个月)为6.2%, 较前周下降0.1个百分点。分线来看,一线、二线城市上周土地成交溢价率分别为4.3%、 6.3%,较前周下降0.1、 0.3个百分点,而三线城市上周土地成交溢价率为8.0%,较前周上升0.4个百分点;宅地方面,第52周宅地成交溢价率为6.5%,较前周下降0.2个百分点,分线来看,一线、二线城市上周宅地成交溢价率分别为5.8%、7.0%,较前周分别下降0.2、 0.6个百分点,三线城市上周宅地成交溢价率为6.1%,较前周上升0.1个百分点。

地产板块投资观点及重点公司跟踪情况

基本面方面, 2018年,

40城全年新房成交同比下滑1.7%,其中17个一二线城市同比下滑4.7%,降幅较17年收窄20个百分点,重点城市在供给改善(18年13个城市推盘面积同比上涨24.6%)叠加低基数的背景下,全年成交呈现弱改善。

12月单月来看,

40城市12月新房成交同比上涨5.8%,增幅较11月略有扩大,其中17个一二线同比上涨9.7%,增速年末提升显著,而23个三四线则同比基本持平,增速趋势性下行。尽管18年行业销售总体弱化,但龙头表现依旧显著,根据克而瑞数据,

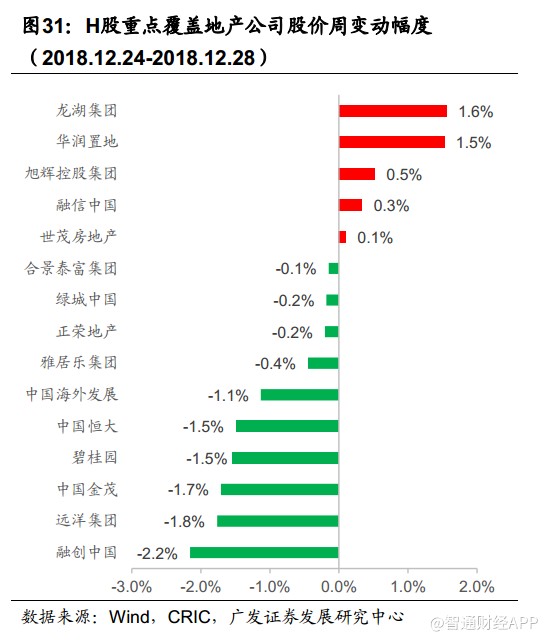

18年全年TOP30房企销售规模同比增长32%,并且规模增长更多的是来自内生操盘能力提升,TOP30全年销售面积同比增长32%,销售均价基本持平,我们认为较强的杠杆能力以及高效的周转能力将保障龙头集中度持续提升。行业基本面弱化为政策面改善奠定基础,无论是信贷政策还是行业政策均显示积极改善信号,当然,考虑到不同城市的基本面表现差异,仍然将以地方自主调节为主。板块投资方面,政策端底部向好,对板块估值形成支撑,并且从以往经验看,龙头房企的收益拐点通常更加提前,且由于结算业绩的防御性以及销售规模的成长性收益表现也更加突出,因此,我们继续建议关注低估值的龙头房企。推荐标的方面, H股龙头关注:融创中国、中国金茂、碧桂园、合景泰富等,子领域推荐:光大嘉宝和中国国贸。

风险提示

政策调控力度进一步加大;按揭贷利率持续上行;行业库存抬升快于预期;行业销售回落快于预期。

扫码下载智通APP

扫码下载智通APP