陆金所追求高估值的这三年

陆金所走过最曲折的路,就是“上市路”。在今天,无论是港股还是美股,都充斥着中国互联网金融企业的风采,但作为全球P2P老大的陆金所,却还在上市路上苦苦挣扎。陆金所的痛,是深刻的。

智通财经APP获悉,2018年12月3日,陆金所完成了13.3亿美元的D轮融资,由春华资本领投,摩根大通、高盛、瑞银等跟投,但其估值由今年6月份所传的400亿美元下调至380亿美元。至于新的上市时间,并未披露。

踩着行业风口,背靠中国平安,曾名噪一时的陆金所,为何成了这般模样?

P2P全球第一

2011年,虽然美国经营P2P的Lending Club已运营了5年,但P2P在国内还是个新鲜玩意儿,普罗大众知之甚少。但平安集团嗅出了P2P的潜力。2011年9月29日,陆金所在上海注册成立,公司全名上海陆家嘴国际金融资产交易市场股份有限公司,简称陆金所。

次年3月,陆金所推出网络投融资平台lufax,标志着“银行”、“国资”背景的陆金所正式进军P2P行业。当时的P2P“玩家”中,大部分为民营企业,由于陆金所“身份”的特殊,lufax一经推出就被广泛关注。在经营P2P的同时,陆金所开辟新战场,2013年上线针对投资人和企业融资的金融资产交易平台Lfex,开始多元化发展。

事实证明,有“背景”、有资源确实事半功倍。凭借中国平安的声望以及平安旗下的担保公司承担担保责任,陆金所的P2P业务在行业内可谓是“攻城略地、势如破竹”。

2014年时,陆金所被美国的P2P研究机构Lend Academy评为“中国最重要的P2P公司”,其以线上交易服务“杀进”P2P全球三甲。

至2015年时,陆金所P2P业务以交易量夺得国内同业冠军,在当年的第三季度,其首次超过美国的P2P平台Lending Club成为全球第一大P2P平台。折得如此桂冠,陆金所仅用了不到四年时间,何其“凶猛”。

随着规模的壮大,P2P行业的政策也逐步收紧,为了寻找新的突破契机以及降低P2P的经营风险,陆金所开始了一系列的调整。首先便是开放。2015年3月,陆金所将P2P业务剥离至“平安惠普”集群,打破原有平台的限制,与前海征信合作推出面向所有P2P企业的开放平台“人民公社”。

“人民公社”在当时也被戏称为金融界的天猫,但它的推出与链家推出“贝壳”一样,既当裁判又当运动员的行为让同行吐槽不断,在平安宣布已有77家网贷公司入驻平台后,却被多家P2P企业澄清无任何合作。

在开放平台的同时,陆金所加大了跨业的战略布局,横跨信托、基金、证券、债券、P2P、保险等九大市场,通过跨业提供更多服务,打造线上财富管理平台。即使布局如此之多,但陆金所的格局并不止于此,2015年9月15日,陆金所董事长计葵生宣布“O2O+跨境”战略,引入海外机构投行的优质项目服务国内投资者,财富管理开启新时代。

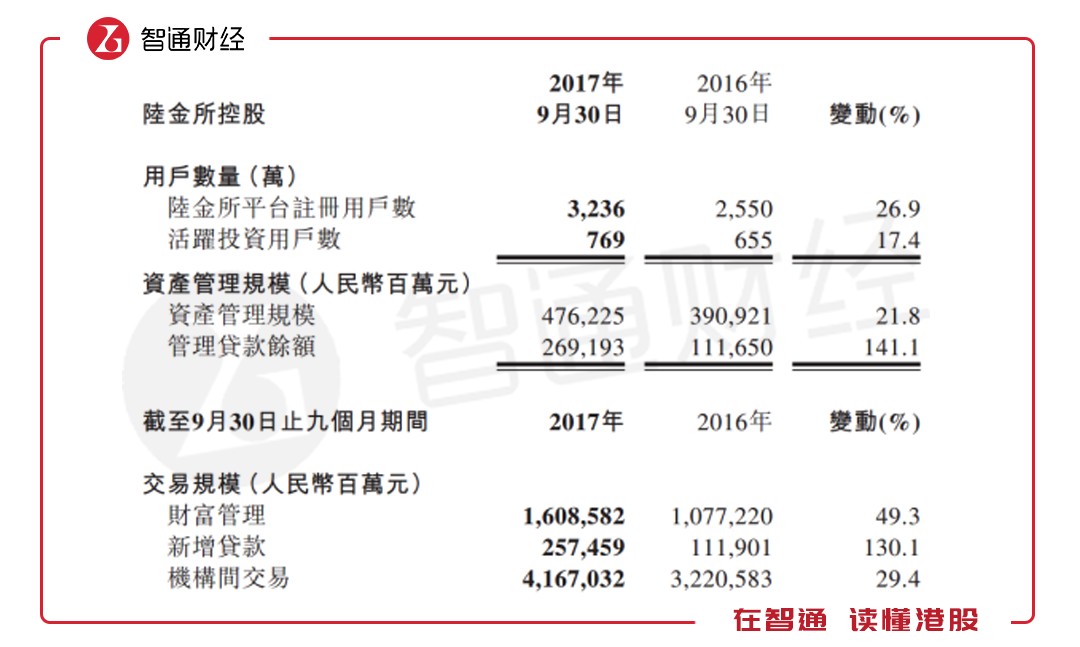

虽以P2P起家,但陆金所的转型与战略布局成果显著,当其以P2P业务成为世界第一时,P2P业务占陆金所的交易量却不超10%。2017年第三季度时,中国平安对陆金所业绩做了详细披露。报告期内,陆金所注册用户3236万,活跃投资用户769万,资产管理规模4762.25亿,管理贷款余额2691.93亿,总交易规模超6万亿人民币。

一路走来,陆金所可谓是名声响亮。在2018年3月份科技部发布的《2017年中国独角兽企业发展报告》中,陆金所以185亿美元的估值排名第9位。

三年内多次被传上市

如果说陆金所的业务发展以“生猛”形容的话,它的上市之路可谓是“磕绊”。早在2014年5月时,陆金所便传出了分拆上市的消息,董事长计葵生亲自出面澄清未把上市当做重点。

但至2015年12月时,计葵生首次向媒体确认了要上市的消息。此时的陆金所,P2P业务的交易量已缩减至10%以下,平台化、跨业、跨界的生态体系已搭建完毕,足够撑起公司估值,是时候上市筹钱“甩开膀子加油干”了。

直到2016年的中期业绩会上,陆金所才明确表示预计下半年IPO。很明显,这个计划“流产”了。2016年下半年,在市场都等待着陆金所上市时,又传来消息将延迟至2017年一季度上市。

事实上,2017年是中国互联网金融的“小高潮”。据智通财经APP不完全统计,2017年共有7家互联网金融企业成功上市,这其中便包括引发全民声讨热潮的趣店(QD.US)。

看着行业内的“小弟们”都上市了,陆金所却“无动于衷”,2017年的上市计划再度搁浅,这其中的原因,或许是因为盈利在即,欲通过业绩做大估值。2017年结束时,陆金所首次实现了整体盈利。

既然盈利不在是难题,2018年1月,市场第三次传来陆金所要上市的消息。据港媒报道称,陆金所预计最快在3月份上市,平安好医生(01833)在二季度挂牌。与上市消息一起传出的,还有一份《陆金所股权转让》,根据这份协议,陆金所估值高至600亿美元。

但如今,平安好医生已上市7个月,陆金所传来的却是下调估值融资的消息,新上市时间也并未透露。

业绩增速下滑在所难免?

终于拖到实现盈利的陆金所,或许怎么也不会想到,寄希望于高估值的期盼会将其带入更艰难的处境。陆金所如果想继续上市,便不得不面对以下几个问题:

其一,“稀碎”的二级市场。今年的市况,对于所有的企业来说,都是一种挑战,但对于互联网金融企业,更是一种“灾难”。智通财经APP统计了近两年来上市的部分互联网金融企业的股价情况,可以看到,跌超50%的一抓一大把,趣店(QD.US)、和信贷(HX.US)均跌超80%,“惨不忍赌”。2015年12月18日上市的互联网金融第一股宜人贷(YRD.US)也从去年的高位跌超70%。二级市场集体杀估值,陆金所上市也将受到影响。

图:部分互联网金融企业上市开盘价较12月8日收盘价跌幅统计

其二,经营环境变化与业务发展受阻。上述统计的企业股价跌幅如此之大,固然有二级市场恶化的原因,但这也受到P2P雷暴的影响。事实上,整个2018年,由于经济增速下滑、市场流动性收紧,金融行业的经营环境与2017年相比有了巨大的转变,行业整体去杠杆以及监管政策的加强自然会对陆金所有所冲击。

中国平安在2018年第三季度财报中介绍陆金所的情况时,并没有像去年同期那样大篇幅叙述,仅仅公布了两个数据:陆金所资产管理规模较年初下降21.6%至3,618.07亿元,管理贷款余额较年初增长20.7%至3,481.10亿元。至于平台交易规模,只字未提。陆金所的业绩增速下滑不可避免。

其三,风控遭投资者质疑。今年以来,陆金所的风控一度被投资者疯狂吐槽。陆金所虽是代销机构,只在交易服务平台上进行消息发布,不对任何投资者提供担保,但平台上所代销的投资产品先后踩雷ST龙力(002604)、ST凯迪(000939)、东方金钰(600086),“中招”的投资者纷纷诉苦,质疑陆金所在代销产品时是否做过风险评估和调查,品牌受损。

可以说,陆金所目前所面临的上市环境,比过去三年中的任何时刻都要艰难得多,靠战略融资过冬已是无奈之选,而中国平安的股权也将被再次稀释(至2017年结束时,平安所持股份已由74.91%下降至43.76%)。

此轮融资之后,陆金所的估值虽稍有下调,但市场中认为380亿美元估值过高的呼声已不绝于耳,但上市后的估值将会更高。能否承载起估值,就得靠陆金所的数据说话了。

不过,看看以往上市的互联网金融企业,着实为陆金所捏了把汗。

扫码下载智通APP

扫码下载智通APP