普华永道2030出行市场报告:电车销量超油车!中国远超欧洲

本文来自微信公众号“智东西”,作者智东西内参。

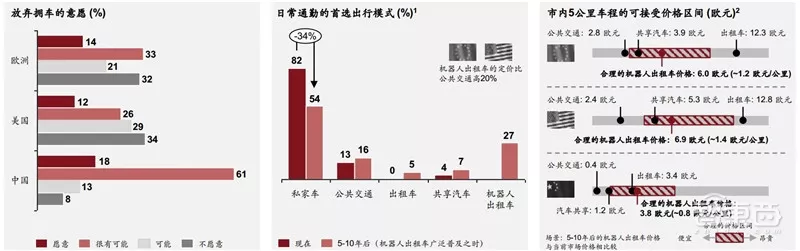

根据普华永道思略特团队调查,到2030年,美国、欧洲、中国的共享按需车辆(出行服务)市场将达1.4万亿美元(2017年为870亿美元)。利润丰厚的出行服务将弥补车辆销售额的下降: 到2030年,出行服务将为汽车行业贡献22%的收入和30%的利润,而新车销售将带来38%的收入及26%的利润。占全球人口50%以上的千禧一代期望获得个性化、全面集成、多模式及按需的出行体验。若机器人出租车的价格合理, 47%的欧洲消费者和79%的中国消费者会考虑放弃自有汽车。互联、电动、自动和共享出行服务不断满足客户对便捷性的需求: 电池容量较小的电动汽车的总拥有成本已经低于同类型的汽油和柴油车。 到2022年,所有新车都将实现互联化;到2021年, 4级自动驾驶车辆将用于特定场景。

政策将成为变革的主要推动力,其中西方国家政府的损失较大(燃油税、制造业就业、交通系统控制等),东方国家政府的获益更多(减少雾霾、电池技术领先地位)。现在美国的自动驾驶法规最为成熟,由于欧洲国家的法律框架各不相同,欧洲的自动驾驶相关法规发展缓慢。大城市对内燃机汽车的限制令、税收减免政策和强制性电动车配额等因素推进电动车发展。 到2030年,曾为“少数派” 的电动车数量将不断增加,中国市场的电动车将占到新车总量的50%、 欧洲为44%、 美国为20%。到2030年,欧洲出行服务市场的价值将达4510亿美元(2017年为250亿美元),届时,中国市场将显著超越欧洲市场。

本期的智能内参,我们推荐来自普华永道的报告,研究美国、欧洲和中国的汽车市场,并作出量化的市场预测,帮助汽车制造商及出行服务商指明未来方向。

以下为本期智能内参整理呈现的干货:

如今,出行行业的变革方兴未艾,车企应紧跟发展步伐 。若要在2019年开辟新的客户渠道并扩展核心技术平台,传统行业玩家必须抓紧时机明确自身的出行定位,并在2020年开始进行大规模的全球布局及合作伙伴整合,以便在不久的将来从新的出行服务中获得可观收入。

1、出行市场雷达

在消费者、经济、科技和法规这四大因素驱动下,出行市场现在正处于深刻的变革之中。而欧洲、美国、中国的出行变革进程各不相同。

▲从现在至2030年的出行变革

1、 消费者的需求是什么?

从消费者角度,他们期望得到便捷、个性化、多模式及互联的出行服务。

▲消费者期望的出行服务

未来共享自动驾驶车辆有望大量取代自有车辆,但消费者的支付意愿可能低于行业预期 。若定价合理,机器人出租车可满足约27%的日常通勤需求。机器人出租车的可接受价格介于汽车共享和出租车价格之间。一旦机器人出租车广泛应用,中国消费者最愿意放弃拥车。

▲自动驾驶机器人出租车场景

2、 互联、自动、电动及共享汽车市场的崛起

现在我们仍处于出行变革的初期,而变革的第二个阶段,L4级自动驾驶预计于2021年实现,届时,旅客捷运系统和机器人出租车可在限定道路上行驶,最高车速不得超过50公里/小时。

▲自动驾驶的可用性 (以德国为例)

从经济的角度来讲,电动车自动出行具有优势,并且从2018年起,具有小电池容量的纯电动车的总体拥有成本将更具竞争力。

▲不同动力系统的发展挑战

而在电动自动出行的诸多技术问题中,解决充电问题对推广电动出行至关重要,同时能推动基础设施多样化发展。

▲电动出行基础设施类型

3、 政策和法规会如何影响发展进程 ?

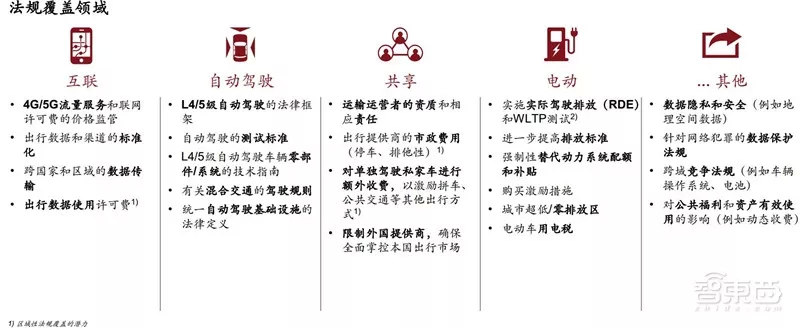

除了消费者、经济和技术的驱动,法律框架、税收政策、交通管制等因素也将对出行变革产生巨大影响。

▲法规覆盖领域

而欧洲、中国和美国有关电动车和自动驾驶车辆的法律框架也各不相同。

▲欧洲、中国和美国的法规趋势

4、 收入和利润将怎样转变 ?

在四大因素中,1、50%以上的人愿意放弃自有车辆 ;2、中档(中程300公里)车型中,纯电动车的成本与内燃机车辆的成本持平 ;3、在无道路限制且天气良好的情况下,自动驾驶汽车的速度能达80公里/小时,并且城市地区形成密集的充电网络 ;4、自动驾驶旅客捷运系统获批(8座,速度小于50公里/小时)。这四个对应的发展临界点或将成为电动、自动和共享出行转型的前沿阵地。

▲触发出行变革的因素(部分) …

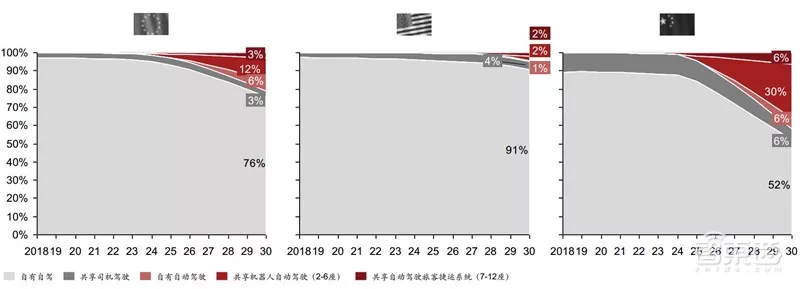

根据普华永道的调查数据,2025年后,自动驾驶车辆将得到广泛普及。

▲自动驾驶车辆 (新车销售总量)(欧洲、美国、中国;单位:百万)

而在2020年之后,相关法规将促进电动车销量的大幅提升,尤其是在欧洲和中国。

▲电动车

在共享自动驾驶出行方面,中国市场的共享自动驾驶出行将实现强劲增长。

▲出行类型分布(占总行驶路程的百分比)

汽车保有量的变化,欧美的汽车保有量将减低,而中国则保持增长。

▲汽车保有量(自动驾驶、电动、互联车辆占比,单位:百万辆)

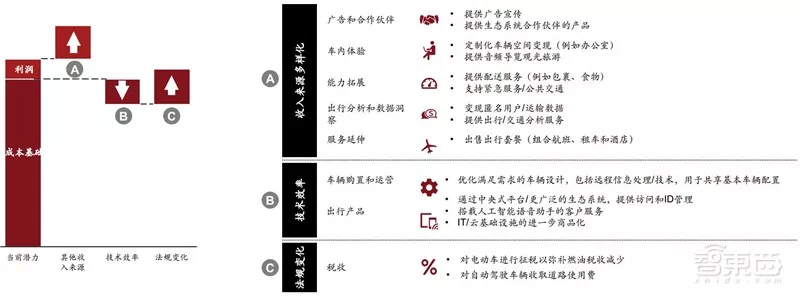

以上一系列趋势的影响下,到2030年,传统供应商、 车辆销售和售后市场的利润份额可能大幅降至41%。而出行服务的利润份额将从12%大幅增长到30%,超过新车销售利润。

▲全球汽车市场价值变化

出行和互联服务展望

1、 出行服务市场概览

相比传统出行模式,出行平台能提供更多元的选择、更便捷的服务以及更优惠的价格。

▲出行服务平台

所以自2017年起,美国、欧洲和中国的出行服务市场规模预计每年增长25%,到2030年达1.4万亿美元。

▲美国、中国和欧洲的出行市场规模发展预测 (单位: 十亿美元)

而出行服务盈利能力将受到收入来源多样化、技术效率提升以及法规变化的影响。

▲出行服务盈利能力

2、哪些竞争方式能为车企带来最大价值?

出行市场有着四大竞争定位,分别是:1、出行顾问,2、属性服务商,3、专业出行赋能者,4、运营系统提供商。

▲出行市场的四大竞争定位

而一家好的出行服务提供商,需要围绕微出行、城市汽车共享和打车、日常通勤、中程汽车共享、长途旅行这五种场景来开发其业务模式。

▲出行服务提供商的五种业务场景

成功的出行服务提供商需要大力构建十大核心能力,分别是1、产品服务和市场策略 ,2、交通分析和路线规划 ,3、动态定价、计费和支付 ,4、生态系统合作伙伴管理 ,5、会计、税务、人力资源、法 技术运营和管理务 ,6、技术运营和管理 ,7、车辆购置/租赁及处理 ,8、车队管理和出行利用率分分析,9、车辆运营(调度、加油/充电、维修和保养)。

▲出行平台能力

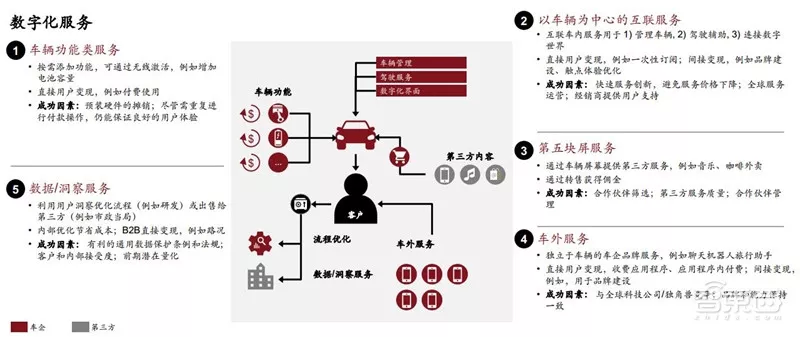

3、智能网联汽车服务中蕴含哪些新的机遇?

智能网联汽车主要通过提供五种类型的数字化服务创造额外价值。

▲数字化服务

2030年,美国、欧洲和中国的互联服务市场规模将达760亿美元,从2017年到2030年的年增长率为28%。

▲以车辆为中心的互联服务 – 市场潜力

智能网联汽车的机遇,首先,最大的变化是自动驾驶车辆的每公里成本预计大幅下降。

▲车队产品的成本细分—按业务能力划分 (单位:美元/公里)

但对于出行顾问、出行服务提供商、专业出行赋能者和运行系统提供商这几种不同的出行生态系统玩家来说,他们所面临的机遇也各不相同。

▲不同的出行生态系统玩家所面临的机遇

智能网联汽车服务注重车辆管理、驾驶辅助和数字化生活界面等领域 。

▲以车辆为中心的互联服务

3、未来必备的能力

1、传统业务与新技术和服务模式之间的平衡

汽车出行行业是一个传统与新型相交融的行业,行业领先者需从五个方面进行变革,以满足未来出行需求。

▲汽车行业新范例 …

为满足未来的出行需求,行业领先者需要设计丰富的智能产品组合,包括硬/软件和服务。

▲汽车出行行业产品组合

而现阶段缩短的创新周期要求行业进行全面的IT变革,包括精准业务定位和最佳技术整合。

▲IT变革

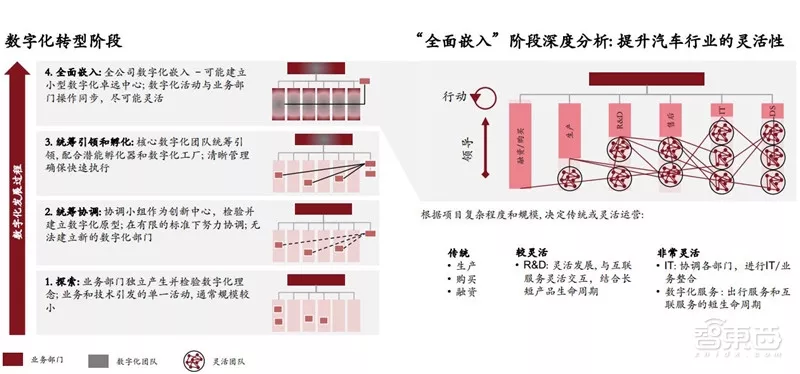

在数字化转型的过程中,车企通常需要分四阶段进行变革。

▲车企变革的四个阶段

2、未来该做些什么?

出行行业玩家的转型需要在产品组合、渠道、布局、技术和组织架构上综合规划,明确重点。

▲转型路线图

新技术的应用速度存在巨大差异,这取决于多种因素,如成本、可靠性、安全性、性能、消费者偏好等。 在某些情况下,可能存在几乎无法预测的技术突破,对需求曲线产生重大影响。在全球,新技术的应用并非步调统一。 相反,每个地区的增长取决于该地的独特因素,如市场经济、基础设施和监管政策。 由于需要考虑的变量太多,出行行业的新进玩家最适合采取审慎的、基于场景的方法来应用这些新兴技术。 赌注太大(或太小) 可能给企业带来巨大风险。

智东西认为, 汽车的电动化、智能化、网联化给创业者和投资人带来无限想象空间。这一传统行业的壁垒正在瓦解:电动汽车的兴起给了非传统造车国家弯道超车的机会。这个已有100多年历史的古老行业,正在经历由新技术、新人群和新资本带来的重构汽车行业正面临充满变化,并可能发生颠覆性变革的十年。新的技术和交通方式正在改变我们使用和驾驶汽车的方式。业界出现许多来自技术和互联网领域的新竞争对手,传统汽车业价值链也受到威胁。在新形势下,车企及相关服务商需要明确定位自己的竞争方式、融合渠道、建立运行模式目标、发展创新渠道与核心技术、加强整合与合作,以抓住市场机遇,方能致胜。

扫码下载智通APP

扫码下载智通APP