经济慢,政策快—10月宏观经济指标预测与11月政策前瞻

本文来源微信公众号“兴业研究”,作者兴业研究宏观团队。

2018年10月的主要宏观数据将在2018年11月10日前后陆续发布。我们在此对相关宏观数据进行前瞻,并以此为基础对2018年11月政策情况给出研判。

数字格局:增长放缓,物价分化。增长方面,需求转弱但低基数效应下,出口虽可能有所回落但仍比较坚挺。消费和固定资产投资数据或低位企稳。不过在外贸等经济前景不明的情况下,企业或倾向于减少存货投资以回收现金,这可能抑制工业生产增速。物价方面,消费品领域与工业品领域价格走势再现分化,CPI同比或在2.5%的相对高位持稳,但高基数将使PPI同比继续回落。

情绪预期:增长预期或分化。根据我们的预估,固定资产投资、零售和出口等传统的三驾马车数据可能暂时趋稳,这将在边际上改善部分投资者对于经济增长的预期。但房地产、社融等数据可能依然没有太大起色,这又会强化市场对经济的悲观预期。

政策预期:应对外部不确定性。11月初美国国会将举行中期选举,选举结果可能影响美国对外政策走向。此外,G20峰会将于11月末举行。为应对外部不确定性和可能的市场波动,11月货币政策当局可能继续向市场提供合理充裕的流动性。此外,10月20日金稳会曾提出相关政策要快速落实,因此诸如支持民企股权融资、完善资本市场基本制度等方面的若干储备政策可能会陆续快速推出落地。

官方PMI:50.6%,较上月回落0.2个百分点

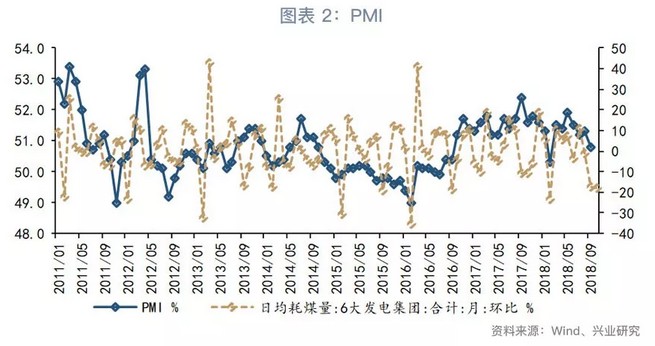

10月中上旬6大发电集团日均耗煤环比涨幅回落,或折射10月制造业活动走弱,预计10PMI可能为50.6%,较上月回落0.2个百分点。

工业增加值同比:5.7%,较上月回落0.1个百分点

10月中上旬6大发电集团日均耗煤同比跌幅扩大,反映10月能源生产活动放缓。此外,贸易摩擦加剧或令制造业生产受到影响。因此,10月工业增加值同比可能继续下降至5.7%左右。

固定资产投资同比:5.5%,较上月反弹0.1个百分点

截至10月26日,今年地方政府新增专项债已累计发行1.33万亿元,年初设定的发行额度已基本完成。因此,基建投资资金来源有望回升,带动固定资产投资增速企稳。

社会消费品零售同比:9.2%,与上月持平

据乘联会统计,10月前三周汽车零售同比下降23%,增速与9月前三周持平。此外,成品油价格的持续上调可能抬高石油消费金额增速。总的来看,10月零售增速可能保持稳定。

出口同比:12.0%,较上月下降2.5个百分点

进口同比:15.0%,较上月上升0.7个百分点

出口方面,全球需求转弱带动出口边际放缓,但在去年同期低基数效应影响下,10月出口仍有望维持两位数以上的增速。具体而言,

一方面,9月全球制造业采购经理指数下滑至52.2%,为2016年12月以来的最低值,表明全球制造业景气转弱,进而带动我国出口新订单指数下滑;另一方面,2018年中秋假期与国庆假期错月分布,10月工作日天数较去年同期增加3天,在工作日天数同比增加影响下,出口增速绝对水平将维持较高增速。

进口方面,价格上涨或使10月进口同比小幅回升。从主要进口大宗商品价格看, 10月布伦特原油价格同比增长44%,涨幅较前月扩大4个百分点;铁矿石期货价格显示,10月铁矿石价格同比止跌反弹,同比增长11.9%;10月进口大豆交货价涨幅进一步扩大,以山东日照港进口大豆为例,10月其进口大豆同比增长5%,较前月上升1个百分点。

PPI同比:3.2%,较上月回落0.4个百分点

CPI同比:2.5%,与上月持平

CPI方面,受非洲猪瘟影响,10月中上旬猪肉价格环比和同比均略降。蔬菜价格环比和同比均基本保持稳定。由此预计10月CPI同比与9月持平。

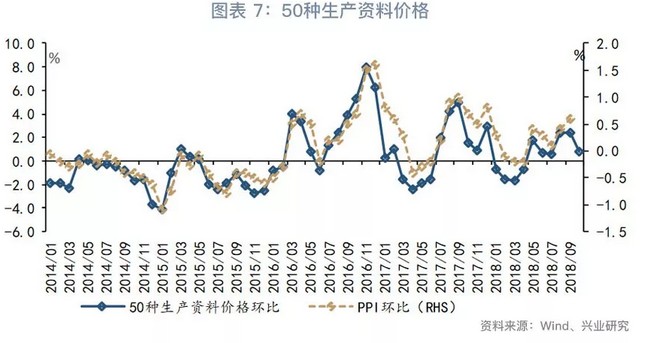

PPI方面,10月中上旬50种生产资料价格环比上涨0.9%,涨幅低于9月的2.4%,预计10月PPI环比涨幅收窄,PPI同比则可能回落至3.2%。

新增信贷:8000亿,较上月回落5800亿

社会融资规模:1.20万亿,较上月回落约1万亿

信贷方面,贷款余额同比增速已连续3个月稳定在13.2%,若同比继续持稳,则10月新增贷款将季节性回落至8000亿元。社融方面,10月地方政府债券发行规模较9月有明显回落,或拉低社融读数。

M1同比:4.5%,较上月回升0.5个百分点

M2同比:8.5%,较上月回升0.2个百分点

M1方面,短端国债对M1增速有一定的领先性。短端国债利率同比变动早在2017年末已经触底回升,由此来看M1同比或已触底,10月可能小幅回升0.5个百分点至4.5%。

M2方面,随着信贷投放力度的加大和居民存款回表,M2同比可能逐渐企稳反弹。

11月DR007:2.58%,较10月预估值回落2bp

11月Shibor3M:2.82%,较10月预估值回落3bp

名义工业增速和广义信贷增速之差与资金利率的相关性较好。名义工业增速表征实体资金需求和信用松紧,广义信贷增速表征资金供给和货币松紧。目前货币政策传导仍不够顺畅,宽货币紧信用的局面或大体持续,因此11月资金利率或小幅回落。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP