长城汽车(02333)单车盈利环比改善,长期前景仍需验证

本文编选自“EBoversea”微信公众号,作者倪昱婧,原标题为《【光大海外-汽车】长城汽车(2333.HK)单车盈利环比改善,长期前景仍需验证》。

1Q18业绩公布

长城汽车公布1Q18业绩,总收入同比增长14.0%至人民币265.7亿元,归母净利润同比增长6.5%至人民币20.8亿元(约占我们全年盈利预测的29.7%)。我们判断,1)1Q18盈利恢复程度高于我们预期,单车净利润环比增长59.0%至人民币8,109元,主要由于采购成本下降/主力车型毛利率改善等所致(综合毛利率环比增加2.1个百分点至21.2%);2)WEY爬坡动力趋缓、市场对盈利下行风险的担忧、行业政策波动等,是导致短期公司股价回调的主要原因。

全新H6表现稳健,WEY爬坡动力趋缓

1Q18公司汽车总销量同比微增1.0%至25.7万辆;其中,全新H6终端价格维稳/表现稳健,但WEY爬坡动力趋缓。我们下调2018E/2019E/2020E公司汽车总销量分别至110.5万辆/120.3万辆/125.7万辆(其中,哈弗H6/M6销量分别约56.1万辆/57.3万辆/58.6万辆,WEY品牌销量分别约22.1万辆/33.1万辆/36.7万辆)。

销量vs毛利率趋于平衡,长期前景仍需验证

我们判断,1)公司利润贡献点主要来自于WEY VV5/VV7以及哈弗品牌的全新H6车型;2)依然看好WEY的战略定位,但品牌定位上移或需长期市场验证/短期WEY爬坡动力趋缓;3)行业政策波动,合资品牌下探趋势扩大/市场竞争加剧或引发全新H6销量/毛利率承压风险;4)公司或逐步在销量与毛利率之间进行平衡,预计单车盈利稳定性相对增强;5)新品牌/新车型上市推广力度、广宣费用或持续加大,预计对利润率有拖累影响。

维持“增持”评级

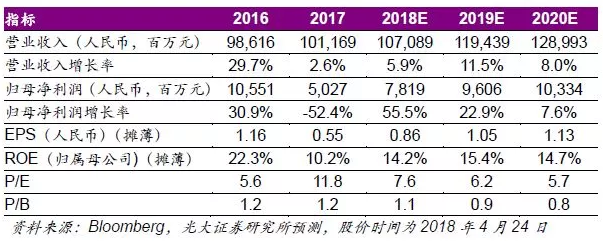

虽然公司WEY爬坡动力趋缓/财务方面存在燃油积分一次性计提的影响,但鉴于其盈利恢复程度快于我们预期且单车盈利稳定性相对增强、以及研发投入资本化导致相应费用减少,我们上调2018E/2019E/2020E归母净利润分别至人民币78.2亿元/96.1亿元/103.3亿元。考虑到近期汽车市场政策波动导致的估值中枢下移,我们下调DCF目标价至HK$8.62(对应约8.6x 2018E PE),维持“增持”评级。

核心风险提示 行业政策波动;销量/毛利率不及预期;WEY不及预期。

(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP