星星地产(01560):财务增长受限,盈利极度依赖项目开发

经过超额认购600倍的火热,以招股价上限1.8港元正式在港交所挂牌后,星星地产(01560)股价依然高企。据智通财经了解,7月18日,星星地产收于3.17港元,超招股价76.11%。

星星地产是香港的一家主要从事工业大厦建设或改造,进行出租或出售的物业发展商。但是坦白说,作为最重要的收入来源,星星地产运作的物业发展项目还真是有限。

自2010年成立以来,只完成了一栋位于葵涌的工业大厦——天际中心;第二栋同样位于葵涌的新建工业大厦——星星地产,预计今年(2016年)年底将完工。另还有裕丰物业和柴湾角物业的改造或重建项目,预计年底开始进行。

天际中心2010年开工,2014年开始赚钱。星星中心2013年6月开工,预计2015年底或2016年开始赚钱,业绩将反映在2016或2017年度。

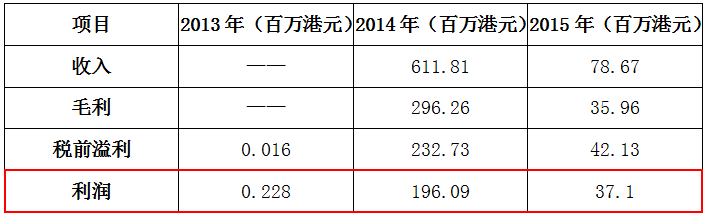

由于盈利极度依赖项目开发,所以这种时间周期给星星地产的财务数据带来的影响是显而易见的:2013年到2015年度利润分别是22.8万、1.96亿和3700万港币。

因此综合考虑,星星地产财务增长持续性有待观察。不过从另一方面看,在港股市场,地产相关股票卖壳溢价明显,加上星星地产集资净额不足7800万港元,对于有兴趣赚取卖壳溢价的投资者,或许是比较好的选择。

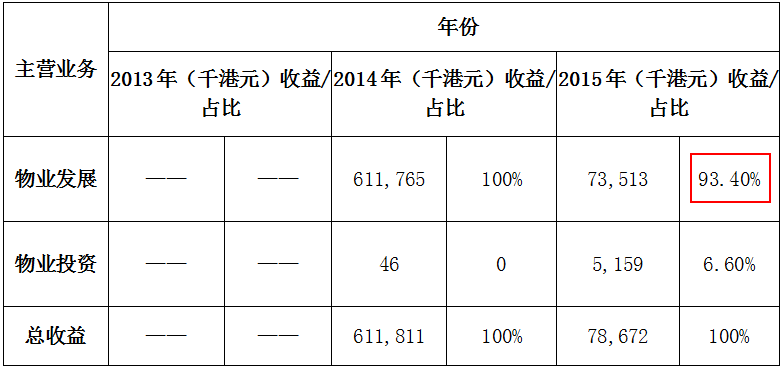

物业发展占收益9成以上

据智通财经了解,星星地产的运营依靠两个主要业务:物业发展、物业投资。

物业发展即寻找工业发展用地、重建或升级现有工业大厦,提高其价值后出售物业变现;物业投资是投资具备良好资本升值潜力及租金的物业,并出租以产生租金收入。两个方面的收入分别占2015年收入的93.4%和6.6%。

来自市场方面的数据显示,香港工业大厦、写字楼方面的竞争也日趋激烈。

传统上,香港的物业市场 ( 包括商业及工业物业市场) 被少数大型本地发展商主导。然而,越来越多中小型地产发展商参与重建市场 (即新建工业大厦及工作室写字楼),根据仲量联行报告,按自二零一一年起已竣工物业的总建筑面积计,星星地产在私人工业市场上,以5%占有率排名第五。

财务受项目持续性影响极大

过去几年里,由于项目有限,物业发展时间表以及物业销售时机对经营业绩影响很大。

智通财经获得的资料显示,已开发的两个项目天际中心和星星中心,分别在2014年和2016完成,因此相比项目完工年份,2013年和2015年财务数据波动剧烈。

招股书显示,截至2015年12月31日止三个年度,星星地产的收益分别为零、约6.12亿港元及约7870万港元;对应年份利润为22.8万、1.96亿和3700万港币。

而如果星星中心在2016年第四季度顺利完工,2016年或2017年度盈利预计又将录得大幅增长。但是没有新项目跟进的话,未来业绩又将受到极大影响。

项目获取能力关系公司命脉

财务数据已经显示,作为物业发展商,星星地产业务取决于识别及收购合适发展用地或现有工业大厦的能力。由于香港收购土地的成本上涨,以星星地产的规模,未来可能难以取得合适的发展用地。

因此未来项目获取能力,成为星星地产财务能否稳健增长的关键。而从已经或准备开发的项目时间而言,对项目获取状况的担忧是有根据的。

加上香港特区政府严格控制土地供应,物业发展商之间就土地进行的竞争可能会加剧。

智通财经获悉,来自香港特区政府的非住宅用土地供应有限,香港特区政府于2011至2015年间仅出售20幅土地,其中于2011年出售六幅土地,2015年出售六幅土地,为过往五年以来非住宅用途的最高土地数目。

而已落成及在建非住宅物业的建筑面积于2012年达到顶峰,达230万平方米。其中大部分非住宅物业来自旧物业重建,因此旧物业重建未来将成为竞争的焦点之一。

所以,为了具备稳定的可供销售物业,实现财务持续增长,星星地产需要增加更多项目。但是来自竞争对手的竞争,以及香港特区政府的土地政策,将对公司获得项目的能力或成本形成压力。

扫码下载智通APP

扫码下载智通APP