市场动荡难阻稳健增长,内生增长成药明生物(02269)2023财报关键点

去年以来,国内头部CXO企业新冠商业化订单带来的一次性业绩高增长对估值扰动已基本出清,内生增长潜力再次成为重塑CXO估值体系的重要推手。

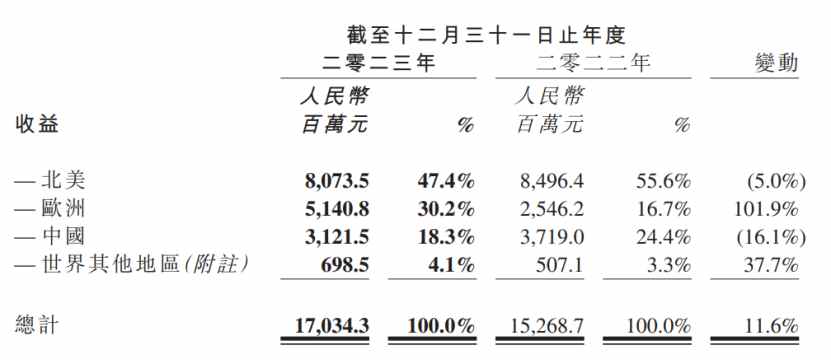

以药明生物(02269)为例,根据最新出炉的2023年年报,剔除新冠业务影响后,公司营收依旧实现了同比11.6%的稳健增长,达到170.34亿元;公司当期实现毛利68.28亿元,同比增长1.5%;经调整EBITDA为70亿元,经调整EBITDA利润率为41.1%。可见在诸多不确定因素下,公司依旧显示出了极强的内生增长能力和抗风险能力。

解构关键财务数据,投资者不难发现,药明生物趋于成熟的后端商业化项目和稳定新增的业务订单,已然成为公司在逆势环境中实现稳健增长的强支撑。

在业务增量上,药明生物在2023年的综合项目总数增至698个,其中非新冠收益同比增长37.7%。值得一提的是,去年12月公司新增项目41个,单月新增项目数量超预期,充分展现了即使扣除新冠项目贡献,其业务增长依然持续强劲。

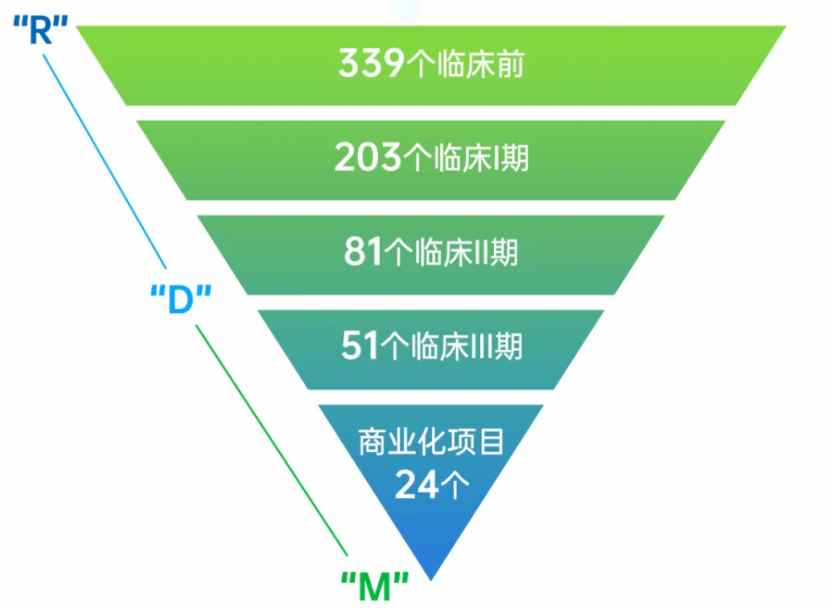

尽管当下市场不确定性增加,但药明生物依旧能够在Follow the Molecule战略支持下,通过领先行业的服务质量和效率提升客户黏性和市场份额,快速推高公司的三期和商业化项目数量。

具体来看,报告期内药明生物临床前项目达339个;早期(第I及II期)临床开发项目达284个;后期临床开发项目及商业化生产项目则增至75个(51个后期项目及24个商业化生产项目)。另外,在Win-the-Molecule战略驱动下,截至2023年年末,公司已获得18个外部转入项目,其中包括9个临床III期/商业化项目,提升短期收入并锁定长期商业化生产订单。

数据显示,公司当期临床后期与商业化生产收益达到77.3亿元,占公司当期总收益的45.4%,其中非新冠业务收益同比增长101.7%。

而在订单转化方面,目前公司未完成订单总额达到206亿美元。通常来说,CXO企业新签订单履约需要6-12个月的周期,因此在今年年中或下半年,公司后端商业化与新增订单有望得到集中释放。

实际上,海内外创新药企经历“融资寒冬”后对研发成本控制存在强需求,因此从预算的角度来说,药明生物这类高性价比的端到端服务商对于下游创新药企存在供应链的不可替代性。

值得一提的是,为了保障全球客户的商业化供应,药明生物一直都在执行“全球双厂生产”策略。该策略允许公司合作伙伴选择在中美欧任意两个基地进行商业化生产,保证产品的全球供应,同时消除在不同供应商之间进行技术转移的风险。

目前从区域业绩分布来看,报告期内公司在欧洲和亚太市场收益(剔除新冠项目)占比合计达到52.6%,超过北美市场成为药明生物在全球CRDMO服务业务上的关键支撑,也说明了药明生物在全球生产层面的稳定。

即便近期北美市场存在波动,药明生物也未停下前行的脚步,预计未来产能将达到58.8万升。产能扩增计划中,新增产能几乎全部落地于海外。

其中,近日规划设计产能12万升的新加坡一体化CRDMO中心开工奠基,这将是药明生物首次布局亚洲地区首个海外大型CRDMO基地,进一步展示出药明生物作为全球头部CXO企业的“枢纽”价值以及抗风险能力。随着未来公司XDC、疫苗、双抗等平台加速兑现,其长期市场配置价值还有望稳健持续走高。

扫码下载智通APP

扫码下载智通APP