关于降息 这两位全球央行掌门人这样说

智通财经APP获悉,隔夜欧美股市狂欢。道琼斯指数涨130.30点至38,791.35点,涨幅0.34%。S&P 500指数上涨52.60点至5,157.36点,涨幅1.03%。纳斯达克综合指数最猛,涨1.51%(241.83点)至16,273.38点,再创历史新高。

欧洲三大指数中,法国CAC40指数突破8000点大关,收报8016.22点。德国DAX收盘17842.85点,创历史新高。

这波兴奋的情绪传递到东亚,今天A股和港股市场也处于狂欢状态。截至发稿,上证指数收涨0.61%,深成指涨1.1%。香港恒生指数涨幅1.15%,恒生科技指数涨1.22%。

推动这一波上涨的因素在于近期美联储主席鲍威尔的两场听证会,以及欧洲央行货币政策会议释放出的信息。

美欧两位央行掌门人说了什么?

本周二和周三(美东时间)上午10点,美联储主席鲍威尔分别赴美国国会参众两院出席听证会,内容涉及近半年的美国经济运行情况以及货币政策检讨。

鲍威尔发言的内容与之前1月底的议息会议并无太大差别,主要可以概括为“中性”两个字,即并没有主观态度,完全看数据;只要数据充分反应出降通胀的工作已经取得明显进展并且会在未来完成,就开始降息。

例如,鲍威尔表示:如果经济大体按照预期演变,可能适合今年某个时候开始放松政策限制。但是,经济前景不确定,无法保证会持续向我们2%的通胀目标取得进展。

这种车轱辘话说了等于没说。

要是放在以前,当投资者听到“无法保证向2%进展”的时候,会吓得一哆嗦,甚至抛出手中的股票。但后来发现他老人家每次都是这套话术,听多了就麻木了。

当然,鲍威尔也怕市场错会他的意思,所以还特意重申:在决定降息以前,美联储官员需要对通胀回落到2%“更有信心”。以及,不希望等看到通胀回落到2%再降息。

这意思已经够明确了。等于就是说,我再看几个月的数据,然后就降息。

此外鲍威尔也坦陈过于紧缩的货币政策对经济的危害和风险性。

无独有偶,在欧洲中部时间(CET)周四下午2点15分公布的欧洲央行货币政策会议的结果,也释放了类似信息。

首先是欧洲央行维持利率不变。但更重要的是,拉加德给出了对未来欧洲(欧元区)通胀发展路径的预期。结果是这样的:2024年预期通胀为2.6%,2025年为2.1%,2026年为2.0%。而欧元区的经济增长速度,对应2024~2026三年分别为0.6%、1.5%和1.6%。

此外,欧洲央行行长拉加德(Christrine Lagarde)表示,4月会按兵不动。但是如果4、5两个月看到的数据是符合预期的,那么6月就会开始降息。

其实就等于暗示了6月份会降息。

通胀向下,经济向上,而且降息已经在可见的不远的未来,这是一个比较舒服的格局,也是股市最喜欢的格局。所以基本上数据一出,全球市场就狂飙了。

对于两位央行掌门人的讲话,债券市场反应热烈,美国10年期国债收益率大幅下行,而代表欧洲主权债务的德国10年期国债,其收益率也明显下行。

也就是说,债券市场听了鲍威尔与拉加德的讲话,约等于自己为自己降了一次息。

债券市场反应热烈

素有“全球风险资产定价之锚”美誉的10年期美国国债收益率,在大致半个月之前的2月22日曾经触及过4.35的局部高点,而截至昨天收盘已经跌回到4.08,跌幅在0.27,即27个基点。这跌幅比一次降息(25个基点)还要多一点点。

美国10年期国债收益率对股市的影响之大,往往超出人们的想象。

美联储或欧洲央行的货币政策,对市场的冲击往往是一次性的,但国债收益率的影响,则是实质性且连续的。例如去年5月初的时候,10年期国债收益率还在3.3以下,此后一路飙升,到10月下旬升到5.02。

而这个过程又分为两个阶段。第一个阶段是5月初到8月初,这段时期收益率虽然往上走,但还没到4%以上。因此股市还是比较云淡风轻的。像微软、Meta、谷歌这些大票一个个都涨得优哉游哉,就连拉胯如特斯拉,也大力出奇迹干到了300美金的高位。

而进入8月以后,收益率来到4%以上,则变成每上升一格,都是股市不可承受之重。自8月初以来,美股以震荡下行为主,全球其它市场就都梨花带雨了。例如港股。直到10月底,收益率见顶,股市见底,然后随着10月最后一天美联储议息会议释放转向信号,市场也随之反转。

而进入2024年以来的大牛市,发展到2月,10年期国债收益率又干到4%以上,于是2月整个月其实是横盘的,缺乏方向。到2月13日的CPI数据、2月底的PCE数据,虽然过程中有波动,但最终有惊无险。随着最近两日美欧两大央行掌门人释放利好性信息,10年期美债收益率再次回落到4%附近。

展望未来,3月之内还有两道关要闯。第一个是今晚(北京时间)9点半的美国非农数据,第二是下周二(3月12日)的美国CPI数据。

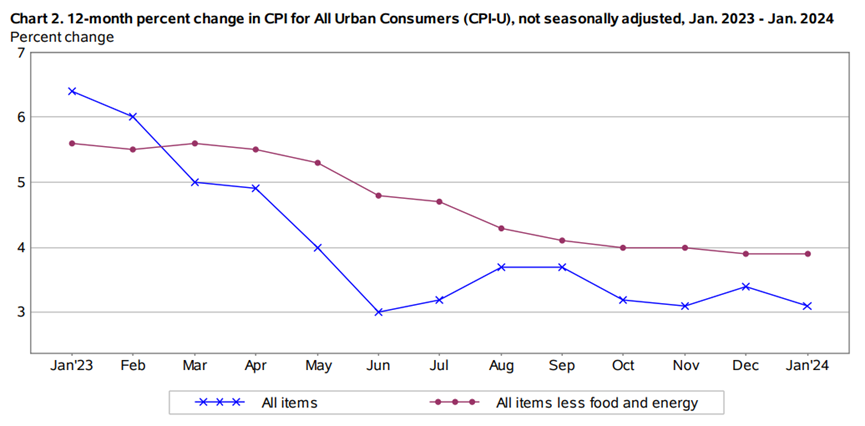

观察CPI(以及PCE)的角度有两个,第一是数值,第二是趋势。每月一次的CPI数据,符合预期当然是最好的,但偶尔一次性数值超预期,其实对市场冲击有限。只要通胀下降的趋势不变,就不用太担心。

例如2月13日那次的CPI数据,虽然数值超预期,但趋势仍然是向下的,也就是说符合通胀持续压降的趋势,因此对市场并没有逆转的效果。

然而像去年7~9三个月CPI不仅数值超预期而且趋势完全逆转,反攻倒算式的上升,为抗通胀的紧缩性货币政策是否退出,带来了不确定性。所以股市就顶不住了。

至于非农就业人口数据,其实对股市影响更加有限。自去年以来,非农数据火爆已经不再被看作是利空,而是中性甚至偏利好的倾向更明显。就业火爆、通胀下行,这种非典型的“去滞胀”式的美国经济增长模式,自疫情以后已经非常明显了。

窄幅震荡

当然,必须承认的是,美股现在部分股票的股价和估值已经偏贵,而有的则是绝对值偏高,积累了大量的获利盘。这种情况下,只要消息面上有什么风吹草动,投资者就会进行获利了结操作。这并不是说降低风险偏好risk-off大规模抛售股票,而是抛掉一部分股票,兑换成现金,同时把价格做下去,然后再捞。

这样的做法我们最近1个多月已经见很多次了。

这就是为什么美股会给人一种总在看似行情行将扑街的时候,忽然垂死病中惊坐起,一支穿云箭,千军万马齐相见的升腾景象了。

其实并不是行情要完,而是熟练的操盘家利用消息舞高弄低,玩高抛低吸的游戏罢了。假设每次创新高之后跌4、5个点然后再收复实地创新高,然后再砸下去,无限循环……这样玩10次,股价没变,但玩家却是50%的收益。

本文作者“沽民”,智通财经编辑:刘家殷。

扫码下载智通APP

扫码下载智通APP