美股“终于”跌了,下周英伟达财报会是“变盘点”吗?

不确定的通胀前景和延后的降息时间,进一步挑战着投资者对股市的乐观期待。有分析师还指出,超级权重股英伟达即将公布的季度业绩,更有可能成为终结美股涨势的催化剂。

隔夜,美股开年来高歌猛进的势头终于有所收敛,两份超出预期的通胀数据迫使投资者意识到,美联储不会像他们预期的那样迅速降息。不过即便如此,大盘的跌幅仍然有限,标普500指数一周累跌0.4%,收于历史新高附近。

预期的降息节点从5月延后至6月,似乎并没有让投资者感到多么紧张。目前,市场注意力已经转向AI总龙头英伟达将于下周公布的业绩。投资者普遍相信,AI热潮能否延续,才是决定美股前景的关键问题。

尽管通胀黏着 但美股跌幅仍有限

本周二公布的CPI以及周五公布的PPI两大通胀数据增速均高于预期,显示美国通胀未如市场所料持续降温:

美国1月CPI同比增3.1%,虽然为去年6月以来的最低水平,但高于预期的增2.9%,12月前值为3.4%。美国1月CPI环比增0.3%,高于预期的增0.2%,12月前值为0.3%。

1月PPI同比增长0.9%,放缓程度不及预期,环比增速超预期加快至0.3%,核心PPI同比增长2%,环比增长0.5%,加快增长程度均超出分析师预期。

这些通胀读数表明,物价走向仍存在太多不确定性,美联储不可能放松货币政策。市场目前认为美联储在3月和5月会议上降息的可能性很小,6月是美联储降息周期的新共识起点。

互换合约定价显示,交易者预计今年美联储共降息85个基点,较两周前预计的150个基点缩水超过40%。两周前市场预计5月首次降息,现在预计最有可能6月降息。

美银经济学家周五写道:

服务业通胀依然胶着,美联储希望看到服务业通胀取得更多进展,以确信通胀正在持续回归2%的目标。

同时,作为美国增长支柱的消费支出也有所放缓,1月零售销售环比大跌0.8%,跌幅为近一年来最大,预期为环比下跌0.2%,远逊于前值,12月数据从环比上涨0.6%下修至0.4%。与去年同期相比,零售销售仅增长了0.6%。

DWS集团美洲首席投资官David Bianco在一份报告中写道:

投资者开始意识到,宏观条件并不支持很快降息,如果近期的就业创造趋势持续下去,今年可能总共只有两到三次降息。

不降息也没问题?

强劲的美国经济和就业市场,依然在支撑着美国企业的基本面,市场对降息的期待值已经越放越低——不管降不降息,似乎都不会影响投资者的看涨情绪。

标普500指数已经收复了CPI之后的跌幅,华尔街的"恐慌指数"——Cboe波动率指数,在美股周一和周五均处于低于14点的相对平静水平。

随着财报季接近尾声,美国企业又交出了一份稳健的季度答卷。根据Refinitiv汇总的分析师一致预期,标普500指数今年的每股收益预计将增长9%以上,2025年将再增长13%。

B.Riley Wealth首席市场策略师ArtHogan认为,美国公司去年四季度的出色表现,已经取代了美联储降息的预期,成为支撑市场上行的关键动力。市场的叙事已经从“美联储将大幅降息”转变为“只要降息就行”。

德意志银行首席美国经济学家Matthew Luzzetti甚至表示,投资者甚至可以考虑2024年不降息的可能性。

Luzzetti认为,2024年更高的通胀率和更强劲的劳动力市场,可能会让美联储官员相信,即使维持紧缩政策不变,也不会影响经济增长。

媒体情绪调查显示,自称看涨者的比例达到了自2021年夏季以来的最高水平,策略师们一直在上调标普500指数的年底目标价。

美银2月份的全球基金经理调查显示,两年来全球经济增长预期最高,现金水平下降,美股配置比例达到2021年底以来的最高水平。近两年来,大多数受访者首次认为未来12个月全球不会出现经济衰退,软着陆已经成为共识。

Research Affiliates股票策略首席投资官Que Nguyen对媒体表示:

增长似乎没问题,企业利润也有弹性。所以,软着陆仍然是有可能的。有什么理由不开心呢?的确,总体通胀率比我们希望的要高,但美联储官员似乎对这一切都很乐观,并表示下一步将是降息,只是时间会更长。

瑞银多元资产策略主管Evan Brown写道:

当稳健的经济前景不断改善,增强了投资者对企业能够实现持续利润增长的信心时,风险偏好和估值就会上升。这就是我们今天所处的环境。

当然,眼下美联储很快降息的希望落空,投资者就只能指望企业盈利了。因此,下周财报如何,尤其是英伟达的季度业绩将对市场情绪产生重大影响,甚至决定美股未来数月的前景。

下周英伟达财报,将决定美股未来命运

下周三美股盘后(北京时间周四凌晨),AI总龙头英伟达将公布季度业绩,以“万众瞩目”来形容也不为过。

继2023年市值超过一万亿美元跻身美股“七巨头”之后,英伟达2024年继续涨约46%,接连超越亚马逊与谷歌,成为仅次于微软和苹果的全美市值第三大公司。该股今年累计贡献标普500指数涨幅的1/4以上。

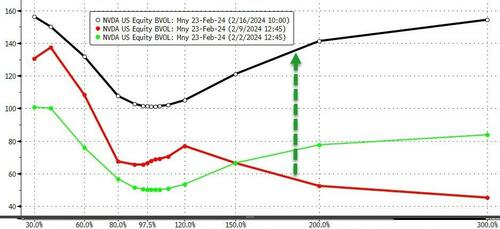

根据期权分析服务公司ORATS的数据,英伟达发布财报后,股价可能会出现约11%的双向波动,为期权交易商在过去三年中对英伟达财报前的最大预期波动,远高于该股在此期间6.7%的实际平均收益波动。

由于英伟达的市值高达1.8万亿美元,这种规模的波动将使其市值出现约2000亿美元的潜在波动,振幅高于英特尔公司的市值,也高于标普500指数约90%成分股的市值。

期权市场数据显示,过去一周,投资者正大举买入英伟达的看涨期权。

作为人工智能热潮的风向标,英伟达业绩的好坏,直接决定了这股炒作狂潮能否继续下去。

Truist Advisory Services首席市场策略师Keith Lerner对媒体表示:

当人们说今年市场表现良好时,他们真正的意思是科技股表现良好,而英伟达正是其中的核心。人工智能领域令人兴奋,如果这种乐观情绪没有在财报中得到满足,那么你可能会看到这种情绪迅速反弹,并对市场情绪造成压力。

Firsthand Capital投资组合经理Kevin Landis表示,考虑到该公司的规模及其在人工智能领域的重要性,英伟达的业绩可能对市场情绪起到关键作用。

每次股市大涨,都会有一只最受欢迎的股票领涨,你很难不去关注英伟达,并看到......它正在推动整个市场的情绪。

不过,Gabelli Funds分析师Ryuta Makino也指出,投资者对英伟达的热情非常高,如果该公司仅仅达到预期,而没有超出预期,其股价至少会下跌10%。

根据LSEG的数据,33位分析师平均预计英伟达每股收益为4.56美元,季度营收将从去年同期的60.5亿美元增至203.78亿美元。

本文转自华尔街见闻,作者:常嘉帅;智通财经编辑:李程

扫码下载智通APP

扫码下载智通APP