能链智电(NAAS.US)Q3业绩增逾五倍的背后:商业逻辑悄然生变

能链智电(NAAS.US)日前交出了一份令人瞩目的财报。

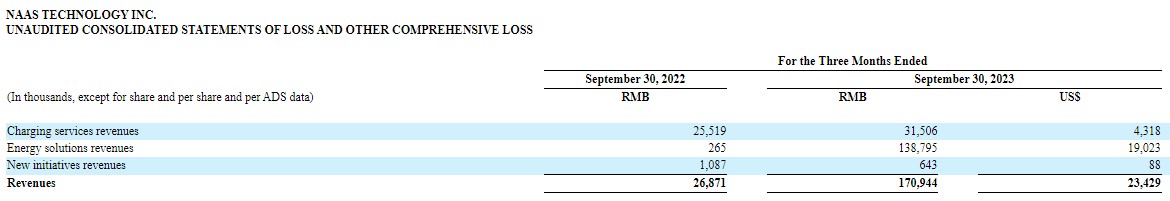

这家中国充电服务第一股在10月26日发布的2023年Q3季度财报显示,其单季度收入超1.7亿元(2340万美元),同比增幅高达536%,其在9月更是历史上第一次单月营收突破亿元大关。盈利能力也在持续改善,按非国际通用会计准则计算亏损2410万美元,亏损率同比收窄256%。

超1.7亿元的单季营收,相对于2022年9281万元的全年营收几近翻倍;536%的营收增速,远远超过了Q1和Q2的149.75%、120.88%的水平,显示这家中国充电服务第一股正在走上一条新的高速增长轨道。

根据能链智电给出的业绩指引,公司2023年收入预计5亿元-6亿元,增速超过500%以上,2024年收入预计更高达20亿元-30亿元。商业逻辑变化带来的业绩的巨大提升,正促使市场各方对于能链智电进行重新理解和认知。

业务结构变化引爆收入增长引擎

能链智电营收的高速增长,源于其业务结构的变化。

细心的投资者不难发现,在最新的这期财报中,能链智电的主要业务分类从原来的线上、线下和创新业务,变为充电服务、能源解决方案和新业务收入三类。

财报显示,以EPC、储能业务等能源解决方案板块营收当季达到1.39亿元,收入占比达81.2%,而包含原本作为基本盘的互联互通业务的充电服务板块,第三季度营收虽然仍然稳健增长,达到3150.6万元,但在单季度收入中的占比骤降至18.43%。业务比例的变化,显示能链智电完成了在关键业务模式上的惊人一跃,从刚上市时以线上聚合业务收入为主,而现在则切换为充电服务和解决方案的双轮驱动,且后者的占比或仍将持续上升,在让投资者眼前一亮的同时,也需要重新认知和理解能链智电的商业逻辑。

作为能链智电新的业务驱动引擎,能源解决方案的收入占比再度提升属于意料之中,因为此前Q2线下业务的占比就历史上首度超过50%达到53.4%的水平,但Q3在Q2的基础上,相关业务营收占比的增长幅度,仍然超出了市场预期。

具体而言,在解决方案层面,Q3能链智电获得2.04亿元储能订单,合作覆盖380余座充电场站,部储规模达到130.088MWh。EPC业务上,公司亦中标浙江苏安吉鞍山重卡光充储换一体站项目,中标金额逾6000万元。该项目集“光伏、储能、充电、换电”于一体,共430个充电车位, 36台233KWH储能一体柜总容量8388KWH,分布式光伏系统 总装机容量4205.4kW,预计年发电量432.8万千瓦时。

而在充电服务层面,尽管一度出现三大平台“下架”事件的干扰,引发投资者担忧,但透过Q3数据可以发现,能链智电Q3充电服务订单量仍然稳步增长,达到5920万单,同比增长58%;充电量13.83亿度,同比增66%,占中国公用充电量21.8%。显示“下架”风波对能链智电影响有限,尤其是在业务结构和收入构成发生重大变化的情况下,对业绩的影响就更加轻微。截至9月30日,能链智电累计覆盖充电枪超76.7万把,连接充电站超7.3万座,与去年同期相比分别增长76%和65%。

能链智电联合创始人、总裁兼CFO吴雪庐介绍:“我们对公司第三季度的表现感到满意。能源解决方案业务呈现出显著的增长,占总收入的81%,凸显其在公司业务结构中的核心地位。随着业务的持续快速扩展,公司的业绩呈现出高增长态势,盈利轨迹愈发清晰。”

集团协同:被忽视的独特优势

不难看出,流量聚合+解决方案的模式,成为驱动能链智电业绩持续倍增的燃料。

事实上,这些商业模式其实并非新创,如果投资者对能链智电控股股东能链集团的发展过程有所了解,就可以理解,能链智电目前的业务逻辑和成长路径,很大程度上基于能链集团在油品市场业务逻辑的复制。

作为能链集团旗下的团油,是中国最大的司机加油平台,覆盖全国2.5万座加油站,占全国加油站的21%,累计服务车主超过4亿人次。

团油的模式分为三块:上游做炼厂到油站的原油采购、物流运输业务,直接对接供给需求端。为行业上游降本增效;中游为油站提供集智能硬件、SaaS和零管系统为一体的智慧油站解决方案;下游通过强大的数字化和资源整合能力,实现了加油站和车主间的精准匹配。

能链智电业务的发展轨迹,与团油发展的路径不能说一模一样,但无疑是有借鉴之处,而且能链集团自身多年来在油品领域积累的客户资源、数据资源、场站资源,在中国汽车市场从油到电切换的大潮中,必然会与能链智电产生更多的协同效应,这也是能链智电各个业务条线的竞对所难以匹敌的优势,而这个独特优势在过去大概率被投资者所忽视。

作为一家聚合平台,能链智电在上市之初主要通过与战略合作伙伴快电的合作,连接各充电运营商品牌,通过导流收取服务费用。这一市场需求与新能源汽车市场规模的快速增长成正相关的关联。交通领域的油电切换毕竟是一个延续数十年的过程,投资者虽然看好这一趋势,但只看聚合业务不免感觉有些单薄。

而Q3的财报使投资者发现,能链智电在聚合起足够量级的充电场站和新能源车主后,其在充电服务行业的全产业链中的布局,在B端市场已经开始崛起,而数字化则是其能够快速铺开业务的核心能力。

作为平台型企业,能链智电以数字化技术为依托,通过SaaS服务、聚合服务等,连接充电桩上下游,建立完整的产业服务生态;作为服务型企业,能链智电基于大数据和人工智能算法的智慧选址咨询成为其核心优势,结合采购建设、运营运维一体,从而覆盖充电场景全生命周期;作为行业解决方案提供商,能链智电“all in”从光伏到储能、到充放电的全路式产业链条,延伸至整个新能源行业。

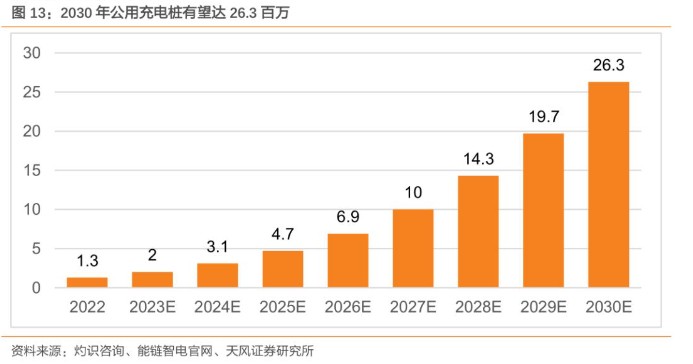

根据CIC灼炽咨询的数据,预计到2030年,中国充电站总数将达到132-260万座。市场格局也将更加分散。

如果说,充电服务1.0时代的主要功能是联通产业链,那么2.0时代,则要构建一个能够容纳产业链内外所有参与者的生态圈。

从目前看来,依托服务网络和技术积累,能链智电通过光储充解决方案的提供,能为场站带来更多元的盈利方式。更重要的是,能链智电是市场上少有的既有数字化能力又有技术能力去进行全产业链服务落地的企业。

估值逻辑变化 拥有成为行业巨头能力

此前,以聚合服务为主业的能链智电,投资者将其对标Charge Point(CHPT.US)、Evgo(EVGO.US)、BLINK Charging(BLNK.US)等业务类似的企业。随着如今能链智电业务结构发生变化,带来收入结构变化,必将引发市场对于估值逻辑的思考。

如前所分析,能链智电充电服务业务仍然将跟随新能源车市场稳健增长,能源解决方案占据营收的比例或将持续维持较高水平。

能链智电2023财年给出的业绩指引是净收入预计在5亿至6亿元人民币之间,同比增长5-6倍。根据Q3财报显示,前三季度能链智电总营收为2.56亿元,换而言之,该公司Q4总营收有望达到前三季度的总和。

而拉开望远镜向前看,能链智电2024年给出的收入指引更达到20亿元-30亿元,这意味着在2023年5亿级收入的基础上仍将实现数倍的增长。

2020年时,能链智电的营收才616.3万元。倘使2024年这一目标实现,取最低值的20亿元营收目标,则能链智电最近四年的营收复合增速将高达324.43%。而上一个取得这样成就的中概股企业,是拼多多。

天风证券预计,能链智电2025年充电服务、解决方案、创新业务三大业务营收合计将达49.4亿元,较之2024年营收将再度翻倍。

截止10月26日,能链智电的市值为8亿美元,此与2022年同期相仿,但其营收已经不可同日而语,同比增长了超过5倍。投资就是对未来的变现,考虑到2024年能链智电的收入仍或将实现4-5倍的增长,那么其收入规模将接近最大的充电服务企业Charge Point。从这一角度而言,目前的能链智电无论从股价和市值,还是业务规模来说,都仍然处于爆发的前夜,是一家拥有成为行业巨头能力的潜力标的。

扫码下载智通APP

扫码下载智通APP