净利大增266%背后,医脉通(02192)“营销依赖症”难医?

2023年,在消费复苏与资本市场回暖的加持下,互联网医疗赛道仍然面临着相当多不确定性。

近日,医脉通(02192)披露2023年上半年财报,归母净利同比大增同比增加266%。中报发布后公司股价闻声上涨,目前距离8月中旬的最低点5.59港元已反弹约40%。但从更长远的时间尺度来看,目前公司股价距离年初的10港元线仍有一定距离,且近期成交量较为清淡,不乏在超跌反弹后进入阶段性调整的可能性。

比起上市之初获592.41倍认购、股价一度涨至47港元的风光,如今的医脉通可谓身处“人生低谷”。这其中既有互联网医疗行业泡沫消退、疫情导致非新冠相关医疗企业整体承压的因素,亦有公司本身业务与业绩层面的一些疑虑。

在互联网医疗下半场,光靠概念与讲故事已经无法吸引资本追捧,公司自身的商业模式能否经得住市场检验,才是决定公司真正价值的关键。

核心运营指标回升 归母净利同比大增266%

据智通财经APP了解,医脉通主要运营在线专业医师平台,致力于以科技创新助力医师作出更好的临床决策。截至2023年6月30日,通过公司的网站、桌面应用程序及移动应用程序注册的用户数量约640万名,其中约381万名用户为中国执业医师,占截至同日中国执业医师总数约86.6%。

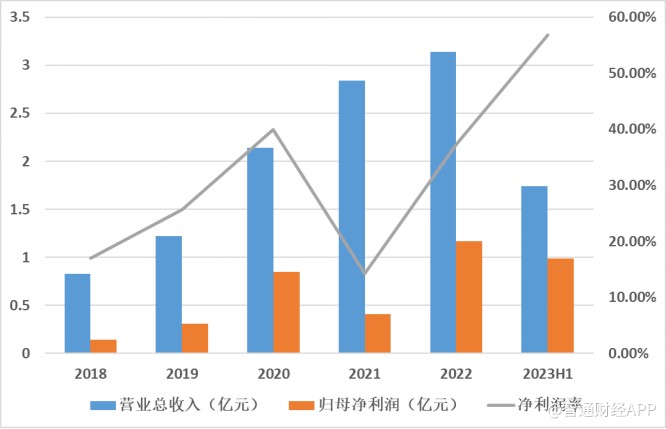

从近年来业绩来看,在营收逐年增长的同时,公司利润水平却波动较大,呈现出“增收不增利”的迹象。

2022年,公司实现营收3.14亿元,同比增幅为10.4%;净利润达1.26亿元,同比增幅高达179%。但在看似净利大增的利好背后,若仔细分析公司收入结构,就会发现2022年公司净利增长主要来源于年内海外市场利率多次提升、公司政府补贴及银行存款利息同比增长750.6%(相比去年同期增长6680万元),而来自公司实质性的业务增长却占比不多。此外,2021年10月和2022年6月医脉通分别收购了北京美迪康、北京专注科技创新有限公司,被收购方的财务并表亦会使得母公司业绩大幅提升。

2023年上半年,公司业绩出现明显回暖,期内取得营收约1.74亿元(人民币,单位下同),同比增加31.5%;母公司拥有人应占溢利9871.8万元,同比增加266%;经调整净溢利1.2亿元,同比增加122%;每股基本盈利13.75分,拟派发中期股息每股10.67分。公告称,收益增加主要是由于精准营销及企业解决方案收益增加。

报告期内,公司核心运营数据亦全面改善,反映业务复苏向好趋势。其中注册用户数目从620万人增长至640万人,注册医师用户数目从370万人增长至380万人(占同期中国执业医师总数约86.6%),平均月活跃用户从205万增长至220万。于2023年上半年,公司获得的付费点击次数为427万次,较去年同期上升34.3%。

上市两年仍摘不掉“药代”帽子?

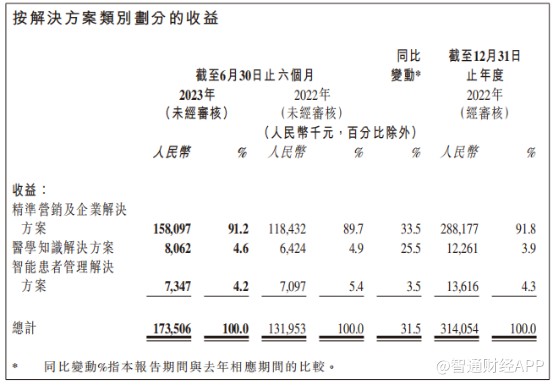

分业务来看,医脉通收入主要包括精准营销及企业解决方案、医学知识解决方案及智能患者管理解决方案三大板块,其中精准营销解决方案为公司的主要收入支柱,该业务为制药及医疗设备公司提供数字医疗营销服务。

具体而言,受益于疫情后医院端诊疗恢复常态及新药获批进程加速,上半年该部分收入较去年同期增长33.5%至人民币1.58亿元。2023年上半年该业务所覆盖的客户数量为124家,较去年同期增加40家;覆盖的产品数量稳步提升,相比去年同期的181种增加至253种。

据智通财经APP了解,在医药数字化营销领域,医脉通一直行业排名前列,按照2022年数字化营销业务收入计算,医脉通以2.88亿元业内排名第一,而位居第二位的梅斯健康(02415)该业务收入仅为1.98亿,有着不小差距。

然而,若是深究业务层面,医药数字化营销实质上仍难摆脱“线上医药代表”的帽子,本质上还是为制药、医疗设备等医药企业向广大医生、用户进行线上品牌营销和药品宣传,且公司主要大客户多为跨国药企。

但对医脉通来说,最重要的并不是与业内其他后进者的竞争,而是整体市场天花板的下降。近年来,受疫情、国际形势等多项不确定性因素影响,跨国药企正纷纷“收紧裤腰带”、缩减各项费用与在华预算。今年以来,渤健、罗氏与阿斯利康等知名药企已纷纷宣布放弃正在开发中的研究项目。

砍掉研发管线的背后,固然有对部分新药临床表现不及预期、市场同质化严重等方面的考虑,但对一家以新药研发为“命脉”的药企来说,研发投入的“缩水”无疑也反映了药企整体降本控费的决心。

在运营费用方面,渤健在2023年半年报中最新披露了一项在2025年前节省10亿美元运营费用的计划,计划裁员约1000人;诺华年初在新泽西州裁员数百人,并宣布将停止10%的临床开发项目;艾伯维在ADC赛道砍掉的ADC产品已多达7款。

在营销费用方面,自2020年开始就有多家知名药企传出风声,计划缩减医药代表的费用,因新冠疫情、集采政策使得多数药企利润承压,而以医药代表备案制为代表的合规审查也给行业带来了更多压力。

集采连番“砍价”的趋势下,大批跨国药企正逐步退出国内药物市场的竞争,这无疑将给医脉通不太乐观的营销业务前景笼罩上更多不确定性的阴云。

收入多元化乏力,新兴业务能否“撑起半边天”?

据智通财经APP了解,除了为制药、医疗设备等医药企业进行线上品牌营销、药品宣传以外,医脉通另外两项业务分别为医学知识解决方案和智能患者管理解决方案,2023年上半年两者收入加起来仅占总收入的8.9%。

其中,医学知识解决方案包括通过网站、移动应用程序、桌面应用程序、微信小程序及微信公众号等多种渠道提供医学知识内容,上半年公司「医知源」疾病知识库新增4个科室的疾病覆盖、词条数量超过965篇,视频频道「e脉播」新增约1.1万条视频、总视频数量提升至5.9万条以上,医脉通平台上的临床指南数量提升至2.6万篇。

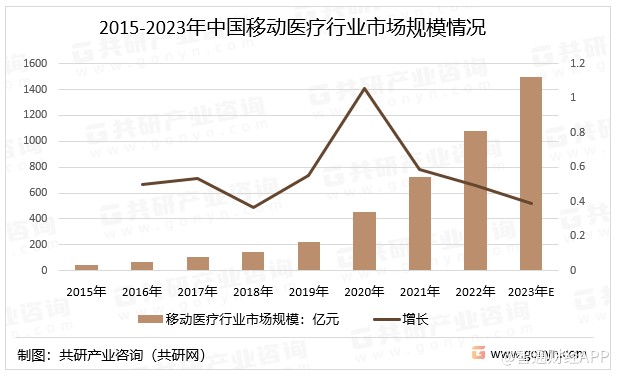

疫情期间的就诊需求推动了在线医疗市场的迅猛发展,据中国互联网络信息中心发布的第50次《中国互联网络发展状况统计报告》显示,截至2022年6月,中国在线医疗用户规模约达3亿,较2021年12月增长196万,占网民整体的28.5%。

据共研网数据显示,2015年中国移动医疗行业市场规模45.5亿元,到2021年市场规模增长至722.2亿元,年复合增长率达到58.53%,预计2023年有望突破1500亿元。

从理论上来说,医脉通的愿景十分美好:通过在线医学知识平台触达更多医师用户,进而带动营销业务的增长。但在这个细分领域,类似的平台已有丁香园、医学界、生物谷等竞争对手,其中丁香园已拥有550万专业用户,其中包含210万医生用户,占国内医生总数的71%;梅斯健康截至2022年底也已经拥有290万名注册医生用户,2022年平均月活跃用户达270万人。

智能患者管理解决方案则提供以互联网医院为基础的慢性疾病管理服务,包括提供患者疾病科普及治疗依从性监控的管理服务、与非盈利机构合作针对特定病情的患者教育服务,截至2023年6月30日,医脉通的慢性疾病管理服务平台已累积约31.1万名用户,另外参与医师约8.9万名,目前专注于乳腺癌、肺癌、卵巢癌、帕金森、淋巴瘤、卒中及糖尿病管理,未来将会逐步扩展至其他慢性疾病。

按慢病类型划分,高血压、糖尿病、肿瘤等是慢病管理市场的主要细分领域,占据了市场的大部分份额。慢病管理行业既具有广阔的市场前景,又能带来持续性的用户活跃度与现金流,但以医脉通目前在该领域的收入规模,仍远远谈不上建立领先的竞争优势。

小结

互联网医疗下半场,市场投资者正对上市公司的估值逻辑加以更严格的审视。在消费复苏带动业绩回暖的背后,医脉通严重依赖营销业务、缺乏“硬核”竞争实力的弊病将成为制约公司未来成长的瓶颈,若想股价进一步向上突破,或许还需要管理层更多的努力。

扫码下载智通APP

扫码下载智通APP